http://www.asyura2.com/15/hasan95/msg/369.html

| Tweet |

| ★阿修羅♪ > 経世済民95 > 369.html ★阿修羅♪ |

|

| Tweet |

アベノミクスの象徴とも言える「量的・質的金融緩和」(QQE)が始まって2年が経過した。このタイミングを捉えて、アベノミクスについて(1)まだ成果が出ていないところ、(2)大きな成果が見られたところ、(3)これからの課題、という点から中間評価してみよう。

結論を先取りすると、(1)については設備投資の出遅れと消費者物価(CPI)の鈍化、(2)については期待の大幅な好転と賃金上昇の兆し、(3)については期待の好転の定着、が挙げられる。

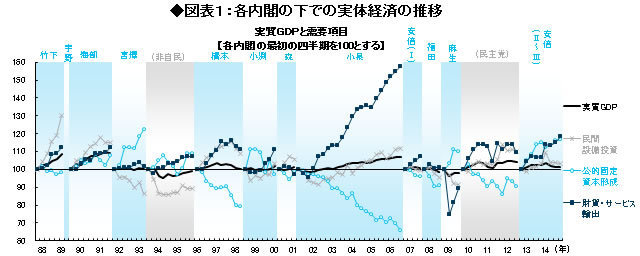

安倍政権下での実体経済の特徴として、真っ先に挙げられることは公共投資(公的固定資本形成)が急増したことである。バブルを最も享受した竹下政権(1987年11月~1989年6月)以降で比べると、政権発足後、最も高いスピードで公共投資を増やしたのは宮澤政権(1991年11月~1993年8月)であるが、安倍政権はそれに次ぐスピードで公共投資を増やした(図表1参照)。

注:宇野政権下の実質GDPおよび需要項目は図示していない。

注:宇野政権下の実質GDPおよび需要項目は図示していない。一方、出遅れているのが設備投資だ。政権発足後で比べると、前民主党政権よりも、設備投資の累積的な伸び率が低い。その結果、実質GDPの増勢も、いまだに前民主党政権を下回っている。設備投資が低迷する背景として、企業の売上高の伸び悩みを無視できない。

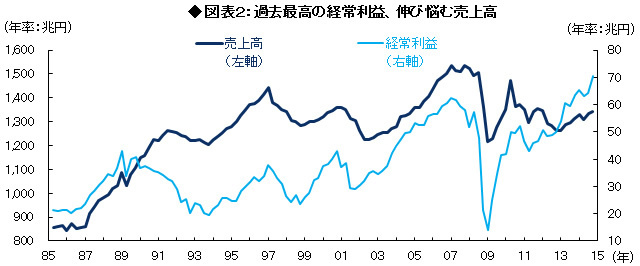

確かに、為替が円安に転換したこと、さらに2014年半ば以降は原油価格が急落したことで、企業の経常利益は急増した。財務省『法人企業統計』によると、直近2014年10~12月期の経常利益(季節調整済)は年率70.5兆円と、同統計ベースの過去最高水準を記録した(図表2参照)。

注:季節調整済み

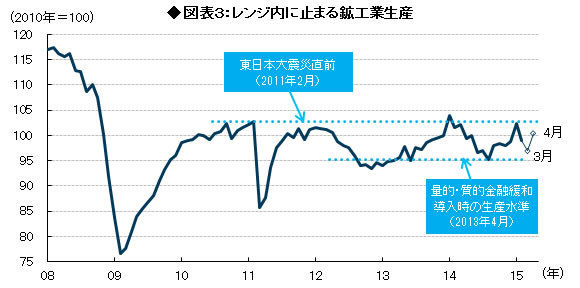

注:季節調整済み一方、売上高は過去最高どころか、2011年1~3月期、つまり東日本大震災(2011年3月)直前の水準にさえ戻っていない。特に製造業では、実質売上高(価格変動を調整した売上高)とも言える鉱工業生産が、いまだに震災前の水準を超えることができていない。アベノミクスが始まった2012年10~12月期以降の鉱工業生産は、震災直前(2011年2月)の水準を「上値」、QQEが導入(2013年4月)されたときの水準を「下値」とするレンジ内での推移となっている(図表3参照)。

注:2015年3月、4月の生産予測指数を含む

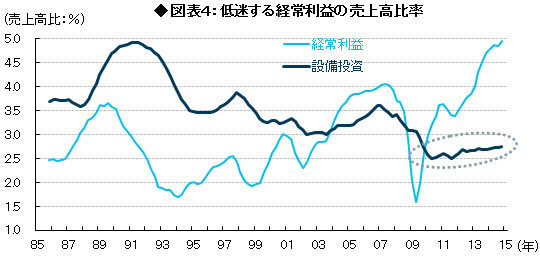

注:2015年3月、4月の生産予測指数を含む設備投資が最終的に企業の生産能力となることを踏まえると、売上高や鉱工業生産の伸び悩みは、生産能力を高めるインセンティブ(=設備投資のインセンティブ)を弱めるリスクがある。企業が設備投資にどの程度積極的であるかは、設備投資の売上高に対する比率で推し量ることができる。その比率が足元にかけて低迷している。直近10~12月期の同比率は2.74%であるが、この水準は安倍政権の初期値である2.64%とほとんど変わらない(図表4参照)。

注:季節調整済み、3四半期移動平均

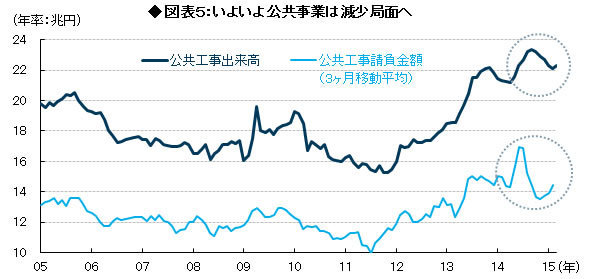

注:季節調整済み、3四半期移動平均さらに安倍政権下で急増していた公共投資も、いよいよ局面変化を迎える。GDPに含まれる公共投資と同様、進捗ベースで公共投資を捉える「公共工事出来高」がついに減り始めた(図表5参照)。またGDPベースの公共投資に先行する「公共工事請負金額」も失速感が強い。

注:季節調整は当社による

注:季節調整は当社による2015年1~3月期を起点として、公共投資は2016年末に向けて長い減少局面に入った可能性が高い。

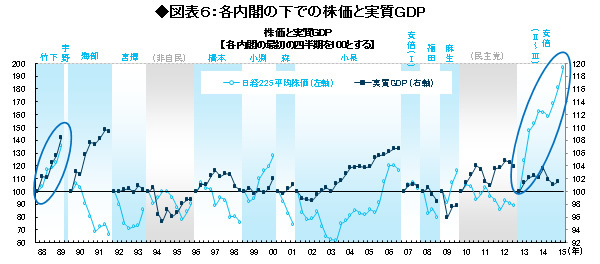

一方、安倍政権の下で明らかに好転したのが「期待」である。株価の急騰はその象徴と位置づけられる。先ほどと同様、竹下政権以降を対象として、各政権下での株価と実質GDPの動きを比べてみよう。安倍政権ほど株価を上げた政権はないということが、一目瞭然であろう(図表6参照)。

注:宇野政権下の株価および実質GDPは図示していない

注:宇野政権下の株価および実質GDPは図示していないしかし、もう1つ気づかされることがある。それは、この株価の上昇が実質GDPという「裏付け」をほとんど伴っていないことである。バブルと呼ばれる竹下政権下の株価の上昇の方が、よほど実質GDPの増加というファンダメンタルズを伴っていた。

前述したように安倍政権の下、企業は過去最高の利益を生み出しているが、売上高や鉱工業生産は伸び悩んでいる。ここで見た株価の上昇と実質GDPの伸び悩みは、それと表裏をなす現象と言える。

株価の上昇がバブルか否かは、バックミラーでしか判断できない。つまり、弾けてみないとわからない。したがって、今の段階で安倍政権がすべきことは、好転した期待を定着させ、経済主体の意思決定に完全に埋め込むことである。これが奏功しつつあるかを測る重要な試金石が「予想インフレ率」である。

予想インフレ率については、CPIの上昇率が鈍化する中、予想形成のあり方がいよいよ問われる。

過去と現在の物価を見ながら今後の物価を予想する、つまりバックミラーを見ながら先行きを予想するのが、「適応的」(adaptive)な期待形成と呼ばれる。一方、物価だけでなく実質GDPなどあらゆる情報を処理しながら今後の物価を予想するのが、「合理的」(rational)な期待形成である。

実際の期待形成がどちらであるかを、前に知ることはできない。しかし、長期のデフレに直面した日本では、経済主体は「適応的」な予想形成をしやすい、というのがこれまでの日銀の判断である。昨年10月31日のサプライズ緩和も、原油価格の下落に伴って実際のCPIが下がると、仮にそれが将来の経済の好転(たとえば交易条件の好転)につながるものであっても、予想インフレ率が下がるリスクがある、という考えに基づくものであった。

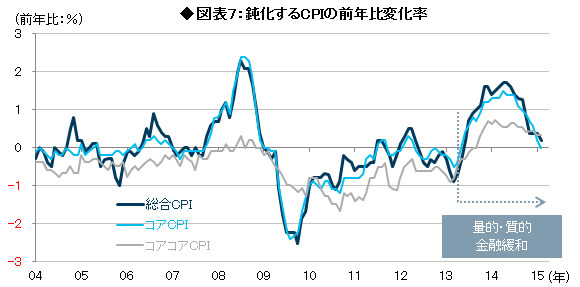

しかし、昨年10月のサプライズ緩和以降も、CPIインフレ率の鈍化に歯止めがかかっていない(図表7参照)。コアCPI(生鮮食品を除く総合)は消費税の影響を除くと、直近2月についに前年比ゼロ%となってしまった。確かに、原油価格急落の影響が色濃く出ているものの、エネルギー(電気、ガス、ガソリン、灯油)を除いたコアコアCPIも2014年2月をピークとして、前年比プラス幅を縮小させている。こうした中、経済主体の予想形成が「適応的」だとすれば、予想インフレ率が下がるリスクが懸念される。まさに正念場だ。

注:1.消費税率引き上げの影響を除く 2.コアCPIは生鮮食品を除く総合 3.コアコアCPIは酒類以外の食料およびエネルギーを除く総合

注:1.消費税率引き上げの影響を除く 2.コアCPIは生鮮食品を除く総合 3.コアコアCPIは酒類以外の食料およびエネルギーを除く総合今のところ、予想インフレ率が下方屈折する事態は避けられている(図表8参照)。実際のCPIが鈍化していることを踏まえれば、インフレ予想は家計、企業ともに粘り腰と言える。

注:1.「家計の予想インフレ率」は「消費者が予想する1年後の物価見通し」に基づく。「5%以上」を5%、「2%以上5%未満」を3.5%、「2%未満」を1%と読み替えた上で回答分布に基づく加重平均で予想インフレ率を算出 2.「企業の予想インフレ率」は日銀短観における1年後の「物価全般の見通し」を使用(2014年3月調査からスタート) 3.「市場の予想インフレ率」は物価連動国債の再発行が始まった2013年10月以降は10年物価連動国債新発債、それ以前は10年インフレーションスワップから算出

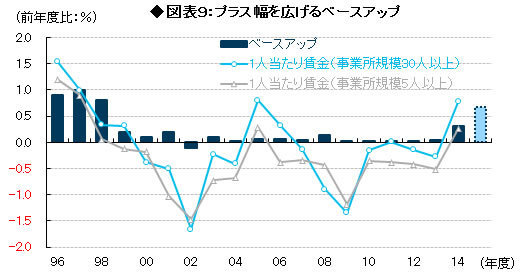

注:1.「家計の予想インフレ率」は「消費者が予想する1年後の物価見通し」に基づく。「5%以上」を5%、「2%以上5%未満」を3.5%、「2%未満」を1%と読み替えた上で回答分布に基づく加重平均で予想インフレ率を算出 2.「企業の予想インフレ率」は日銀短観における1年後の「物価全般の見通し」を使用(2014年3月調査からスタート) 3.「市場の予想インフレ率」は物価連動国債の再発行が始まった2013年10月以降は10年物価連動国債新発債、それ以前は10年インフレーションスワップから算出その成果が春闘におけるベースアップ(定昇を除く賃上げ)という形で表れつつあるのは、心強い。連合の第3回回答集計(3月31日時点)によると、2015年の春闘におけるベースアップ率は0.68%と、2014年の0.31%(中央労働委員会調査)を上回ることがほぼ確定している(図表9参照)。

注:1.ここでの賃金は「所定内給与」(賃金からボーナスなど特別給与や残業代など所定外給与を除いたもので、概念としては基本給に近い) 2. 2015年のベースアップは連合の3月31日時点調査

注:1.ここでの賃金は「所定内給与」(賃金からボーナスなど特別給与や残業代など所定外給与を除いたもので、概念としては基本給に近い) 2. 2015年のベースアップは連合の3月31日時点調査なお、注意すべきデータもある。今月2日、日銀は『生活意識に関するアンケート調査』の結果を発表した。これは満20歳以上の個人4000人を対象とした四半期調査である。この調査を見て、筆者が考え込んだ点が2つある(以下、若干技術的な議論になる点はご容赦いただきたい)。

第1に、個人の物価の現状認識である。本調査では「1年前と比べた現在の物価の変化率」が+5.6%(平均値)となった。実際の総合CPIは2014年5月の前年比+1.7%(消費税除く)をピークに、直近2月には同+0.2%まで減速しているにもかかわらず、個人の物価の現状認識は同時期にむしろ大きく加速している。直接比較できる2006年6月調査以降、物価についての個人の現状認識(「予想」ではない)が実際のCPIとこれほど逆方向に動くのは、今回が初めてである。

第2に、「現在と比べた1年後の物価の変化率」が+4.8%(平均値)となったことである。つまり個人は「1年前と比べた現在の物価の上昇率」(+5.6%)よりも、「現在と比べた1年後の物価の変化率」(+4.8%)の方を低く見ている。物価の現状認識(+5.6%)よりも予想インフレ率(+4.8%)の方が低いことは、安定的なインフレ予想が形成される上での課題と言えないだろうか。

統計に表れる個人の予想インフレ率が「真の予想インフレ率+物価の現状認識(認知バイアス)」で形成されているとした場合、1点目に挙げた物価の現状に対する誤認は予想バイアスが大きくなっている可能性を物語る。

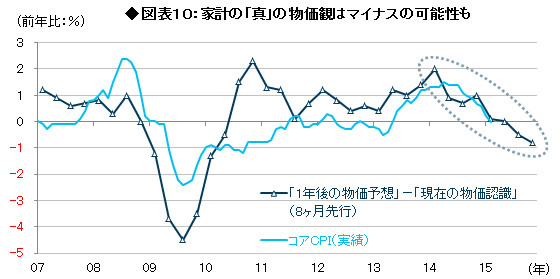

そこで、「真の予想インフレ率=統計上の予想インフレ率-物価の現状認識(認知バイアス)」という関係を仮定しよう。これを日銀の『生活意識に関するアンケート調査』に当てはめると、コアCPIに8ヵ月ほど先行(つまり8ヵ月後のコアCPIを予想)する傾向を見て取れる(図表10参照)。かつ、その結果は「家計の真の物価観(認知バイアスを除いた物価観)は前年比マイナスとなっている可能性もある」というものである。

注:1「現在の物価認識」は1年前と比べた現在の物価の変化率 2.「1年後の物価予想」は現在と比べた1年後の物価の変化率 3.「1年後の物価予想」-「現在の物価認識」は8ヶ月先行させている。つまりX月のデータは図表中ではX+8月に示されている 4.「コアCPI」は生鮮食品を除く総合CPI(消費税を除く)

注:1「現在の物価認識」は1年前と比べた現在の物価の変化率 2.「1年後の物価予想」は現在と比べた1年後の物価の変化率 3.「1年後の物価予想」-「現在の物価認識」は8ヶ月先行させている。つまりX月のデータは図表中ではX+8月に示されている 4.「コアCPI」は生鮮食品を除く総合CPI(消費税を除く)物価の現状認識の正しさ、あるいは認知バイアスを考慮しないで、統計上に現れる予想インフレ率を表面的に捉えることには慎重でありたい。この点、物価の現状認識も調査対象とする『生活意識に関するアンケート調査』には、今後も注目したい(なお内閣府『消費動向調査』も家計の物価見通しを調査しているが、物価の現状認識は調査していない)。

http://diamond.jp/articles/-/70130

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。