過大債務の実態は不変 銀行課税リスクは避けられない スティグリッツ教授の「日銀保有国債の無効化」提案

http://diamond.jp/articles/-/122071

2017年3月29日 翁邦雄 [おきな・くにお] ダイヤモンド 書籍オンライン

ジョセフ・スティグリッツ米コロンビア大学教授が、3月14日の経済財政諮問会議に出席して行ったプレゼンテーションが反響を呼んでいる。スティグリッツ教授の提案の狙いを考察し、その実現方法と効果(副作用)を検討してみよう。これは、『金利と経済』でも触れた、「統合政府という観点から財政コストを考える」点の応用問題ともいえる。

スティグリッツ教授のプレゼンテーションに関して公表された資料をみると、最終的な結論部分には、下記のように記されている。

・金融政策は限界に到達しており、日本は成長に悪影響を及ぼすことなく必要な税収を得るため、炭素税を導入する必要がある。

・最も重要なのは構造政策―イノベーションにおけるリーダーシップを日本が取り戻すために必要な政策を含む。

・世界第2位の民主主義国家として、世界は、来る数年間の日本のリーダーシップを特に必要とするだろう。

プレゼンテーション資料全体の流れをみても、スティグリッツ教授の従来の持論でもある炭素税の導入が関心の中心であることがわかる。

しかし、メディアが大きく報道したのは、必ずしも炭素税導入ではなかった。

金融政策の複雑さは増し、関心は薄れてきている

たとえば、ブルームバーグは「スティグリッツ教授:政府・日銀保有国債の無効化主張−諮問会議」という見出しで今回のプレゼンテーションを報道した。スティグリッツは2003年の財務省の審議会における講演でも、日本政府の債務・GDP比率が高すぎることを問題視し、政府紙幣の発行を提言していたから、彼の問題意識が大きく変わったわけではない(*)。しかし、「管理された無責任」をめざす(?)シムズ提案の次は、スティグリッツの国債無効化提案となると、米国のマクロ経済学者の日本のマクロ政策への関心の焦点は、財政政策運営にどんどん集まってきているように見える。

この間、日銀の金融政策に対する世の中の関心は、急低下している。

日銀が2016年12月に実施した「生活意識に関するアンケート調査」をみても「長短金利操作付き量的・質的金融緩和」を知っていると答えた割合は24.4%にとどまり、9月調査当時まで行われていた「マイナス金利付き量的質的金融緩和」を知っていた割合(6月調査41.6%、9月調査33.9%)からの大幅な減少が続いている。3月18日付日経新聞が「日銀の緩和が長期化するにつれて政策手法も複雑なものに変わっており、詳細な政策の内容や効果の波及メカニズムが分かりづらくなっている」とコメントしているように、金融政策は、ますます複雑化するなかで効果がみられない、という状況が続き、世間は関心を失ってきている。

ところで、スティグリッツ教授の国債無効化提案等は、公表された会議提出資料15ページ(債務と税のジレンマの解消)で触れられている。

引用すると、

・日本の政府債務には多くの人が懸念

■ もし金利が大きく上昇すれば、政府は問題に直面するかもしれない

■ しかし、政府債務を低下させるために消費税を上げることは逆効果

と記された後、「これからの3つのステップ」として、

・炭素税—歳入増、環境の改善、経済活性化を同時に達成

のあとに、以下2つの提案が記されている。

・政府(日本銀行)が保有する政府債務を無効にする

■ 粗政府債務は、瞬時に減少−不安はいくらか和らぐ

・債務を永久債あるいは長期債に組み換え

■ 政府が直面する金利上昇リスクを移転

■ 債務組み換えは、ほとんどお金がかからない

■ 永久債の発行は、政府支出に必要な追加的歳入を調達し、経済を刺激する低コストの方法

このスティグリッツ提案を、どう考えるべきだろうか。

これは、この連載第3回目でも解説した「統合政府という観点から財政コストを考える」というテーマの一つの応用問題になる。

■政府が日銀を吸収して中央銀行省にしても実態は…?

まず、簡単に、第3回目の論点を復習しておこう。

この回で取り上げたのは「日銀が国債を買えば、財政危機は雲散霧消する」という主張の妥当性であり、この点を考えるには、統合政府(政府+中央銀行)全体の財政支出コストの変動をみる必要がある、と述べた。

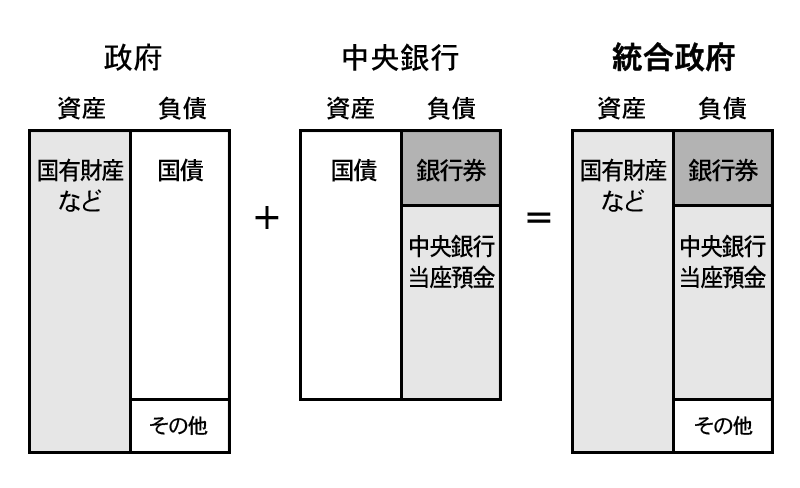

その際、ひとつの思考実験として量的緩和をさらにおしすすめて日銀が政府の発行した国債を全部買い上げれば、民間保有はゼロになり、統合政府のバランスシートは右図表のようになることを説明した。

この説明を出発点として、スティグリッツの提案がどういう意味をもつか考えてみよう。

まず、日銀が保有する国債を無効にする、というスティグリッツの提案を実現するにあたっては、実務的には、どうやって、国債を無効にするか、という点が重要になる。政府、日銀がバラバラなまま単に徳政令のように国債を無効化すると、日銀のバランスシートから資産が消えて負債だけが残り、バランスシートが「バランスしなくなる」し、「国債の無効化」というデフォルトを想起させるフレーズは、「マイナス金利」と同様にかえって投資家を不安にさせかねないキーワードだからだ。

スティグリッツ教授の提案を実現するための一番簡単な方法は、政府が日銀を吸収合併し、日銀を政府内の一部局、中央銀行省とし、政府内の債権・債務を相殺するかたちで国債を消滅させることだろう。

現在の日銀は第一次アベノミクスの「第一の矢:大胆な金融政策」の担い手であり、政府の経済政策の切り込み部隊長のような存在だ。それだけに、政府が吸収合併して名実ともにアベノミクスの第一の矢と位置付けても、金融政策がそれにより変化するとは考えらえない。図1のように、日銀がすべての国債を買い取ったあと、合併により政府・日銀相互間の債権・債務を相殺すれば、政府のバランスシートから国債を消滅させることもできる。

しかし、合併前から統合政府のバランスシートは、政府・日銀のそれを足し合わせたものだから、新政府のバランスシートは統合政府と同じである。政府が日銀を吸収合併しても、民間部門のバランスシートないし政府と民間の貸借状況に変化はない。

したがって、合併による国債無効化で統合政府の実態が変わるわけではない。日銀を合併した後、日本の物価上昇が行きすぎたとき、新政府が問題に直面するかどうかは、民間に対する負債である中央銀行省当座預金に払う金利がどうなるか、に依存する。

もし、新しい中央銀行省が将来、物価上昇の行き過ぎに対処して市場金利を上げようとすれば、新政府が金融機関に払う当座預金金利は短期市場金利に連動して上昇せざるを得ない。なぜそうなるか、という点は、第3回に紹介したのでここでは再論しない。

それを避けるためには、金利引き上げを断念する(「永遠のゼロ」)、ないし日銀の合併と同時に準備率を劇的に高めて金利ゼロの中央銀行省の当座預金保有を銀行に義務づける、といった措置が必要になる。これは実質的には銀行への課税だから、中央銀行省の創設と国債無効化がその第一歩になると受け止められれば、銀行関係者にとって「不安はいくらか和らぐ」どころか、大きく高まるだろう。

■永久債は本当に低コストか?

もうひとつのステップ、債務を永久債あるいは長期債に組み換える、という提案も統合政府ないし「新政府」の債務負担の観点からは、興味深い論点を提供している。

財政の持続性を高めるうえで長期債の発行が有効だ、というスティグリッツ教授の議論は、金利が極めて低い間にこれを長期固定化しておく、という意味で政府の国債管理政策としては、きわめて妥当なものだろう。

しかし、日銀は、量的・質的金融緩和により、政府がこれまで発行してきた長期債のストックをせっせと要求払いの日銀当座預金に置き換えてきた。つまり、量的・質的金融緩和は、統合政府――あるいは「新政府」――の観点から見ると、利払いの急増を避ける長期債発行努力を無効化して金利リスクを高めるオペレーションだということがわかる。

他方、永久債の発行については、償還の必要がない、という意味で財政の持続性への不安をなにがしか和らげる方向に作用することが期待できる。

しかし、永久債発行が即、低コストをもたらす、というスティグリッツ教授の主張には必然性がない。政府にとって永久債が低コストである、ということは、買い手にとっては償還期限のある国債より永久債が割高であることを意味する。そうであれば、民間金融機関は永久債を敬遠する可能性が高い。この場合、政府が割高の国債を押し付けることを期待できる最終的な買い手は日銀だけになる。

しかし、統合政府の観点から見ると、これはメリットを伴わない。そのことは、スティグリッツの国債無効化提案が実現し、日銀が政府の一部局になっている状態を想像すれば、より分かりやすいだろう。財務省が中央銀行省に損失を押してつけることができても「新政府」全体としての利払費節減のメリットはないからだ。

*政府紙幣の発行は日銀の無利子永久債引受と実質的に同じ効果をもつ。政府紙幣発行も含め、2003年当時のスティグリッツ提案については、翁邦雄『ポスト・マネタリズムの金融政策』(日本経済新聞出版社、2011年)の第9章参照。

翁 邦雄著 本体1800円+税、2/16刊行

『金利と経済

高まるリスクと残された処方箋』

黒田日銀発足から4年弱の間に、量的・質的金融緩和政策は、マイナス金利政策を経て、イールドカーブ・コントロールへ到達しました。これらの政策の中身がいったいどのようなもので、日本経済にどのような効果と副作用を及ぼすのか、「金利」を軸に解きほぐし整理した1冊です。

【第1章より抜粋】

昔は、金融政策はきわめてシンプルなものだ、と考えられていた。

今でも多くの経済人が、

景気が悪ければ金利を下げて金融を緩和すればよい、という

単純な原理の有効性を基本的に信じているようにみえる。

「景気」の本質が変化して金融政策の働きかけの意味が変わったとき、

先の原理の効果は思うようには出なくなり、

金融政策は新たな工夫を試みてどんどん複雑化してくる。

題名には必ず「阿修羅さんへ」と記述してください。

題名には必ず「阿修羅さんへ」と記述してください。