アベノミクスをふかしてもふかしてもダメなら、ついに空からおカネをばら撒く?!(撮影:尾形文繁)

ヘリコプターマネーは、どうして危ないのか 金融政策は物価をコントロールできなくなる

http://toyokeizai.net/articles/-/128012

2016年07月22日 山田 徹也 :東洋経済 記者

これまで「机上の空論」扱いされてきた政府・日本銀行による「ヘリコプターマネー政策」(以下、ヘリマネ)が全国紙の一面を飾り、ありうる政策の選択肢として堂々と議論されている。本当に投入されるとしたら、2013年4月開始の異次元金融緩和、2016年1月に導入が発表されたマイナス金利政策を上回る衝撃度である。

ヘリマネ政策の主唱者の一人であるベン・バーナンキ前FRB(米連邦準備制度理事会)議長が12日に来日し、安倍晋三首相と会談したために、先週はヘリマネが市場の話題をさらった。7月28、29日に開かれる日本銀行の金融政策決定会合を控え、「日本でもヘリマネ政策が導入されるのではないか」とマーケットの憶測を呼んでいる。

菅義偉官房長官が記者会見で「検討している事実はない」といくら否定しても、市場は浮き足立ったまま。黒田東彦日銀総裁が直前まで「考えていない」と言っておきながらマイナス金利政策を導入した過去を考えると、「あるかも」と市場関係者が考えるのは無理もないのかもしれない。

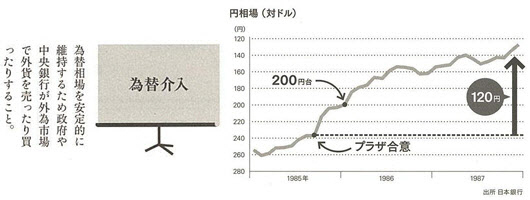

ヘリマネ観測だけが原因ではないだろうが、為替市場は7月15日に1ドル=105円台まで円安方向に大きく振れた。英国がEU離脱を決定した後、一時1万5000円台を割っていた日経平均株価は7月11日の週、5営業日の続伸となった。

■「金融政策が尽きてしまったら」という問答

ヘリコプターに乗って空から紙幣をばらまく。そのイメージがわかりやすく、かつ鮮烈であることから、ヘリマネ政策は非常時の究極策だと受け止められている。昨年ごろから欧米の経済論壇ではこの政策の是非が活発に議論されている。

そもそもヘリマネ政策とは何なのか。ミルトン・フリードマン教授の言い回しを使い、広範にわたる減税とそれを補う中央銀行の紙幣増刷を組み合わせた「デフレに対抗するための究極的な戦略」の可能性について問題提起したのが、バーナンキ氏だった。

バーナンキ氏はFRB理事に就任した直後の2002年に行ったスピーチの中で、デフレ脱却策の一つとしてヘリマネ政策を提案している。ただ、回顧録『危機と決断』(邦題)の中では「ヘリコプター・ベンというナンセンスを一掃」すべくその後活動したと記しており、当時の講演には半ば悔恨の念もあるようだ。

今年4月には自身のブログの中で、「Fedにはどんな手段が残されているか」と題し、マイナス金利政策、長期金利ターゲット政策に続く3番目の手段として、ヘリマネ政策を検討の俎上にのせている。バーナンキ氏は「足元の米国経済は成長を続けており、雇用も創出しているが、これから2、3年のうちに経済が大きく減速する可能性は排除できない。そのときに、金融政策の道具箱(the monetary toolbox)の中に何が残されているか」と問いかけている。政策当局者の間で「金融政策の手段が尽きつつあるのではないか」いう懸念が浮上していることが、こういう問いを立てた背景にある。

■「返さなくてもよいおカネ」という虫のよい話

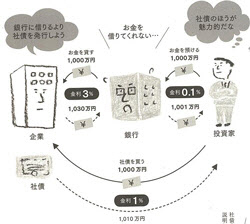

バーナンキ氏によると、ヘリマネ政策とは「マネーストックの恒久的な増加によってファイナンスされた拡張的財政政策」を指す。「ヘリコプターマネー」という言い方だと非現実的な響きがあるのでMFFP(Money-Financed Fiscal Program)と呼んでいる。ヘリマネ政策にはさまざまなバージョンがあるようだが、つまるところ従来の財政・金融政策との大きな違いは、「借金」(debt)でなく「銀行券」(money)で財源を手当てし、大規模に財政出動(減税や歳出拡大)する点にある。

借金でなく、銀行券でファイナンスするとは、調達した資金を返済しないことを意味する。銀行券で調達するので、発行体(この場合は日銀)からすると、債券(国債)や株式で資金調達するときのように利払いや配当の負担もない。

通常の財政政策は政府が国債を発行して歳出をまかない、国債は民間や海外投資家が引き受ける。財政を拡張しすぎると国債金利が上昇し、借り過ぎを抑制するメカニズムが自然に働く。また、当然のことだが、国債は借金なので将来返済することを想定している(日本は借り換えを繰り返し、現在60年かけて償還している)。国の借金はいずれは税収を財源に返済することになるので、現在の多額の借金は将来の増税を連想させる。それゆえ、消費刺激効果も限定的になる。

しかし、ヘリマネはこうした経済的な規律を一切、取り払ってしまう。政府は中央銀行(日銀)に国債を引き受けさせてお金を受け取り、中央銀行は国債を永久に保有し続ける。

将来も返済(償還)を予定しておらず、それゆえ将来の増税もないので、本当にそうかは別として、家計は安心して消費を増やし、物価も上昇していくのだという。バーナンキ氏の定義にならえば、「マネーストックの恒久的な増加=借金を将来にわたって返済しない」点がこの政策のミソなのだ。

だが、ヘリマネ政策が効果を生むには、その規模にもよる。たとえば、インド中央銀行のラグラム・ラジャン総裁は「そのような手段をとらなければならない意図を心配し、人々は消費に回さずに貯蓄し、その結果狙った効果は出ない」と批判していると伝えられている。

■バーナンキが懸念したヘリマネの重大な問題

仮に、日本で1億2000万人全員に1人10万円ずつ配るとすれば、12兆円かかる。これは取り沙汰されている秋の補正予算の規模だが、1人10万円を配っても消費ではなくおそらく貯蓄に回り、狙った刺激効果は出ないだろう。また、低所得の年金受給者1100万人に3万円ずつ配る政策は「バラマキ」だという批判を浴びたが、国民全員に10万円配るのは壮大なバラマキなので正当化できるというわけなのだろうか。

では、一桁増やして1人100万円ならどうか。100万円をポンと渡されれば、無駄使いをしたくなりそうだが、これには120兆円もの財源が必要になる。GDP(国内総生産)の約4分の1で、国の年間予算の1.2倍の規模である。しかも、一度きりの政策ではなく、毎年継続的に配らないと持続的に消費を刺激したり、デフレから脱却することは難しそうだ。

日銀がお札を刷ることで120兆円を調達すれば、財源の心配をしなくてもよい。しかしそうしたことを続ければ、通貨価値の暴落=ハイパーインフレーションを招く恐れがある。そんなことが政治的に本当に実現可能で、しかもそこまで極端なことをするほど足元の日本経済は深刻なのだろうか。

バーナンキ氏はブログの中で、ヘリマネ政策を実行するにあたって二つの問題があると論じている。一つは技術的な問題だが、より深刻なのは二つ目に挙げているガバナンスに関する問題だ。民主主義社会において、ヘリマネ政策のように、財政政策に類する極端な政策を誰がどうやって決定するかを問いかけている。これは中央銀行の独立性や金融政策と財政政策の関係に関する重大な問題提起をはらんでいる。

中央銀行(日銀)に独立性が認められているのは、戦時中から戦後にかけての経験があるからだ。第一次世界大戦後のドイツでハイパーインフレーションが起きたのは、中央銀行が政府の債務を負担し、通貨を大量に発行したことが原因だ。また、一般に政府にはインフレを起こすことで課税と同様の効果(インフレタックス)を生じさせようという誘惑が働くので、中央銀行に独立性を与えることでそれを防ぐ狙いもある。日本のように公的債務の残高がGDP比200%超と先進国で突出して大きく、しかも財政赤字縮小の道筋が定かでない国にとって、金融政策は財政政策との関連でとらえる視点がとりわけ重要だ。

■日本はフィスカルドミナンスに陥った

しかし、アベノミクス以降の日銀と政府の関係をみていると、こうした懸念が現実のものになりかねない危うさがある。

白川方明・前日銀総裁はその著書の中で、金融政策と財政政策の関係について、2つのケースに分けて説明している。一つは独立性を保障された中央銀行が物価安定を目的として金融政策を運営する一方、財政当局は健全な財政運営を行うケース。もう一つは中央銀行に独立性がなく、政府も健全財政にコミットしないケースだ。

前者では先に触れたように、今日の減税は明日の増税予想を生み、財政政策は景気に中立的になるため、中央銀行は金融政策によって物価をコントロールできる。

かつては財政健全化の必要性を説いていた黒田東彦総裁も「具体的な意見を申し上げることは差し控えたい」(6月の定例会見)と発言のトーンが変わってきた(撮影:梅谷秀司)

しかし、後者では中央銀行による財政赤字ファイナンスが発生し、中央銀行は結局財政に追随して金融政策を決定せざるを得なくなる。どんなに中央銀行の独立性を与えられていたとしても、中央銀行は財政破綻を回避せざるを得ず、結果的に財政状況が物価を決める状況になる。これを「フィスカルドミナンス」(財政従属)といい、ドイツのハイパーインフレはまさにこれによって起きた。

■財政健全化の約束は空文化

ひるがえって足元、日本で起きようとしていることをみると、後者が妥当するように見える。外形的には、日銀が独立して金融政策を決定している(日銀の政策委員会が政府から独立して金融政策の目標と手段を決めている)ようにみえるが、安倍首相の経済ブレーンから、金融政策の動きを予想する発言が出たり、ヘリマネ政策を推奨する発言が公然と飛び交ったりする。その一方、消費増税の先送り決定に象徴されるように、日本では増税は事実上不可能になり、財政健全化の約束は空文化している。

ゼロ金利下では金融政策は有効性を失い、財政政策の出番であるのはその通りだろう。しかし、それが健全財政を続けるドイツではなく、毎年数十兆円を垂れ流し、財政規律のない日本で議論されているのが物悲しい。

日本はまさにフィスカルドミナンスに陥りつつある。

題名には必ず「阿修羅さんへ」と記述してください。

題名には必ず「阿修羅さんへ」と記述してください。