株式市場のバブルを警告する人もいるが、長期金利が0.4%前後で、貸し出し増大もままならず、国債が不足し社債発行もままならないという状況では、株式配当利回りが「長期金利+想定株式投資リスク率」を超えるまで株価も上昇していくだろう。

武者氏は、長期的に株価が上昇する根拠として、「2015年度の国内景気見通しが極めて明るい点を挙げておきたい」と語っているが、15年度の国内景気が14年より明るいものになるとは思えない。

武者氏は、「昨年度に8兆円の購買力を消費者から奪った消費増税というマイナス要因が今年度はなくなる」と説明しているが、消費税は付加価値税であり、その負担転嫁がうまくいかなかったことが14年のマイナス成長の要因である。

消費税は、転嫁というかたちで消費者から実質購買力も奪うが、何より、付加価値税(=給与支払い税)として非グローバル企業から給与支払い力を奪うのである。

その一方、グローバル企業は、詐欺的輸出免税制度から生じる消費税利得で利益及び給与支払い能力を増加させる。それは、株式配当利回りを支えるものでもある。

明るい条件として武者氏に同意するのは、「原油安が家計購買力を大幅に高める。年間26兆円の化石燃料輸入代金が4割価格低下すれば、10兆円のメリットがもたらされる計算だ」という部分である。

株式市場は、業績相場ではなく、まさしく金融相場として上昇していく。

なお、米国株式市場は、金融緩和からの出口課程で、金融相場から業績相場(ドル高及び原油安が主たる要因)に転換するなかで低迷することになるだろう。

=================================================================================================

コラム:日本株、長期保有が報われる上昇相場へ=武者陵司氏[ロイター]

2015年 04月 8日 14:52 JST

武者陵司 武者リサーチ代表

[東京 8日] - 日本株について今、投資家が持つべき一番重要な認識は、短期の循環相場から長期の上昇相場に大きく転換した可能性が高いという点である。換言すれば、1―2割程度の価格変動があれば売買する方が得策だった局面から、「バイ&ホールド(長期保有)」が報われる公算が大きい新局面に移ったと言える。

まず日経平均株価は4月中に2万円を超えていく可能性が濃厚だ。当面は1月以降の急速な上昇を受けた一進一退の調整局面が続くだろうが、ファンダメンタルズで見て、目下のところ、日本株を売らなければならない理由は見当たらない。第一の根拠として、2015年度の国内景気見通しが極めて明るい点を挙げておきたい。

昨年度に8兆円の購買力を消費者から奪った消費増税というマイナス要因が今年度はなくなるうえ、原油安が家計購買力を大幅に高める。年間26兆円の化石燃料輸入代金が4割価格低下すれば、10兆円のメリットがもたらされる計算だ。

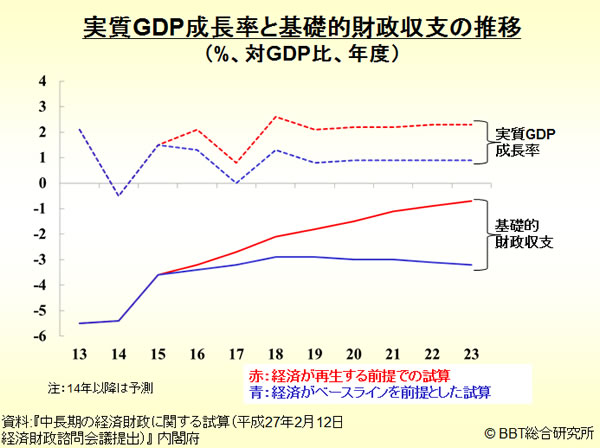

また、昨年度までの日本経済は、好調な企業収益だけが先走りしていた感があったが、今年度はいよいよ経済活動全般への好循環が起こると見ている。理由は明快で、物価上昇率を大幅に上回る賃金上昇が期待できるからだ。この実質賃金の改善期待も当然、消費の押し上げ要因となる。購買力が高まり、需要が押し上げられ、2015年度の実質国内総生産(GDP)成長率はおそらく2%を超えてくるだろう。

このような経済ファンダメンタルズ面の好転を考えれば、日本株の行方をいたずらに悲観する方がどうかしていると言えよう。

<株高を支える日本企業のビジネスモデル転換>

そもそも日本株高の必要十分条件は満たされている。株価水準がフェアバリュー(適正価格)に対していまだ極端に割安であることは必要条件。一方、それを是正するための、安全資産からの資金移動が起こる素地がアベノミクスによって整ったことは十分条件だ。

こうした見方に対しては、原油安による物価押し下げで日銀の2%インフレ目標の実現が遠のいているではないかとの悲観論が聞こえてきそうだ。

確かに、黒田日銀が掲げた「2年程度」という時間軸目標の達成は、原油安などの特殊要因によって難しくなった。しかし、原油安には、前述した通り景気の押し上げ効果がある。これが顕現化してくれば、年後半に向けては景気拡大を伴って物価も上昇してこよう。当初目標より物価上昇ペースは緩やかになるとしても、デフレからインフレへの転換は順調に進み、株価を押し上げる推進力になっていくと考える。

ちなみに、日米の歴史的大相場を振り返れば、値上がり幅は最大で10倍、最低でも5倍に達していた。今回はまだ2012年11月のアベノミクス前夜のボトム(日経平均8600円近辺)から2倍強しか上昇していない。5倍ともなれば、4万円超への上昇を意味する。

むろん4万円はバブル期の1989年12月につけた史上最高値(終値ベースで3万8915円)を更新する水準だが、米英独などで主要株価指数がそろって史上最高値を更新している状況下では、長期的視野に立てば、けっして違和感のある相場展開ではない。また、そこまで行かずとも、長期金利見合いのフェアバリューからすれば、日本株は3万円になっても不思議ではない。

では、なぜ日本株が長期上昇トレンドに入ったと考えるのか。最大の理由は、日本企業のビジネスモデル、言葉を変えれば価値創造のパターンが大きく転換したことだ。

日本企業は今ふたたび、十数年ぶりに極めて好調な業績を上げているが、この状況をもたらしたのが、低価格・大量生産をベースとする、かつてと同じビジネスモデルであるわけがない。高い技術力と高い品質に見合った対価とそれを受け入れる市場・顧客の開拓に成功したからこそ、多くのセクターで企業業績が拡大していると考えるべきだ。つまり、価値創造の源泉が価格競争から品質・技術に根差した価格設定力に完全にシフトしたからこそ、過去最高の企業収益が達成可能となったのである。

確かに、日本企業はスマートフォンや薄型テレビといった、パッと見、華やかな分野では明らかに競争力を失い、世界市場でのプレゼンスを急低下させている。だが、それでも、モノ作りの分野で優良な日本企業がいまだ数多く存在し得るのは、そうした商品を作るのに不可欠な、中核部品・材料・装置などの分野で圧倒的な強みを持っているからだ。ファナック(6954.T: 株価, ニュース, レポート)のロボットなどは、まさにその典型例だろう。

また、日本企業のこの新たなビジネスモデルは、日本で作って輸出するのではなく、需要があるところで雇用を創造し、そこでモノを作ってビジネスをしていくというものだ。もはや貿易摩擦といった軋轢からは無縁であり、日本企業はかつてのような「嫌われ者」ではない。むしろ、共存共栄のパートナーとして歓迎される存在となった。このような大きな変化が日本企業の成長の限界を取り払い、今後も日本株高トレンドを支えていくと思われる。

<「米利上げ=量的緩和終焉」の誤解>

長期株高トレンドをもたらす要因はほかにもある。先進国では今、空前の技術革新が進んだ結果、企業活動に必要な労働や資本の投入量がどんどん節約できるようになっている。そのため、日米欧が共通して遭遇している困難に、技術発展(あるいは好調な企業収益)とは裏腹に、経済資源のスラック(余剰)がどんどん大きくなっていることがある。

そして、この困難を解決する重要なカギが、余剰の労働と資本を活用した需要創造であり、その需要創造政策の根幹を担うのが量的金融緩和である。今、この量的緩和が世界の株価を押し上げる推進力となっている。

このうち、先進国の中でいち早く経済が立ち直りつつある米国の金融政策は引き締めに向けた転換点にあると言われるが、「利上げ=量的緩和の終焉」と決めつけるのは間違いだ。米連邦準備制度のバランスシートは増加こそしていないものの減少局面に転じたわけではない。フローの量的緩和第三弾(QE3)こそ昨年10月に終了したが、ストックベースの緩和効果は持続しているのだ。

また、たとえ最初の利上げが今年半ば以降に実施されたとしても、前述した労働や資本のスラックを念頭に置けば、その後の利上げペースが性急なものになるとはまず考えにくい。むしろ、景気や株価に悪影響が出れば、逆に新たな緩和策が即座に打たれる可能性もあると考えている。

加えて、そもそも米国を除く主要国の大多数は緩和強化のまっただ中にある。グローバルに見た流動性供給は依然として大きく増加していく局面に変わりない。むろん、中国などの金融緩和は長期的視野に立てば健全とは言えないが、少なくとも「米利上げで株価急落」というシナリオは、株を売りたい人たちの口実に過ぎないのである。

*武者陵司氏は、武者リサーチ代表。1973年横浜国立大学経済学部卒業後、大和証券に入社。87年まで企業調査アナリストとして、繊維・建設・不動産・自動車・電機エレクトロニクスなどを担当。その後、大和総研アメリカのチーフアナリスト、大和総研の企業調査第二部長などを経て、97年ドイツ証券入社。調査部長兼チーフストラテジスト、副会長兼チーフ・インベストメント・アドバイザーを歴任。2009年より現職。

*本稿は、ロイター日本語ニュースサイトの外国為替フォーラムに掲載されたものです。(こちら)

*本稿は、武者陵司氏の個人的見解に基づいて書かれています。

*このドキュメントにおけるニュース、取引価格、データ及びその他の情報などのコンテンツはあくまでも利用者の個人使用のみのためにコラムニストによって提供されているものであって、商用目的のために提供されているものではありません。このドキュメントの当コンテンツは、投資活動を勧誘又は誘引するものではなく、また当コンテンツを取引又は売買を行う際の意思決定の目的で使用することは適切ではありません。当コンテンツは投資助言となる投資、税金、法律等のいかなる助言も提供せず、また、特定の金融の個別銘柄、金融投資あるいは金融商品に関するいかなる勧告もしません。このドキュメントの使用は、資格のある投資専門家の投資助言に取って代わるものではありません。ロイターはコンテンツの信頼性を確保するよう合理的な努力をしていますが、コラムニストによって提供されたいかなる見解又は意見は当該コラムニスト自身の見解や分析であって、ロイターの見解、分析ではありません。

© Thomson Reuters 2015 All rights reserved.

http://jp.reuters.com/article/jp_forum/idJPKBN0MZ04M20150408?sp=true

題名には必ず「阿修羅さんへ」と記述してください。

題名には必ず「阿修羅さんへ」と記述してください。