http://www.asyura2.com/18/hasan130/msg/522.html

| Tweet |

年金暮らしの人が「所得税・住民税・相続税」を払わない裏ワザ10 これであなたの「資産寿命」を延ばす

https://gendai.ismedia.jp/articles/-/57405

2019.01.03 週刊現代 :現代ビジネス

またぞろ消費増税がやってくる。生活必需品を購入しても、10%を国が持っていく。現役時代もさんざん払ってきたのにどうにも釈然としない。もう税金を払いたくない。その方法はたくさんある。

増税ラッシュ時代に資産を守る唯一にして最大の方法

今なお根強い支持率を誇る安倍政権だが、この6年近くの施政で行われてきたのは、実のところ、定年前後の世帯を狙い撃ちにした「増税」だ。

5%から8%への消費増税('14年)、相続税の課税強化('15年)、配偶者控除の見直しによる現役世代への増税('18年)、年々増加する社会保険料や医療費など、枚挙にいとまがない。

さらに今後も、海外渡航の際の出国税徴収('19年)、10%への消費増税(同)、現役世代の所得税増税('20年)、住民税への森林環境税上乗せ('24年)など、次々と増税が予定されている。

アベノミクスと声高に叫ばれ、政権の経済政策の成果が喧伝されてはいる。だが、実感に乏しいのは、こうした庶民への負担増が、ボディーブローのように利いているからだ。そんななかで、家計を守るには、収入を増やすか、支出を減らすかしかない。

定年後、もしくは定年を控えた世代にとって、これから収入を大きく増やすことは困難だろう。

政府は「人生100年時代」といって、定年後も「死ぬまで働け」と鞭打つが、そんなことはまっぴらごめんというのは高齢者の本音ではないか。これまで築き上げた虎の子の貯金を守り、さして多くない年金で暮らしていくためには支出を抑えるしかない。

そのために最も有効なのは、無駄な税金を払わない――これに尽きる。

所属税がタダ、固定資産税も3分の1になる「やり方」

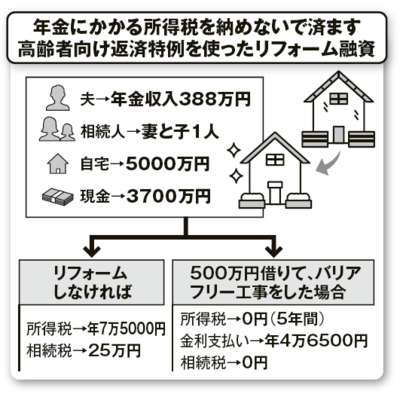

1.所得税 リフォームで年金にかかる税金を納めない

定年後、体力が衰えてくることは避けられない。住み慣れたわが家でも、ちょっとした段差や風呂場などでつまずくこともあるだろう。自宅内での事故を防ぐためには、いずれバリアフリー化したほうがいい。

であるならば、政府系金融機関が提供している「特例」を利用しない手はない。それが、住宅金融支援機構(旧住宅金融公庫)が提供している「高齢者向け返済特例」付きの「リフォーム融資」だ。

ファイナンシャルプランナーの大沼恵美子氏が解説する。

「これは満60歳以上の方が自宅のバリアフリー工事を行う場合に活用できる制度です。

床の段差の解消や部屋の出入り口の拡張、浴室及び階段の手すりの設置といったリフォームの資金を最大1000万円まで借り入れることができ、月々の支払いは利息のみ。

元本は申込人が亡くなった段階で、相続人が自宅の売却や現金で一括返済する仕組みになっています。自宅を担保に死後精算する『リバースモーゲージ』の一種と考えてください」

たとえば、500万円のリフォーム融資を受けた場合、金利は年0.93%で('18年8月現在)、月々の支払い額は3875円。

これに国が設ける「バリアフリーリフォームのローン型減税」制度を併用すれば、5年間にわたり、年末の残債額の250万円までは2%、残りは1%の所得税控除が受けられる。500万円を借り入れた場合、所得税7万5000円が減額されるわけだ。

年金収入が約388万円だと、所得税は7万5000円。これがタダになる。月々4000円足らずの金利負担で、自宅をバリアフリー化できるばかりか、年金にかかる所得税を納めないで済むのである(下図)。

さらなる恩恵も受けられる。大沼氏が続ける。

「リフォーム融資を借り入れた翌年に限り、固定資産税が3分の1軽減されます。また、利息だけ返済する方法なので、申込人の死亡時には元本が負債として残っているため、この分が相続税の課税対象から差し引かれ、相続税対策にもなるわけです」

自宅の資産価値が5000万円(相続評価は1000万円)で、現金が3700万円ある場合、同制度でバリアフリー工事をすると、負債500万円分が相続資産から差し引かれる。

相続人が妻と子供1人なら、リフォームをしなければかかったはずの相続税25万円を払わなくて済むのだ。

定年後も同じ自宅で暮らしていくのならば、いずれリフォームは必要になるのだから、この制度を利用しない手はない。

「一時払いの介護保険」で住民税&相続税対策をする

2.住民税 年金が211万円よりも安ければ様々な恩恵がある

老後は要介護状態になる不安もある。そうなるとカネもかかる。そうした不安に備えつつ、税金も安くする方法もある。それが「保険料控除」の活用だ。

生命保険料や介護保険料を支払った場合、払い込んだ保険料の一定額がその年の所得から差し引かれ、所得税と住民税の負担が軽減される。

「ただし、高齢者が今から生命保険に入るのはおすすめできません。500万円の余裕資金があるなら、一時払いの介護保険に入ったほうがいいでしょう。

たとえば、JA共済の『一時払介護共済』の場合、共済金額は50万円から加入できます(最大3000万円まで)。これに10年続けて50万円分ずつ加入すれば、毎年、所得税と住民税の控除が受けられます。

所得税の控除限度額は4万円で、この5%(2000円)が戻ってくる。住民税は2万8000円が控除され、この10%(2800円)が毎年節約できる。10年間で4万8000円ですから、馬鹿にならない金額です」(前出・大沼氏)

もちろん保険なので、要介護状態になったときは給付金を受け取れる。給付金の受け取りは一時金と年金を選択できるが、年金で受け取ると所得が増えてその分、課税されるため、非課税の一時金で受け取るのが鉄則だ。

一時金で受け取り、これを将来、介護施設に入居する際の費用に当てることもできる。

しかもこの保険は、介護状態にならずに死亡した場合は死亡保険金が支払われるので、相続人は500万円までの保険金の非課税枠を利用でき、相続税対策にもなる。

住民税が下がると、医療費も安くなるカラクリ

所得から10%の税金を国が持っていく住民税は馬鹿にならない。65歳以上の年金生活者で妻を扶養している場合、211万円超の年金収入があると、住民税を納める必要がある。

逆に言えば211万円以下なら住民税は支払わなくてもいい。すると様々な恩恵が受けられることをご存知だろうか。

「住民税が非課税の世帯は社会保険料(国民健康保険料と介護保険料)が割り引かれるため、住民税を支払っている世帯よりも社会保険料が年額で最大10万円も安くなるケースもあります。

さらに、高額療養費制度の上限も低くなります。70歳未満なら自己負担額の上限は月5万7600円ですが、それが月3万5400円に。これを超えた分の医療費が戻ってくるのです」(ファイナンシャルプランナーの深野康彦氏)

「年金の税金」を下げる方法

さらに住民税が非課税の場合、「高額介護サービス費」を利用することができる。これは「高額療養費制度」の介護サービス版とも言える制度で、住民税の非課税世帯であれば、自己負担額が月2万4600円を超えた介護費については申請すれば戻ってくる。住民税の課税世帯だと上限は月額4万4400円なのでその差は大きい。

自治体によっては、インフルエンザなどの予防接種や電車やバスといった公共交通機関が無料になるので調べてほしい。

また、前回の消費増税時には低所得者に「臨時福祉給付金」が支払われたが、住民税非課税者がその対象だった('17年度は一人1万5000円)。'19年10月に予定されている10%への再増税の際にも、同様の給付金を受け取ることができるかもしれない。

「年金額はこれまで支払ってきた保険料で決まるため、自分で操作することは難しいのですが、所得控除を活用して、課税対象額を抑えることは可能です。

たとえば、通院にかかったタクシー代などの領収書をきちんと集めておけば、医療費控除で課税所得は減らせます。

また、まだ年金を受け取っていない人で、受給予定額が211万円のボーダーライン上にいる人は、『繰り上げ受給』も選択肢の一つでしょう。

1ヵ月繰り上げるごとに受け取る金額が0.5%減ってしまいますが、住民税非課税のメリットを受けられるのであれば、検討してもいいかもしれません」(深野氏)

早速「ねんきん定期便」を確認して、自分が受け取る年金額を確かめておこう。

税金を納めたくないなら、とにかく年金の受取額を減らして、それを長く受け取り続けることがポイントとなる。これから定年退職を迎える人は、退職金のもらい方で大きな差がつくことを覚えておいたほうがいい。

ファイナンシャルプランナーの村井英一氏がこうアドバイスする。

「退職金を受け取る際、一括でもらうか、企業年金として分割でもらうかを選択できます。

分割でもらうと、所得としてカウントされ、年金に所得税と住民税がかかってきます。そこで、退職金控除の範囲ギリギリまで一括で受け取ることをおすすめします。

勤続20年超なら、退職金の控除額は800万円+70万円×(勤続年数−20)。たとえば勤続年数が38年なら、2060万円まで非課税で受け取ることができるのです。

一方、年金で受け取る場合は64歳までは年70万円、65歳以降は120万円を超えると課税の対象になります。どちらが得かは明らかでしょう」

定年時にまとまったおカネが入る見通しがあるのなら、できる範囲で投資に回しておくことも、老後の生活を守る一助になる。ただし、投資の利益には20%の税金がかかる。これを回避できるのが、「NISA」と「つみたてNISA」だ。

「NISA専用の口座で行う株式投資や投資信託の取引に関しては、年間120万円までの投資で生じた売却益や配当が非課税になります。利用できる期間は5年間なので、総額600万円の投資に対する利益が非課税になる計算です。

一度にまとまった金額を投資するのはリスクがあると感じる方は、つみたてNISAがいいでしょう。

NISA口座とは別の口座で、年間40万円まで非課税で20年間積み立てられます。最大限利用すれば、800万円までの投資にかかる配当や利益が非課税になるのです」(アステルフォース税理士事務所代表税理士の油良俊寛氏)

NISA口座を開く際には、注意が必要だ。配当金をNISA口座のある証券会社以外の金融機関で受け取る場合、通常通り20%分が課税されてしまうからだ。

「配当金領収証が投資先企業から送られてきてゆうちょ銀行などで換金している人や、自分のメインの銀行口座に配当金が振り込まれている人は、本来かからないはずの税金が徴収されている可能性があります。

配当金を証券会社の取引口座で受け取る『株式数比例配分方式』になっているか、必ず確認してください」(前出・深野氏)

孫にも感謝される相続税の「節税法」

3.相続税 生前贈与を活用 子と孫が最強の節税ツール

これまで額に汗して築いてきた資産。これを子の代に相続する。人生の集大成とも言える場面である。だが、国はそんな個人の営みからも税金を搾り取ろうと、虎視眈々と狙っている。

どうしたら、無駄な相続税を納めずにすむか。

自分が親から相続する立場ならば、まずは資産の洗い出しをしてもらおう。自分がこれから妻や子に相続させる立場なら、親に身を置き換えて考えてほしい。

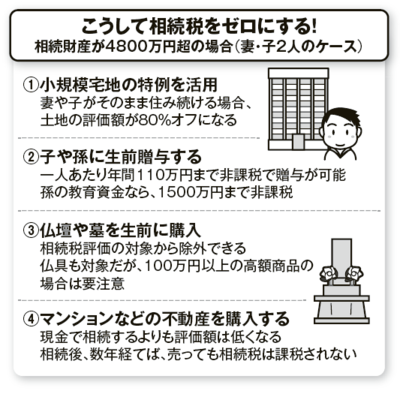

「相続税は3000万円に加えて、法定相続人の数×600万円までが基礎控除となります。つまり、相続人が妻と子2人の3人の場合は、4800万円までは非課税です。

これを超える場合は相続税の対策をする必要があります。まず取り掛かるべきことは、資産総額の把握です。とはいえ、親にそれを聞くのは気が重い事情も理解できます。

相続で揉めると困るのは遺された家族ですから、そこは親を真摯に説得して、資産を洗い出してもらうしかありません。こればかりは、資産を持っている被相続人が動かないとどうしようもありませんから」(元国税調査官で税理士の松嶋洋氏)

もっともポピュラーな相続税対策が「暦年贈与」だろう。年間110万円までの贈与は非課税のため、これを毎年繰り返すことで、相続資産を減らすことができる。

ただし、子や孫の名義の口座などに機械的に振り込むだけで、そのおカネを子や孫が使用している実態がなければ、贈与と見られない可能性があるので、注意が必要だ。口座の管理を自分でしないようにするなどの必要がある。

孫の教育費に限れば、祖父母は最大で1500万円まで非課税で贈与できる。信託銀行に預け、かかった教育費の領収書と引き換えに現金を引き出せる制度だ。

これを使えば、相続税を軽減できるばかりか、子や孫からも大いに感謝されることは間違いない。

手元に相続税がかかりそうな現預金があるならば、生きているうちに子や孫という「最強の節税ツール」を使わない手はない。

それでも相続財産が非課税枠に収まらない場合は「普通養子縁組」という裏ワザもある。

松嶋氏が続ける。

「たとえば、妻の実家が裕福な場合、自分が妻の家の養子になり、法定相続人の数を増やすということも可能です。

『特別養子縁組』とは違い、実の親との戸籍上の関係が切れるわけではないので、実の親から相続する権利がなくなるわけでもありません。一人あたり600万円の基礎控除に加えて、生命保険の控除も500万円増えます。

ただし、実子がいる場合、基礎控除や生命保険の控除を増やせるのは一人までです」

不動産を利用した相続税対策も定番だ。タワーマンションの一室を購入して相続させる場合、相続における評価額は時価の3〜4割程度に減額されることが多い。

現金でそのまま持っていれば、多額の相続税が国に持って行かれるが、タワマンに換えておけば節税になるというわけだ。

「'17年の税制改正でタワマンの固定資産税の取り扱いが見直されましたが、相続税評価は見直されませんでした。このため、従来と同じように低い価格で評価できます。

ただし、国税はタワマンによる節税を苦々しく思っています。このため、被相続人が亡くなる数ヵ月前にタワマンを購入し、相続後すぐに売るなど、あからさまな相続税対策の場合には、税金を徴収される可能性があるので注意が必要です。

また相続後、数年以内に売却する場合には、急に現金が必要になったなど、売ったことに対する合理的な理由を用意しておく必要があります」(松嶋氏)

もっとも、東京五輪後の地価暴落や将来必要となる大規模修繕の面から、これからのタワマンの資産価値には不安がある。長期的に保有したり、住んだりするのではなく、相続税対策と割り切って、売却のタイミングを見計らうべきだろう。

国に払うのは馬鹿らしい

資産が十分にあるのならば、死んだ後のことも考えておきたい。実は、生前に自分の入るお墓や仏壇、仏具などを購入した場合、これらの資産は相続税の課税対象にはならない。

「相続税を減らす意味でも、遺族の手間を省く意味でも生前から墓や仏壇を買っておくのは有効です。ただ、純金の仏像など、あまりに高額の場合は、非課税財産とは認められない可能性もある。100万円を超える仏具の購入は注意してください」(前出・油良氏)

親が中小企業を経営している場合は、事業を継承すれば贈与税も相続税もかからない。

経済アナリストの森永卓郎氏が言う。

「'18年から事業承継税制の特例が拡充され、非上場の中小企業の場合、先代の経営者から子などの相続人が事業を承継する場合、会社の株式を贈与税も相続税もゼロで受け継ぐことができるようになりました。

小売業なら資本金5000万円以下または従業員50人以下といった条件がクリアできて、都道府県の認可を受ければ、いくらその会社に資産があっても、贈与税や相続税はゼロ。

これは政府が税金を苦にした中小企業の廃業をなくすために作った対応策なんです」

つましい老後の生活を送っているのに、その収入から税金を取られるなんて馬鹿らしい。少しでも税金を払わずに済ませ、浮いたおカネを自分の家族のために使う方法はこれまで紹介してきたように、たくさんある。

政府の言いなりになって唯々諾々と税金を支払うことなく、自らの知恵で「人生100年時代」を生きぬこう。

「週刊現代」2018年9月8日号より

相続税が増税されたと思ったら、今年は消費増税。

— マネー現代 (@moneygendai) 2019年1月3日

来年には所得税の増税も開始。

まさに #大増税時代 です。

こんな時代に庶民が虎の子の貯金を守るためには、無駄な税金を払わない――。

これが最強の資産防衛術!

総力取材で調べ上げた「裏ワザ」の数々を紹介します。https://t.co/DQWaZbW4uW

税理士名乗ってるからこの手のカジュアルな相談少なくないけど、得意じゃないしフォーカスもしてない。それでも腰引けながらアドバイスすると喜んでくれる率かなり高くて嬉しくなるし、2019は少し手を伸ばそうかな。BPR!とかガバナンス強化!より効果が分かりやすいのは事実

— Shuichi Yamamoto(やましゅう) (@yscpa31160) 2019年1月4日

https://t.co/glSNNTIeiP

年金暮らしの人が「所得税・住民税・相続税」を払わない裏ワザ10(現代ビジネス) - Yahoo!ニュース 安倍政権は高齢者に「死ぬまで働け」と言っている。そんな法律ばかりを作っている。

— 中島政昭 脱原発 (@takamatuyama) 2019年1月3日

税金を払うのは健全な社会人として当然、というのが常識ですが、税金は、公的負担をみんなで分担しようというものであり、貨幣の仕組みを変えれば、無くせるものです。 #共同所有貨幣制度 https://t.co/FiD8LosXsU

— 森田義彦 (@WakaedaY) 2019年1月4日

▲上へ ★阿修羅♪ > 経世済民130掲示板 次へ 前へ

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民130掲示板 次へ 前へ

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。