http://www.asyura2.com/18/hasan129/msg/240.html

| Tweet |

激動の日経平均株価、いまは「割高」か? それとも「割安」か? 最新マクロモデルで「適正値」を試算

https://gendai.ismedia.jp/articles/-/58262

2018.11.01 安達 誠司 エコノミスト 現代ビジネス

日本株は下げ止まったのか

今週に入り、やや持ち直しの動きをみせる日本株市場だが、今後の展開をどう考えればいいのだろうか。

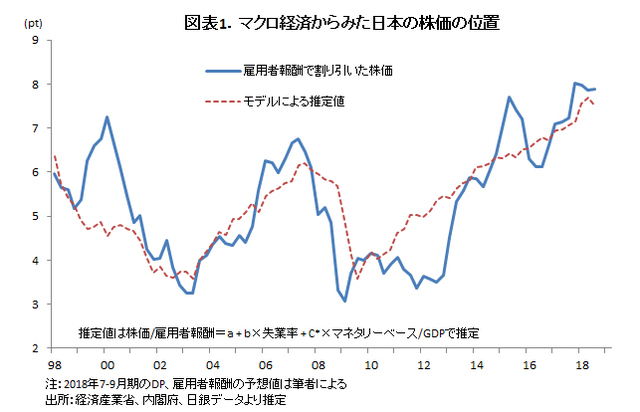

まず、日経平均株価だが、先週の当コラムで紹介したUCLA教授ロジャー・ファーマー氏のマクロモデル(株価と失業率と金融政策変数の間に存在する「共和分」という統計的な関係を利用したモデル)を日本に適用し、日経平均株価の「適正値」を試算してみよう。

先週の繰り返しになるが、このモデルを適用すると、完全失業率、及び金融政策変数と整合的な株価水準を算出することが可能となる。ただし、株価には通常、(上方)トレンドがあるので、その上方トレンドを控除するためにファーマー教授は株価を賃金(GDP統計の雇用者報酬が用いられることが多い)で割り引くことでトレンドを除去している。

悲しいかな、日本の場合、株価に上方トレンドがないので割り引く必要はないが、ここでは、一応、ファーマー教授の方法をそのまま踏襲し、株価を雇用者報酬で割り引いた株価を用いることにする。

また、政策金利もゼロ近傍にはりついている時期が余りにも長いので、金融政策変数としては政策金利ではなく、マネタリーベースの対GDP比率を用いている(なお、米国同様、日本においても、モデルのパラメーターはすべて1%基準で有意であった)。

結果は、図表1、図表2の通りとなった。雇用者報酬、及び名目GDPの直近値が2018年4-6月期なので、2018年7-9月期の値は過去の伸び率から予想値を算出し、それを用いた。

2018年7-9月期時点(株価では9月末時点)の日経平均株価(ただし、雇用者報酬で割り引かれている)は、失業率との関係でみると、「均衡値」よりやや上に位置していると推測される。そして、10月に入ってからの大幅な下げによって、日経平均株価は「均衡値」よりも低い位置まで低下した可能性が高いと考える。

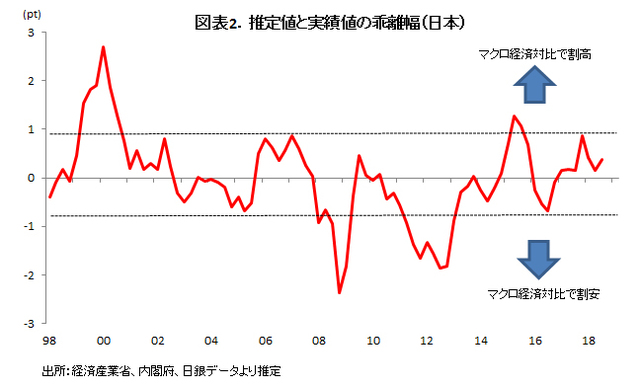

ただし、この手のモデルには推定誤差を考慮する必要がある。図表2の上下の点線はその推定誤差を示したものだが、この推定誤差を超えて変動した場合に、初めて株価は割高・割安の領域にあると判断した方がよい。

そこで、まだ判明していない2018年10-12月期のGDP、及び雇用者報酬について適当な予想値を設定した場合、今後、日経平均株価が1万9500円以下まで下落した場合、日経平均は日本のマクロ経済の状況と比較して「割安」な水準まで下がったと判断される(すなわち、反転上昇する可能性が高い)。

そして逆に、日経平均株価が2万5000円まで上昇した場合には「割高」な水準まで上がった(すなわち、反転下落する可能性が高い)と判断される。

これをふまえると、10月に入ってからの下げは、日経平均株価がざら場で2万4000円台をつけてからの下げなので、「均衡値」へのゆり戻しと考えれば特に驚くべき現象ではない。

ただ、2万1000円台で反発しているということは、日経平均が「割安」な水準まで低下しての反発ではないため、明確に下げ止まったかどうかは不明確である(米国株との連動を考えた場合でも、ニューヨークダウが同様に「割安」な水準まで下げての反発ではないため、不明確であることに変わりはない)。

中小型株ブームはどうなるか

一方、昨年は日経平均株価をはるかに上回る上昇を示した中小型株だが、今後はやや厳しい展開が予想される。

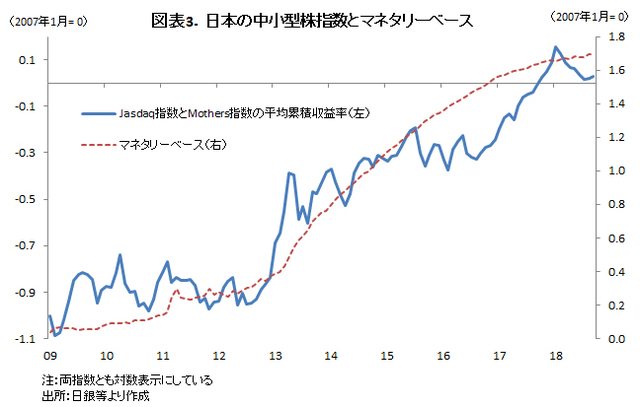

2012年終盤から高騰した中小型株指数(ここではジャスダック指数とマザーズ指数の平均値としている)は、日銀の量的緩和政策(マネタリーベース残高)と「共和分」の関係にある(すなわち、マネタリーベースの動きと「つかず離れずの関係」にある)(図表3)。

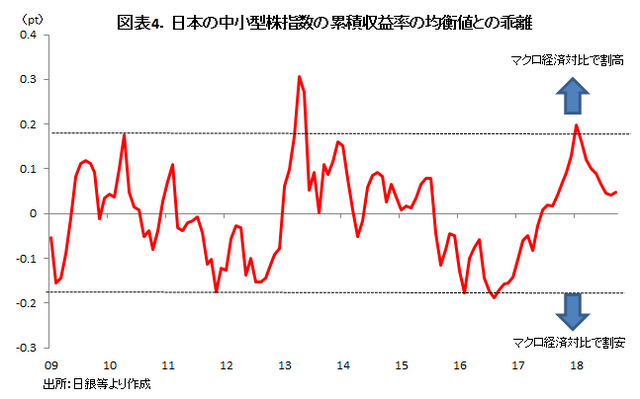

また、中小型株指数の「均衡値との乖離」をみると(図表4)、今年の初めに「割高」の領域に入って以降、調整局面が始まったことが示唆される。

そこで、あらためて図表4をみると、中小型株指数は割高感の調整サイクル(上の点線から下の点線へ下げていく局面)と割安感の調整サイクル(下の点線から上の点線へ上げていく局面)を繰り返していることがわかる。そして、今年に入ってからは前者のサイクル、すなわち、割高感を調整するサイクルに入っていることがわかる。

現時点ではまだ、「均衡値」よりも高い位置にあるため、この関係が維持されるとすれば、中小型株の調整局面は続く可能性が高いということになる。

さらにいえば、ここまでは、「均衡値」対比での乖離幅の調整の話であったが、中小型株指数はマネタリーベースと「つかず離れずの関係」にあるため、今後、日銀がマネタリーベースの拡大ペースをさらに減速させる(ステルス・テーパリング)とすれば、その「均衡値」自体の上昇も期待しにくくなる。

日銀は金融政策スタンスの判断基準を政策金利水準(現行はマイナス0.1%)に集約させつつあり、マネタリーベース(量)の役割は大きく後退している。今後、マネタリーベースの拡大テンポがさらに減速することになれば、これまで日本株市場を牽引してきた中小型株の勢いもそれだけ減速していくというリスクが高まると考える。

このことから上記の関係が正しければ中小型株ブームは終わりつつあるかもしれない。

日経平均株価1万9500円が目途

最後に、為替レートと株価との関係をみてみよう。

大手メディアの記事等では、今回の株安局面を「リスクオフ」と見る向きが目立つ。「リスクオフ」局面の特徴として、急激な円高が指摘されるが、今回の株安局面では、せいぜい1ドル=11円台半ば程度の円高でおさまっている。現在の購買力平価(企業物価ベース)は1ドル=96円程度であり、購買力平価との乖離率の経験則(上下±20%のレンジ内で動く)からみると、「円安局面が続いている」という判断になる。

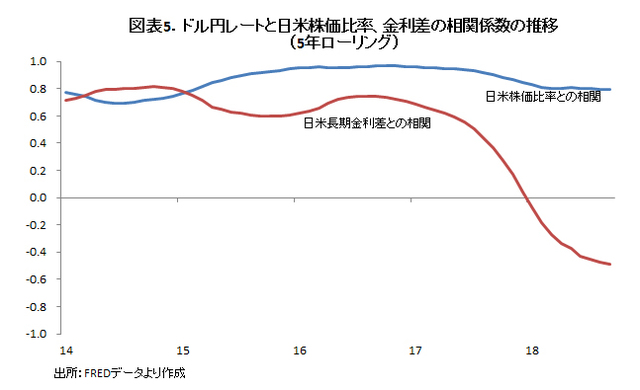

為替アナリストはドル円レートを日米金利差の動きで説明しようとするが、例えば、ドル円レートと日米10年物国債利回り格差の相関係数の動き(5年でローリング)をみると、2017年半ば以降、大きく低下しており、2018年に入ってからは逆相関になっている(これはどの年限の国債利回りをとっても同じ)。むしろ、日米の株価の比率(例えば、日経平均株価÷ニューヨークダウ)との相関の方が高い(ほぼ安定的に0.8前後で推移)(図表5)。

この日米の株価と為替レートの相関関係をもとに今回の株価下落局面を考えてみるとどうなるだろうか。

いわゆる「リスクオフの局面」では、日米の株価ともに大幅に下落することが多いが、同時に円高になることも多い。「日本の株価の変動率≒米国の株価の変動率+ドル円レートの変動率」という関係が成立しているとすれば、リスクオフ局面では、米国株価の下落率よりも円高分、日本の株価の下落率の方が高いということになる。

程度の問題とはいえ、今回の株価下落局面においてそれほど大きな円高局面が到来しなかったということは、今回はまだ、リーマンショック以来、初めての金融危機を連想させるような「リスクオフ」ではないと考えられる。

マクロ経済のファンダメンタルズと比較して割高になった米国株の調整に連動する形で日本株も調整を余儀なくされたものの、日本株自体はマクロ経済のファンダメンタルズと比較してそれほど大きな割高感はなかったため、為替レートも大きな円高にはなっていないという構図が想定されるのである。

したがって、前述のように、例えば、日経平均株価が1万9500円を下回ってこない限りは、株価の下落が経済のファンダメンタルズの毀損(すなわち、失業率の反転上昇)をもたらす状況でもないと考える。

激動の日経平均株価、いまは「割高」か? それとも「割安」か?

— ヒデ (@hide3ka3) 2018年10月31日

10月に入ってからの下げは、日経平均株価がざら場で2万4000円台をつけてからの下げなので、「均衡値」へのゆり戻しと考えれば特に驚くべき現象ではない。 https://t.co/nzxWRsc1jD

まあこんなもん。将来に明るい材料があまりないのが気がかり /激動の日経平均株価、いまは「割高」か? それとも「割安」か?(現代ビジネス) https://t.co/n4z3AtUv6X

— QWOP (@OsamubinLaden) 2018年10月31日

|

|

▲上へ ★阿修羅♪ > 経世済民129掲示板 次へ 前へ

|

|

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民129掲示板 次へ 前へ

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。