http://www.asyura2.com/18/hasan128/msg/587.html

| Tweet |

日銀の政策修正は、日銀マンの気持ちを「忖度」するとわかりやすい

https://diamond.jp/articles/-/180513

2018.9.26 鈴木明彦:三菱UFJリサーチ&コンサルティング 調査部研究主幹 ダイヤモンド・オンライン

日本銀行が7月末の政策決定会合で決めた「政策修正」をめぐって、「金融緩和の継続・強化」なのか、「金融の正常化」なのか、受け止めがいまだ分かれる。確かに日銀の金融政策はわかりにくい。

しかし、”霞が関の官僚流”で、日銀マンの気持ちを“忖度”して読めば、表向きのメッセージだけでなく、内に秘めた思いも伝わってくる。

7月の「強力な金融緩和継続のための枠組み強化」は、10年国債金利の上昇余地を作っただけでなく、マイナス金利政策を終わらす布石を打ったのでは、と考えられる。

“2次デフレ戦争”は

「2%物価目標」ありきで失敗

まずはなぜ、日銀の金融政策がわかりにくいのか、わかりにくくなってしまうのか、から考えてみよう。

2000年代になって日銀は2度の「デフレ戦争」に巻き込まれた。デフレ戦争とは、私が勝手に名付けたのだが、金融緩和によってデフレを脱却しインフレにしようという戦いだ。この戦争は、政府(内閣府)の「デフレ宣言」によって始まった。

デフレ宣言は、金融危機や米国のITバブル崩壊後の2001年3月と、リーマンショックからしばらくたった09年11月の2回出ているので、デフレ戦争も、第1次(01年3月〜06年3月)、第2次(09年11月〜)に分けてみた。

デフレ戦争は日銀にとって不愉快この上ないものだろう。

政府の一官庁にすぎず、しかも金融の専門家でもない内閣府が出すデフレ宣言によって金融緩和を求められ、せざるを得なくなるからだ。できることならデフレ戦争は始めたくないし、始まってしまったのであれば速やかに終わらせたい。

しかし、第2次デフレ戦争になると、「2%物価目標」が掲げられ、政府・日銀の共同宣言までまとめられたから、デフレ脱却宣言を政府が出すまでは、事実上、戦争が終えられないことになった。

今の異次元緩和策からの「出口」の議論などを日銀からは言い出せないのだ。

第1次デフレ戦争はそれでもまだ救いがあった。当時、景気後退が始まったが、金利に下げ余地はなかったので、量的緩和を試すというのは、日銀としても乗れない話ではなかった。

加えて、金融機関の不良債権処理を進める上で潤沢な資金供給が必要だったので、デフレ宣言に応じて日銀は初の量的緩和政策を始めた。

この第1次デフレ戦争は、金融機関の不良債権処理にめどが付き、戦後最長の景気回復が始まり、物価も小幅ながら上昇するという運にも恵まれ、06年には終了する。

しかし、今も続く第2次デフレ戦争は出口のない泥沼状態となっている。明らかに失敗だ。

何といっても、デフレ宣言のタイミングが唐突であり、悪過ぎた。当時、景気はリーマンショック後の落ち込みから回復に転じており、欧米と違って金融機関の経営にも深刻な問題は生じていなかった。つまり、純粋に「物価目標」のためだけに金融緩和を始めなければならなかった。

遅行指標である物価を政策目標にして、量的緩和のような非伝統的な金融政策を始めることの危険性を日銀はよく承知している。

結果が出ないまま、国債などの資産購入を拡大させることは、単に緩和が長期化するだけでなく、中央銀行のバランスシートを悪化させ、日銀に対する信認を低下させる。下手をすれば、物価や金利の急騰をもたらし、バブルも生みかねない。

また、量的緩和をしたところで物価が上がるわけでもない。

海外の中央銀行の多くはインフレターゲットを採用し、デフレを回避するために非伝統的な政策に乗り出しているといわれているが、デフレ回避のためというのは表向きで、本当の目的は金融システム不安の回避だ。

海外の中銀は日銀の第1次デフレ戦争に倣っているだけだ。だから、米国も欧州も金融面での不安が解消してくると、物価が2%上がっていなくても出口に向かうのだ。

“終戦工作”を始めた第一歩が

長短金利操作への転換

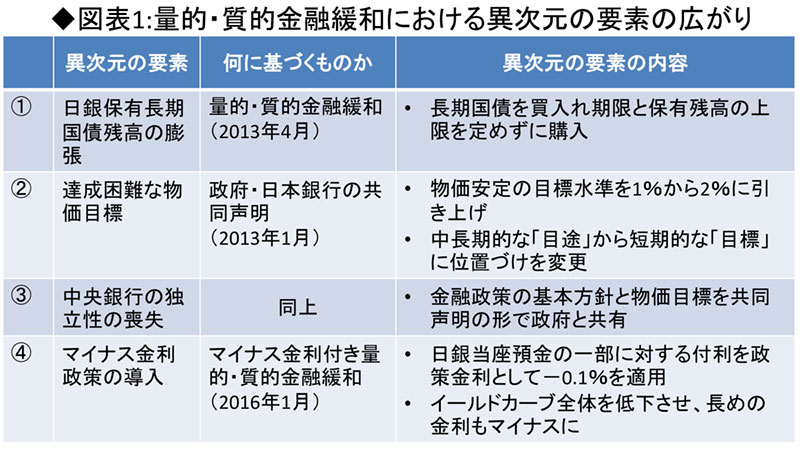

日本の場合、13年4月に、安倍首相の「政治任用」の形で黒田総裁が誕生すると、第2次デフレ戦争はさらに泥沼化する。図表1で示したような異次元の要素が加わってきたからだ。

1%ならまだしも2%の物価目標をしかも2年間で達成するなど最初から無理な相談だった。

しかも2%の物価目標は、政府・日銀の共同声明で共有されている。物価がゼロ%台で推移している時に、金融緩和の出口など議論しようもない。

しかし、こうしている間にも状況はどんどん深刻になる。長期金利でさえマイナスになってしまうという異常な低金利が続き、運用先や貸出先が無くなってくると、リスク評価がいい加減な貸し出しが増えている。

こうした貸し出しが不良債権化し、金融機関の経営が悪化すれば再び金融システム不安をもたらすのではないかという懸念さえ出てきた。日銀としても「終戦工作」に踏み出さざるを得なくなったわけだ。

16年9月の「長短金利操作付き量的・質的金融緩和」は金融緩和強化のための新しい枠組み(以下「新しい枠組み」)と称しているが、実態は終戦工作の第一歩だった。

目標でなくなったマネタリーベースと日銀保有長期国債残高が減少を始めたことは「ステルス・テーパリング」として知られているが、より重要なことは、それまでマイナス幅を拡大していた長期金利が反転してプラス領域に戻ったことだ。まず、下がり過ぎた金利の修正から手を付けたようだ。

デフレと戦っている

姿勢は崩せない

しかし、終戦工作は容易ではない。デフレ脱却という政策スローガンはアベノミクスの重要な柱であり、「2%物価目標」を達成しないうちに、緩和縮小にかじを切ることなど許されない。

政治家、マーケット、そしてリフレ派の日銀審議委員に対してはデフレとの戦いを続けるという姿勢を示さなければならない。この時に、「新しい枠組み」でオーバーシュート型コミットメントを掲げたのはそのためだ。

その上で、実際には、デフレとの戦いからの退却だが、転進と言い換えることができるような政策変更を織り込んでいく。

「新しい枠組み」ではイールドカーブコントロールを導入して、政策目標を量(マネタリーベースと日銀保有長期国債残高)から金利(イールドカーブ)に変更(つまり転進)するということにした。

そうすれば、量の増加ペースはもはや目標ではないので、ペースが落ちても退却ではなく、出口に向かっているわけでもなくなる。

しかし、同じことを目指していても、これを「マネタリーベースと日銀保有長期国債残高の増加ペースを低下させる政策変更です」と正直に言ってしまうと大変だ。それは、政府・日銀の共同声明に反することであり、デフレとの戦いから退却することを意味するからだ。

政策修正の「内なる思い」

消費税増税後に「次の一手」

こうしたこれまでの日銀の苦しい胸の内を忖度すれば、7月31日に発表された「強力な金融緩和継続のための枠組み強化(以下、「枠組み強化」)」も理解しやすい。

そこには、デフレと戦うのだという日銀の表向きのメッセージとこの戦争を終わらせたいという内なる思いが込められている。

以下、「表向きのメッセージ」と、そこから「内なる思い」を“忖度”してみる。

▽メッセージ1:来年10月の消費税率引き上げまで政策変更は考えていません。これからもデフレとの戦いを続けるので安心してください。

「枠組み強化」ではまず、「政策金利のフォワードガイダンス」が示された。その内容は、消費税率引き上げの影響を含めた経済・物価の不確実性を踏まえ、「当分の間、現在のきわめて低い長短金利の水準を維持することを想定している」というものだ。

デフレと戦っているというポーズを示すものだが、消費税率引き上げまでの間は政策金利や10年国債金利の誘導目標の変更を伴うような大きな政策変更は行いません、ということだろう。

「現在のきわめて低い長短金利の水準」というのは幅広く解釈できる表現だが、次に述べる10年金利の0.2%までの上昇も含めると考えられる。

もっとも、「オーバーシュート型コミットメント」のように、物価目標と結び付けて具体的な政策をコミットしたわけではない。この緩い縛りに、リフレ派の2人の審議委員が反対したのは致し方ないところか。

そして、このメッセージの背後にある内なる思いは、「消費税率引き上げが無事に終われば、デフレ戦争を終わらせるための次の一手を打ち出していく」と読める。

長期金利の高め誘導は

増税前でも取り組む

▽メッセージ2:10年物国債金利の誘導目標のゼロ%は変更しませんが、金利は上下0.2%程度の幅で変動することになります。これは上下に変動幅を広げるものなので、金利水準を引き上げるということでは決してありません。

日銀の発表文を見ると、10年物国債金利がゼロ%程度で推移するよう長期国債の買入れを行うことになっており、ここは今までと変わっていない。ただ、その際、「金利は、経済・物価情勢等に応じて上下にある程度変動し得るもの」とした。

今までもある程度は変動していたが、決定会合後の記者会見で黒田総裁が、従来の±0.1%の変動の幅から±0.2%の幅で変動し得ることを念頭に置く、と説明している。

イールドカーブコントロールは、政策金利−0.1%と10年国債金利の誘導目標である0%という2つの長短金利を操作してイールドカーブの形状を決めていくものだが、最近は政策金利が動かない中、10年国債金利が変動することでイールドカーブ全体が動くようになっている。

つまり10年国債金利が誘導金利であると同時に事実上の政策金利になってきている。

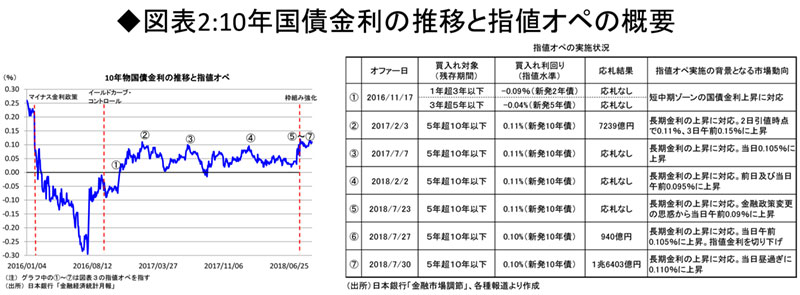

10年国債金利の推移を見ると、0.0%〜+0.1%のレンジで変動していた金利が、8月以降は+0.1%を中心としたレンジで推移するようになっている(図表2)。

日銀は、金利が上がり過ぎていると判断した時は指値オペを実施して、0.1%という上限を示してきたが、「枠組み強化」を導入した後は、0.1%超えを容認している。10年国債金利の高め誘導が進んでいる。

メッセージの背後にある内なる思いは、「低過ぎる金利がもたらす問題点を回避するために、消費税率引き上げ前でも、0.2%をめどに実質的な政策金利である10年国債金利を少しずつ高めに誘導していく」と読める。

国債「80兆円」枠は形だけ残す

長期金利不安定化に配慮

▽メッセージ3:日銀保有長期国債残高の増加ペースが80兆円のめどを大きく下回っても、金融緩和の後退ではありません。

長期国債の買い入れ額については、これまで同様保有残高の増加額を「年間約80兆円」をめどとするが、「弾力的な買い入れを実施する」とした。

「新しい枠組み」で、政策目標が量から金利に戻ったが、量的・質的金融緩和という政策の大枠が生きている。マネタリーベースについてはオーバーシュート型コミットメントがあり、日銀保有長期国債残高については、この80兆円のめどが続いている。

ただ、足元の増加ペースは40兆円台に低下しており、めどとはいえ80兆円とのかい離が広がっている。

かい離が広がってくるにつれて、金融緩和姿勢の後退だという指摘が出てきている。このため、「弾力的な買い入れ」という文言を入れたのだろう。

実際、「枠組み強化」の中にも「金利が急速に上昇する場合には、迅速かつ適切に国債買い入れを実施する」という記述があるように、日銀保有長期国債残高の増加ペースが再び高まることはあり得る。もっとも、40兆円と80兆円の差を「弾力的で」説明するのは苦しいところだ。

メッセージの背後にある内なる思いとしては、「政策目標を量から金利に戻したのだから、いずれ量の記述はなくすべきだ。しかし、長期金利に与える影響の大きさを考えると、今はその時期ではない」ということだろう。

「政策金利残高の見直し」にも

日銀に「内なる思い」

▽メッセージ4:マイナス金利が適用される政策金利残高の見込みを現在の水準から減少させます。でもこれは実務的な対応なので気にしないでください。

これは実務的な対応ということであまり注目されていないが、「枠組み強化」では、「政策金利残高の見直し」が決まった。

具体的には、マイナス金利(現在−0.1%)が適用される政策金利残高(政策金利残高を持つ金融機関とゼロ金利が適用されるマクロ加算残高を持つ金融機関の間で裁定取引が行われたと仮定した金額)を、現在の水準(平均して10兆円程度)から減少させる、というものだ。

日銀の金融市場局によると8月の積み期間以降は5兆円程度になる見込みとなっている。

実際には、金融機関間で裁定取引が完全に行われるわけではなく、政策金利残高は20兆円台で推移してきた。

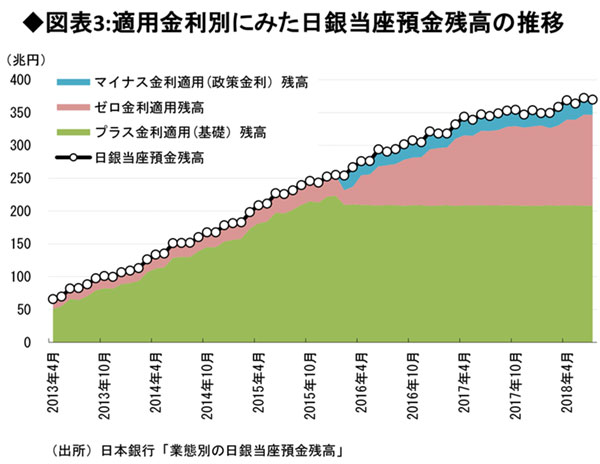

図表3は日銀当座預金の推移を適用金利別に見たものだ。

マイナス金利政策が導入された後、0.1%のプラス金利が適用される基礎残高は凍結される一方、日銀当座預金の増加はゼロ金利適用残高の増加で吸収され、政策金利残高はほとんど増えていない。

これまでも、金融機関の経営に対する悪影響が考慮され、マイナス金利適用は限定的に運用され、その存在感は低下していた。

今回の減額措置で実際の残高がどの程度、減るかははっきりしない。しかし、これまで10兆円程度としていた残高の見込みを5兆円まで減らす意図は何か。

このままだと、メガバンクにマイナス金利適用が発生するので、まさしく実務的に対応したともいわれている。多分、そうなのだろうが、−0.1%の政策金利をゼロ%にすることは難しいが、政策金利残高を減らすことは実務的な対応であり、そう難しくはない。

メッセージの背後にある内なる思いは、「政策金利残高をゼロに近づけていけば、政策金利を変更しなくても、マイナス金利政策は事実上、終わる」ということだと思われる。

(三菱UFJリサーチ&コンサルティング研究主幹 鈴木明彦)

▲上へ ★阿修羅♪ > 経世済民128掲示板 次へ 前へ

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民128掲示板 次へ 前へ

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。