http://www.asyura2.com/17/kokusai20/msg/161.html

| Tweet |

米国経済、出口戦略を急ぐ裏で一般家庭の債務が急拡大の難局

http://diamond.jp/articles/-/136335

2017.7.26 井上哲也:野村総合研究所金融ITイノベーション研究部長 ダイヤモンド・オンライン

米国の中央銀行である連邦準備理事会(FRB)は、これまで続けてきた政策金利の利上げに加え、6月の連邦市場委員会(FOMC)の際には、本年中に、市場への資金供給のための国債買い取りなどで膨らんだバランスシートの規模の縮小に着手すると表明するなど、金融政策の「正常化」を本格化する方針を明らかにした。しかし皮肉なことにここに来て米国の経済指標には弱さを示唆するものも混在している。

景気を腰折れさせないことを考えれば、出口戦略の実現スピードを遅らせることも予想されるが、いまのところ、その考えはないようだ。なぜなのか。

金融政策「正常化」、市場は疑問視

物価、賃金の伸びが鈍化

FRBの政策目標である物価は、昨年来の原油価格の反発に伴う押し上げ効果が一巡するとともに伸び率が鈍化している。

インフレ率に大きな影響を持つ賃金も、年率2%を超える伸びを示す業種も少なくないが、極めて低位な失業率を考えれば上昇率は小さい。

FRBのイエレン議長が説明したように、背景には携帯電話料金や処方箋薬の価格の下落といった要因が作用したことは事実で、これらの一時的要因が減衰すれば、インフレ率が再び加速することも考えられる。

しかし、市場や企業、家計は楽観論に必ずしも納得していないようだ。

インフレ連動債の利回りが示唆する市場のインフレ期待は一向に高まらないし、各種の調査から推計される企業や家計のインフレ期待が軟調であることはFRBも認めている。

このため、市場はFRBが金融政策の「正常化」を急ぐ必要性に対して疑問を示し始めている。

実際、6月のFOMCまでは、今年中の追加利上げを100%織り込んでいた短期金利の先物も、最近では、イエレン議長を含むFRB高官の予告にも拘らず、織込み度合いは現時点で4割強と必ずしも高くない。

一方で家計向け与信が急拡大

金融システム不安再燃のリスク

FRBが金融政策の「正常化」を急ぐ理由を改めて考えると、一つの「仮説」として金融システムの安定を維持する必要に思い当たる。

実際、米国の金融システムにはいくつかリスクの兆候もみられる。

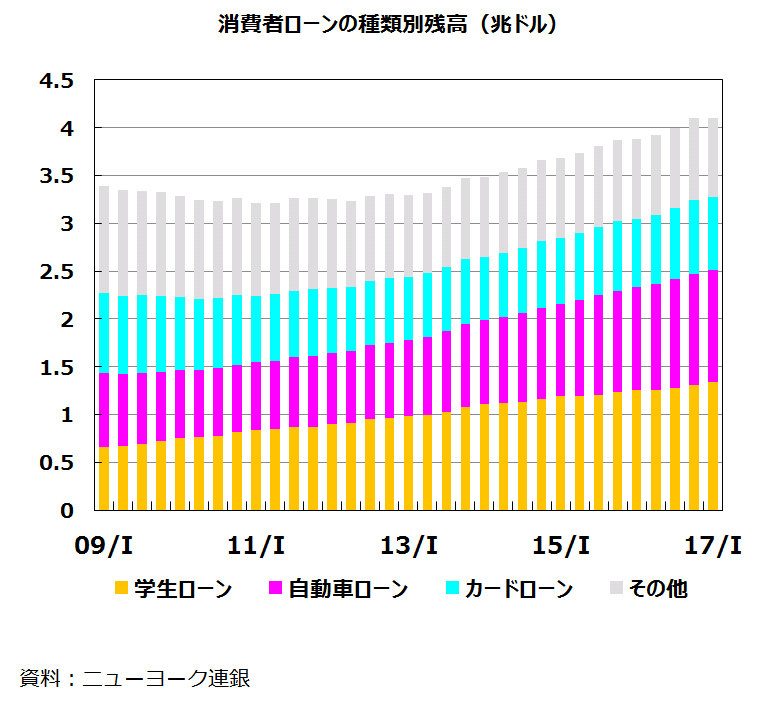

これまでも、商業不動産関連の与信が拡大し、一部に価格の高騰がみられるリスクは、指摘されていた。しかし、ここへ来て目立つのは、家計向け与信の顕著な拡大である。 その内容も、学生ローンの拡大のように金融危機で一気に縮小し、その反動で急増していたものから、自動車ローンやカードローンの拡大のように景気拡大に即した内容へとシフトしている。

自動車ローンについては、ニューヨーク連銀の分析が明らかにするように、信用力の低い借り手による借入れのウエイトが徐々に上昇するとともに、30日延滞率のような先行指標に悪化の兆しがみられることも注目される。

◆図表1:消費者ローンの種類別残高(兆ドル)

こうした指標の変化が直ちに金融危機に繋がる可能性は少ないと思われる。

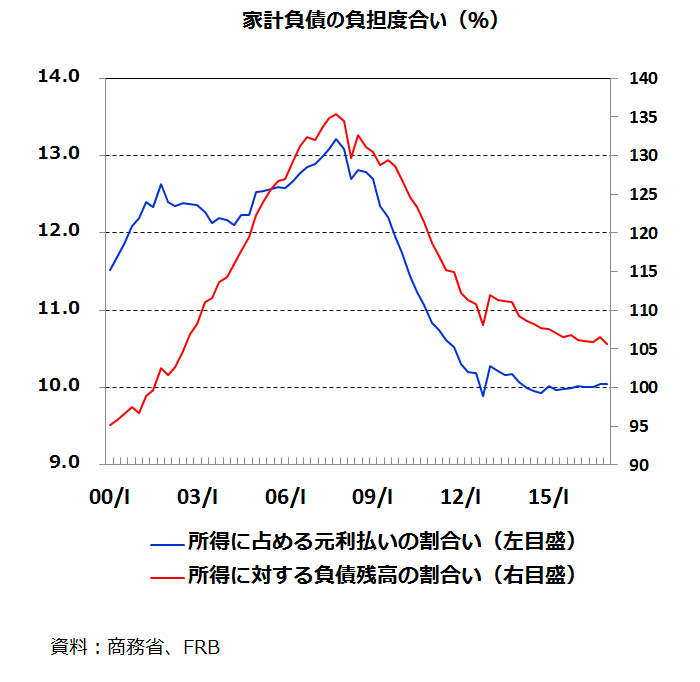

例えば、住宅ローンなども含めた家計の総負債は、残高が金融危機前のピークを上回ったといっても、この間の所得や資産の伸びもあって、可処分所得や純資産との比率ではむしろ低下している。また、金融緩和の恩恵により、所得に占める元利払いの比率も歴史的な低水準にあるからだ。

◆図表2:家計負債の負担度合いを示す指標

だがそれでも、米国の金融当局には心配の種が残っている。

第一に、金融監督による家計(一般家庭)の借り入れに対するコントロールが及ばないリスクだ。

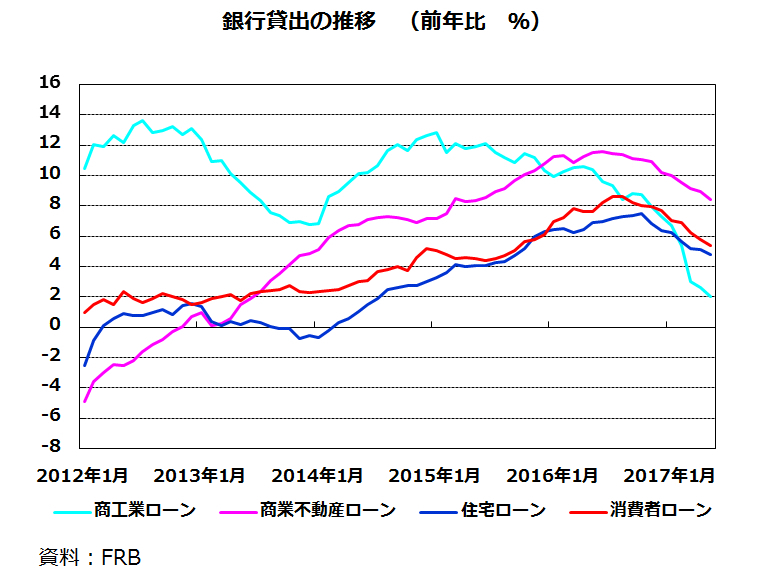

実は、家計向けの銀行貸い出しの勢いは、(自動車ローンを含む)消費者ローンにしても、住宅ローンにしても、昨年後半から減速している。

だがその一方で、家計の負債が拡大していることは、当局の監督下にある銀行は与信を抑制し始めたが、銀行 以外のプレーヤーが与信を拡大している可能性を示唆する。 これはシャドーバンキング経由の与信が金融危機を招いたのと本質的に同様なメカニズムでもある。

◆図表3:銀行貸出の推移

第二に、借り手が家計であるため政治問題化するリスクである。

金融危機以降、信用度の低い家計、いわゆる低所得層が銀行借入れをすることは総じて難しくなったが、これは銀行がリスク管理を適正化したことの結果でもあり、金融システム安定にとって望ましい変化でもある。

しかし反面では、家計という「弱者」に対する銀行の「冷徹な」対応と理解され、強化された金融規制への批判と結びつく形で最近の金融規制の巻き直しに向けた議論に繋がっていることも否定できない。

加えて、民間消費は米国の景気拡大の牽引車だけに、家計の借入れを抑える政策は、景気に水を差すとの理由でも政治的な反発を受ける可能性がある。

第三に、金融当局が家計の借入れを有効に抑さえる手段を発動し得ないリスクである。

米国では、金融危機後に、金融システム安定のための「マクロ・プルーデンス」の役割は金融システム監督委員会(FSOC)に委ねられた。

しかし、この委員会は業態や市場ごとに分断されたFRBを含む複数の監督当局による合議体であり、FSOCが金融システム安定のために行使し得る政策手段は限られる。

例えば、家計の対所得での借入れ(DTI)や対資産での借入れ(LTV)に関する規制の導入や運営について、欧州諸国の金融当局がもっているような具体的な権限はない。

このため、仮に金融監督や政治の制約を乗り越えて、FSOCが金融システム安定のため行動を起こし得る状況になっても、対策をどこまでやれるかは見通せない。

ジレンマ抱えるFRB

プルーデンス政策にどこまで関与

だからといって、FRBが金融システム安定の維持を優先して、金融政策の「正常化」を進めるべきという結論にはならない。

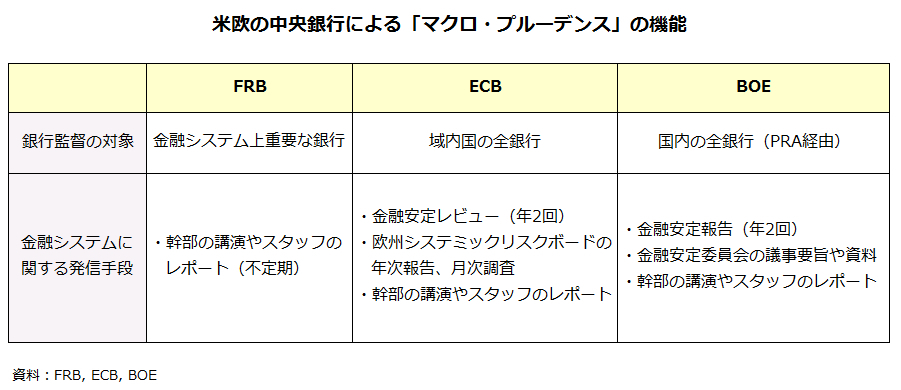

もともとFRBは、金融システム上重要な銀行や金融インフラを含め、金融システムの一部を構成するプレーヤーに対しては第一義的な監督当局だが、上記のように金融システム全体の安定維持の役割を課せられているのはFSOCだ。

また、金融政策は、雇用の最大化と物価安定のために行うことがFRBの根拠規定である連邦準備法で定められており、FRBは金融政策を、金融システム安定を目指してということで運営することはできない。

つまりマクロの金融政策と、金融システム安定や金融秩序維持のためのプルーデンス政策は分けて考えられているわけだ。

また、仮にこうした制度的な制約を措くとしても、政策金利の引上げやバランスシートの縮小による資金供給の縮小といった手段が、家計の借入れの量や内容に起因する金融システムの不安定を防ぐ上で効率的であるかどうかには議論も残る。

つまり、こうしたマクロの手段を行使すれば家計の借入れを抑制しうる一方で、足許 でようやく復活しつつある設備投資のための企業の借入れも同時に抑制してしまうといった副作用も少なくないからである。

実際、FOMCの議事要旨を見る限り、金融システム安定のために金融政策手段を活用することに関してはFRB内でも依然として意見の相違が残るようだ。

だが一方で、それでも、FRBが金融システムの不安定化に繋がるリスクを放置する訳にいかない理由を挙げることも容易である。

将来、家計の過大な負債の問題が深刻化し、返済不能になって、銀行を含む資金の出し手が焦げ付きを抱えて金融システムが不安定化した場合、もとはといえば、与信が過度に拡大したのは、大規模で強力な金融緩和が行われたからだと、結局は、FRBがその責任の相当部分を背負わされるリスクは決して小さくない。

しかも、上記のような現在の制度の枠組みのもとでは、FRBには金融システムの安定性に関するリスクを警告し、行動を変えるよう、金融市場のプレーヤーや家計に対し促せる 手段も不足している。

例えば、欧州や日本の中央銀行が定期的に発行している「金融安定報告」や「金融システムレポート」、あるいは金融システム安定に関する議会での報告といったコミュニケーション手段を持たず、こうした目的での発信は幹部の講演などに限られる。

◆図表4:米欧での「マクロ・プルーデンス」の枠組み

米国の金融システム安定に対するリスクがあれば、FSOCがきちんと機能し、問題の所在や性格に即した「マクロ・プルーデンス」の政策手段が発動されることがベストであることは言うまでもない。

しかし、上記のような制度的あるいは政治的な制約を考えた場合、FRBが「次善の策」として、利上げや資金供給の削減といった金融政策手段の効果を援用することには仕方ない面もある。

しかも、トランプ政権の下での金融規制の見直しは、こうした制約をむしろ大きくする方向に働くことが予想される。

それだけに、FRBが2%の物価目標の達成に向けて金融政策の「正常化」を進めながら、一方で金融システム問題にも配慮しなければならないジレンマに悩まされる局面は当面続きそうだ。

(野村総合研究所金融ITイノベーション研究部長 井上哲也)

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。