http://www.asyura2.com/17/hasan123/msg/122.html

| Tweet |

65歳以降も住宅ローン返済が続く人の末路

http://diamond.jp/articles/-/138009

2017.8.9 深田晶恵 ダイヤモンド・オンライン

同調圧力のせいでみんなが

「35年返済」の住宅ローンを組む?

ベストセラー書籍「宝くじで1億円当たった人の末路」(鈴木信行著、日経BP社発行)を読んだ。実は、タイトルの「宝くじネタ」は1つだけ。他に「友達がゼロの人」「子どもを作らなかった人」「家を買わなかった人」など23のちょっと違う人生の将来を「末路」と称して、日経ビジネスの記者がそれぞれの分野の専門家にインタビューする形でまとめた書籍だ。「悲惨な末路集」と思って買った人には期待外れなのかもしれないが、読後感は意外にさわやかで、私はおもしろく読んだ。

あとがきには、この本の裏テーマは「社会や世間にうまく同調できずに悩んでいる方へのエール」とある。日本は同調圧力が強い国で、何事も目立たず、周囲と同じことをしないと変わった人と見られてしまい、そういった日本の社会的風潮は生き辛い。

人とちょっと違う人生になった人の「その後」を紹介することで、「人と違っても大丈夫。自分が望むことを貫こう」というメッセージを発信している。23の「末路」は、おおむね悲惨ではない。いくつか「やらないほうがいい」例もあるが、いずれにせよ「なるほど〜」とうなずきながら読める良書だ。

読み終わって、「定年後まで続く住宅ローンを持っている人がどうなるか」を書きたくなった。今回は先の本のタイトルをちょっとお借りして「65歳以降も住宅ローン返済が続く人の末路」を紹介したい。

老後の生活の安心を得るには、住宅ローンを年金生活が始まる前に完済するのが基本。このことは、老後資金を貯めることと同じくらい重要だ。理想は60歳までに完済、遅くても65歳完済を目指したい。その理由は、言わずもがな。定年後は収入が激減し、住宅ローン返済を続けると収支は赤字に転落する家計が大多数を占めるからである。

しかし多くの人は、ローンを借りる段階で「とりあえず35年返済」とする。完済年齢は、35歳で借りると70歳、40歳なら75歳。理想から大きくかけ離れる。モデルルームで「みなさん35年返済をご利用ですよ」と言われると、みんなそうなら35年返済とするのがいいのかと考える。これも「同調圧力」なのか。

借りた当初は、「繰り上げ返済すれば何とかなるだろう」と思って35年返済を選ぶのだが、実際に返済が始まってみると固定資産税や、マンションなら管理費・修繕積立金など、返済以外の住居費の負担が予想以上に重い。

さらに子どもの成長とともに教育費の負担も増すため、マイホーム購入前より貯蓄ペースが落ちる家庭が多い。そうなると繰り上げ返済どころではない。

次は「退職金で一括返済すればいい」と考える。しかし、自分がいくら退職金をもらえるのか知っている人は少ない。60歳時点でのローン残高を試算している人はもっと少ない。

つまり、多くの人が「いくらもらえるかわからない退職金で、いくら残っているのかわからないローンを返そうとしている」わけだ。恐ろしい話だが、「みんながそうしている」というだけで、恐ろしいことに直視していないのが現状だ。

80歳までのローンが組めても

弊害のみでメリットなし

住宅ローンには「最長返済期間」と「完済年齢」の要件があり、返済期間の上限は完済年齢が優先される。銀行ローンの場合、7〜8年くらい前まで完済年齢はおおむね「70歳」が上限だった。35歳で35年返済にすると、70歳までのローン。ほとんどの人が、このようなローンを組んでいた。

ところが、どこかの銀行が「80歳」に上限を引き上げたことによって、競争原理が働き、銀行ローンの完済年齢は軒並み「80歳」に変更になった。変更後にローンを組んだ人は、80歳完済はさすがに少ないが「40歳で35年返済、完済75歳」というケースが増えている。

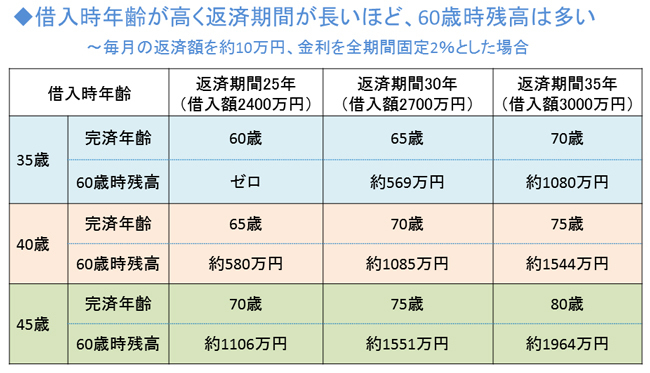

ローンを組むときと返済中は、「毎月の返済額」だけに注意を払う人が多いのだが、老後の安心を得るには「60歳時点でのローン残高」を知っておくことがマストである。毎月の返済額を約10万円、金利は全期間固定2%を例にして「返済期間と60歳時ローン残高」の関係を見てみよう。

表を見てわかる通り、60歳以降の返済期間が長いほど、60歳時点でのローン残高は多くなる。毎月の返済額を10万円前後としている人が多いので、表の試算は月10万円返済としているが、その場合60歳時残高は、残りの返済期間が5年なら600万円弱、10年なら1100万円前後、15年なら1600万円弱となる。

これまでFPとして20年以上、住宅ローンの相談を受けてきた経験から、60歳までに繰り上げ返済で何とか完済ができるのは600万円程度だと実感する。つまり、当初65歳までのローンを組んだ人は何とかなるということだ。

60歳時点で1000万円以上の残高があると、老後はきびしいもの、つまり「老後貧乏」になる可能性が高い。退職金で繰り上げ返済してしまうと、老後資金が減ってしまうからだ。

年金収入でローン返済をすると

赤字は年170万〜220万円にもなる!

年金収入からローンの返済をする家計をイメージしてみよう。総務省の家計調査(2016年)によると「高齢無職夫婦(夫65歳以上、妻60歳以上)」の平均世帯年収は255万円。現在の高齢女性は制度上年金額が少ないので、これから老後を迎える人なら、もう少し多いだろう。夫は40年くらい会社員(公務員)、専業主婦が長かった妻という組み合わせなら、年金収入は2人で300万円前後見込める。

300万円を12ヵ月で割ると月25万円。所得税や住民税もかかるし、国民健康保険料や介護保険料も払うことになるので、実際には使える金額はもっと少ない。交際費や余暇費など年に数回のイベント的支出もあるので、1ヵ月に使える年金額は20万円に満たないだろう。

仮に月に18万円自由に使えるとすると、その中から10万円を住宅ローン返済に回すと、どういうことになるのか。残り8万円で食費・日用品、光熱費、通信費といった毎月の生活費をすべて捻出するのは無理で、家計は大きく赤字となり、足りない分は貯蓄を取り崩すことなる。

ローン返済が終わっている家庭でも、年間50万〜100万円くらいの赤字で赤字分は老後資金を取り崩している。ということは、年120万円のローン返済が残っていると、170万〜220万円もの赤字! 老後資金がどんどん減るとともに、不安な気持ちも増大する。

「オレが死ねばローンは保険で

なくなるから一括返済しない」落とし穴

毎月の赤字がイヤになり、一括返済をしようと思っても、70歳を超える返済期間で組んでいると、ローン残高はたっぷりあり、とても老後資金で一括返済しきれない可能性が高い。

そこで多くの男性は次のように考える。

「ローン返済中に死亡すると、保険(団体信用生命保険)でローンがゼロになる。ローンは75歳まで続くけど、オレは75歳まで長生きするとは思えない。一括返済した後に死んでしまったらお金がもったいないから、ぼちぼち返していこう。ストレスの多い業界にいたから、60代のうちにきっと死んじゃうな。うん、きっとそうだ」

男性の多くは「男は早く死ぬ。だからオレも早く死ぬはずだ」と言う。確かに平均寿命は女性比べて男性のほうが短いが、個別にはローン返済中に死亡するかどうかは誰にもわからない。

「ストレスの多い業界」というのも、男性が使うお約束の言葉。どの業界の人も判で押したように「うちの業界はストレスが多いから早死にする」と言う。どの業界でも60代でお亡くなりなっている人は、全体のごく一部なんですけれどね。

ローン返済期間中に団体信用生命保険が支払われることもなく(=死亡せずに)70歳を超えて返済が終了すると、多額の赤字補てんにより老後資金はかなり減っているはずだ。その後、夫が亡くなると、残された妻は遺族年金が中心の生活になり、収入はさらに激減する。

夫死亡は妻の収入が大きく減るからこそ、老後資金はより重要になるのだ。長年のローン返済のために心許ない金額に減ってしまっていると、妻はどうすればいいのだろう。男性は、遺された妻がひとり分の年金収入だけで暮らしていくことは困難であることを知っておかなくてはならない。

「宝くじで1億円当たった人の末路」本は、人と違った人生を歩んでも大丈夫ですよ〜、同調圧力に負けずに自分の望むことをやりましょう、とさわやかに締めくくられている。では、本コラムの締めくくりは? 残念ながら、さわやかには終われそうにない。

「みんな35年返済にしている」といった「同調圧力」の言葉に乗らないこと。ささやく住宅の売り手も悪いが、「末路」を想像せずになんとなく乗ってしまう借り手も悪い。住宅ローンこそ、「同調」せずに、自分の場合はどうなのかをプランニングしなくてはいけない。住宅ローンの返済期間は、長くするほど借金は多額になり、老後貧乏に近づくということを肝に銘じておこう。

((株)生活設計塾クルー取締役 ファイナンシャルプランナー 深田晶恵)

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民123掲示板 次へ 前へ

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。