http://www.asyura2.com/17/hasan118/msg/801.html

| Tweet |

【第5回】 2017年2月8日 村上尚己

日本株マーケットは「異常」だからこそ儲けやすい

ドル円相場と日経平均株価はなぜ連動しているのか?

トランプ氏当選以降、一気に3000円以上の値上がりを見せた日経平均株価。しかし、現状でははっきりしない値動きが続いている。一見すると不透明性が高い状況に見えるものの、「トランプ相場」の到来を的中させた外資系金融マーケット・ストラテジストの村上尚己氏によれば、日本株のマーケットにはきわめて「シンプルな構図」があるのだという。日本のメディアが垂れ流す「通説」を徹底的に批判した同氏の最新刊『日本経済はなぜ最高の時代を迎えるのか?』から一部をご紹介しよう。

「ドル円・株価の連動」は

じつは正常な姿ではない

トランプ氏当選後に、1ドル100円前後の円高状況が一気に修正されると、1万6000円付近まで急落していた日経平均株価も、7日程度で1万8000円台にまで大きく上昇した。現時点では1万9000円前後で推移している。これだけの短期間で3000円以上の伸びを見せたのは、2014年11月以来のことだ。

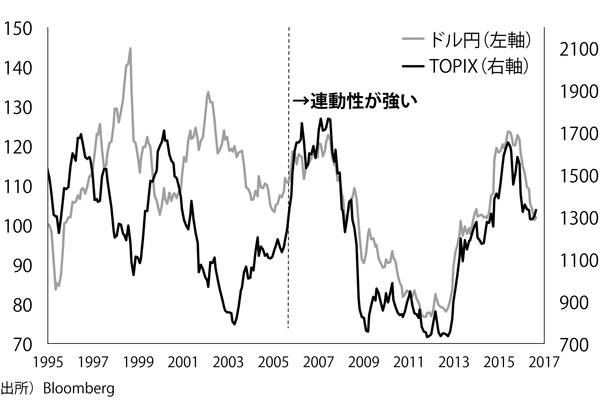

2012年末にアベノミクス相場がはじまって以来、為替相場で円安が進むと、それに連動して日経平均株価も上昇してきた。反対に、円高に動くと株価が下落する。両者はずっと高い連動性を示しているわけだ。

日本株とドル円がきわめて高い連動性を保っているこの状況は、2000年代半ばからすでに10年以上続いている。このため、若い世代や投資経験がそれほど長くない人は、両者は連動しているのが当たり前だと考えているかもしれない。

ただ、じつを言うと、日本株とドル円相場は以前からずっと同じ動き方をしていたわけではない。たとえば、1999〜2000年のように、円高と株高が同時に起きていた時期もある。

http://diamond.jp/mwimgs/2/b/600/img_2b7485b1baf68eb92ae0b1b6584949ac261145.jpg

そのため、「いくら為替が円安・ドル高に動こうとも、日本株が高値を更新するとは限らない」と主張するアナリストもいるようだ。そこで今回は、下記のような通説を検討することにしたい。

[通説]「どれだけ円安が続こうと、やはり株価は先行き不透明」

【真相】否。為替・株価は2020年まで「連動」が続く。

日本経済は「快癒の時期」を迎える

私の最新刊『日本経済はなぜ最高の時代を迎えるのか?』でも強調しておいたことだが、これまでの日本経済は、本来の力を発揮できないひどい状況にあった。その淵源は、日銀によるデフレ放置というとんでもない失策にある。日本経済の最大の病巣はデフレであり、これが日本社会全体を深いところで蝕んでいる。

毎年3万人を超えていた自殺者数、ブラック企業などの雇用環境をめぐる問題、高齢化にも大きく関わる社会保障の問題、子育てや教育の問題、そして、日本人のマインドのなかに密かに、しかし着実に広がっている閉塞感―こうしたことの大半は、真っ当な経済政策が打たれていれば解決したはずのことなのだ。

しかし、専門家たちもメディアも、日銀のデフレ放置を容認(ともすれば賞賛)するかのような情報を発信し続け、この国をより貧しくする片棒を担いできた。

しかし、いま状況は大きく変わっている。日本がこのデフレという病を完全に克服するための条件が、かつてないほどに揃いはじめているからだ。私は、遅くとも東京オリンピックが開催される2020年頃までには、日本経済が正常化していくだろうと予想している。

私が考える「正常化」とは、インフレ率が2%程度の緩やかな伸びで安定し、本来の実力どおりに日本の国内総生産(GDP)が成長を続ける状態に戻ることである。

これにより、日本の失業率は1990年代半ばと同様2%台半ばに改善し、就業を希望するほとんどの人が働ける状態、経済学の用語で言うところの完全雇用(Full Employment)が実現するだろう。さらに、メディアで頻繁に騒がれている日本の財政赤字の問題も、この過程で大きく改善していく。

裏を返せば、日本経済はいまだ異常な状態にあるということだ。いまはまさに日本がこの病を回復していく過渡期であり、完治に至る2020年頃までは、ドル円と日本株の連動が続くというのが私の基本的な見方である。

もちろん、かなり先までの見通しなので不確実性は高いが、この連動性がいつまで続くのかを知っておくことは、今後、日本人が資産を選択したり、実際の投資を行ったりするうえで大いに役に立つはずだ。

なぜこの過渡期にはドル円・日本株の連動が続くと言えるのか?説明しよう。

「分散効果」が働かない、

奇妙な日本のマーケット

日本人にとって価格変動リスクがある金融資産は「日本株」と「外貨建て資産(株式・債券)」に大別できるが、現在のように為替と株価が連動する状況には、それぞれの資産に何が起きるだろうか?

整理すると次のようになる。

円安のとき

・外貨建て資産 → ドル高になり値上がり

・日本株 → 円安で企業業績が改善し値上がり

円高のとき

・外貨建て資産 → ドル安になり値下がり

・日本株 → 円高で企業業績が悪化し値下がり

このとおり、日本株と外貨建て資産は、リターンの相関性がかなり高い。より単純化して言えば、日本株が儲かるときには外貨建て資産も儲かる構造になっているということだ。為替と株価が連動していると、こういうことが起きてくる。

なお、外貨建て資産のなかでも、たとえば株式と債券とではリスク/リターンの構造がまったく異なるので、あくまでも為替リスクによる価格変動だけを考慮したシンプルな議論だという点には注意いただく必要がある。ただし、足元では世界的な低金利環境が長期化しているため、外貨建て債券のリターンの大部分が為替の値動き左右されているというのもまた事実だ。

ファイナンス理論の初歩を学んだ経験がある人は、これが異常な事態だということに気づくだろう。伝統的な金融理論の枠組みで言えば、値動きが異なる複数の資産に投資すれば、互いのリスクが打ち消し合われて、安定的なリターンが得られるようになる。これが現代ポートフォリオ理論で言う分散効果だ。

保険会社のように長期的な資産運用計画が必要になる場合は、必ず複数の金融資産に分散投資(これを「ポートフォリオを組む」と言う)しながら資金を運用するのが常識だ。

しかし、現在の日本の金融市場では、リスク資産である日本株と外貨建て資産とのあいだに期待されているほどの分散効果が働かない。両者が似通ったリスク/リターン構造を持ってしまっているためだ。この状況下では、資産運用の伝統的な枠組みは、もはやワークしなくなってくる。

このようにマーケットが歪んだ状況下では、投資家が見ておくべきなのは、(1)これからの方向性が「円安→株高」「円高→株安」のどちらなのかと、(2)その方向性がいつ変わるのかの2つだけである。投資リターンを決める要素はそれだけだからだ。

アベノミクス相場がはじまった経緯を見れば明白だ。為替の方向性は日本銀行や米FRBの金融政策で決まり、それが投資リターンを左右している。このあまりにもシンプルな構図が、現在の日本のマーケットでは続いているのである。

「異常」だからこそ儲けやすい

すでに述べたとおり、私はこの現状を「日本経済が正常化するまでの過渡期」と位置づけている。この過渡期は、本来であればもっと早く終わっているはずだった。アベノミクス発動による日銀の政策レジームチェンジが起きて以来、2013年から日本経済はかなりの復調を見せていたが、2014年に一つの「致命的な愚策」が打たれたことで、今日に至るまでインフレ率は低迷し続けているからである。

しかし周知のとおり、日銀は2%のインフレを政策目標とする姿勢を依然として崩していない。これが実現されるまでは、ドル円の動きに応じて日本株が上下する現状が続くだろう。つまり、この過渡期がいくつかの障害により引き延ばされ、長期化しているというのが真相なのである。これは日本経済にとっては不幸なことだったが、純粋に投資家目線で見れば、それだけ投資機会が増えたと言うこともできるだろう。

「政府と日本銀行が目標とする2%の安定的なインフレは2020年にかけて実現する」と私は予想している。2%インフレが実現してしまえば、それ以降は前述の図式はもはや役に立たなくなるだろう。まず、日本銀行はインフレが行き過ぎないよう金融引き締めに転じるため、経済政策と金融市場の関係はより複雑になる。

そうなれば、2000年代前半以降のように、為替レートに連動して日本株が動くとは限らない。日本株と外貨建て資産の相関性が薄れれば、本来の異なるアセットクラス間での分散効果が発揮される。経済の正常化とともに、資産運用の伝統的なフレームワークも復活するということだ。

ただ、そのときまでは「政策次第で為替レートが動き、為替レート次第で株価が動く」というきわめてシンプルな状況は変わらない。大切なのはその枠組みを頭に入れておき、そこから外れたアナリストの珍説やメディアの煽りに右往左往しないことである。

[通説]「どれだけ円安が続こうと、やはり株価は先行き不透明」

【真相】否。為替・株価は2020年まで「連動」が続く。

村上尚己(むらかみ・なおき)

アライアンス・バーンスタイン株式会社 マーケット・ストラテジスト。1971年生まれ、仙台市で育つ。1994年、東京大学経済学部を卒業後、第一生命保険に入社。その後、日本経済研究センターに出向し、エコノミストとしてのキャリアを歩みはじめる。第一生命経済研究所、BNPパリバ証券を経て、2003年よりゴールドマン・サックス証券シニア・エコノミスト。2008年よりマネックス証券チーフ・エコノミストとして活躍したのち、2014年より現職。独自の計量モデルを駆使した経済予測分析に基づき、投資家の視点で財政金融政策・金融市場の分析を行っている。

著書に『日本人はなぜ貧乏になったか?』(KADOKAWA)、『「円安大転換」後の日本経済』(光文社新書)などがあるほか、共著に『アベノミクスは進化する―金融岩石理論を問う』(中央経済社)がある。

http://diamond.jp/articles/-/116543

超長期債下落、30年入札警戒やオペ不透明感−日銀は長期買い入れ連発

船曳三郎

2017年2月8日 08:09 JST 更新日時 2017年2月8日 15:50 JST

Share on FacebookShare on Twitter

新発30年利回り0.91%、新発40年利回り1.065%と約1年ぶり水準

これぐらいしか金利が下がらず、日銀にとっては不本意−野村証

債券市場では超長期債相場が下落した。30年債入札への警戒感に加え、日本銀行の超長期ゾーンの国債買い入れオペ運営に対する不透明感を背景に売りが優勢となった。一方、長期ゾーンの国債買いオペが3回連続で実施されたが、応札倍率は下がらなかった。

現物債市場の新発20年物国債159回債利回りは、日本相互証券が公表した前日午後3時時点の参照値より一時1ベーシスポイント(bp)高い0.725%を付けた。30年物53回債利回りは0.91%、40年物9回債利回りは1.065%と、いずれも新発として昨年2月以来の高水準を付けた。

みずほ証券の辻宏樹マーケットアナリストは、「超長期債は30年入札を控えて上値が重い。利回り曲線のスティープ(傾斜)化が進み、利回り水準もいいところにきたが、長期ゾーンほど日銀のスタンスも明確でない」と指摘。一方、長期債のオペは「10年金利を0.1%で抑えたい姿勢は分かった。指し値も含め2兆円超に達し、需給に反映されてくる」との見方を示した。

長期金利の指標となる新発10年物国債345回債利回りは0.5bp高い0.100%を何度か付けた後、0.095%で推移している。

先物は小幅高

長期国債先物市場で中心限月3月物は前日比4銭安の149円62銭で取引開始。午前の日銀金融調節通知を受けて149円73銭まで買われる場面も見られた。午後は前日終値を挟んでもみ合った後、結局は6銭高の149円72銭で引けた。

財務省が8日公表した1月中の対外・対内証券売買契約によると、対外中長期債投資は1兆6210億円の売り越しとなり、昨年12月に続いて売り越しが1兆円を超えた。メリルリンチ日本証券の大崎秀一チーフ金利ストラテジストは、「本邦投資家はトランプ勝利以降の米金利上昇で損切りの動きが示された。30年債利回りで1%が視野に入る中、ヘッジ付きの米10年債対比で魅力的になってくる可能性もある」と言う。

国債買い入れオペと日銀の主な意見

日銀はこの日午前の金融調節で、残存期間「1年超3年以下」、「3年超5年以下」、「5年超10年以下」、物価連動債を対象とした国債買い入れオペを実施した。買い入れ額はいずれも前回と同額。「5年超10年以下」は3日以降、4500億円で3回連続の実施となり、3日の指し値オペの落札額7239億円も合わせると、総額2兆700億円程度に達した。応札倍率は2.92倍と、前回の2.90倍からほぼ横ばいだった。

野村証券の中島武信クオンツ・アナリストは、「指し値オペを二度と打ちたくないので、オペを連続で打ちながら、スケジュールを考えると7回の可能性も意識されてくる」と指摘する。一方、「これぐらいしか金利が下がらず、また指し値オペの水準まで上がるリスクが十分ある。今日の値動きは日銀にとっては不本意」との見方を示した。

日銀は1月30、31の金融政策決定会合の「主な意見」を公表した。金融政策運営については「執行部に一定の裁量を持たせ、きめ細かな調節運営を行うことが重要」と指摘される一方、「最適なイールドカーブの形状は適度にスティープであるべきだ」との意見が出ていた。

メリルリンチ日本証の大崎氏は、日銀のイールドカーブ・コントロールについて「超長期の金利上昇については、対10年金利とのスプレッドがどこまでも開いていくわけでもないため、10年金利を抑えることを重視しているのではないか」とみている。

https://www.bloomberg.co.jp/news/articles/2017-02-07/OKZWJH6TTDS001

きょうの国内市況(2月8日):株式、債券、為替市場

Bloomberg News

2017年2月8日 15:54 JST

●日本株は反発、円高勢い一服と好決算評価−旭硝子、三菱ケミH大幅高

(記事全文はこちらをクリックしてご覧下さい)

東京株式相場は反発。為替市場で円高の勢いがやや一服したほか、決算内容を好感する買いが株価指数を押し上げた。旭硝子、三菱ケミカルホールディングスなど業績評価銘柄が大きく上げた影響で、ガラスや化学など素材株が上昇。商社株、機械や輸送用機器など輸出株も高い。

TOPIXの終値は前日比8ポイント(0.5%)高の1524.15、日経平均株価は96円82銭(0.5%)高の1万9007円60銭。日経平均は終値で5営業日ぶりに1万9000円を回復。

アリアンツ・グローバル・インベスター ズ・ジャパンの寺尾和之最高投資責任者は、「世界景気は回復局面にあり、企業業績は来年度に向け良くなるという認識が根底にある」と指摘。米国の金利が上昇傾向にある中、「1ドル=111円台になっても加速度的に円高が進むような状態ではなく、業績の下振れ懸念は乏しい」と言う。日米首脳会談のリスクも市場はかなり織り込んでいるとし、「リスクが顕在化しなければ、好感される可能性は高い」との見方も示した。

東証1部33業種はガラス・土石製品や卸売、不動産、ゴム製品、化学、機械、輸送用機器など25業種が上昇。石油・石炭製品や鉱業、建設、情報・通信など8業種は下落。石油や鉱業は、7日のニューヨーク原油先物が1.6%安の1バレル=52.17ドルとほぼ2週ぶり安値を付けたことがマイナス材料になった。

売買代金上位では三井物産やファナック、SCREENホールディングスが高い半面、17年12月期の営業利益計画が予想を下回ったクラレ、第3四半期は12%の営業減益だったNTTデータは安い。東証1部の売買高は16億4171万株、売買代金は1兆9826億円。値上がり銘柄数は1287、値下がりは585。

●ドル・円は112円台前半、日米首脳会談控えて上値重い展開続く

(記事全文はこちらをクリックしてご覧下さい)

東京外国為替市場のドル・円相場は1ドル=112円台前半で推移。今週末に日米首脳会談を控える中、米10年国債利回りの低下などを背景に上値の重い展開が続いた。

午後3時45分現在のドル・円は前日比ほぼ横ばいの112円35銭。朝方に112円54銭までドル高・円安に振れた後、一時112円04銭まで反落する場面が見られた。主要10通貨に対するドルの動きを示すブルームバーグ・ドル・スポット指数は0.1%高。

ソシエテ・ジェネラル銀行東京支店の鈴木恭輔為替資金営業部長は、ドル・円について、「112円50銭をタッチしたタイミングで、輸出企業、実需の売りも出ているのではないか。今朝からそうした実需フローの売りも見えていた。112円に近いところで拾ってレンジでみている人が元々結構多くて、その下値の幅が111円中盤まで広がったのが現状」と説明した。その上で、「日米首脳会談までは様子見、こう着状態が続くだろう」と見込む。

https://www.bloomberg.co.jp/news/articles/2017-02-08/OL1GZC6KLVR401

|

|

|

|

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民118掲示板 次へ 前へ

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。