http://www.asyura2.com/16/hasan117/msg/514.html

| Tweet |

急増するリバースモーゲージを徹底比較

自宅に住みながら老後資金を手に入れよう!

残った住宅ローンの完済にも利用可能

現在、住んでいる自宅を担保にして、老後の資金を借りる「リバースモーゲージ」の人気が高まっている。自宅にそのまま住み続けることができ、死後に売却して一括返済するという仕組みだ。老後の資金として利用できるほか、定年した後も住宅ローンが残っている人は、借りた資金で残債を一括返済することも可能だ。そこで、各銀行のリバースモーゲージを比較するほか、借りる際の注意点や上手な活用法を検討してみた。

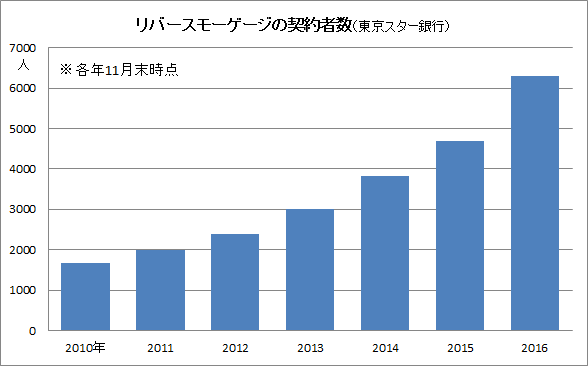

東京スター銀行の契約者数が順調に増加、

2016年11月末で6000人を突破する!

http://diamond.jp/mwimgs/9/5/588/img_95a15831f90479c0f6d27f22d9150d233943.png

リバースモ―ゲージは、自宅に住みながら、自宅を担保にお金を借りるというもので、融資限度額は自宅の不動産評価額の50〜80%程度だ。契約期間は、契約年数(20年間など)を設定するか、契約者または契約者夫婦2人が死亡してから約3カ月後としているケースが多い。契約が終了すると、銀行が担保にしていた自宅不動産を売却して現金化し、そのお金で融資を回収する。お金が残った場合は、遺族に返還されるという流れだ。

商品自体は昔からあったが、最近になって需要が伸びている。リバースモーゲージでトップクラスの実績を持つ東京スター銀行の契約者数を見ると、2016年11月末で6000人を突破しており、商品としての認知度も上がってきた。

リバースモーゲージは従来、各都道府県の社会福祉協議会の「不動産担保型生活資金」や、一部の自治体による貸し付け事業が中心だった。ただし、社会福祉協議会の融資は、「市区町村民税で非課税程度の低所得世帯」向けの商品だ(単身なら年収100万円以下が目安)。資金の受け取り方にも制限があり、年金のように毎月数万円から数十万円ずつ受け取るという「年金型」しか選べない。そのまま自宅に住み続ける必要もある。あくまで、低所得者の老後の生活資金向け商品だ。

一方で最近、リバースモーゲージを積極化している銀行などは、「年金型」だけではなく、借入可能額まで自由にいつでも借りられる「枠内自由引出型」や、最初に一括してお金を借りてしまう「一括借入型」を揃えているところが多く、借り入れの自由度が高いのが特徴だ。銀行のリバースモーゲージは、低所得者だけでなく、老後の生活をより豊かに過ごすために、借りた資金を積極活用したいという人も利用できる商品設計になっている。

このリバースモーゲージで借りた資金は、何に使っている人が多いのか。生活資金の足しにしたり、老人ホームの入居一時金の支払いに充てるケースが多いが、最近は住宅ローンの残債の支払いに使う人も増えている。退職金で住宅ローンを一括返済するというのはよくあるケースだが、それでは手元にあまりお金が残らない。リバースモーゲージでお金を借りて、住宅ローンの残債を返済すれば、退職金をまるまる取っておける。老後の資金が少なくて不安だという人には、うってつけの商品だ。

野村資本市場研究所の推計によれば、60歳から64歳の19.5%、65歳から69歳の12.9%、70歳から74歳の実に9.3%が住宅ローンを抱えている(2009年時点)。 実際、不動産コンサルタントで住宅ローン破綻問題に詳しい「任意売却119番」代表の富永順三氏によれば、「この世代の住宅ローン破綻の相談が顕著に増加している」という。老齢基礎年金の受給が始まる65歳になってなお、住宅ローンを抱えている世帯は多く、リバースモーゲージは住宅ローン返済の有効な手立てとなるだろう。

貸し出しを積極化している銀行は、

契約者が55歳以上など、自由度が高め

では、銀行はどんなリバースモーゲージを提供しているのだろうか。下表が、リバースモーゲージ(枠内引出し型)を提供している主な銀行を比較したものだ。

主な銀行のリバースモーゲージ(枠内引出型)の一覧表

東

京

ス

タ

|

銀

行 「充実人生」

対象者 ・55歳以上(配偶者は50歳以上)

・年収120万円以上

資金使途 生活資金、医療費、老人ホーム入居資金、住宅改築資金など(事業資金、投資資金は除く)

融資額 500万円以上、1億円以内(マンションは500万円以上、5000万円以内)

対象物件・地域 ・一戸建て

・マンション(一部エリア)

・東京都、神奈川県、埼玉県、千葉県、大阪市、京都市、神戸市

東京スター銀行の「充実人生」公式サイトはこちら

み

ず

ほ

銀

行 「みずほプライムエイジ」

対象者 ・満55歳以上

・戸籍謄本により推定相続人が確定できる方

資金使途 生活資金、医療費、老人ホーム入居資金、住宅改築資金など(事業資金、投資資金は除く)

融資額 1000万円以上、2億円以内、かつ物件の担保評価額以内(融資限度額はその50%以内、生活資金に使う場合は4000万円以内)

対象物件・地域 ・一戸建て(担保評価額は2000万円以上)

・マンション(担保評価額は1坪あたり250万円以上、かつ総額5000万円以上)

西

武

信

用

金

庫 「生きいきライフ」

対象者 ・利息払い型/満55歳以上、80歳未満

・利息元加型/満65歳以上、80歳未満

資金使途 生活資金(事業資金、投資資金は除く)

融資額 ・利息払い型/500万円以上、1億円以内、かつ担保評価額の70%以内

・利息元加型/1000万円以上、1億円以内、かつ担保評価額の70%以内(融資限度額はその50%以内、かつ担保評価額が3000万円以上)

対象物件・地域 ・一戸建て

・賃貸併用住宅

・西武金庫営業地区内

三

菱

東

京

U

F

J

銀

行 「リバース・モーゲージ型住宅関連ローン(一括借入型)」

対象者 満60歳以上、満80歳の誕生日まで

資金使途 自宅の建設またはリフォーム資金、高齢者向け住宅の入居一時金

融資額

・建設・購入資金/100万円以上、5000万円以内

・リフォーム工事費または入居一時金/100万円以上、1500万円以内(10万円単位)

(担保不動産の評価額50%、かつ年収に対する返済負担率が下表の条件を満たす金額)

年収 返済負担率

400万円未満 30%以下

400万円以上 35%以下

対象物件・地域 東京都、神奈川県、千葉県、埼玉県

三

井

住

友

銀

行 「SMBCリバースモーゲージ」

対象者 ・満60歳以上

・推定相続人全員の同意書が提出できる方

資金使途 自由(事業資金、金融商品を除く)

融資額 1000万円以上、2億円以内、かつ物件の担保評価額以内(融資限度額は、年齢に応じて同行の定める割合を乗じた額)

対象物件・地域 ・一戸建て(担保評価額は6000万円以上)

・東京都、神奈川県、千葉県、埼玉県、愛知県、大阪府、京都府、兵庫県

三

井

住

友

信

託 銀

行 「リバースモーゲージ(枠内引出自由形)」

対象者 ・65歳以上の末日

・遺言信託を利用できる方

資金使途 自由(事業資金、金融商品を除く)

融資額 ・満60歳以上、満65歳未満の方

年齢に応じて担保評価額の5%ないし10%(カードローン型)

・満65歳以上の方

担保評価額の50%以内(枠内引出自由型)

対象物件・地域 ・土地付一戸建て(担保評価額は8000万円以上)

・東京都、神奈川県、千葉県、埼玉県、愛知県、大阪府、京都府、兵庫県

参

考

●

社

会

福

祉

協議会

「リバースモーゲージ(毎月支給の年金型)」

対象者 ・65歳以上

・収入が、市区町村民税非課税程度の低所得世帯

・今の住宅に将来にわたって住み続ける人

資金使途 生活資金のみ

融資額 ・融資月額/30万円以内

・融資限度額/担保となる土地土地評価額の概ね70%。

対象物件・地域 ・土地の評価額が概ね1500万円以上の一戸建て住宅。貸付月額によっては1000万円程度でも可。マンション、借地借家は不可。

・全国

多くの銀行は、55歳以上、または60歳以上の人を対象に貸し出している。社会福祉協議会や自治体は65歳以上を条件とするので、かなりハードルは低い。また、資金用途は投資でなければ原則自由であり、融資額は1億円程度を上限としていることが多い。

これだけの資金を得られれば、自宅に住み続けたまま、老後も豊かな生活を送ることができ、残っている住宅ローンがあれば返済することもできるだろう。もし配偶者が老人ホームへの入居が必要になった場合も、高額な入居一時金を支払うことが可能だろう。

将来の不動産価格が下落すれば、

融資限度額が減少する可能性も

一方で、銀行のリバースモーゲージで注意したいのは、以下の3点だ。

(1)エリアや物件に制限がある

(2)担保評価に対する融資限度額が50%程度と低め

(3)金利上昇や不動産価格下落のリスクがある

まず、(1)エリアや物件に制限がある、ことに注意したい。担保価値が高い、大都市圏か、銀行・金融機関の営業エリアに限定されている。社会福祉協議会は、低所得者しか利用できないが、各都道府県で融資メニューを用意しているので、どこでも利用できる。また、物件についても、土地付き一戸建てが中心で、全ての銀行でマンションやアパートに対応しているわけではない。

また、担保評価額の下限を示している銀行があるが、上表の6銀行・金融機関をみると比較的高額で、三井住友信託の場合、「8000万円以上」とハードルを高く設定している銀行もある。

(2)担保評価に対する融資限度額が50%程度と低め、というのも気になる点だ。融資限度額の比率は、50%程度の銀行が多いため、思ったほど多額の資金を借りられないケースがあるかもしれない。あまりにも評価額が低くしか出ないのであれば、いっそのこと自宅を売却するという選択肢も出てくるかもしれない。

なお、枠内引出型の場合は、借りた資金の金利については、毎月支払うタイプと、融資枠から差し引くという、2つの方法を選択できる。大半の人は融資限度額をフルに使いたいから、毎月金利を支払うを選択する。ただし、融資限度額まで借りた場合、金利を支払わないと、借入額が限度額を超えてしまい、契約を終了させられる可能性がある。こうした金利支払いが面倒な場合は、預金連動型を導入している、東京スター銀行が有効だ。借りた金額と同じ金額の預金(普通預金)をすれば、借入金に利息はかからない。申込時にかかる手数料と、年間1万2960円の管理料を支払えば、月々の返済はなくなる。

(3)金利上昇や不動産価格下落のリスクがある、のも大きなリスクになりかねない。将来、金利が上昇すれば、金利の支払いが大きな負担になりかねない。想像以上に長生きしてしまった場合も、早い段階で融資限度額に達してしまい、その後は新たな資金を手にすることはできなくなってしまう。

また、銀行は数年に一回、担保不動産を評価することになっており、不動産市況が悪化すれば、それに合わせて融資限度額を引き下げる。融資限度額は固定的なものではなく、変動するのだ。さらに、不動産の下落幅が大きく、借入残高を下回るということになれば、全額または差額分を銀行に返済しなければならない。こうした事がないように50%までしか貸していないのだが、用心するならば、融資限度額をすべて借りないほうがいい。

預金はあまりないけど、自宅だけはあるという高齢者世帯にとって、リバースモーゲージは有力な選択肢の一つだ。ただし、自宅を売却して引っ越すという選択肢もある。相続人である子供達が受け入れてくれるかという問題もある。家族でよく話し合って、決めるのがいいだろう。

◆住宅ローン金利ランキング[借り換え] ⇒ 新規借入はこちら

住宅ローン「実質金利」ランキング(35年固定)一覧!

住宅ローン実質金利ランキング(リフォーム一括)一覧!

住宅ローン「実質金利」ランキング(10年固定)一覧!

住宅ローンと家計の悩みを解決する「お金がたまる住宅ローン相談室」はこちら!

住宅ローン「実質金利」ランキング(5年固定)!

新規借入れ住宅ローン「実質金利」ランキング(35年固定)一覧!

住宅ローン「実質金利」ランキング(変動金利)

住宅ローンおすすめ比較トップページはこちら!

【2017年1月最新版】競争が激しく、過去最低水準の低金利!

◆「変動金利」住宅ローン金利ランキング (借り換え)

※借入金額3000万円、借り入れ期間35年、団信加入で計算(詳細な条件は表組の下に記載)

順位 銀行名 <商品名>

実質金利

(費用等含む) 表面金利

(費用等除く) 保証料

(税込) 事務手数料

(税込)

1位 ◆楽天銀行 <変動金利(固定特約付き)変動金利>

0.571% 0.507% 0円 32.4万円

【楽天銀行の住宅ローンのメリット・おすすめポイント】

金利、諸経費が安いだけでなく、固定金利期間終了後に適用される金利も安めで、実質金利で見て競争力が高い。事務手数料は一律32万4000円であり、他のネット銀行の多くが採用する2.16%に比べて安い。また、事前審査の結果は最短で翌日、本審査は3~4日で回答する。店舗に行かず契約が可能

2位 ◆アルヒ<MR.住宅ローンREAL 変動金利 頭金20%以上>

0.575% 0.447% 0円 借入額×2.16%

【アルヒ(ARUHI)の住宅ローンのメリット・おすすめポイント】

SBIモーゲージから社名変更した住宅ローン専門の金融機関。「MR.住宅ローンREAL」は住信SBIネット銀行の商品で、アルヒが住信SBIネット銀行の銀行代理業者として販売する。変動金利は低金利で競争力があり、8疾病保障も無料で付帯する。アルヒ直営店で相談できる、対面用の商品

2位 ◆住信SBIネット銀行 <通期引下げプラン 変動金利>

0.575% 0.447% 0円 借入額×2.16%

【住信SBIネット銀行の住宅ローンのメリット・おすすめポイント】

住友信託銀行とSBIホールディングスが設立したネット銀行で、表面金利の低さではトップクラス。通常の団信に加えて、「8疾病保障」を無料で付帯しているもので、魅力的だ。女性には、がんと診断されると30万円が支給される保障も無料で付けている

4位 ◆じぶん銀行 <全期間引下げプラン 変動金利>

0.626% 0.497% 0円 借入額×2.16%

【じぶん銀行の住宅ローンのメリット・おすすめポイント】

三菱東京UFJ銀行とKDDIが共同で立ち上げたネット銀行。変動金利の競争力が高く、業界トップクラスの低金利となっている。がんと診断されると住宅ローン残高が半分になる「がん50%保障団信」が無料付帯。ネットだけで契約を完了でき、仮審査は最短即日回答、契約は最短10日とい短期間での契約が可能だ

じぶん銀行の住宅ローンの公式サイトはこちら

【関連記事】[じぶん銀行の住宅ローンの金利・手数料は?] 変動金利は業界トップクラスの低金利!がんになると住宅ローンが半減する団信が無料

5位 ◆ソニー銀行 <変動セレクト 変動金利>

0.678% 0.549% 0円 借入額×2.16%

【ソニー銀行の住宅ローンのメリット・おすすめポイント】

「変動セレクトローン」は変動金利向けの商品で、手数料は借入額の2.16%かかるものの、表面金利が低いので、実質金利でも競争力がある。もう一つの商品である「通常の住宅ローン」は全期間固定と一定期間固定の商品に強みがあり、借り入れ時の金利が低いだけでなく、固定期間終了後の金利も低めに設定されている。全期間固定(20年超)なら、こちらを選ぼう。

ソニー銀行のお申し込みはこちら

【関連記事】[ソニー銀行の住宅ローンの金利・手数料は?]業界トップクラスの低金利や安い諸経費が人気!来店不要で迅速な対応が売りで、対面相談も可能!

6位 ◆イオン銀行 <金利プラン(定率型) 変動金利>

0.699% 0.570% 0円 借入額×2.16%

【イオン銀行の住宅ローンのメリット・おすすめポイント】

イオンでの買い物が5年間、5%オフになる(買い物額で年間90万円まで)ので、合計で最大22.5万円分のメリットがある。固定期間終了後の金利優遇幅が大きく、実質金利では上位に顔を出す。売買契約金額・工事請負契約金額の105%まで借りられるので、諸経費やリフォーム費用も住宅ローンと一緒に、低い金利で借りられる

イオン銀行のお申し込みはこちら

【関連記事】[イオン銀行の住宅ローンの金利・手数料は?]契約後5年間はイオングループでの買い物5%OFF!8大疾病に2つのガンを追加できる充実の保障特約も

7位 ◆りそな銀行 <WEB限定借換ローン(全期間型)変動金利>

0.705% 0.569% 0円 借入額×2.16%+3.24万円

【りそな銀行の住宅ローンのメリット・おすすめポイント】

大手銀行の一角で住宅ローンの獲得に積極的。特に借り換えに力を入れており、10年固定金利は実質金利でも非常に金利が低い。WEB限定商品は他の商品と諸経費が違って割高だが、それでも競争力がある。オプションとして、16の特定状態・所定の要介護状態を保障する新しいタイプの団体信用生命保険を提供している

>>「変動金利」住宅ローン金利ランキング(借り換え)はこちら!

ページのトップに戻る

Special topicspr

関連記事

住宅ローンの完済時年齢は、多くの銀行が80歳未満! 借入時の年齢は、イオン銀行なら71歳未満までOK 融資条件の緩和が進んでいる住宅ローンを徹底調査(2016.10.14)

住宅ローン支払いが苦しいなら、借り換え検討を! 金利引き下げや、返済期間の延長により、 借入額3000万円なら、月3.7万円減額の可能性も!(2016.09.02)

住宅ローンの「借り換え」より楽に金利を下げられる 「条件変更」とは? 借入中の金融機関と交渉すれば 手間・時間を節約しつつ、今より金利が下げられる!(2016.08.29)

住宅ローン借り換えの諸費用は30万〜280万円と 金利が同じでも、住宅ローンにより大きく差がつく! 住宅ローンのお得度は「金利+諸費用」で比較しよう(2016.08.25)

【住宅ローン「実質金利」ランキング(10年固定)】 借り換えでおすすめなのは、激戦区の10年固定! [2017年1月最新版](2016.12.15)

住宅ローンおすすめ比較[2016年] バックナンバー

急増するリバースモーゲージを徹底比較 自宅に住みながら老後資金を手に入れよう! 残った住宅ローンの完済にも利用可能 (2017.01.03)

住宅ローンは今や「頭金なし」で借りられる! 諸費用まで借りられるオーバーローンが可能で、 不動産仲介手数料、引越費用までOKの銀行も!(2017.01.01)

住宅ローンで得する厳選8カ条を公開! 商品選びから住宅ローン減税まで、ノウハウ満載(2016.12.30)

フラット35なら、アルヒが他銀行より低金利! 頭金2割の優良顧客に絞って超低金利を実現(2016.12.28)

2017年の住宅ローン金利動向はどうなる? 日銀の長期金利ゼロ%政策で金利は底を打つも、 銀行の競争激化しく、当面は底値圏内?(2016.12.27)

»もっと見る

http://diamond.jp/articles/-/108534

お金持ち入門!

2017年1月3日 ザイ別冊編集部

住宅は買うべきなのか? 借りるべきなのか?

将来、マイホームをどうするのかという「出口」を

視野に入れて、「購入」か「賃貸」かを決断しよう!

マイホームを買うか、借りるか──。それは多くの人が昔から悩まされてきた重大テーマだろう。「東京五輪までは上がる!」と言われ、不動産価格は上昇を続けてきたが、現在は下落傾向にある。一方でマイナス金利の影響で住宅ローン金利はかつてないほどの最低水準になっている。つまり、買ったとしてもローン返済額は家賃より安い状態だ。2017年は「買い時」とも考えられるなかで、今マイホームを買うか、借りるか悩んでいる人は、どう判断すれば将来も後悔しないだろうか。

12月31日発売の雑誌『めちゃくちゃ売れてる雑誌ザイが作った 今年こそお金持ち入門』では、マイホームを買うか借りるかをテーマにした「失敗しないマイホーム計画」特集を掲載! 今回はそのなかから、不動産投資などに詳しいオラガ総研株式会社の牧野知弘さんに聞いた「マイホーム購入派・賃貸派のメリットとデメリット」を紹介する。

2017年は買い時って本当? その考えが失敗の元に!

そろそろマイホームを買うべきか、まだ賃貸で過ごすべきか──。

その迷いの背景にあるのは「買い時」というキーワードだろう。

不動産市場はアベノミクスや東京五輪の決定を契機に価格が底打ち状態から上昇し活況を呈している。

ただ、「東京五輪まで不動産価格は上昇する」という強気の声もある一方で、国や専門会社などの調査によれば2016年下期からは過熱感があった価格に一服感が出てきて、手を出しやすくなってきている。

価格だけではない。住宅ローンに目を向ければ、マイナス金利導入で金利は史上最低レベル。2019年10月に消費税アップが予定されている点も忘れてはいけない。

「価格に手ごろ感があり、低金利で家賃並みのローン返済額で買えるなら購入したい。値上がりや増税前の早いうちに……」というのが購入派に多い意見だろう。

しかし、こうした「買い時」ばかりを探る議論に対して、不動産コンサルタントの牧野知弘さんは、「それは、物件価格や住宅ローンといった『入口』だけの視点で、失敗の元です」と警告を発する。

ローンを払い終われば「資産が残る」は幻想?

牧野さんが「『入口』だけの視点は失敗の元」と指摘するのは、どういうことか。つまり、マイホームの購入を、資産形成や投資という側面で見た場合、「途中」であるローン返済の確実性(=収入の安定性)や、最終的にはそのマイホームをどうするのかという「出口」までを視野に入れることが不可欠だというのだ。

「家賃は払っても何も残らないが、ローンは無理してでも払えば資産が残る」という声も購入を後押しする。

だが、マイホームを「資産」として考えるなら、なおさら出口を意識してほしい。人口は減少し、空き家も急増する今後、アナタが買えるような物件だと、どれだけの資産価値を維持できるだろうか。

家は「資産価値」ではなく、「利用価値」として見る考え方も

もちろん、マイホームは損得勘定だけで決めるものではない。長い人生を家族とともに豊かに過ごすための手段でもある。賃貸物件にはないメリットや充足感がマイホームにはたくさんある。これがマイホームを資産価値ではなく「利用価値」として見る考えだ。

ただ、その場合は他の資産があったり収入不安がなかったりなど、マイホームの資産価値が大幅に下落しても受容できる環境にある必要がある。

購入派・賃貸派のメリット&デメリットを知ろう

拡大画像表示

この記事を読み進めて、「今は家は買えない」と諦める人もいるだろう。その場合、老後の賃貸住まいへの不安も残るだろうが、家賃の下落傾向をはじめとして賃貸派には追い風もある。

そこで、判断するにあたって、購入、賃貸それぞれのメリットとデメリットを一覧にした。これらをしっかり理解して、失敗のない住まい選びをしてほしい。

【購入派】

<メリット>

○今なら低金利の住宅ローンで家が買える

○ローン完済後は老後生活も安心できる

○資産価値のある物件なら投資になり、子どもに財産として残せる

○自分の理想とする暮らしが楽しめる

○自分の好きなようにリフォームが可能

<デメリット>

×想定外の収入減などでローンの支払いが困難になるリスクも

×外部から見えない重大な欠陥が見つかることもあり、住んでみないと本当に欠陥がないかわからない

×子どもの成長や周辺環境の変化で住みづらくなった時に、簡単に引っ越せない

×定期的に税金や保険料、維持メンテナンス費がかかる

×特に新築マンションは建築原価の高騰などにより、割高な買い物になりやすい

×資産価値の下落により、売りたい時に売却しにくいケースもある

【賃貸派】

<メリット>

○家族構成、環境の変化、または収入が減少した時には、それに見合った家賃の物件に住み替えしやすい

○分譲マンションのような大規模修繕積立金、固定資産税といった余分な出費が少ない

○賃料はほとんど上がらず安定している

○頭金など購入にかかる分の費用を貯蓄や投資に回すことができる

<デメリット>

×老後も家賃を払い続ける必要があり、その分の生活費が心配に

×今のところ高齢者が住める物件の選択肢の幅が狭い

×使いづらくても、自由にリフォームできる物件はほとんどない

×家主の都合によって賃料アップや、建て替え時には立ち退きなどに遭うこともある

×購入した家のような充足感を感じにくいケースも

日本人は「購入を希望する人」が約8割!

しかし実際の「持ち家率」は約6割

国土交通省の「平成27年度土地問題に関する国民の意識調査」によると、購入派か賃貸派かについての質問に「土地・建物については、両方とも所有したい」と回答した人は79.5%、「借家(賃貸住宅)で構わない」と回答した人は12.7%と、圧倒的に購入派が多数を占めている。

ところが、総務省の「平成25年住宅・土地統計調査」によると持ち家住宅率は61.7%と、単純に比較できないものの前の調査結果と開きがある。住まいを購入したいと考えながら、実際は賃貸を選んでいる人が一定数いるようだ。購入か賃貸かで迷う理由は、先程に挙げたようにさまざまなメリット&デメリットがあるからだ。

改めて、購入派の大きなメリットを挙げてみよう。まず低金利の住宅ローンでマイホームが取得でき、それが“家”という形で手に入り、子どもに財産として残すこともできる。そして数年ごとにメンテナンス等が必要とはいえ、老後に最低限住み家を確保できるという安心感もある点だ。

デメリットとしては、収入にかかわらず一定のローン返済などのリスクがあること。将来も安定した収入が得られるか冷静に判断しないと、破たんしかねないので注意したい。

賃貸派の大きなメリットとしては、もしもの場合にも対応しやすいという点だ。収入が減っても気軽に住み替えしやすく、購入した場合のような、家を持つというリスクを抑えることができる。

デメリットとしては、持ち家ではないのでその物件に合わせた暮らしをするしかない点。好みに合わせたリフォームなども難しいだろう。

そして何といっても心配なのは、老後の生活費に関する点だ。家賃を払い続けるだけの年金などの収入か貯蓄がないと苦しくなることを忘れてはいけない。

(取材・文=sumica(株式会社ノート))

現在好評発売中の『めちゃくちゃ売れてる雑誌ザイが作った 今年こそお金持ち入門』では、「マイホームを買っていい人の3つの条件」「普通のサラリーマンのアパート経営・ワンルーム投資」についても詳しく紹介している。真剣にマイホームの購入を考えている人やアパート経営&ワンルーム投資に関心のある人は、『めちゃくちゃ売れてる雑誌ザイが作った 今年こそお金持ち入門』をぜひ参考に!

さらに『めちゃくちゃ売れてる雑誌ザイが作った 今年こそお金持ち入門』は、これから投資を始めたい人必見の「永久保存版 ゼロから始める株入門」特集や「あっという間に得するふるさと納税」、「一生お金に困らない人生設計」など、お金にまつわる様々な記事を掲載している。

『めちゃくちゃ売れてる雑誌ザイが作った 今年こそお金持ち入門』は全国の書店やアマゾン、楽天ブックスなどのネット書店でも送料無料で好評発売中。

お問い合わせは、「ザイ別冊担当(ダイヤモンド社書籍編集局第1編集部)」まで。

http://diamond.jp/articles/-/112599

|

|

|

|

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民117掲示板 次へ 前へ

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。