http://www.asyura2.com/16/hasan116/msg/157.html

| Tweet |

#財政収支と金融政策の有効性の問題は、その結果としてインフレ率と名目および実質GDP成長率がどう変化するかで決まる。

つまり、出口での統合政府全体の収支は税収増と日銀の債務増のバランスで決まるし、

国民生活は、生産性の上昇と総負担のバランスで決まる。

そこを議論しなければ、意味がない。

つまり高橋洋一も無責任だが、田中も無責任ということ。

DOL特別レポート

2016年11月25日 田中秀明 [明治大学公共政策大学院教授]

埋蔵金と日銀の国債購入で日本の借金は消えるのか?高橋洋一教授に反論!

11月1日、ダイヤモンド・オンラインに掲載された拙稿「『日本は借金が巨額でも資産があるから大丈夫』という虚構」に対して、嘉悦大学の高橋洋一教授から、「日銀当座預金を民間銀行の『預金』と勘違いする人々へ」(11月3日掲載)と題する反論をいただいた。高橋教授の指摘は経済・財政政策の重要な問題にかかわっており、議論をより深める観点から歓迎したいが、埋蔵金の活用や日銀の国債購入は、政府の債務超過を解消し、財政再建を不要にする「魔法の杖」なのだろうか。

「埋蔵金」の取り崩しで

財政は悪化する

埋蔵金の活用や日銀の国債購入は、政府の債務超過を解消し、財政再建を不要にする「魔法の杖」なのか

日銀の問題は次に論じることとして、改めて埋蔵金について整理したい。埋蔵金とは、一般に国の特別会計の剰余金や積立金を指す。具体的には、財政投融資特別会計、外国為替資金特別会計、労働保険特別会計などがある。そうした特別会計には、税法で使徒が特定されている目的税や社会保険料などの独自財源などがあり、毎年の歳出と歳入の間で差が生じ、余剰となる場合があるからである(フローで歳入不足となれば、積立金を取り崩す場合もある)。

高橋教授は、会計に詳しく、埋蔵金を発掘したことで有名になった。その際、高橋教授は、「埋蔵金で債務を返済し、バランスシート(貸借対照表:以下BS)をスリム化すべきである」と主張した(『さらば財務省!』/2008年講談社 P204)。全く正しい指摘であり、異論の余地はない。“I cannot agree more.”だ。BSのスリム化については、当時の小泉政権における政府の政策にも反映された。

2005年11月に「政府資産・債務改革の基本的な方針」が経済財政諮問会議で決定され、「骨太の方針2006」(経済財政運営と構造改革に関する基本方針 2006)の2006年7月閣議決定では、原則6「資産圧縮を大胆に進め、バランスシートを縮小する」の中で、「最大限の資産債務の圧縮を進める。資産売却収入は原則として債務の償還に充当し(ストックはストックへ)、債務残高の縮減に貢献する。また、資産債務を両建てで縮減し、金利変動リスクを軽減する」と記述されている。正しいことを提案し、政府の政策に取り入れられたわけで、改めて高く評価したい。

しかしながら高橋教授は、「埋蔵金で減税や給付金などの景気対策を実施すべきである」とも主張している。「例えば、外国為替資金特別会計と労働保険特別会計の埋蔵金で20兆円を活用すべきである」と述べており(『週刊エコノミスト』/2016年5月3日・10日合併号 P30)、埋蔵金を債務の返済に充当すべきとは言っていない。果たして高橋教授の考えが変わったのだろうか。憶測で恐縮だが、景気対策として埋蔵金を使うことを提案した方が、政治的には意味があるのだろうか。

埋蔵金の活用や景気対策は、最終的には政府の政策判断に委ねられるが、仮にそうであるとしても、埋蔵金の活用、すなわち資産の取り崩しは財政を悪化させることを、国民に説明しなければならない。簡単なBSで考えてみよう(図表1参照)。

◆図表1:資産の取り崩しと借金の増加

フローでは収支尻が合っても

財政状態は悪化する

たとえば、資産を1兆円取り崩せば、資産・負債差額は当然ながら1兆円減少する。今度は、逆に国債発行を追加的に1兆円増やせば、これも資産・負債差額が1兆円減少する。つまり埋蔵金の取り崩しは、会計上で見ると国債の新規発行と同じである。

我々の家計でも同じだ。もし今月の支出が収入を上回るのであれば、まずは貯金を取り崩すだろう。フローでは収支尻が合っていても、当然ながら家計の財政状態は悪化する。

こうした問題を考えて、ニュージーランドなどの国では、財政規律を維持する観点から、国の資産・負債差額を増やすための数値目標を導入し、資産の売却にタガをはめている。なお、これらの国では、資産・負債差額は日本と異なりプラスである。無駄な資産は売却すればよいが、資産は単に売ればよいというものではない。それは基本的には、公共サービスを提供するためのものであり、資産の売却でフローの赤字を埋めるのは、「創造的会計(creative accounting)」や「会計上のトリック(accounting gimmicks)」としばしば批判されるからだ。

前の拙稿では、「売却し現金化できる資産は限られ、毎年の赤字額を賄うほどではない」と述べたが、もし埋蔵金はいくらでもあると言うのであれば、現在の財政赤字を賄う規模の資産の取り崩しを提案し、ぜひ実現してほしい。それで消費税などの増税を回避できるのであれば、政権としてもメリットが大きいはずではないか。もっとも本来は、高橋教授が最初に提唱し「骨太方針2006」に記載されたように、埋蔵金活用による収入は毎年の支出に充てるのではなく、借金の返済に充てるべきである。

マネタリーベースとは何か?

日銀当座預金の3つの役割

それでは、日銀の問題に移ろう。まず、高橋教授が指摘するように、日銀の当座預金が民間銀行の預金とは異なることは認める。ただし、高橋教授が指摘された「発券中央銀行のマネタリーベースは負債といっても、それは無利息、償還期限なしなので、実質的な債務性はない」と言う点については、完全に同意するわけにはいかない。

そもそも、「『マネタリーベース』とは何か」であるが、日銀のホームページによると、「日本銀行が世の中に直接的に供給するお金」であり、具体的には、「市中に出回っているお金である流通現金(「日本銀行券発行高」+「貨幣流通高」)と日本銀行当座預金(日銀当座預金)の合計値」となっている。

そして日本銀行当座預金とは、「日本銀行が取引先の金融機関等から受け入れている当座預金」のことであり、(1)金融機関が他の金融機関や日本銀行、あるいは国と取引を行う場合の決済手段、(2)金融機関が個人や企業に支払う現金通貨の支払準備、(3)準備預金制度の対象となっている金融機関の準備預金という、3つの主な役割を果たしている。

準備預金制度とは、金融機関に対して「受け入れている預金等の一定比率(これを「準備率」という)以上の金額を日本銀行に預け入れること」を義務付ける制度である。また、日本銀行に当座預金または準備預り金として預け入れなければならない最低金額を、「法定準備預金額」(または所要準備額)という。

そして、2000年代当初からの金融緩和政策で、金融機関が法定準備預金額を超える「超過準備」を有するに至っている。日銀が金融機関から国債を高い価格で購入しているが、その代金が、金融機関の日銀にある当座預金に積み上がっているのだ。

さらに、日銀が受け入れる当座預金のうち、超過準備に対して利息(0.1%)を付す制度が、2008年に導入された。これは、簡単にいえば、市場の動向によって変化する銀行間取引金利を、中央銀行が目標とする水準で安定させるための措置である。以前より、イギリス、カナダ、スウェーデン、デンマークなどで導入されている。また、リーマンショック後、バーナンキ氏がアメリカ連邦準備制度理事会(FRB)議長(2006〜2014年在任)の時代にアメリカでも導入された。

その後、安倍政権になり、黒田東彦氏が日銀総裁に就任する。黒田総裁はデフレ脱却を目指して、異次元の金融緩和を実施したものの、期限内の目標達成ができなかったため、2016年2月、いわゆる「マイナス金利」を導入した。これは、先ほど説明した日銀の当座預金を3分割して、それぞれにプラス0.1%、ゼロ、マイナス0.1%の金利を付すものである。しかし、これでも、金融機関は貸出をそれほど増やしておらず、むしろ「マイナス」というネガティブな印象を国民に与えている。

マネタリーベースで

日銀の負債はいくらか

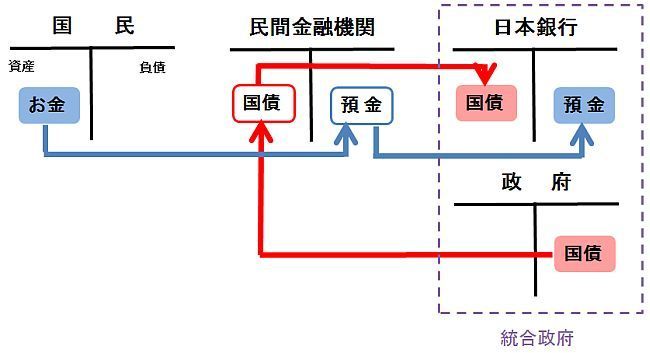

用語の説明が長くなったので、本論に移ろう。最初に高橋教授の反論のポイントを簡単に整理する。前回の拙稿で、「国民の預金が、統合政府ベースの負債に対応している」ことを説明したが、わかりやすく説明したのが図表2である。日銀は大量の国債を保有しているが、それは、金融機関から購入したものであり、その代金は日銀にある金融機関の当座預金(日銀の負債)に計上される。ここで、日銀と国のバランスシートを統合すると、日銀保有の国債(日銀の資産)と国債(国の債務)が相殺されるが、日銀の債務(主に当座預金と銀行券)は残る。

◆図表2:日銀による国債購入の構図

高橋教授は、「この日銀の債務は、銀行などの債務とは異なり、『債務性』はない」と主張している。日銀の債務は、金融機関の資産に対応しているにもかかわらず、金融機関に返さなくともよいということだ。もしそうであれば、金融機関が保有する国債を全て買い上げれば、当座預金として負債は帳簿上残っても、銀行にそれを返す必要はないので、めでたしめでたしということになる。それはマジックのように見えるが、果たしてそのようなことは可能なのか。

マネタリーベース(約400兆円)が日銀の負債である。約400兆円の内訳は、(1)銀行券(96兆円)+(2)所要準備(9兆円)+(3)超過準備(270兆円)にほぼ等しい(2016年9月時点)。

このうち(1)については、実際には日銀の資産と交換することはできず、償還もされないため、返済義務のない負債と見ることは可能である。また、(2)も法律で積み立てが義務付けられていることから、同様に返済義務のない負債と見ることは可能である。ただし、返済義務はないとはいえ、BS上では負債であり、それは究極的には、日本政府の信任にかかっている。

問題は(3)である。これは、(1)と(2)とは異なり、金融機関の運用手段である。銀行券を必要とする場合は、現金で引き出すことができる。すなわち、日銀に返済義務がある負債だ。しかも、当座預金の大半を占める。ただし、金融機関が今すぐに大量の現金を引き出すことはないだろう。

先ほど、「当座預金にある超過準備には付利がある」と述べた。高橋教授が「これは誤った政策である」と指摘しているように、異論もある。銀行は日銀に当座預金を積んでおくだけで、0.1%の金利を得ることが可能だからである。この付利が望ましい政策かについては議論がある。もし、この付利をやめれば、銀行はその原資たる家計の預金金利を引き下げざるを得ず、それは実質的な預金課税となる。

さて、今の状態が永遠に続くという仮定の下では、(3)の超過準備も債務性がないとする高橋教授の主張はぎりぎり成り立つかもしれない。しかし、日銀の目標はデフレ脱却であり、物価上昇率2%を達成することなので、それが永遠に続くと考えることは自らの政策の否定を意味するので、そうした仮定は成り立たないことになる。

デフレが終焉(物価が上昇)すれば、家計や企業に対する貸出需要が拡大し、金利が上昇するだろう。金利が物価上昇率より低い状態は通常では考えられない(1970年代前半のオイルショックは例外)。そのような場合、金融機関は、付利の金利を引き上げるように日銀に要求するだろう。もし日銀がそれに応じなければ、国民は物価が上昇しているのに低い預金金利を甘受しなければならない。

「タダのランチ」はない

国債購入でどれだけ損をしているか

金融やBSの技術的な話になったが、「借金一千兆円のまやかし」(『月刊Hanada』/2016年10月号)において、「そもそも、政府と日銀を併せた統合政府ベースで考えれば債務超過ではない」「日銀が国債を買い続ければ財政再建など不要である」といった主張を直感的に信じられるだろうか。そのようなうまい話であれば、世界中ですでに行われているはずであり、ギリシャやアルゼンチンなどは破綻することもなかった。問題の本質は、日銀のBSにある「債務」(当座預金等)ではなく、「資産」である国債である。

日銀と政府の統合ベースで考えると、先に説明したように、債務は消えるように見えるが、政府は借金を増やしており、それはタダではないのだ。日銀は、高い価格で国債を大量に買っていることを思い出してほしい。前回の拙稿でも説明したが、わかりやすく言えば、額面100円の国債を110円で買っている。これは、満期になっても100円しか戻らないので、その差額は損失となる(国債の表面利率は低いので、利子収入は少ない)。

岩田一政・日本経済研究センター理事長(元日銀副総裁)は、「日銀が高い価格で国債を買うことで過去3年間ですでに8兆円超の損失が生じている。これを償却するには1年で1兆円程度が必要となる」(ロイター/2016年4月21日)と指摘している。

この点については、深尾光洋慶大教授も「量的緩和、マイナス金利政策の財政コストと処理方法」(「経済産業研究所RIETI Discussion Paper Series 16-J-032」/2016年3月)で次のように述べている。

「景気刺激策としての金融政策は、財政コストのかからない政策だと考えられている。減税や公共支出拡大は政府赤字を発生させ将来の納税者の負担になるのは明らかであるが、中央銀行は通貨発行益を享受しているうえ、金融政策による国債などのオペは等価交換であるため、政策コストが不要に見える。しかし金融政策はそのやり方によって、巨額の財政負担を発生させる可能性がある」

高橋教授は「政府の債務である国債と日銀の資産である国債が相殺されるから(そして日銀に残る当座預金は債務性がないから)問題ない」と主張している。図表2は簡略化しているので問題ないように見えるが、実際には日銀が保有する国債の価値が劣化しているのだ(図表3)。要するに、コストである。

◆図表3:日銀が抱える損失リスク

深尾教授の推計では、もし長短金利が年2%上昇すれば、日銀保有国債の時価の下落により、日銀の損失は51兆円程度になり、それは、国債金利の低下による利払費の減少などによる財政赤字削減効果を打ち消すという。損失が巨額になれば、日銀だけで処理することはできず、まさに統合政府でみたコストになる。

つまり、政府と日銀の連結で考えれば、現在の日銀の金融緩和は、金利上昇時のコストを押し上げているのだ。これに対して憶測や可能性に過ぎないといった批判もあり得るが、すでに日銀に損失が生じており、ただではないという事実に変わりはない。破裂する爆弾を抱えているような状態だと思うが、少なくともリスクがあることを国民に説明すべきではないか。

気がついたら

致命的なゆでガエル状態に

この点については、会計検査院も、先日公表した2015年度決算報告において、昔購入した国債は満期まで保有すれば損失は生じないが、最近はマイナスの利回りの国債を購入しており、金融緩和の長期化で、日銀の財務が悪化する旨を指摘している。こうした損失に備えるため、日銀は2015年度に約4500憶円の引当金を積み立てている。これまで日銀は、収益を国庫に納付金という形で納めているが、それが減少することは国民負担だ。

さらに言えば、金融緩和による金利の低下で、国民の預金の利子収入も失われている。政府・日銀はデフレ脱却に必死になっているが、今のところ、物価で見れば、期待した通りの成果は上がっていない。バブル崩壊から今日まで「失われた20年」と言われる経済の低迷状態が続いている。

政府は国債を発行し続け、それを国民の貯蓄で賄い、さらに国債は金融機関を通じて日銀が保有する。デフレから脱却するための緊急時の対応としては理解できないわけではないが、この手法に頼り続けることはできない。政府が借金したとしても、それが未来への十分な投資になっているのであればまだよいが、必ずしもそうとは言えない。

そして、極端な低金利は借金などでは問題ないという風潮を生み(政治的には都合がよいかもしれない)、財政規律を低下させている。民間でも、お金を低い金利で借りることができるので、経営が事実上破綻しているのに、政府や銀行の支援を受けて生き残る「ゾンビ企業」が増える。つまり、政府も民間もずっとぬるま湯につかっていると、気がついたら致命的なゆでガエル状態に陥っているとも言えるのだ。

日本経済はこうしたゆでガエル状態が続くなかで、徐々に沈んでいる。ハーバード大学の歴史学者であるニーアル・ファーガソンは『劣化国家』(2013年 東洋経済新報社)で日本とアメリカについて触れ、「債務は増大し続けるが、デフレ懸念と中央銀行による国債買入、そして『安全資産への逃避』により、政府の借入コストは歴史的水準にとどまる。このシナリオの問題点は、数十年にわたるゼロ成長が避けられないことにある」と指摘する。目に見えないが、これもコストだ。

要するに、フリーランチなどないのだ。高橋教授が師と仰ぐバーナンキ前FRB議長の背理法にあるように、「国債をすべて購入してインフレーションが起きないなら、毎年発行される国債を購入して、さらには減税して国債を発行し、それを購入することも可能で、無税国家になれる。そんなことはあり得ない。これは矛盾だから、必ずその前にインフレになる」(小黒一正著『預金封鎖にそなえよ』 /2016年 朝日新聞出版社より引用)と述べている。

国家浮沈のカギは

政治の責任と誠実な会計である

高橋教授は「埋蔵金や日銀の国債購入で財政再建など不要だ」と述べる。また、「現在の政府の財政再建目標である基礎的財政収支(プライマリーバランス)の黒字化は社会保障基金を除く『一般政府』(国と地方)を対象としているので、その対象外である財投債(財政投融資を行うための資金調達手段であり、実質的には国債と同じ。財投は国民経済計算上「公企業」に分類される)を増発して景気対策をすればよく、この『抜け穴』を活用すべき」とも主張している(先に引用した『週刊エコノミスト』より)。

こうした高橋教授の主張を聞いて思い出すのは、ジェイコブ・ソールの『帳簿の世界史』(2015年 文藝春秋)である。この本は、過去700年に及ぶ官民両方の財務会計の歴史をたどりながら、「会計をごまかす者と会計責任を追及する者の間の戦いであった」と指摘する。興味深い点があるので、いくつかを引用する。

「繁栄する社会では、よい会計慣行や商業文化が根付いていただけではなく、それを支える健全な倫理感や文化の枠組みが存在し、会計を無視したり操作したり怠ったりしがちな人間の性癖をうまく抑えていた」

「一国の浮沈のカギを握るのは政治の責任と誠実な会計だった。よい会計慣行が政府の基盤を安定させ、商業と社会を活性化するのに対し、不透明な会計とそれに伴う責任の欠如が金融混乱、金融犯罪、社会不安を招いてきたことは、何度となく歴史が証明している」

「会計責任とは、他人の財貨の管理・運用を委託された者がその結果を報告・説明し、委託者の承認を得る責任を意味する」

「少なくとも財政における一国の成功は、会計が整備され会計責任が果たされること、そのための努力が継続されることに懸っている」

今の日本こそ、学ぶべき指摘ではないか。

国家債務と株式を交換した

ジョン・ローの失敗の教訓

同著は、17〜18世紀に、フランスやイギリスが戦費調達のため膨大な債務を抱え、会計上の操作で巨額の債務を償却しようとしたが、結局失敗した問題についても描写している。特に興味深いのは、フランスのブルボン王朝の政治に取り入り、フランス王立銀行の総裁となって、ルイ14世が招いた莫大な財政赤字を帳消しにするスキームを提案したジョン・ロー(1671年スコットランド生まれ)である。彼は稀代の詐欺師と言われた。

ジョン・ローの話については、北村行伸・一橋大学経済研究所教授が書いた「やさしい経済学・危機・先人に学ぶ:ジョン・ロー」(日本経済新聞/2013年3月5日〜14日掲載)が詳しいので、そのポイントだけを要約する。

彼は1717年、西方株式会社(ミシシッピ会社)を設立した。1719年にインド会社に改組され、フランスの対外国貿易を独占し、徴税業務、海外植民地経営の権益を獲得した。それより先にローが設立したフランス王立銀行(銀行券を発行できる)と合併した。インド会社は15億リーヴルの銀行券を年3%の利子で国家に貸し、国家はそれを債務償還に充てる一方、インド会社は国家に貸した15億リーヴルを新株(=株式)として発行し、償還金として国家から出た銀行券を回収する、というスキームである。

すなわち、これは国家の債務とインド会社の株式を交換するものである。インド会社の株式が買われて銀行券の回収が順調に進めばよかった。ところが、株価が急上昇する。これにより、株価が高すぎたことが世間に広く知れわたってしまうと、バブル崩壊となり、株価は暴落したのである。ローの銀行券は、銀貨との兌換性を失っていたことから、余った銀行券は一般物価を押し上げ、結果、年約80%のインフレになったという。

北村教授は、「ここにローが企てていたインド会社の株式を活用して国家債務の償還を進め、それによって放出された銀行券を回収するというオペレーションは、債務額以上の銀行券を流出させ、それを阻止する手段を完全に失い、完全に失敗した」と結論を述べている。

また、「ジョン・ローはフランスのルイ15世の治世下、莫大な債務残高に悩む国家に対して、それを軽減して経済発展を促す政策を『経済システム』として売り込み実行に移した人物として異彩を放っている」とも述べる。イギリスでも、政治家のウォルポールが、フランスと同じような仕組みで、貿易独占権と引き換えに民間投資家を利用して、巨額の債務の帳消しに失敗したのである。

類を見ない少子高齢化を

乗り切ることが喫緊の課題

高橋教授は「政府には徴税権があるから、それを含めれば債務超過ではなく、心配いらない」とも言うが(先に引用した『月刊Hanada』)、それを主張するためには将来の歳出面も考慮する必要がある。

たとえば、向こう100年間をカバーして、各年度の歳出を差し引いたネットの歳入を推計し、国全体のBSを作成しなければならない。歳出面では、当然ながら社会保障費の増大を見込む必要があり、もし増税しないとすると、ネット歳入はプラスになるだろうか。

当面、財政の持続可能性は維持できたとしても(国内貯蓄で政府赤字を賄える)、現在の状況を放置すれば、BSの資産負債差額はますます赤字となり、それは世代間の公平性を著しく損なうことを意味する。日本の若者は、世界で最も搾取されている状況だ。

もとより財政再建が目的ではない。日本にとって最大の課題は、世界に類を見ないスピードで進む少子高齢化を乗り切ることである。

本稿で社会保障の問題を詳しく論じる余裕はないが、今の社会保障は、一言でいえば「非効率」である(拙著『日本の財政』〈中公新書〉、「矛盾だらけで不公平な年金・医療」〈『週刊エコノミスト』2016年11月15日〉、「社会保障と税の一体改革」〈2011年、一橋大学経済研究所世代間問題研究機構 ディスカッション・ペーパー、CIS-PIE DP No.524〉などを参照)。

医療・年金への支出については、対GDP比でカナダやオーストラリアを超えてスウェーデン並みの水準となっている。お金を使っているのにもかかわらず、わが国の貧困率や格差は主要先進国の中で非常に高い水準である。比喩的に言えば、貧しい若者が豊かな高齢者を支えている側面が強いからである。それは、「社会保険」と言いながら、大量の一般財源を投入していることが大きい。全ての社会保障制度に投入されている一般財源(税)は、約45兆円(2014年度)であるが、そのうち20%は、(基礎年金制度を通じて)相対的に豊かな人が加入する厚生年金に投入されているのだ。

これでは、今後消費税をいくら増税しても、砂漠に水を撒くようなものである。年金・医療・介護など、現在の仕組みを維持したままでは、世代間の不公平はますます拡大し、制度は持続可能ではなくなってしまう。社会保障が立ち行かなくなれば、結局困るのは国民である。つまり、経済成長だけでは財政再建はできないのだ。財政再建とは、単に赤字や借金を減らすことではなく、社会保障をはじめとする制度にメスを入れることだ。

債務軽減のために取れる

施策は原則3つに限られる

さらに、今後一定の成長を維持していくためには、資源を教育や職業訓練などの未来への投資に回す必要があることも忘れてはならない。

団塊の世代が75歳以上となる後期高齢期に達するのは2025年。この年がしばしば引用されるが、さらに厳しくなるのは、団塊ジュニア(1971年から74年に生まれた第二次ベビーブーム世代)が後期高齢者となる2050年である。国の借金は1000兆円を超えたが、それを全て返済する必要はない。重要なことは、債務がGDP比で持続的に減少することだ。

先に引用したファーガソンは、著書『劣化国家』で、「現世代の投票者が投票権を持たない子どもたちのお金を際限なく使っており、世代間の不均衡が民主主義の危機になっている」と述べている。それが最も著しいのが日本だ。ファーガソンは、どんな重債務国も、債務軽減のために取れる施策は限られており、原則として次の3つであると述べている。

(1)技術イノベーションの助けを借り、また(場合によっては)賢明な金融刺激策を実施して、成長率を金利以上に押し上げる

(2)公的債務の大部分を不履行にし(デフォルト)、かつ民間債務は破産によって棒引きにする

(3)通貨切り下げとインフレーションで債務を帳消しにする

「だがこの3つのシナリオのうちどれを、またはどの組合せを、どの国がたどるかは、主流のどんな経済理論にも予測できない」とも述べている。

実質的に債務超過ではないので

改革など必要ないと言うのか?

アベノミクスは、(1)を目指しているようだが、埋蔵金と日銀の国債購入で財政再建を進めるというシナリオであれば、(2)あるいは(3)になるかもしれない。今の成長戦略で技術イノベーションがたくさん興り、高い成長率を実現できるかについては、残念ながらにわかには信じがたい(成長戦略の問題については、拙稿DOL特別レポート「アベノミクス第3の矢・成長戦略を斬る」/2013年6月13日を参照)。

埋蔵金と日銀の国債購入で問題などなく、コストも発生しないと国民に楽観論を振りまくのか、我々現世代が将来世代のことを考えてリスクに対して真剣に取り組むか、それとも危機が来るのを待つのかが問われている。

BSは、財務状況を分析するためには有益なツールである。民間企業の財務書類は、何のためにあるのだろうか。当然ながら、会社経営の現状を分析し、将来の経営を考え、リスクをコントロールするためである。そして、それを株主などのステークホルダーに説明するものであり、まさにアカウンタビリティ(説明責任)を果たすことが求められている。国の財務書類も同様で、それをもとに、財務上の問題を分析し、国民に説明するためのものだ。特に、様々な問題とリスクの分析が重要である。

日本財政の本質的な問題は、社会保障などの問題を真剣に考えて必要な改革を行うととともに、限られた財源の中で、教育など将来に向けてどのように投資するかを考えることである。今度は高橋教授から、社会保障や教育など中身の改革案を傾聴したいと思う。それとも、実質的には債務超過ではないので、改革など必要ないと主張されるのだろうか。

DIAMOND,Inc. All Rights Reserved.

http://diamond.jp/articles/-/109204

http://diamond.jp/mwimgs/4/0/650/img_40e5f1b94cc739287cb297832bd3b4e431258.jpg

http://diamond.jp/mwimgs/d/8/650/img_d8a3b0e6c86607646bbd66aff1549f7c28358.jpg

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民116掲示板 次へ 前へ

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。