http://www.asyura2.com/16/hasan115/msg/226.html

| Tweet |

ゼロ金利政策、量的緩和、マイナス金利政策、そして長期金利ターゲット…日銀がまた世界に先駆けた非伝統的金融政策を打ち出した

長期金利ターゲット政策に踏み出した日銀に出口の不安

http://diamond.jp/articles/-/106485

2016年11月2日 高田 創 [みずほ総合研究所 常務執行役員調査本部長/チーフエコノミスト] ダイヤモンド・オンライン

■日銀はいつもフロントランナー 長期金利ターゲットは世界に波及するか

日本銀行は9月21日に、注目されていた総括的検証を発表するとともに「長短金利操作付き量的・質的金融緩和」を発表し、事実上、長期金利ターゲッティングに転じる新たな第一歩を踏み出した。これは、世界に先駆けて新たなフロンティアに踏み出したことを意味する。

ただし、こうした先駆的な動きは今回が初めてではない。以下の図表1は日米欧の中央銀行が非伝統的金融政策とされる「ゼロ金利政策」、「量的緩和」、「マイナス金利政策」をいつから始めたかを示したものだ。「ゼロ金利政策」、「量的緩和」は日銀が初めて行ったものであり、今回、それに加えて「長期金利ターゲット」が加わったことになる。

筆者もBOJウォッチャーの一人として日銀の金融政策を1990年代から見続けてきたが、先述の「ゼロ金利政策」、「量的緩和」は、当初、日本固有の対応として意識してきた。その後、2008年以降の世界的な金融危機に対処し、欧米の中央銀行も日銀の後を追うような恰好になった。

◆図表1 日米欧の金融政策の導入

今後、長期金利ターゲットを他の中央銀行が追うかどうかはまだ判断が難しい。

米国は既に政策金利を引き上げる段階にあるだけに、いまや長期金利ターゲットの次元ではない。もちろん、米国の景気が腰折れすれば、追加的金融緩和がありうるが、その場合は、金利引き下げ・量的緩和等、日米欧のなかでは最も追加策の余地を有している。足元、米国は12月に向けた利上げが予想されるだけに、円安・ドル高バイアスにある。ただし、日米の金融政策余地を比較すれば、中長期的に見て円高・ドル安のリスクを秘めていることには留意が必要だ。

一方、欧州は量的緩和の限界を意識する段階にあるだけに、日本と類似した国債購入の量への限界への不安を共有する。そのため、次にありうる選択肢は欧州の「長期金利ターゲット」だ。ただし、欧州の場合、どこの国の長期金利をターゲットにする等の技術的難点はかなり大きいだろう。

■40年代の米国に似た「日本版ペギング」

今回の日銀の長期金利ターゲットは「日本版ペギング」とも言える。

「ペギング」とは国債価格維持政策のことで、1940年代の米国で、1951年に米連邦準備理事会(FRB)と米財務省がアコード(政策協定)締結するまでの時期、中央銀行とFRBの間の暗黙裡のコミットメントで長期金利の天井が2.5%であるとのコンセンサスで長期金利を安定させた局面を指す。筆者も著作等を通じ過去20年近く問題意識をもって取り組んできたテーマだったが(*1)、実際に日本で行われだしたことを感慨深く思っている。

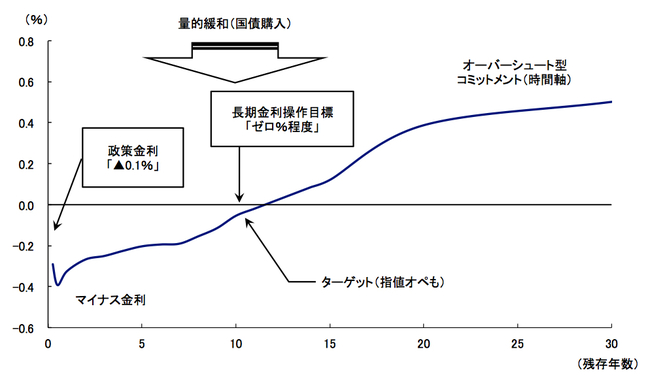

図表2は、今回のイールドカーブのコントロールのイメージである。イールドカーブのなかで、起点となる政策金利のマイナスと、10年の長期金利を「ゼロ%程度」とする、2時点をベースにしたコントロールである。

10年ゾーンについては、米国の「ペギング」のような厳格な釘付けではなく、「▲0.1-0%」程度を想定していると考えられる。従って、その水準から離れそうな状況になれば、国債の購入のオペの額を増減させて対応したり、場合によっては「指し値オペ」によって具体的な水準を示すと考えられる。

◆図表2 日銀のイールドカーブ・コントロールのイメージ

*1 ペギングについては、『国債暴落』(高田創著、2014年、中央公論新社)を参照いただきたい。

■「犬の躾」と「市場との対話」

こうした金利コントロールの状況は「犬の躾」にたとえられる。すなわち、犬を躾ける際に、超えてはいけないラインにまず柵を設けるが、そのラインを超えると鞭で打つような躾を繰り返すと、柵を取り外しても犬はそれより先に行かなくなってしまう。同様に、今後の長期金利の安定も、市場との対話のなかで次第に効果が浸透すると展望される。

今後、先に想定したレンジよりも上回る時と下回る時の両方の可能性に対処した方策が考えられる。上回れば、オペを増額したり、指し値オペで行き過ぎを示すことが基本だ。逆に、下回れば、オペを減額したり、指し値オペで水準を示すことも考えられる。

今後を展望すれば、円高が進行した場合を中心に、下回る可能性の方が大きいだろう。ただし、一度、日銀の意思が明示された以上、市場の動きは低下し、まるで「犬が馴らされる」ように安定化に向かうのではないか。短期的には、長期金利が固定相場化し、長期金利の価格発見機能の喪失、さながら「生体反応」が低下する不安が生じやすい。

■不安は出口にあるが深刻な不安は「永遠のゼロ」

ただし、問題があるとすれば、将来的にインフレが上昇し、出口に向かう場合である。こうした事例は、米国が「ペギング」を行ってきた段階の終盤、1940年代後半に顕現化した。長期金利に上昇圧力がかかるなかでそれを固定化すれば、益々インフレ圧力がかかりやすくなるからだ。

今回、日銀はオーバーシュート型コミットメントで時間軸政策を強化したが、マイナス金利のコミットとはしなかったのは、出口の不安も視野に含んだからだろう。こうした対応策については、依然、課題も多く、日銀も完全なシナリオを描く段階ではない。

ただし、むしろ、日銀の本音としては、そうしたインフレに悩むような局面に早くなってほしいというものではないか。すなわち、そうした状況は、実体経済の改善等、環境が良い方向に向かっていることを意味するからだ。

今日の真の問題は、環境が好転しないなか、長期金利ゼロ近傍の状況が長期化して出口を展望できない、「永遠のゼロ」が続く怖さにある。

■銀行は生き残りをかけた「水中生活」に

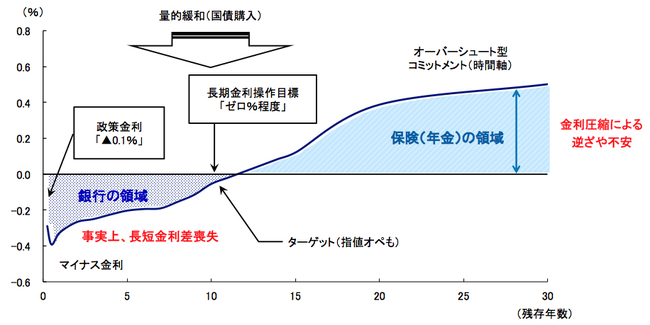

ここで、金融機関のファンディング構造を勘案すれば、預金を中心に短期調達中心の銀行業界は概ね10年ゾーンまでの世界が活動領域となり、対して10年以上の長期の負債構造をもつ生保・年金分野は10年以上の超長期分野が活動分野の中心になる。

次の図表3に示されたように、銀行はさながら活動領域が水中に沈んだような状況で、「水中生活」を強いられる。一方、保険・年金は総括的検証で一定の超長期分野の水準が確保されたが、彼らの予定利回りとの関係をみると逆鞘リスクの不安を抱える。

一般的に銀行の収支の源は長短金利差にある。以下の図でみて、確かに「水中」のなかでは一定の長短金利差は存在する。仮にマイナス金利の深掘りがあれば、更なる長短金利差拡大となる。しかし、銀行の調達手段である預金金利のマイナス化が事実上困難ななか、「水中生活」ではほとんど長短金利差の確保が困難だ。

◆図表3 日銀のイールドカーブ・コントロールのイメージと金融機関

「水中生活」は日本だけでなく、欧州でも見られる状況だ。ただし、今日、世界全体で約18兆ドルの債券が水没しているが、そのうち、日本が占めるのは約8兆ドルと世界全体の半分近い状況にある。それだけに、水中生活の深刻度は日本に顕著という認識が必要だ。

「水中生活」でも呼吸ができる「エラ」のない銀行だけに、今年度から銀行は生き残りをかけた進化への覚悟が問われることになる。

|

|

|

|

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民115掲示板 次へ 前へ

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。