足かけ5年以上に及ぶ指数連動型上場投資信託(ETF)の買い入れで、日本銀行は主要上場企業の株式に対する影響力を強めている。特に、異次元金融緩和以降の「爆買い」で累計保有額は推定8兆円を超え、日経平均株価を構成する9割の企業で実質的な大株主になった。4月会合で購入枠の増額が予想される中、官製相場による将来的な副作用を懸念する声も上がる。

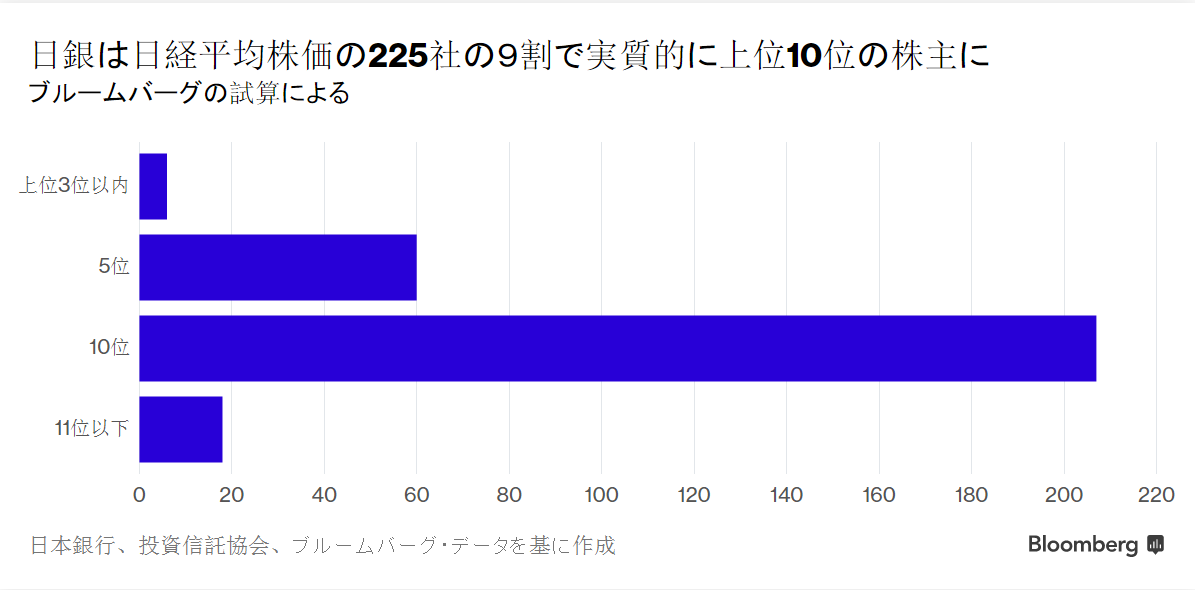

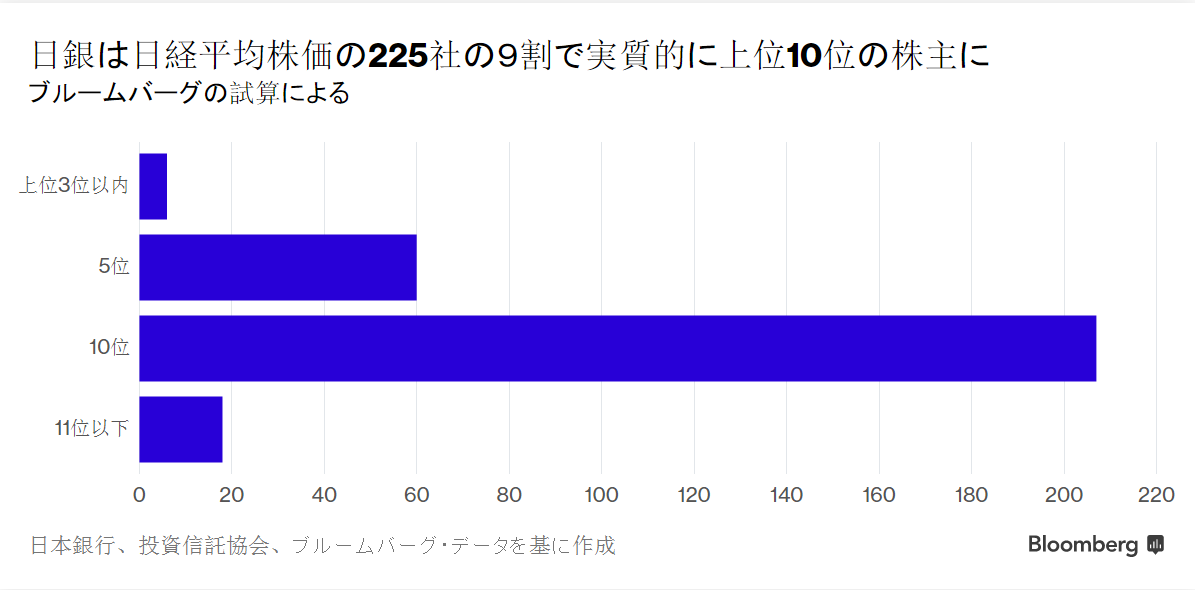

日銀によるETFの推定保有額からブルームバーグが試算(21日現在)したところ、指数採用225銘柄のうち約200社で日銀が保有率上位10位内に入る実質大株主となっている。これは、米国の大手資産運用会社のブラックロック、バンガード・グループよりも多い。ETFの買い入れが現在のペースで続いた場合、17年末には京セラや日清製粉グループ本社で事実上の筆頭株主になる見込みだ。

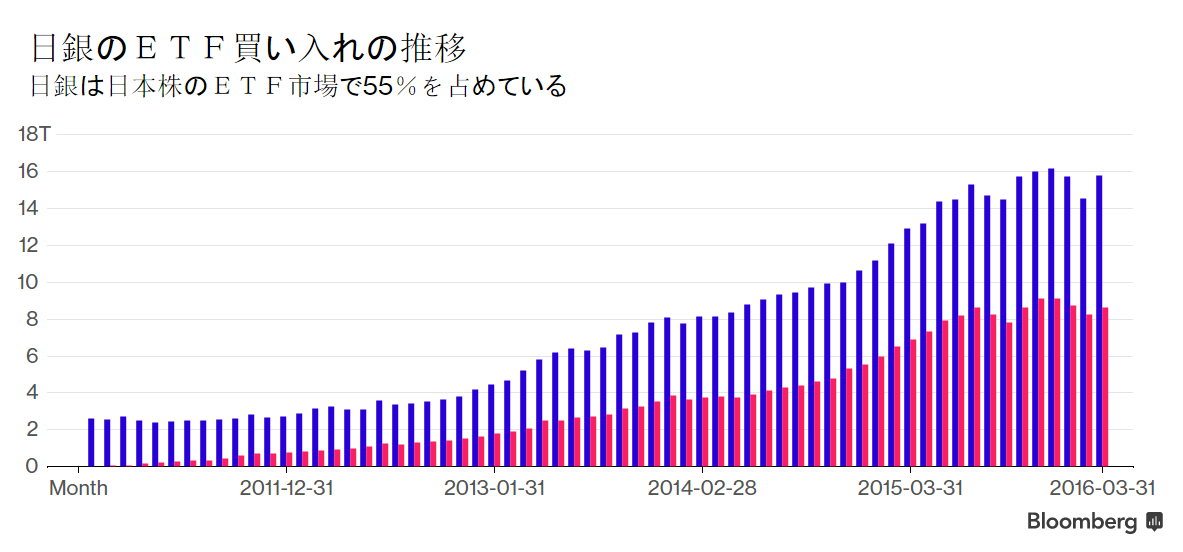

リーマン・ショックの後遺症が残る10年10月、1ドル=80円台へ円高が進む中で景気刺激、金融市場の安定化を図ろうと日銀はETFの買い入れを決めた。当初4500億円の年間購入枠は、黒田東彦総裁による13年4月の異次元緩和で1兆円に増額、翌年10月の追加緩和で3兆円まで膨らんだ。加えて、昨年12月には設備・人材投資に積極的な企業で構成するETFを年間3000億円購入する考えも示し、今月4日から新枠を使い1日12億円の買い入れを連日行っている。

ニッセイ基礎研究所の井出真吾チーフ株式ストラテジストは、「日銀は安定株主で、業績が悪そうだからすぐに売るというものではない。また、株価が下がるときに買うため、企業を甘やかしていることになる」と指摘。資産買い入れ対象として国債はいずれ償還で自然消滅するが、「ETFは売るというボタンを押さなければならない。買えば市場全体の株価は上がるが、出口はどうするのかという話しだ」と、相場が内包するゆがみに懸念を示した。

ETF保有額は8.6兆円、ミツミ電やテルモで「大株主化」

日銀と投資信託協会の公開情報を基にしたブルームバーグの試算では、日銀が10年以降、ことし3月までに買い入れたETFの累計額は時価ベースで8.6兆円。国内に上場する日本株ETF全体の55%に当たる。日経平均各銘柄のETFの保有割合から実質的な日銀の比率を算出、他の大株主と比較した結果、テルモやヤマハ、大和ハウス工業、住友不動産、三菱マテリアル、ミツミ電機では日銀が上位3位内に入った。中でも、ミツミの実質保有比率は約11%に達している。日経平均の構成ウエートトップのファーストリテイリングの場合は約9%だ。

豪AMPキャピタル・インベスターズで資産配分責任者を務めるネーダー・ナエイミ氏は、「数を見れば、かなり多くを保有していると分かる。日銀は大きなヘッジファンドになりつつあり、ヘリコプターマネーとそれほど変わらない」とみている。

日銀のETF買い入れは、株式需給面で日本株相場を下支えしてきた。原油安の悪影響や米国、中国景気の先行き懸念、為替の円高進行などが嫌気され、日経平均は1−3月に2000円超、率にして12%下落。この間、海外投資家は日本株現物を5兆円、ETFでは3000億円弱売り越した。1ー3月に日銀は6497億円のETFを買っており、少なくともETFでは海外勢の売りを吸収したことになる。

テンプル大学日本校・アジア研究学科のディレクター、ジェフ・キングストン氏は「政府が背後にいて、政策が変わるまで株価下落を防ぐために何でもすることは投資家にとって良いニュースだ」としながらも、「悪いニュースは株価のバリュエーションがミスリーディングされ、信用できないことだ」と言う。黒田総裁は20日の衆院財務金融委員会で、ETFについて十分留意しながら購入を続けているとし、「株式市場で日銀のプレゼンスが大き過ぎることはない」との認識を示した。

日銀が購入するETF運用会社の1社である野村アセットマネジメントは、昨年6936議案に対し議決権を行使し、反対した比率は11%だった。大和証券投資信託委託は7277議案中、26%で反対、日興アセットマネジメントは2万3117議案中、反対は8.7%だった。

市場では、27−28日の金融政策決定会合で日銀がETFの買い入れ額を増額するとの見方が広がっている。ゴールドマン・サックス証券は、現在の2倍以上となる7兆円前後へ引き上げの可能性があると予想。その場合、17年末には日経平均銘柄の約40社で日銀が実質筆頭株主になる試算だ。三井住友信託銀行の瀬良礼子マーケット・ストラテジストは、「今は非常時の手段と議論することはできる。しかし、将来的に日銀がいなくなったとき、何が起こるかということだ」と日銀大株主化が潜在的に抱えるリスクを指摘した。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。