ドル・円は113円台前半、海外株・原油高で円売り圧力−ECB見極め

2016/03/10 08:22 JST (ブルームバーグ):日本時間10日朝の外国為替市場では、ドル・円相場が1ドル=113円台前半で推移。前日の海外市場で株と商品市況が上昇したことを背景に、円売り圧力がかかっている。

午前8時15分現在のドル・円相場は113円32銭付近。前日の取引では、円が112円23銭を上値に海外市場で113円45銭まで水準を切り下げた。海外市場では原油など商品市況高を背景にオーストラリア・ドル買いが進み、対ドルで昨年7月6日以来の高値を付け、対円では先月2日以来の水準まで上昇した。一方、ニュージーランド準備銀行(中央銀行)が予想外の利下げに踏み切ったNZドルは、主要16通貨に対して全面安の展開となっている。

上田ハーローマーケット企画部の小野直人氏は、海外市場では原油相場が需給改善期待を背景に大幅上昇したほか、株高や米長期金利の上昇も支えとなり、ドル・円は113円台に乗せる展開になったと説明。その上で、今日は欧州中央銀行(ECB)会合を控え、「中国株動向への警戒感はあるが、ECBを見据えた展開が優勢だろう」とみる。

9日のニューヨーク原油先物市場ではウェスト・テキサス・インターミディエート(WTI)先物が大幅反発し、3カ月ぶり高値を付けた。米エネルギー情報局(EIA)の週間在庫統計では先週のガソリン在庫が453万バレル減少し、強い需要が示されたことが好感された。

米株式市場ではエネルギー株が買われ、ダウ工業株30種平均が反発した。一方、米国債相場は下落し、10年債利回りはニューヨーク時間午後5時現在で前日比5ベーシスポイント(bp)上昇の1.88%付近。

この日はECBが金融政策決定会合を開く。ユーロ圏の消費者物価指数(CPI)は2月にマイナスに沈む中、市場では追加緩和観測が根強い。ブルームバーグがまとめた市場予想の中央値では、預金ファシリティ金利は現行のマイナス0.3%からマイナス0.4%に引き下げられると見込まれている。

上田ハーローの小野氏は、「ECBが追加策を打ち出すのはほぼ間違いないとみられている」と指摘。預金ファシリティ金利の引き下げの他、毎月の資産購入額の拡大、適格担保の拡大や流動性供給等が選択肢となるとしている。

記事についての記者への問い合わせ先:東京 三浦和美 kmiura1@bloomberg.net

http://www.bloomberg.co.jp/news/123-O3SNZ06TTDS001.html

日本株4日ぶり反発へ、原油3カ月ぶり高値と円安推移−資源など買い

2016/03/10 08:04 JST

(ブルームバーグ):10日の東京株式相場は4営業日ぶりに反発する見通し。原油価格が大幅反発、3カ月ぶり高値を付けたほか、為替の円安推移が好感される。鉱業や石油、卸売といった資源株中心に、輸送用機器など輸出株も買われそうだ。

いちよしアセットマネジメントの秋野充成執行役員は、「資源への投機的な売りが終わり、ショートカバーが続いている。過度に悲観的な相場は終わった」と指摘。明確な買い材料はないが、「為替が戻ってきている面がプラス。3月末は期末を意識した動きになりやすく、下値も堅い」とみている。

米シカゴ先物市場(CME)の日経平均先物(円建て)の9日清算値は1万6795円と、大阪取引所の通常取引終値(1万6630円)に比べ165円高だった。

9日のニューヨーク原油先物は4.9%高の1バレル=38.29ドルと大幅反発、終値で昨年12月4日以来の高値を付けた。ロンドンの北海ブレントは1.42ドル高の41.07ドル。米エネルギー情報局(EIA)の週間在庫統計では先週のガソリン在庫が453万バレル減少、強い需要が示されたことを好感した。

為替市場では商品輸出国の通貨が上昇、海外市場でドル・円は一時1ドル=112円23銭と前日の東京株式市場の終値時点112円56銭から円が強含んだが、けさの東京市場では113円30銭台と円安方向に戻している。

9日の欧米株は、米S&P500種株価指数が0.5%高の1989.26と堅調。エネルギー株に買いが入ったが、10日の欧州中央銀行(ECB)政策委員会を控え、売買エネルギーに乏しかった。ストックス欧州600指数は0.5%高と反発。

きょうの日本株は、原油や為替動向、欧米株堅調の流れに加え、前日まで3日続落していた反動の見直しで、資源や輸出セクター中心に買いが先行する見通し。大和証券の鈴木政博シニアクオンツアナリストによると、2016年度の経常増益確保の目安は1ドル=108円とリポートで指摘。足元の為替水準では経常増益見込みとなり、見直し余地があるとしている。

きょうの欧州では、ECBが定例政策委員会を開く。ブルームバーグのエコノミスト調査によれば、全員が10日に金利引き下げを決定すると予想。量的緩和(QE)の拡大を見込む回答も全体の73%に達した。

http://www.bloomberg.co.jp/news/123-O3SMWB6S972E01.html

米国株:反発、エネルギー株が買いを主導−関心は10日のECBに (1)

2016/03/10 07:17 JST

(ブルームバーグ):9日の米国株式相場は反発。強気相場8年目を迎えた。伸び悩む世界経済を金融政策でてこ入れしようとする動きは今後も続くと、市場は期待している。

原油相場が上昇するにつれエネルギー株にも買いが入り、株式相場の堅調を率いた。10日の欧州中央銀行(ECB)政策委員会を控えた薄商いで、株価の上昇はまちまち。ダウ工業株30種平均の上げは一時は80ドルを超えたものの、不安定な展開だった。シェブロンは4.6%急伸、ナイキは2.5%下落。ゴールドマン・サックス・グループは1.1%下げ、金融株指数を圧迫した。

S&P500種株価指数は前日比0.5%上昇の1989.26で終了。ダウ工業株30種平均は36.26ドル(0.2%)高い17000.36ドル。ナスダック総合指数は0.6%上昇した。

ロバート・W・ベアード(ミルウォーキー)の機関投資家担当株式セールス・トレーダー、マイケル・アントネッリ氏は「明日のECBに市場の関心がかなり集中しているので、きょうは少し静かな展開だった」と話す。「市場では新たな材料が待たれている。アルゴリズムやコンピューター主導のクオンツは値上がりしたところで売っている。ダウンサイドからの上昇は恐らく後期ステージのようだ」と述べた。

強気相場入りからの7年間で、株式市場は時価総額にして14兆ドル(約1590兆円)を取り戻したが、企業利益の縮小や中国経済の成長減速への不安、金利をめぐる不透明感は払拭されていない。S&P500種は2009年3月9日の安値から200%近く戻したが、1年半前の水準に比べるとさほど動いていない。

S&P500種には約2%の上昇余地があると同時に20%の下落余地もあるため、リスクと報酬のトレードオフとしては悲惨だと、米ダブルライン・キャピタルを率いるジェフリー・ガンドラック氏が指摘した。ガンドラック氏は8日のウェブキャストで株式投資について、「大きな負けが見込まれる取引」だと指摘。 最近の相場回復については「ベアマーケットラリー(弱気相場の一時的上昇)」だと述べた。

米商務省が発表した1月の卸売在庫は前月比で予想外のプラス。一方、卸売売上高は減少した。この結果、売上高在庫比率は1.35カ月と、前回のリセッション(景気後退)以来の高水準となった。今回の数字からは需要低迷で企業の在庫圧縮が難しくなっており、製造業の生産拡大ペースは鈍くなることが示唆される。

ウェドブッシュ・セキュリティーズの株式トレーディング担当マネジングディレクター、マイケル・ジェームズ氏は「市場は明日のECB結果待ちであり、S&P500種の2000超えが確かなものかどうかを見極めたがっている」と指摘。「明日のドラギ総裁から何らかの明るい材料が出るだろうとの期待は明らかに高まっている。株式市場は引き続きエネルギーなどの商品市場のセンチメントを意識して取引されており、きょうは原油上昇というちょっとした流れの反転があった」と続けた。

S&P500種のセクター別10指数では、9指数が上昇。エネルギーと情報技術が特に上げた。フロンティア・コミュニケーションズが6.8%下げ、電話株の指数は0.3%下落。シティのアナリスト、マイケル・ロリンズ氏がフロンティアの投資判断を「売り」に引き下げた。

S&P500種採用銘柄の値上がり率トップ10位のうち、9銘柄がエネルギー関連。デボン・エナジーとチェサピーク・エナジーはいずれも6.8%を超える値上がり。鉱山株のフリーポート・マクモランは5.7%高。テクノロジー関連ではマイクロソフトやシスコシステムズ、IBMが買われた。

原題:U.S. Stocks Climb as Energy Shares Rebound With Oil Before ECB(抜粋)

http://www.bloomberg.co.jp/news/123-O3SIQV6VDKHT01.html

債券反発スタート、前日急落の反動買い−5年入札低調との見方が重し

2016/03/10 09:06 JST

(ブルームバーグ):債券相場は反発スタート。前日の大幅な相場下落を受けて反動の買いが先行している。値動きが荒い中、今日実施される5年債入札結果が低調になるとの見方が相場の重しとなっている。

10日の長期国債先物市場で中心限月3月物は、前日比10銭高の151円71銭で取引を開始。直後に151円72銭を付けた後、やや上昇が鈍くなっている。

現物債市場で長期金利の指標となる新発10年物国債の342回債利回りは、日本相互証券が公表した前日午後3時時点の参照値より0.5ベーシスポイント(bp)低いマイナス0.025%で開始し、その後も同水準で推移している。

みずほ証券の辻宏樹マーケットアナリストは、「欧米債が軟調に推移する中で、夜間取引の円債先物は日中終値比6銭高で終了した。引き続きボラティリティの高い相場は続く公算が大きそうだが、いったんは昨日の大幅な金利上昇からの反動もあり、今日は堅調な相場になりそうだ」と言う。

前日の国内債相場は大幅安。最近の急激な相場上昇の反動や日銀国債買い入れオペの弱い結果を受けてまとまった売りが出た。長期国債先物3月物には午後0時32分58秒に即時約定可能値幅制度(ダイナミック・サーキット・ブレーカー)が発動され、取引が一時停止する場面があった。新発10年債利回りは一時8.5bp高いマイナス0.015%、新発20年債利回りは18bp高い0.485%まで上昇。30年債や40年債の利回りも急上昇となった。

三菱UFJモルガン・スタンレー証券の稲留克俊シニア債券ストラテジストは、「ダイナミック・サーキット・ブレーカーが発動するほどの値動きの粗さと売り圧力が一日で消えることはないだろうから、今日も高ボラティリティと上値の重さは続くのだろう」と指摘した。

9日の米国債相場は下落。米10年債利回りは前日比5bp上昇の1.88%程度で引けた。原油先物相場や米株式相場が堅調に推移したことを背景に売りが優勢だった。S&P500種株価指数は同0.5%上昇で終了した。

5年債入札

財務省はこの日午前10時半から、5年利付国債の価格競争入札を実施する。発行予定額は前回債と同額の2兆5000億円程度。表面利率は0.1%に据え置かれる見込み。

辻氏は、5年債入札について、「ボラティリティが高い環境の中で、短期的な調整圧力や入札がやや低調に終わるリスクは懸念される」と指摘。ただ、「今回の入札をきっかけに相場が大きく崩れるリスクは限定的だろう」と言う。

記事に関する記者への問い合わせ先:東京 三浦和美 kmiura1@bloomberg.net;東京 山中英典 h.y@bloomberg.net

http://www.bloomberg.co.jp/news/123-O3SMW16KLVRF01.html

米国債市場の戦略、海外のマイナス金利で異変

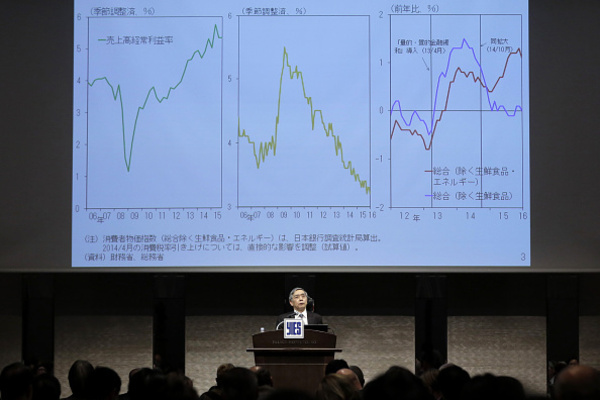

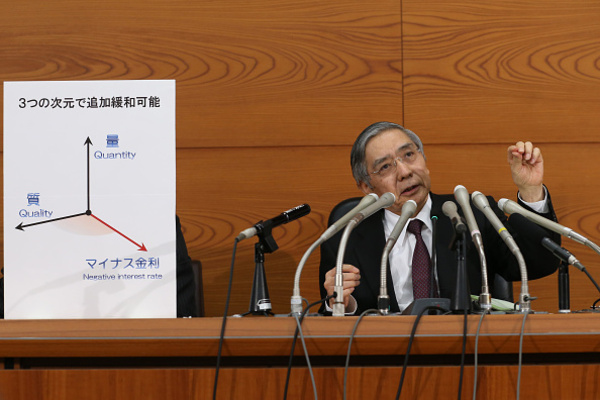

日銀の黒田東彦総裁

By MIN ZENG

2016 年 3 月 10 日 08:52 JST 投資家の間では、利回りがマイナスの国債残高が世界的に増加しているため、13兆2000億ドル規模の米国債市場での戦略がこれまでと異なるものになりつつある、という事実が受け入れられようとしている。 米国債利回りを予測する際、投資家が米経済指標や米連邦準備制度理事会(FRB)の政策を中心に見ていればいい、という時代はもう終わった。 2014年に不意打ちを食らったため、米国の多くの資産運用担当者や銀行トレーダー、金利ストラテジストらは、海外の国債利回り低下によって少なくとも米国債利回りが今後上昇することはなさそうだと踏んでいる。利回り低下が加速すれば、米国債利回りも未踏の領域まで下がる可能性があるとの見方もある。 世界金融危機の前なら、ゼロ金利の世界が長期化すると想像した者はほとんどおらず、また、マイナス金利は一時的な異常事態と考えられていただろう。今や投資家は、これが国債の世界の新しい形であり、これに適応する必要があるかもしれないということを理解している。 ニューヨークに拠点を置くデリバティブ取引会社RWプレスクリップの政府・機関債トレーディング責任者、ラリー・ミルスタイン氏は「グローバル投資家は、この新たな常態、新たな現実を受け入れざるを得なくなった」とし、「これこそが債券市場で最大の変化だ」と指摘した。 投資家によれば、外国の需要と米国内のファンダメンタルズ(経済の基礎的諸条件)が相まって、世界最大の規模を持つ米国債市場では急激な変動が起きやすくなっている。特に、流動性が低下する中で持ち高を求め多くの人々が殺到する中ではなおさらだ。 昨年末時点では2.273%だった10年物米国債利回りは、2月初めに1.6%を下回った。ただ、この数週間の利回りは上昇していた。 ところが3月8日、同利回りは再び低下した。日本では、好調だった30年物国債の入札を受け、10年物利回りが過去最低に低下、直近ではそれがマイナス0.1%となった。この影響が米国債市場にも波及し、10年物米国債利回りは前日の1.902%から1.827%に低下した。 債券利回りは、価格が上昇すると低下する。 複数の欧州諸国がマイナス金利政策を導入する中、利回りがマイナスの国債はこの数年で最も急成長した金融資産だ。 日本は1月末にマイナス金利導入を決めた。欧州中央銀行(ECB)は10日の定例理事会で、すでにマイナス圏にある一部金利をさらに引き下げると見込まれている。一部のFRB関係者でさえ、潜在的選択肢としてマイナス金利政策を排除しないとのメッセージを発している。 JPモルガン・アセット・マネジメントが最近発表した報告書によると、グローバル総合債券指数を構成する44兆ドルの資産のうち、20%がマイナス利回りで取引されている。 ドイツ銀行によると、ドイツと日本ではいずれも国債の60%以上がマイナス利回りで取引されている。 関連記事 マイナス金利下の長期債人気、リスクも膨張

米長短金利差が縮小の一途、景気見通し予断許さず

迷う投資家、リスク資産も安全資産も「買い」

http://si.wsj.net/public/resources/images/BN-MU356_0226PR_M_20160226063846.jpg

米国債:下落、他国との金融政策相違は続く可能性とゴールドマン (1)

2016/03/10 07:44 JST

(ブルームバーグ):米ゴールドマン・サックス・グループによれば、金融政策をめぐる米当局とその他の中銀との隔たりはトレーダーが予想するよりも長期にわたって続く可能性がある。

投資家は米国と他国の金融政策の相違が持続不可能とみているが、ゴールドマンのアナリストらはその見方を支える歴史的な裏付けはないと指摘する。ジャン・ハッチウス氏らゴールドマンのアナリストは8日のリポートで、同社が予想するように米金融政策当局が年内3度の利上げを実施した場合でも、「米国と他国との金利に歴史的に見て、異例あるいは信じられないほどの格差は示唆されないだろう」という。

つまり米国と他の先進国との短期債利回り格差は引き続き拡大する可能性がある。米2年債と同年限日本国債との利回り格差は8日、2008年以来で最大となった。また米2年債と独国債との利回り格差は7日に2006年以来で最も大きかった。

この日の米国債は下落。日本や欧州でも国債が下落した。デリバティブ(金融派生商品)のトレーダーは米国での年内利上げ観測を強めた。

ブルームバーグ・ボンド・トレーダーによれば、ニューヨーク時間午後5時現在、10年債利回りは前日比5ベーシスポイント(bp、1bp=0.01%)上昇の1.88%。同年債(表面利率1.625%、2026年2月償還)価格は14/32下げて97 24/32。

先物動向によれば、年末までに米国で追加利上げが行われる確率は73%として織り込まれている。前日は68%だった。

ゴールドマンは米金融政策当局の利上げ軌道を背景に、10年債利回りは年末までに2.75%に上昇すると見込んでいる。ブルームバーグのまとめたデータによれば、2026年2月に満期を迎える10年債は6.9%のマイナスとなる見通しだ。

米財務省が実施した10年債入札(発行額200億ドル)の結果は、最高落札利回りが1.895%となった。投資家の需要を測る指標の応札倍率は2.49倍と、昨年8月以来の低水準だった。前回(2月10日)は2.56倍だった。

ブルームバーグがまとめた先物価格動向に基づけば、トレーダーが見込んでいる利上げペースはゴールドマンや金融当局の予想よりも緩やかだ。年末時点での予測金利は0.64%となっており、これは昨年12月に金融政策当局者が予測した1.375%を下回る。

原題:Goldman Warns Bond Traders Not to Bet Against Policy Divergence(抜粋)

記事に関する記者への問い合わせ先:ニューヨーク Alexandra Scaggsascaggs@bloomberg.net

記事についてのエディターへの問い合わせ先: Boris Korbybkorby1@bloomberg.net

更新日時: 2016/03/10 07:44 JST

http://www.bloomberg.co.jp/news/123-O3SHURSYF01V01.html

FOMCは後出しジャンケンへ、ECBと日銀の結果次第で軌道修正も

2016/03/10 06:33 JST

(ブルームバーグ):米金融政策の道筋はワシントンだけでなく、フランクフルトと東京での政策決定に左右される。

イエレン議長をはじめ米連邦公開市場委員会(FOMC)のメンバーは、10日の欧州中央銀行(ECB)政策委員会と15日の日銀政策決定会合の行方を固唾をのんで見守り、それぞれの結果とそれが通貨などの金融市場で引き起こす反応をみてから、米利上げの青写真を描くことになりそうだ。

ドイツ銀行のチーフ国際エコノミスト、トーステン・スロック氏(ニューヨーク在勤)は「予想通りにECBが緩和を拡大すれば、ドルに及ぼす影響がFOMCにとって最大の心配の種になるだろう」と述べた。

15−16日のFOMCでは揺れ動く世界経済と不安定な金融市場の影響を見極め、政策金利は据え置かれると市場では予想されている。ECB、そして恐らく日銀が緩和拡大に動き、それをきっかけにドル相場が上昇すれば、米利上げは緩慢なペースで進めるという戦略が後押しされる

米連邦準備制度理事会(FRB)のブレイナード理事は7日のCNBCとのインタビューで、ECBがマイナス金利幅を拡大した場合に米当局はどう対応するのか問われた。同理事は米国内の動向に焦点を絞っていると回答した後、国外から「強い逆流」が米経済に押し寄せており、ドルが一段高となれば製造業の輸出に打撃が及ぶだろうと即座に付け加えた。

JPモルガン・チェースのチーフ米国エコノミスト、マイケル・フェロリ氏は「ドルがインフレの数字と経済成長にかなりの影響を与えるという点」で、政策当局者の見解は一致していると述べた。FOMC3月会合の声明とイエレン議長の記者会見では6月利上げの可能性を残しながらも、明確な示唆は控えるのではないかとフェロリ氏は予想する。

FRBのフィッシャー副議長は1月3日にサンフランシスコで開かれた会議で、FOMCのジレンマをほのめかした。世界経済における需要の再配分という意味で、通貨の変動相場制の利点は広く政策当局者の間で認識されているが、変動相場制であるがゆえに「通貨上昇によって成長の一部が失われるといった場合、当局者は心穏やかではないはずだ」と述べた。

ドル相場は2015年に9%上昇した。年が変わってしばらくは、3月利上げの観測を背景に上昇基調にあったが、その後、利上げ期待の低下に伴い水準を切り下げ、今では通貨バスケットに対して1年前と比べてほぼ同水準となっている。

FRBのエコノミストとして議事録編集に携わった経歴を持つ米ピーターソン国際経済研究所のジョゼフ・ガニオン上級研究員は、「奇妙なダンスだ」と語る。「金利上昇の方向に当局が踏み出すと、ドルは上昇し、そのために当局は次の一歩を見合わせる」と述べた。

米経済は今のところ、強いドルと弱い国外経済の打撃に耐えている。特に労働市場は底堅く、非農業部門の雇用者数は過去6カ月間に140万人増えている。

フェロリ氏の指摘によれば、投資家の間で利上げ期待が「じわじわと高まってきている」にもかかわらず、ドルはここ数週間にわたり弱含みで推移してきた。これで6月利上げの可能性が残されたかもしれないと、同氏は述べた。

もちろんそれはECBと日銀の決定に反応してドルが上昇に転じないことが前提だと、米パシフィック・インベストメント・マネジメント(PIMCO)でグローバル経済アドバイザーを務めるヨアヒム・フェルズ氏は指摘する。「FOMCはなおも金利を上げ続けたいと考えている。問題はマーケットがそれを許してくれるかどうかだ」と述べた。

原題:Fed Policy Path to Be Shaped by ECB, BOJ Moves in Coming Days(抜粋)

http://www.bloomberg.co.jp/news/123-O3S6GS6VDKHX01.html

欧州委、6カ国に予算案の見直しを警告

欧州委員会本部前のEU旗(ブリュッセル)

By VIKTORIA DENDRINOU

2016 年 3 月 10 日 07:24 JST 【ブリュッセル】欧州連合(EU)当局は9日、スペインやイタリアなど6カ国の向こう数年の予算案について、加盟国の財政規律を義務付ける安定成長協定に抵触する恐れがあるとして赤字削減に向けた措置を講じるよう警告した。 EUはユーロ圏加盟国による財政管理の強化を目指しているが、イタリアをはじめとする一部の国からは同協定が低迷している経済をさらに圧迫しかねないとして柔軟な運用を求める声が上がっている。 EUの執行機関である欧州委員会は、スペイン、ベルギー、クロアチア、フィンランド、イタリア、ルーマニアに対し、財政上の義務順守に関する懸念を伝えたと明らかにした。 欧州委のドムブロフスキス副委員長(ユーロ担当)は「予算戦略が安定成長協定で定めた目標の順守にリスクとなる恐れのある6カ国を特定した」と述べた。 その上で、「必要な措置を取る時間はまだあり、それこそわれわれが早くから警告を出している理由だ」と加えた。 この日送付された警告は、各国に対し中期歳出計画の見直しと安定成長協定の目標未達への対応の必要性を認識させることが目的。各国政府は4月に歳出計画を提出し、欧州委は5月に十分な措置が取られたかを判断する。 これら6カ国が何らかの対応をしなければ、当局による監視が強化される過剰財政赤字是正手続き(EDP)の対象となる可能性がある。スペインはすでにこの対象となっており、対象国は財政目標の達成に向けた措置を講じなければ罰金を科される恐れもある。 だが、警告を受け取った全ての国が必ずしも財政計画を見直すわけではない。 スペインは歳出を削減する代わりに、対国内総生産(GDP)比3%を上限とする財政赤字目標の緩和をEUに求める公算が大きい。同国の政治家の間ではこの措置が広く支持されているが、EU当局の懸念を招くのは確かだ。 スペインでは、昨年12月20日の総選挙で過半数議席を獲得した政党がなかったため、いまだ新政権が発足していない。社会労働党と企業寄りのシウダダノス(市民党)の共同提案では、対GDP比3%の目標達成まで1年の延長を求めている。ラホイ暫定首相も目標の緩和を求めることに前向きな姿勢を示している。 関連記事 フランスやイタリア、過度な経済不均衡=欧州委

南欧諸国の金利低下、実は見かけ倒し

http://si.wsj.net/public/resources/images/BN-MG985_0126CO_M_20160126083138.jpg

2016年 03月 10日 09:00 JST 関連トピックス: トップニュース

NZ中銀、複数回の利下げが必要になる可能性も=総裁

[ウェリントン 10日 ロイター] - ニュージーランド準備銀行(中央銀行)のウィーラー総裁は10日、追加利下げを複数回実施する可能性は排除できないと発言、追加利下げを実施するかどうかは経済情勢次第だと述べた。 中銀はこの日、予想外の利下げを決定した。 総裁は議会の委員会で「追加利下げが必要にならない可能性もあるし、さらなる利下げが必要になる可能性もある」と述べた。

http://jp.reuters.com/article/rbnz-idJPKCN0WB309 World | 2016年 03月 10日 07:00 JST 関連トピックス: トップニュース

NZ中銀が利下げ、政策金利2.25%に:識者はこうみる

[シドニー 10日 ロイター] - ニュージーランド準備銀行(中央銀行)は10日、政策金利を25ベーシスポイント引き下げ過去最低の2.25%とした。金利据え置きが見込まれていただけに、決定に驚きを示す市場参加者も多い。市場関係者のコメントは以下の通り。 <ANZのシニアエコノミスト、フィリップ・ボーキン氏> 明らかにサプライズだ。NZ中銀が世界中の眺めて把握した情勢や、最近のインフレ期待低下に、やや懸念を抱いていることは明白だ。 NZ中銀は(インフレ期待を)大きく重視しており、それもわれわれにとってはやや驚きだった。明らかに、NZ中銀は想定される一部のリスクよりも先回りする意向だ。今後数カ月中に、追加利下げが行われる公算が現時点で大きいようにもみえる。 <キャピタル・エコノミクスのチーフエコノミスト、ポール・デールズ氏> NZ中銀は明らかに、最近の世界経済見通しの悪化、望まないNZドル高、各種インフレ期待指標の大幅低下に動揺している。 これらの要因は、依然として下振れリスクがあることを意味する。次の利下げは、データ次第だろうが、4月下旬か6月のどちらかの会合で決定される可能性が高い。 <RBCキャピタル・マーケッツのストラテジスト、マイケル・ターナー氏> ショッキングだったCPI(消費者物価指数)統計やインフレ期待調査など、あらゆるデータがきょうの利下げを示唆していた。RBNZ(ニュージーランド準備銀行)はおそらく、市場が考えているより現実的なのだろう。彼らはデータを見て、それにのっとって行動している。 当社は6月の追加利下げを予想している。第1・四半期のCPIが非常に弱い内容であれば、4月利下げの可能性も出てくる。他国の中銀の多くがマイナス金利を導入していることを踏まえると、2.25%という金利水準はなお高い。プラスの金利というのは時代遅れになった。

http://jp.reuters.com/article/rbnz-instant-view-idJPKCN0WB2U3

NZ中銀、金利を過去最低の2.25%に引き下げ 追加利下げ示唆

[ウェリントン 10日 ロイター] - ニュージーランド準備銀行(中央銀行)は10日、政策金利を25ベーシスポイント(bp)引き下げ、過去最低の2.25%とした。世界成長見通しの悪化を受け、追加利下げが必要となる可能性も示した。 ロイターがまとめたエコノミスト予想は、21人中17人が据え置きを見込んでおり、0.25%ポイントの引き下げを予想する向きは4人にとどまっていた。 ウィーラーNZ中銀総裁は声明で「緩和的な金融政策が継続する」とし、「将来の平均インフレ率が目標レンジの中間近辺で推移することを確実にするため、追加緩和が必要となる可能性がある」との見解を示した。 中銀はインフレ率の目標レンジを1━3%に設定しているが、現在インフレ率が0.1%付近で推移し、インフレ期待が22年ぶりの低水準にとどまる中、中銀は利下げに踏み切った。 ANZのシニアエコノミスト、フィリップ・ボーキン氏は「驚きだった」としたうえで、中銀がインフレ期待にかなりの比重を置き、確認されているリスク対応で後手に回らぬよう尽力していると指摘した。 ウィーラー総裁は、長期インフレ期待が2%近辺でしっかりと抑制されているとしつつも、各種インフレ期待指標が大幅に低下したことも強調した。 中銀はまた、今年終盤までに総合インフレ率が目標レンジに戻るとの見通しを示した。これまでは今四半期中に回復することを見込んでいた。 利下げを受け、ニュージーランド(NZ)ドル/米ドルNZD=D4は一時0.6650米ドルまで下落した。利下げ決定前は0.6783米ドル近辺で推移していた。 http://jp.reuters.com/article/rbnz-rates-idJPKCN0WB2TH

カナダ中銀、金利据え置き 政府の景気対策の効果見極めへ

[オタワ 9日 ロイター] - カナダ中銀は9日、政策金利を予想通り0.50%に据え置いた。市場のボラティリティーは低下しエネルギー以外の輸出も好調として、政府が計画している景気対策の影響を見極める方針を示した。

米株回復は一時的、弱気姿勢崩さず=空売り投資家ブロック氏

[ニューヨーク 9日 ロイター] - 調査会社マディ・ウォーターズの創業者で、空売り投資家として知られるカーソン・ブロック氏は、米株式市場への弱気な見方を変えておらず、最近の株価回復は一時的との考えを示した。ロイターのインタビューに応じた。

「これは(相場急落後の一時的な反発を示す)『デッド・キャット・バウンス』のようだ」とし、中銀の政策手段は尽きつつあるとの考えを示唆した。 日銀がマイナス金利を導入した点については「日銀が望んだ効果は出ていない」とし、かえって裏目に出たとの否定的な立場を示した。 また米経済のファンダメンタルズについても長らく「極めて懐疑的」とし、緩和政策の結果、かなりの資金が誤った方向に配分されたと述べた。企業が社債を発行して配当や自社株買いの原資に当てるような状況から、この問題を数年前から認識していたとした。 同氏は2011年に、多くの中国企業による不正会計問題を指摘した人物として知られる。

http://jp.reuters.com/article/funds-muddywaters-idJPKCN0WB2KR 米国株は小幅反発、原油高でエネルギー株買われる

[ニューヨーク 9日 ロイター] - 米国株式市場は、小幅反発した。原油価格の大幅上昇に伴うエネルギー株への買いが相場を支えた。石油のシェブロンが4.6%値上がりし、エネルギーセクターを押し上げた。

中南米の石油輸出4カ国、増産凍結などで結束確認へ 11日に会合

[キト 9日 ロイター] - 中南米の石油輸出国4カ国は11日にエクアドルの首都キトで開く会合で、原油価格押し上げに向けた増産凍結やその他の措置を支持することで結束を固める。エクアドルのパレハ石油相が9日、明らかにした。

トップニュース, ビジネス 4:19am JST

米原油在庫、4週連続で過去最高更新=EIA

[ニューヨーク 9日 ロイター] - 米エネルギー省エネルギー情報局(EIA)が発表した、週間石油在庫統計(4日終了週)によると、原油在庫が増えて4週連続で過去最高を更新した。 4:17am JST

米1月卸売在庫0.3%増、売り上げ減少で在庫解消長引く可能性

[ワシントン 9日 ロイター] - 米商務省が9日発表した1月の卸売在庫高は前月比0.3%増と、市場予想の0.2%減に反して増加した。売り上げが減少する中での在庫の増加は、企業による在庫解消の動きが2016年を通じて続き、経済成長の重しとなる可能性を示唆している。

http://jp.reuters.com/news/archive/topNewsdate=03102016

【第140回】 2016年3月10日 高橋洋一 [嘉悦大学教授]

マイナス金利を生かして国の財政を改善する方法

マイナス金利を生かした国の「財テク」方法とは

マイナス金利環境を生かして

政府ができることを考える ものすごい時代になったものだ。3月8日の国債市場で、10年国債の利回りが一時、マイナス0.1%まで低下した。 同月7日のイールドカーブは以下の通りである。日銀のマイナス金利発表の前日1月28日のイールドカーブと比較すると、全ての期間で0.2〜0.3%低下していることがわかる。 ◆金利イールドカーブ

(資料)財務省金利情報

前回のコラムで「マイナス金利は国民も政府もメリットのほうが大きい」と書いたが、政府の例として挙げたのは、財投債である。

伊勢志摩サミットにおいて世界経済のために財政政策と金融政策の同時発動の流れになっており、日本政府としても財政出動するだろう。その際、消費増税がスキップされるのは当然として、本コラムで指摘してきた外為特会などの埋蔵金とともに、財投債も、財政出動の原資とされるだろう。 今回は、こうしたマクロ政策の大技ではなく、目先の金利環境で国(政府)が他に何ができるかを考えたい。 今のようなマイナス金利は、数多くの論者が指摘してきた、いわゆる国債暴落とはまったく真逆の世界である。筆者は、国のバランスシート分析から、国債暴落はないと論じてきた。国債暴落は、いわば経済ホラー小説の世界であり、現実には起こらないが怖いもの見たさの一定の人には受ける分野である。 しかも、「国債が暴落する」という文句は、「だからこの金融商品を買え」と悪徳商法勧誘にも使われるものでもある。金融商品を物色している一般の人は、金融環境が変化しているときには、国債暴落を言う詐欺師の格好の餌食になりやすいので、要注意である。 最大の借入者である国にとっては

またとない資金調達の機会 一方で、借入者にとって、この環境はまたとない機会である。特に国は、大きな借入者であるので、この好機を逃せない。というわけで、借入者として、ついつい国家財政に資することも考えたくなる。それというのも、筆者は元財務官僚であるが、かつて25年ほど前、大蔵省理財局で国債入札担当だった。今のような短国〜長国までマイナス金利となる時代だったら、どのようなオペレーションを企画していただろうか。 国債は借金なので、後の利払い負担や償還負担を考慮しなければいけない。そのため、資金を使うタイミングを考慮して、そのタイミングに合わせて発行し、できるだけ資金が国庫内に滞留しないように気を遣った。年間の資金計画を立て、出て行く財政資金額に合わせて、国債発行計画を考えたものだ。 しかも、できるだけ低利で調達するために、発行ロットを大きくするよういろいろな工夫もした。いわゆる「リオープン」は、筆者の現役時代から意図的にやり始めた。つまり、国債を発行する際、すでに発行されている国債と同じ利率、元利払期日を設定し、同一の回号を付すことにより、その国債を既発債と同一銘柄として追加発行したのだ。リオープンによって、同一銘柄の国債の発行量を増やして市場の流動性を高め、発行コストを低くした。 コストを低利にしても、できるだけ無駄な発行はしないように、憲法第85条で「国が債務を負担するには、国会の議決に基くことを必要とする」とされ、国債の発行額は予算で決められている。 この意味で、国債がマイナス金利になったからといって、どんどん国債を増発して儲けようと国が思っても、なかなか実行できない。だが補正予算で組めば、国債の増発ができる。 前回のコラムで述べた財投債の発行は、この種のオーソドックスな国債増発である。それを財源として、インフラ整備の公共事業等を実行すれば、有効需要の創出にもなる。もっとも、分野によっては資材や労働力が不足して、なかなか公共事業もできない可能性もあるので、長期的な計画によってそうした供給制約を起こさないような配慮も必要である。 ただ、今回述べるのは、そうした政策発動ではなく、すぐに政府でできる国家財政貢献である。 「一時借入金」を使えば

歳入増で財政貢献できる 政府は、年間予算で必要な国債発行のほかに、年度内で償還する「一時借入金」も調達することができる。この一時借入金は、一般会計と各特別会計で行えるが、その上限は、予算書の前半部分に書かれている予算総則で決められている。 具体的には、一般会計20兆円、国債整理基金特会10兆円、外為特会195兆円、エネルギー特会5兆円、財政融資特会15兆円といった具合だ。 各特会法では、資金不足のときに一時借入ができると規定されているので、資金不足と判断して限度額目一杯に一時借入ができるとしよう(法解釈は目をつぶろう。なにしろ財政貢献するのであるから)。 すると、理論上、年度内に償還するという条件の下、245兆円の短期国債の発行が可能になる。そこで発行コストが▲0.1%であれば、2450億円の歳入増になる。 3月8日に行われた国庫短期証券(第593回)の入札結果を見てみよう。 この国債の発行根拠は、上に述べた一時借り入れである。期間6ヵ月の短期国債を3.2兆円発行したが、応募は13兆円と人気になって、応募平均価格は100円を超え、オーバーパー(債券価格が額面を上回る状態)の100円6銭6厘(平均利回り▲0.1294%)となったものだ。 この6ヵ月の一時借入によって、政府は資金繰りをしながら21億円(=3.2兆円×0.0.1294%/2)も儲けてしまった。この実例を見ても、政府が資金繰りといいながら、予算で決められた最高限度の一時借入を行えば、最大2450億円の歳入増の可能性があるわけだ。 もちろん、一時借入金とはいえ、大量の短期国債を発行すれば、国債の品不足感がなくなり、マイナス金利にならなくなるかもしれないが、マイナス金利環境をどこまで生かせるかについては検討すべき課題だ。 マイナス金利による歳入増は、誰の負担になるかといえば、国債を購入する金融機関である。特に、銀行は日銀当座預金に対する付利0.1%で年間2100億円の「小遣い」を日銀からもらっている。この分、政府への日銀納付金(税外収入)が減っているので、政府として、マイナス金利の国債発行によってその減少分を取り戻すくらいの気持ちでいいだろう。

http://diamond.jp/articles/print/87666

サウジ、原油安で外銀から借入へ−最大80億ドル

リヤド金融街の高層ビル群。サウジアラビアは政府歳入の大部分を石油収入に依存している

By NICOLAS PARASIE

2016 年 3 月 10 日 01:28 JST 【ドバイ】サウジアラビア政府は海外の銀行から6080億ドル(約6800億9000億円)の融資を受ける協議に入っている。事情を知る複数の関係者が明らかにした。サウジは原油安で拡大する財政赤字の補てんのため、新たな資金源を探っている。 融資要請を確認した2人の銀行関係者はウォール・ストリート・ジャーナル(WSJ)に対し、ここ数日の間にサウジ財務省が海外の銀行に融資提案書の提出を依頼した、と述べた。同国が国際金融市場でこうした借り入れを行えば、約10年ぶりのこととなる。 関係者の1人は「(サウジ政府は)この融資を有力国際銀行から取り付けたい考えだ」と話した。 サウジ財務省とは現時点で取材のための連絡が取れていない。 サウジは政府歳入の大部分を石油収入に依存している。14年半ばから原油価格が50%余り下落した影響で、2015年の財政赤字は1000億ドル近くと過去最高に達した。16年予算では歳出や補助金の削減を打ち出している。 同政府はこれまで、国内市場での国債発行のほか、中央銀行が保有する外貨準備の取り崩しで財政を補強してきた。関係者らによるとサウジは、今回の銀行融資を確保した後には国際債券市場での資金調達を検討する可能性もある。 銀行からの借り入れが実現すれば、最近融資を取り付けたやはりペルシャ湾岸のオマーン、カタールと同じ道を歩む格好となる。 関連記事 産油国の苦境、長期化の見込み

原油、減産はないが増産凍結に向け努力=サウジ石油相

http://si.wsj.net/public/resources/images/BN-MZ459_saudlo_M_20160309093222.jpg

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。