http://www.asyura2.com/16/hasan106/msg/417.html

| Tweet |

「日本株式会社」減収減益が物語るアベノミクスへの不安 森田京平・バークレイズ証券 チーフエコノミスト

http://diamond.jp/articles/-/87582

2016年3月9日 森田京平 [バークレイズ証券 チーフエコノミスト] ダイヤモンド・オンライン

法人企業統計の結果から、景気の厳しさが増している姿が浮かび上がる

3月1日、財務省は10〜12月期の『法人企業統計』を発表した。本統計は財務指標に基づいて、マクロ的に企業行動を把握する際、非常に有用となる。以下では、本統計に含まれる売上高、経常利益、損益分岐点を材料として、「日本株式会社」の動きを見ていこう。結論として、景気の厳しさが増している姿が浮かび上がる。

なお、法人企業統計は、国内に本店を有する法人企業を単体ベースで調査している。従って、連結対象であっても海外の現地法人(子会社、関連法人)は調査対象に含まれない。つまり本統計は、主に国内での活動および輸出入に基づく企業財務を映し出す。

■景気回復の持続性を左右する売上高はこの20年伸びていない

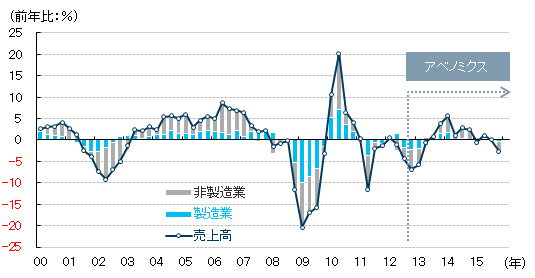

売上高から見ていこう。10〜12月期の売上高は前年比−2.7%(製造業−1.4%、非製造業−3.2%)と、3四半期ぶりに前年水準を下回った(図表1)。

◆図表1:明確に鈍化する売上高

出所:財務省『法人企業統計』よりバークレイズ証券作成

前年比で比較対象となる2014年は4月に消費税率が引き上げられた結果、同年4〜6月期や7〜9月期に消費が落ち込んだ。その結果、2015年7〜9月期までは、売上高の前年比変化率はプラスに出やすかった。

消費増税の影響が剥落して、売上高の前年比が実力ベースで評価できるようになったのは、今回発表された10〜12月期からである。その出だしとなる10〜12月期の売上高が前年比マイナスとなったということは、「日本株式会社」の売上高がいかに伸び悩んでいるかを鮮明に物語る。

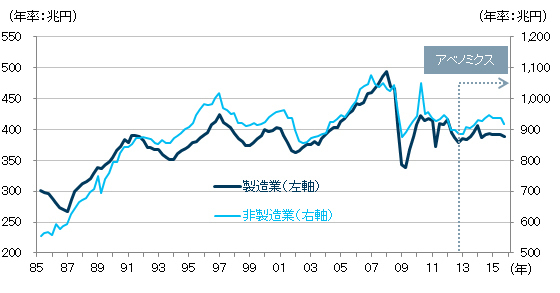

ただし、より大きな問題は、この20年ほど売上高がほとんど伸びていないということである(図表2)。この点は、2012年末に始まったアベノミクスの下でも、全く変わっていない。

◆図表2:20年伸びない売上高

注:季節調整済み

出所:財務省『法人企業統計』よりバークレイズ証券作成

景気が裾野を広げ、回復の持続性が高まるためには、雇用と設備投資の伸びが欠かせない。しかし、これらはいずれも売上高あるいは生産活動に派生する(経済学では、労働力や資本ストックに対する需要は生産活動に派生する「派生需要」と呼ばれる)。一方、売上高が伸びないという過去20年の構図はアベノミクスの下でも何ら変わっていない。この点を踏まえれば、アベノミクス下で景気回復の持続性が高まらないのも、当然と言えば当然である。

筆者は本欄でも再三、強調してきたが、アベノミクスは「利益」ばかりを強調する傾向がある。もっと「売上高」に焦点を当てる必要がある。そうしなければ、「売上高が伸びない」という日本経済の課題を今後も過小評価することになる。

■アベノミクス下で初めて前年比マイナスとなった経常利益

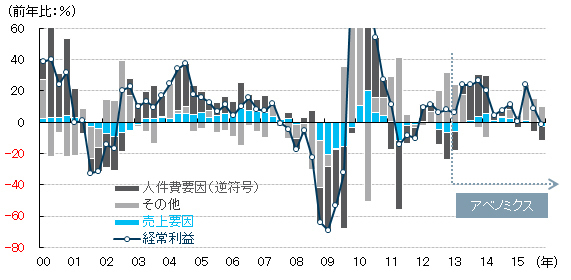

足下の景気の課題は売上高の伸び悩みだけでは済まない。いよいよ利益も鈍化し始めたからだ。直近10〜12月期は、2012年末に始まったアベノミクスの下、初めて経常利益が前年比マイナスとなった。つまり売上高と利益が同時に減る「減収減益」である。

もとより経常利益は、売上高が主導する「足し算型」ではなかった。むしろ、人件費、支払い利子、エネルギーなどのコスト削減が牽引する「引き算型」、あるいは円安に支えられた「外生的」な利益増であった。つまり、もともと持続性を欠く利益構造であった。

そうした中、足下では人件費が経常利益の足を引っ張り始めた(図表3)。他でもない「人件費」が利益の足を引っ張ったという点は、アベノミクスの枢軸ともいえる増益構造が変調を来し始めている可能性を示唆する。結局、売上高が伸びていない中では、景気は持続性を高められない。

◆図表3:経常利益はアベノミクス下で初の前年比マイナスに

注:経常利益変化率=[1]売上高変化率−[2](人件費変化率−売上高変化率)×前年同期人件費/前年同期経常利益−[3](中間投入など変化率−売上高変化率)×前年同期中間投入など/前年同期経常利益

このうち[1]が売上高要因、[2]が人件費要因、[3]がその他。

出所:財務省『法人企業統計』よりバークレイズ証券作成

■企業の収益がたまればいずれ家計に流れだすという「ダム論」の再考

日銀は「総合CPIで前年比2%」という「物価安定の目標」を実現すべく、2013年4月4日以降、「量的・質的金融緩和」(QQE)を行っている。1月29日にはマイナス金利の導入も決めた。

ただし単にCPIが上がればよいというものではない。家計の購買力(実質所得)の向上を伴う形でCPIが上がってこそ、安定的な物価上昇、すなわち日銀法第2条の理念である「国民経済の健全な発展」に沿う物価上昇と言える(注参照)。

ここで、2000年代初頭のゼロ金利解除時に盛んに使われた「ダム論」を引き合いに出そう。これは、ダムにたまった水がいずれ流れ始めるように、企業の収益が家計に継続的に分配されるようになると景気の持続性が高まる、という考え方である。

「ダム論」を考えるに当たって鍵となるのは、何が「ダムの高さ」を決めるかである。ダムの高さを左右する重要な財務指標として、筆者は「損益分岐点売上高比率」に注目している。例えば、同比率が高いとき、売上高が少し減るだけでも、当該企業は赤字に陥りやすい。従って損益分岐点売上高比率は高いほど悪く、低いほど良い。

注:日銀法第2条は「日本銀行は、通貨及び金融の調節を行うに当たっては、物価の安定を図ることを通じて国民経済の健全な発展に資することをもって、その理念とする」としている。

■損益分岐点売上高比率は上昇 企業が賃上げに慎重になるリスク

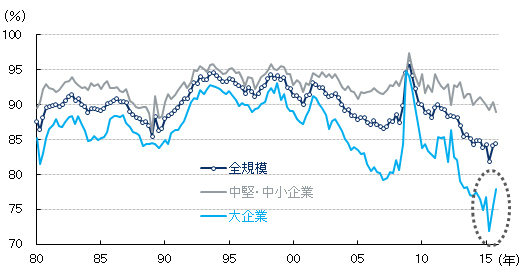

法人企業統計に基づいて損益分岐点売上高比率を計算した(図表4)。

◆図表4:足下で上昇(悪化)した損益分岐点売上高比率

注:1. 損益分岐点売上高≡固定費÷(1−変動費÷売上高)

固定費=人件費+減価償却費+純営業外費用+0.7×販売及び一般管理費

2.「大企業」は資本金10億円以上

3.季節調整は筆者による

出所:財務省『法人企業統計』よりバークレイズ証券作成

まず目に付くのは、大企業(資本金10億円以上)の同比率が大きく跳ね上がった(悪化した)ことである。大企業の同比率は2015年4〜6月期に71.9%と1980年以降の最低水準を記録したが、直近10〜12月期には77.9%と、約2年ぶりの水準まで上昇(悪化)した。その結果、全産業ベースでも、この比率は84.4%と緩やかに上昇した。

2000年代初頭から、人件費の抑制(非正規雇用の増加)や利払い負担の圧縮(金融緩和)などを背景に、大企業は損益分岐点売上高比率を低下(改善)させてきた。さらにこの1年半は、原油などエネルギーコストの低下という僥倖も、そうした動きを手伝った。しかし足下で、同比率の下げ余地に限界も見えてきた。

仮に同比率の低下余地が今後、限られるとすれば、基本給など固定費の増加に企業が慎重になるリスクを念頭に置かざるを得ない。今年の春闘が慎重な労使交渉でスタートしている点は、その象徴ともいえる。

|

|

|

|

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民106掲示板 次へ 前へ

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。