http://www.asyura2.com/16/hasan105/msg/647.html

| Tweet |

住宅ローン、「低金利の今こそ買い」は危険!契約時には金利未確定、支払い額激増も

http://biz-journal.jp/2016/02/post_13851.html

2016.02.18 文=山下和之/住宅ジャーナリスト Business Journal

2%の物価上昇率目標に向かって遅々として展望が開けない現状に業を煮やしたのか、日本銀行がいよいよマイナス金利導入に踏み切りました。

住宅ローン金利も下がり、マイホームの取得を考えている人にとっては喜ばしいことですが、金利が低くなりすぎることは、一部のマンション取得を目指す人にとってはむしろリスクになる可能性があるのです。

■3月には過去最低水準を更新する可能性も

今年に入ってから、1月にはメガバンクが変動金利型住宅ローンの実質金利をそれまでの0.775%から0.625%に、0.15%引き下げました。続いて2月には固定期間選択型10年ものを1.10%から1.05%に下げています。いずれも、メガバンクにとっては過去最低の金利です。

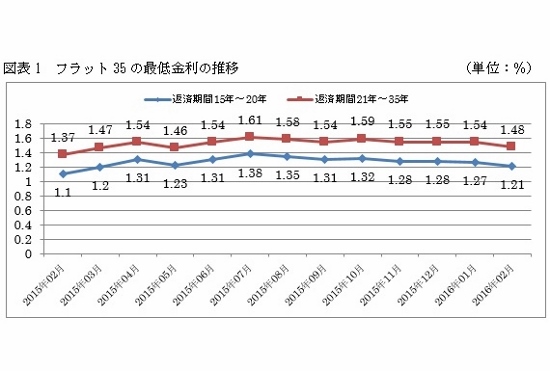

民間と住宅金融支援機構提携の住宅ローンであるフラット35も、図表1にあるように、昨年後半から低下傾向が強まり、2月の金利は返済期間21年〜35年で1.48%まで下がりました。

フラット35の過去最低は昨年2月の1.37%でした。そのときには、前月1月の長期金利が史上初めて0.10%台まで下がっていましたが、今回はこの長期金利がマイナス金利政策の影響もあって、2月5日に0.035%まで下がっています。このままの低い金利が続けば、フラット35も3月には過去最低を更新することになるでしょう。

(資料:住宅金融支援機構ホームページより)

■金利が下がれば断然買いやすくなる

当たり前のことですが、住宅ローンの金利が下がればマンションなどのマイホームを取得しやすくなります。

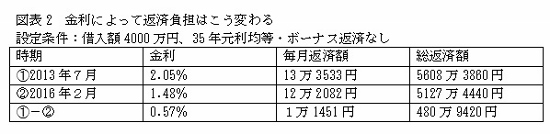

フラット35でみれば、過去3年の間で金利がもっとも高かったのは2013年7月の2.05%でした。それが現在は1.48%まで下がっているのですから、同じ借入額であれば毎月の返済額は大幅に減少します。

図表2でもわかるように、借入額4000万円だと毎月返済額は1万1451円の減額で、35年間の総返済額でみれば約481万円もの軽減になります。年間返済額の35%の年収が必要とした場合、2.05%なら約458万円の年収が必要ですが、1.48%なら約419万円にダウンします。比較的年収の低い、若い人でもマイホームを手に入れやすくなるわけです。

■住宅ローン金利は融資実行時の金利が適用される

しかし、これからマイホームの取得を考えている人にとっては、現在の金利が適用されるのではない点に注意しなければなりません。住宅ローンの金利は、申し込み時の金利ではなく、融資実行時の金利が適用されるからです。

たとえば、すぐにも入居可能な中古住宅や完成済みの新築住宅なら、売買契約を締結するときにローンの申し込みを行い、その後ほとんど間を置かずに引き渡し、融資実行といった流れになります。したがって、現在の金利かそれに近い金利が適用されます。

それは借り換えの人も同様。2月下旬に契約を行って、融資実行が3月の人であれば、2月より一段と低い金利が適用される可能性が高いでしょう。金利低下メリットを最大限に享受できます。

■大規模マンションでは入居が3年先のケースも

それに対して、新築マンション、特に大規模マンションについては売買契約・ローン申し込みから融資実行までの期間が長くなります。比較的規模の小さい物件でも半年や1年かかるのがふつうですし、メガマンションでは2年先、3年先ということも珍しくありません。これから販売予定の物件をみると、16年4月からの販売開始で、引き渡しは19年6月という大規模マンションもあります。つまり、引き渡しまで3年以上かかるわけです。

16年2月の金利はメガバンクの変動金利型ローンで0.625%、フラット35(35年返済)で1.48%ですが、19年6月に融資実行を受けるときの金利はさて、いったいいくらになっているのでしょうか。

■値段の決まっていない契約に判子を押していいのか

こうした2年先、3年先引き渡しのマンションを、住宅ローンを利用して買う人は、金利が未確定のまま契約することになります。

住宅購入時には、住宅だけではなく、住宅ローンも買うことになります。住宅ローンにおいては金利が値段ということになりますが、未完成の物件では、実効金利がいくらになるのかわからないまま、つまり商品の値段が決まっていないまま買い物していることになります。

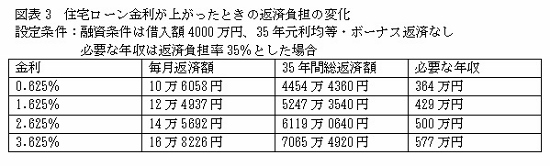

これがどれほど恐ろしいことか、図表3をご覧ください。変動金利型ローンを利用して、幸いにも、3年先まで金融緩和策が続いていて、0.625%のままなら毎月の返済額は10万円台ですが、その場合には日本の経済が停滞し、かなり深刻な事態に陥っているかもしれません。3年先まで金融緩和策を続けざるを得ないということは、金利は低い状態でも、賃金は上がらず雇用不安も大きい、そんな環境になっている可能性が高いということです。

■3年後には金利が上昇している可能性が高い

逆に、日銀の狙いどおり金融緩和により2〜3年の間に景気が着実に拡大すれば、物価や金利が上がり、住宅ローンも今より金利水準が高くなっているはずです。現在の金利水準が史上最低ということは、3年先との格差が一段と大きくなる可能性がある――そんなリスクを内在しているといえます。

低金利が長く続き、これが当たり前の状況だと思っている人が多いかもしれませんが、過去の歴史からすれは、これは異常な状態です。むしろ、長期金利が今より高くなるのが自然の流れといっていいでしょう。

そうなると、当然のことながら負担は重くなってしまいます。住宅ローン金利が現在のままなら毎月10万円台ですが、1%上がっていると12万円台に、2%だと14万円台、そして3%の上昇だと17万円近くに増えてしまうのです。返済計画に大きな影響が出てこざるを得ないでしょう。

■借入額の減額を迫られたり、契約解除の可能性も

実際、2000年代前半のミニバブルと呼ばれた時期には、ローン申し込みから2年後、3年後の引き渡し時に金利が大幅に上昇、そのままでは収入基準を満たせないため、借入額の減額を迫られるケースが続出したことがあります。借入額が減っても、自己資金などで充足できればいいのですが、ギリギリの資金計画だと調達可能額がショートして購入を見送らざるを得なくなったといった事例もあったそうです。

金利が上がれば返済額が増えて、必要な年収もアップします。図表3にあるように、金利0%台なら年収364万円でOKなのが、1%上がると必要年収は429万円、さらに3%のアップだと577万円になります。そもそも収入基準を満たせなくなり、借入不能に陥る可能性もあります。

■できるだけゆとりのある資金計画を組む

ですから、超低金利と浮かれるのではなく、超低金利だからこそより慎重に資金計画を考えておくことが大切なのです。売買契約から引き渡しまでの間に住宅価格が上がれば、より安い価格で買えたことに感謝ですが、住宅ローン金利が上がっているとそのマンションを買えなくなってしまうこともあります。

そうならないためには、できるだけゆとりのある返済計画を考えて、引き渡しまでに金利が上がったとしても収入基準を満たせるようにしておく必要があります。くれぐれもご注意ください。

(文=山下和之/住宅ジャーナリスト)

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民105掲示板 次へ 前へ

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。