世にも奇妙な日本国債のマイナス利回り

By RICHARD BARLEY

2016 年 2 月 10 日 07:46 JST 更新 世界の国債市場は鏡の向こうの世界へまた一歩進んだ。 日本の10年物国債の利回りは9日、史上初めてマイナスに転落した。スイス10年物国債をはじめ、他にもこうした現象が見られる国はあるものの、先進7カ国(G7)では前例がなかった。欧州中央銀行(ECB)による債券買い入れが投資家を刺激し、ドイツの10年物国債の利回りは昨年4月にプラス0.05%まで下落した。だがこのマイナス圏すれすれで利回りの低下に歯止めがかかった。 日本の場合、これは注目に値する瞬間だ。直接的な引き金は、9日の日経平均を5.4%安に沈ませたリスク回避志向と、市場を驚かせた日本銀行のマイナス金利導入だった。ただ、日銀が導入したマイナス金利は他の中央銀行のそれに比べて大胆さには欠けている。 これまで長年、日本国債はいつ事故が起きてもおかしくないものと考えられてきた。政府の債務残高は国内総生産(GDP)の2.4倍と主要先進国で群を抜いて高い上、依然増え続けている。国際通貨基金(IMF)は2030年までに2.9倍に達すると予想している。また、日本は1998年にはムーディーズのトリプルA格付けを失い、現在はA1だ。 それでも日本国債の価格の下落(利回りの上昇)に賭けると痛い目に遭う。日銀が自主的に金融政策の調整をできる上に積極的に国債を買い上げているほか、国債は国内投資家が大半を保有していることが価格を支えているからだ。 マイナス利回りの債券は、安定的な収入源という本来の位置付けから本末転倒ではあるものの、急成長する資産クラスの一つだ。バンクオブアメリカ・メリルリンチの統計によると、世界では市場の21.1%に当たる8兆7000億ドル(約900兆円)の債券がマイナス利回りで取引されている。国債利回りの多くも、たとえプラス圏にとどまっている場合でも歴史的な低水準にある。ドイツ、米国、英国の10年債利回りはいずれも過去最低に近い。 世界の中銀が望ましい経済効果をもたらす政策能力に市場が疑いを持ち始めているのは明らかだ。だが中銀が道半ばで諦める可能性は低く、マイナス金利は政策手段の王道となった。このような金利は銀行にも長期投資家にも嫌われるかもしれないが、しばらくは続く公算が大きい。 訂正:第5段落を、「それでも日本国債の価格の下落(利回りの上昇)に賭けると痛い目に遭うことが分かった。日銀が自主的な金融政策の調整をできる上に積極的に国債を買い上げているほか、国債は国内投資家が大半を握っているという十分な保証があるという状況にもかかわらずの展開だ。」を、「それでも日本国債の価格の下落(利回りの上昇)に賭けると痛い目に遭う。日銀が自主的に金融政策の調整をできる上に積極的に国債を買い上げているほか、国債は国内投資家が大半を保有していることが価格を支えているからだ。」に修正しました。 関連記事 日銀、円高・インフレ期待後退で追加措置も

各国中銀が緩和加速−日銀マイナス金利導入

日銀マイナス金利バズーカ、成否はいかに

マイナス金利、その不思議な世界

黒田日銀、「ルーズベルト的決意」示す

http://si.wsj.net/public/resources/images/BN-MN206_japanh_M_20160209085130.jpg

FX Forum | 2016年 02月 10日 11:29 JST 関連トピックス: トップニュース

コラム:日銀マイナス金利の「勝算」=嶋津洋樹氏

SMBC日興証券 シニア債券エコノミスト

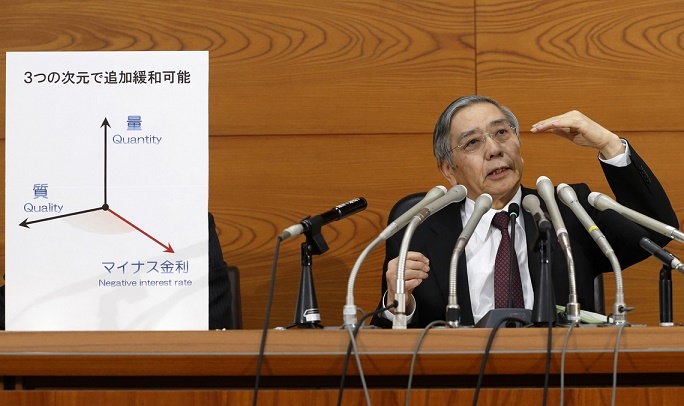

[東京 10日] - 日銀は1月29日、「マイナス金利付き量的・質的金融緩和」の決定を公表した。金融市場調節方針と資産買い入れ方針はいずれも前回と変わらなかったが、「日本銀行当座預金を3段階の階層に分割し、それぞれの階層に応じてプラス金利、ゼロ金利、マイナス金利を適用する」ことが示された。

このことによって、「イールドカーブの起点を引き下げ、大規模な長期国債買い入れとあわせて、金利全般により強い下押し圧力を加えていく」という。その実体経済への波及経路は、黒田東彦日銀総裁が説明した通り、「量的・質的金融緩和」と同じである。 1月29日会見での黒田総裁の言葉を借りれば、「名目金利をイールドカーブ全体として引き下げる一方で、予想物価上昇率を引き上げることによって、実質金利をイールドカーブ全体にわたって押し下げる、それによって消費や投資を刺激し、経済が拡大し、その中で需給ギャップが縮小し、インフレ期待の上昇と相まって物価上昇率を2%に向けて引き上げていく」ことが想定されている。 実際、日本に先行してマイナス金利を導入した欧州4カ国(スウェーデン、デンマーク、ユーロ圏、スイス)を見ると、長期金利はゼロ近辺へ低下。スイスにいたってはマイナス圏で推移している。外国為替相場は2国間のファンダメンタルズなどの差異で決まるため、長期金利ほどはっきりとした影響は見つけられないものの、大幅な上昇を避ける効果はありそうだ。そして、実効為替の下落が株高と連動していることも見逃せない。 こうした金融市場の反応に比べると、ファンダメンタルズへの効果は見つけにくい。それでも、国際通貨基金(IMF)が公表する実質信用の伸び率がプラスの29カ国のなかに、スウェーデン、スイス、ユーロ圏の10カ国が含まれていることは、マイナス金利が貸出の増加につながる可能性を示すだろう。フィッシャー米連邦準備理事会(FRB)副議長は1月3日の講演で、「(マイナス金利の導入で)ユーロ圏では企業向け、家計向けのいずれの貸出も顕著に増加した」と評価している。 また、国際決済銀行(BIS)が公表する居住用不動産価格は、マイナス金利が不動産市場に大きな影響を与える可能性を示唆している。実際、スウェーデンやスイス、ユーロ圏の一部の国では不動産市場の過熱が金融安定を脅かすリスクが警戒されている。 <マイナス金利政策への批判は時期尚早> 「マイナス金利付き量的・質的金融緩和」の効果については、その決定直後こそ円安、株高となったものの、時間の経過とともにそれが剥落。さっそく「金融政策の限界」など懐疑的な報道も目立つ。しかし、そもそも上述した日銀当座預金へのマイナス金利の適用は「2月16日からの準備預金積み期間から」とされており、まだ始まっていない。 それどころか、マイナス金利の適用される範囲もかなり曖昧である。日銀からは「当初は約10兆円」という試算が公表されているものの、実際の適用範囲は金融機関ごとによって異なるため、「マイナス金利の適用部分はこれよりも大きい」という。マイナス金利が適用される範囲がわかるのは、積み期間最終日の3月15日である。 ただし、「日銀の当座預金残高は大きな季節性がある」ため、3月16日以降もすべてが明らかになるわけではない。白井さゆり日銀審議委員がマイナス金利の導入について、「複雑な仕組みが混乱を招く恐れがある」と指摘したのもうなずける。上述したフィッシャーFRB副議長の講演でも、マイナス金利の導入には一定の準備期間が必要との見解が示されている。 こうした懸念があるにもかかわらず、日銀は今回、マイナス金利の導入に踏み切った。しかも、黒田総裁は直前まで、マイナス金利の導入どころか、付利の引き下げそのものについても否定していた。日銀はそれに対する批判も承知のうえでマイナス金利を導入したのだろう。今回の日銀の決定を「追い詰められた」と評価することは簡単である。 しかし、筆者は日銀が全くの勝算なく行動を起こしたとは見ていない。それどころか、上述した「障害」を振り切ってでも、マイナス金利を導入することにメリットがあったと考えるべきだろう。少なくとも、導入で先行する欧州では上述した通り、不動産市場を中心に行き過ぎが警戒されるほど効果を挙げている。 今回の決定で、追加緩和の手段に対する「限界論」が大幅に後退することも重要だ。日銀は今後、単にマイナス金利の幅を深くするだけではなく、その適用範囲を拡大するという選択肢も手に入れた。もちろん、昨年12月18日に公表された量的・質的金融緩和の補完措置もあり、「量」の拡大にも従来以上の余裕がある。さらに、購入対象の拡大など「質」という選択肢も引き続き残されている。 「マイナス金利付き量的・質的金融緩和」は、金融機関が国債を売却し、当座預金を増やすインセンティブを失わせるため、「マネタリーベースが、年間約80兆円に相当するペースで増加」させることを困難にするとの指摘は正しい。しかし、その分、長期金利には強力な低下圧力がかかるだろう。黒田総裁が言う通り、「マイナス金利付き量的・質的金融緩和は、これまでの中央銀行の歴史の中で、おそらく最も強力な枠組み」である。 マネタリーベース目標の達成が困難との見方が強まることで、長期金利が上昇するとの指摘もあるが、それは誰かが国債を売ることを意味する。筆者は「限界論」が主張する長期金利の上昇というシナリオを理解することができない。少なくとも長期金利は目先、大幅に低下する可能性が高いだろう。長期金利が継続的に上昇するのは、物価目標が達成し、日銀が出口へ向かう時であろう。 また、マイナス金利の導入を物価安定の目標達成までの長期戦に備えたとの評価は必ずしも的を射ていない。黒田総裁は4日の衆議院予算委員会で「マイナス金利付き量的・質的金融緩和」について、「いたずらに長くやるものではない」との認識を示している。この言葉には上述した「最も強力な枠組み」とともに、黒田総裁の自信が表れている可能性が高い。 なお、マイナス金利の導入で先行する欧州4カ国では、政策金利を1―3カ月ごとに0.1%から0.3%程度引き下げている。黒田総裁の「今後、必要な場合には、さらに金利を引き下げる」との発言も額面通りに受け止めた方が良いだろう。 日銀は今後、金融機関の経営や金融市場に与える影響を見極めたうえで、マイナス金利を速いペースで一段と引き下げる可能性があると筆者は考えている。 *嶋津洋樹氏は、1998年に三和銀行へ入行後、シンクタンク、証券会社へ出向。その後、みずほ証券、BNPパリバアセットマネジメントを経て2010年より現職。エコノミスト、ストラテジスト、ポートフォリオマネージャーとして、日米欧の経済、金融市場の分析に携わる。 *本稿は、ロイター日本語ニュースサイトの外国為替フォーラムに掲載されたものです。(こちら) *本稿は、筆者の個人的見解に基づいています。 http://jp.reuters.com/article/column-forexforum-hiroki-shimazu-idJPKCN0VI04M

Business | 2016年 02月 10日 13:57 JST 関連トピックス: トップニュース, ビジネス

アングル:米国のマイナス金利導入はあるか [9日 ロイター] - 欧州や日本の中央銀行がマイナス金利の導入に踏み切ったが、米連邦準備理事会(FRB)が追随する可能性は小さそうだ。 イエレン米連邦準備理事会(FRB)議長の議会証言を控えて、投資家はFRBの政策対応に注目している。 世界や米国の景気減速や原油価格の急落で、FRBの利上げペースの予想は既に後退しており、投資家の間では、市場環境の悪化でFRBもマイナス金利の導入を余儀なくされるとの見方もある。 ただ、マイナス金利政策の効果ははっきりしていない。投資家は資産価格の上昇、超低利回り、銀行の融資意欲低下、経済成長の低迷長期化といったこの数年の状況がさらに悪化するのではないかと危惧している。 チャプデーレーン・フォーリン・エクスチェンジのマネジングディレクター、ダグラス・ボースウィック氏は「もし金利がマイナスになり、銀行がFRBから資金を引き揚げて投資しようとしても、一体何に投資するのか」と話す。 日銀は先月末、欧州中央銀行(ECB)、スイス中銀、スウェーデン中銀、デンマーク中銀に続いてマイナス金利の導入を決めた。しかしストラテジストは、FRBがこうした動きに追随する可能性は小さいとみている。FRBは1月28日に銀行に対してマイナス金利導入で発生するストレスについて検討するよう要請したが、こうした動きでマイナス金利導入の可能性が大げさに言われたという。 RBCキャピタル・マーケッツの米金利ストラテジーヘッドのマイク・クロハーティ氏は「マイナス金利をめぐる憶測は行き過ぎだ」と述べる。「米市場は2兆5000億ドルのマネー・マーケット・ファンド(MMF)市場に大きく依存しており、もし金利がマイナスになればMMF業界は非常なストレスにさらされる」と警告した。 アナリストによると、マイナス金利が期待通り米景気の押し上げ効果を発揮するという証拠も乏しい。 マイナス金利はこれまでのところユーロ圏経済に対して「万能薬」にはなっていない。金利は2014年6月からマイナスだが、失業率は10%を超える状態が続き、インフレ率は1%を割り込んでいる。 米国がマイナス金利を導入すればドルが下落し、輸出には好影響があるかもしれない。しかし他の国が自国通貨を押し下げようとして、世界的に金利引き下げの動きが広がる恐れがある。 マイナス金利導入が米国の株価を一時的に押し上げることも考えられる。しかし量的金融緩和の際には、時とともに株価への効果は薄れていった。 また金利の急激な低下は金融業界にとっても打撃となる。日本では日銀のマイナス金利導入決定以来、金融機関の社債の米国債との利回り差が拡大し、2012年以来の水準となった。金融株は決定以来7%下げている。 バンク・オブ・アメリカ・メリルリンチの短期金利ストラテジーヘッドのマーク・カバナ氏はマイナス金利について「銀行の純金利マージンを圧迫し、経営環境はやや厳しくなるだろう」と語った。 (Dion Rabouin記者) *見出しを修正しました。

http://jp.reuters.com/article/us-rate-idJPKCN0VJ08U

Business | 2016年 02月 10日 10:22 JST 関連トピックス: トップニュース, ビジネス

アングル:欧州銀行株、金融危機開始時上回る猛烈な売り [ロンドン 9日 ロイター] - 欧州の大手銀行株に対する売りの動きは、2008年に金融危機が始まった時点よりも激しくなっている。年初来で欧州銀の時価総額は25%近く、金額にして2400億ドル超が失われた。そして直面しているのは、もつれ合ったさまざまなマクロ経済面の懸念が、8年間にわたるコスト削減やバランスシート健全化、リスク回避戦略の成果を台無しにしかねないという厳しい現実だ。 原油価格下落や中国経済の減速、世界的な金融市場の混乱などは、投資家を不安にさせている多くの要因のほんの一部にすぎない。 これとは別に、欧州銀行セクターは不良債権のために資本不足に陥っているのではないか、あるいはマイナス金利で純利ざやが圧迫されて、預金者に手数料を課さなければならなくなるのではないか、といった懸念もある。 銀行がこれら多くのハードルを乗り越える必要があるとすれば、株主へのリターンが上向くのははるか先の話に見受けられる。 アリアンツ・グローバル・インベスターズのグローバルストラテジスト、ニール・ドウェイン氏は「銀行セクターに買いのシグナルは存在しない」と話した。 ドイツ銀行(DBKGn.DE)、ウニクレディト(CRDI.MI)、クレディ・スイス(CSGN.VX)の年初来の株価下落率は、いずれも08年初めから同年2月8日までの2倍に達した。 欧州上位15行のうち、年初来の株価下落率が8年前の同期間よりも小さいのは、ING(ING.AS)とノルデア銀行(NDA.ST)しかない。それでもINGの下落率は21%、ノルデアは15%だ。 <個別問題> ストックス欧州600銀行株指数.SX7Pの年初来の下落率は24%で、やはり8年前の17%より大きい。 トムソン・ロイターのデータからは、クレジット・デフォルト・スワップ(CDS)で銀行債投資家の懸念が強まっている状況も分かる。 HSBC(HSBA.L)やドイツ銀、バークレイズ(BARC.L)、スタンダード・チャータード(STAN.L)のCDSプレミアムはいずれも10年ぶりの高水準に近づいてきた。 各銀行はそれぞれが幾つもの固有の問題を抱え、投資家の売りを促している。 ドイツ銀は8日、債券利払いが維持できるかどうかが不安視されて、株価が何年ぶりもの安値に沈んだ。HSBCとスタンダード・チャータードは、減速を続ける中国経済向け貸出債権の大きさが主な株安要因だった。 一方でバークレイズについては、自己資本のうち普通株等Tier1の増強が必要になるのではないかとの観測が浮上した。 <楽観論も> 欧州銀行への投資家の不信感が強まっている中で、間の悪いことに大手米銀のさえない業績が発表された。それでも一部の投資家は、金融危機時よりも今の方が銀行株の先行きは明るいとみている。 ロイヤル・ロンドン・アセットマネジメントのシニアファンドマネジャー、アンドレア・ウィリアムズ氏は「銀行の株主にとって今は心配すべき時期ではあるが、リーマン破綻がもたらした危機の際ほどひどい事態とは思わない。なぜなら欧州中央銀行(ECB)が追加緩和する態勢にあり、金融システムの緊張はまだ顕現化していないからだ」と指摘した。 その上でウィリアムズ氏は、ECBとしては市場心理改善のために単なる利下げだけではなく、思い切った措置を講じる必要があるかもしれないと述べた。銀行のバランスシートに重くのしかかっている不良資産の一部を、ECBが買い取り始める可能性があるという。 アビバの欧州株式責任者マーク・デンハム氏など他のファンドマネジャーは、銀行株をめぐる現在の混沌とした状況から少なくとも長期的に投資家が利益を得られる方法を探る手掛かりとして、大手行ではリストラの取り組みが加速するかどうか、中小行では積極的に再編に動くかどうかに注目している。 (Sinead Cruise、Richa Naidu記者)

http://jp.reuters.com/article/europe-banks-stocks-idJPKCN0VJ03F Business | 2016年 02月 10日 08:15 JST 関連トピックス: トップニュース, ビジネス

デフレとの戦い、まだ終わってはいない=仏中銀総裁 [パリ 9日 ロイター] - 欧州中央銀行(ECB)理事会メンバーのビルロワドガロー仏中央銀行総裁は、デフレとの戦いは終わってはいないと強調し、インフレ率を正常な水準に戻すことは、中銀の信認がかかった問題との認識を示した。 フィガロ紙のインタビューで述べた。総裁は「過去30年を振り返ると、金融政策は2つの戦いを行っている。1つは1980年代の高インフレとの戦いで、これは成功だった」と指摘。「もう1つは、より最近のデフレとの戦いであり、こちらはまだ終わっていない」と述べた。 ビルロワドガロー総裁は、ECBはインフレ率を目標の2%弱に戻すという責務履行を決意している、と主張。低インフレは、欧州各国のデレバレッジ(負債圧縮)のプロセスをより難しくすると指摘した。 マイナス金利に下限はあるのかとの質問に対しては、ユーロ圏でもスイスでも今のところは、個人や中小企業の預金金利はマイナスになっていないと指摘。「そこが実質的な下限なのかもしれない」との見方を示した。

http://jp.reuters.com/article/ecb-france-idJPKCN0VI29J 英中銀、家計債務の伸びを注視=副総裁 By JASON DOUGLAS

2016 年 2 月 9 日 22:32 JST 【ロンドン】英イングランド銀行(中央銀行)のカンリフ副総裁(金融安定担当)は9日、銀行融資が経済全体の成長ペースを超えて拡大する場合、抑制策を講じる可能性があると述べた。 カンリフ副総裁は当地での講演に向けた原稿で、現在は家計の借り入れが国内総生産(GDP)成長率とほぼ同じペースで増加しているとし、元利払いにおおむね問題はないようだとの見方を示した。 だが過去の金融危機では行き過ぎた融資が経済を不安定化したと警告。融資の伸び加速が続けば、イングランド銀行が介入することもあり得ると説明した。 「(英国経済に)既に存在する脆弱(ぜいじゃく)性と、強力なけん引役、特に住宅市場を考慮し、融資がまたGDPより大幅に成長し始める場合、金融の安定に対するリスクを早期に統制するための行動を検討したい」と述べた。

Business | 2016年 02月 10日 10:20 JST 関連トピックス: トップニュース, ビジネス

企業物価指数、1月は前年比-3.1% 10カ月連続で下落

[東京 10日 ロイター] - 日銀が10日公表した1月の企業物価指数(2010年=100.0)は100.1となり、前年比で3.1%下落した。前月比は0.9%下落となった。前年比の下落幅は4カ月連続で縮小したが、原油を中心に国際商品市況安などを反映し、下落は10カ月連続となっている。 企業物価指数は、企業間で取引される財の価格を合成した指数。企業間の需給や為替、国際商品市況などで変動する。 ロイターがまとめた民間調査機関の予測中央値は前年比2.8%下落が見込まれていた。 前月比の下落は8カ月連続。前月比で最も大きく押し下げに寄与したのはガソリン、軽油などの石油・石炭製品で、いずれもドバイ原油価格の下落を反映した。農林水産物や化学製品、非鉄金属、鉄鋼なども押し下げ要因となった。農林水産物は鶏卵や豚肉、牛肉などが値下がりしたが、いずれも季節的な要因も影響している。非鉄金属や鉄鋼は国際商品市況の値下がりなどが影響した。 全814品目のうち上昇したのは277品目で、下落は427品目。下落が上昇を150品目上回った。昨年12月の差は116品目で下落品目数が拡大している。 *内容を追加します。 (伊藤純夫)

http://jp.reuters.com/article/cgpi-idJPKCN0VJ039 World | 2016年 02月 10日 12:22 JST 関連トピックス: トップニュース

石油トレーダーがオプションに殺到、一段の価格急変動に備え 2月9日、原油価格が大幅に変動するなか、石油トレーダーらは、将来の一段の乱高下をヘッジするために、オプションに殺到している。写真は米国バージニア州で2014年12月撮影(2016年 ロイター/Kevin Lamarque)

[ニューヨーク 9日 ロイター] - 原油価格CLc1LCOc1が大幅に変動するなか、石油トレーダーらは、将来の一段の乱高下をヘッジするために、オプションに殺到している。 トレーダーは、原油価格の上昇と下落の両方に対する備えを進めており、行使価格25ドルの3月限プットCL250O6、同35ドルの3月限コールCL350C6はここ数日、建玉が過去最高水準に膨らんでいる。 ロイターの金融情報ツール、アイコンのデータによると、オプションのプレミアムや取引状況を映す米原油ボラティリティ指数CLATMIVは9日、69%近くまで上昇、2009年3月以来の高水準に達した。 モビウス・リスク・グループの調査・分析担当バイスプレジデント、ジョン・ソーサー氏は「長い下落トレンドの後、市場は主要な転換点に差し掛かっており、不透明感が高まっている」と指摘。「相場が再び30ドルを割り込むなか、これまでにつけた安値を再度試す可能性が意識され、ボラティリティ上昇につながっている」との見方を示した。 *見出しを修正して再送しました。

http://jp.reuters.com/article/oil-markets-volatility-idJPKCN0VJ06G Business | 2016年 02月 10日 12:19 JST 関連トピックス: トップニュース, ビジネス ゴールドマンがTOPIX目標を1600ポイントに引き下げ

[東京 10日 ロイター] - ゴールドマン・サックス証券は10日付の日本ポートフォリオ戦略で、12カ月のTOPIX.TOPX目標水準を1800ポイントから1600ポイントに引き下げた。現値水準からなお2割以上のアップサイドを見込んでいるが、その上昇は緩やかになるとみている。

期待外れの企業業績やリスク・プレミアムの上昇継続を考慮した。同証券では足元の第3四半期決算を「強弱混在」と評し、米金融環境のタイト化やマイナス金利が国内金融セクターにネガティブに作用するとの見方から、2016年度の1株利益成長予想を17%から12%に下方修正。リスク・プレミアムは世界情勢をめぐる不透明感から高止まりする可能性があるという。 一方、PERでは2012年のボトム水準に接近しており、インプライド株式リスクプレミアムは金融危機の水準まで上昇。ファンダメンタルズは12年以降で改善していることから、バリュエーションが多少の下値サポートになるとみている。

http://jp.reuters.com/article/topix-target-idJPKCN0VJ06O

Business | 2016年 02月 10日 12:19 JST 関連トピックス: トップニュース, ビジネス アングル:米債市場の予想インフレ率低下、ボラティリティ継続示唆か [9日 ロイター] - 米物価連動債などが示す予想インフレ率が低下している。市場の動揺が続き、世界の経済成長が減速する前兆かもしれない。 物価連動債(TIPS)はここ数年間、いち早く成長減速を織り込んできた市場の一つだ。 BMOキャピタル・マーケッツ(ニューヨーク)の金利ストラテジスト、アーロン・コーリ氏は「ここ1、2年間というもの(TIPSが示す)ブレーク・イーブン・インフレ率は、現在の世界景気減速を予見するのが他よりずっと早かった」と言う。 消費者物価指数(CPI)スワップに基づく「5年後を起点とした5年間の予想インフレ率」は9日、1.81%と、少なくとも過去10年間で最低となった。 TIPSに基づく予想インフレ率も、少なくとも2009年以来の最低水準となっている。コーリ氏によると、2014年下期と15年に見られたTIPSの下落は、世界需要の低迷を予見した動きだった。その他の市場指標はもっと反応が遅かったという。 今年に入り、市場が示すインフレ予想は米連邦準備理事会(FRB)の予想からさらに乖離し、不透明感と市場の不安定性を煽っている。 ニュー・アルビオン・パートナーズの首席市場ストラテジスト、ブライアン・レイノルズ氏は「FRBは、石油価格の下落がインフレ率に及ぼす影響は一時的に終わるとの認識に基づいて政策を行っている。一方で多くの投資家は、原油安がもっと永続的な現象だとの結論に至りつつある」と話す。 「石油市場について、投資家とFRB、そしてアナリストとトレーダーで見方が分かれていることが、目下の相場動揺の原因だ」とレイノルズ氏は続けた。 イエレンFRB議長が10日に行う議会証言では、FRBの見方に変化が生じていないか、市場は手掛かりを探ろうとするだろう。 インフレ予想を引き下げているのはトレーダーだけではない。ニューヨーク連銀がまとめている予想インフレ率は、2013年半ばの調査開始以来の最低水準に下がっている。 バークレイズのTIPS調査グローバル責任者、マイケル・ポンド氏は「FRBはこの調査の予想インフレ率が下がっていることの方が気掛かりだろう。幅広い指標に基づいているからだ」と述べた。 (Karen Brettell記者)

http://jp.reuters.com/article/tips-idJPKCN0VJ06K

Business | 2016年 02月 10日 11:15 JST 関連トピックス: トップニュース, ビジネス

アングル:新興国社債の買い戻し増加、保有者には朗報

[ロンドン 9日 ロイター] - JPモルガンによると、新興国企業による自社債の買い戻しは2015年に220億ドルとなり、14年の120億ドルから大きく増加した。 社債の買い戻しは社債保有者にとっては朗報だ。投資家がこのセクターから資金を引き揚げるのに伴って債券価格は下落し、新興国社債の利回りスプレッドは過去1年間で100ベーシスポイント(bp)拡大した。EPFRグローバルによると、昨年には新興国債券ファンドから約326億ドルの資金が流出した。 Tロウ・プライスの新興国市場社債ファンド.JPMECDRを運用するサミー・ムアディ氏は「市場に混乱が生じて不安定になっている時期には、社債の買い戻しは歓迎すべきであり、プライシングの下限を形成するのに役立つ」と述べた。 企業にとっても社債の買い戻しは、ドルなど主要通貨建ての債務を低コストで圧縮する機会であり、人気が高まっている。多数の新興国は通貨の急落に見舞われており、主要通貨建て債務の利払いコストは増えている。 だが新発債の発行高が何年かぶりの低水準で推移する市場では、既に限定的となっている債券の流通量が枯渇するリスクを伴う、と警告する投資家もいる。 カザフスタンの国営石油会社カズムナイガス(KMG)KMGZ.KZとアゼルバイジャンの同業ソカールによる自社債の買い戻しを受け、今年は「準ソブリン級」である政府系企業の買い戻し案件が相次ぐと期待されている。

http://jp.reuters.com/article/kmg-idJPKCN0VJ04G

米自発離職者数、12月は9年ぶり高水準=雇用動態調査

12月の米雇用動態調査(JOLTS)によると、雇用市場はいくつかの点でリセッション前の水準を回復した PHOTO: LYNNE SLADKY/ASSOCIATED PRESS

JEFFREY SPARSHOTT

2016 年 2 月 10 日 12:55 JST 米国では2015年12月の自発的離職者数がリセッション(景気後退)以降で最高の水準に達した。金融市場の混乱や海外の景気減速をよそに、労働者が将来の雇用に自信を抱いている様子がうかがえる。 青=レイオフ者数、赤=自発的離職者数(単位:百万人、季節調整済み) ENLARGE

青=レイオフ者数、赤=自発的離職者数(単位:百万人、季節調整済み)

米労働省が9日発表した12月の雇用動態調査(JOLTS)によると、自発的離職者数は約310万人に増え、2006年12月以来最多となった。一方、採用者数は約540万人で、こちらもリセッション以降で最高水準を記録した。 両方を合わせて考えると、米雇用市場は上げ調子で1年を締めくくったと言えるだろう。労働者は他にもっと条件の良い就職先があると考えれば、自発的に離職する傾向が強まる。企業はそうした離職者を受け入れる準備ができていたようだ。 同省が5日公表した、より注目度の高い雇用統計によると、非農業部門就業者数は前月比で11月が28万人増、12月が26万2000人増、1月が15万1000人増だった。1月は失業率が8年ぶりの低水準をつけ、賃金の伸びも上向いた。 雇用統計では雇用者の増減数が示されるが、JOLTSからは採用者数、退職者数、求人件数などより詳細な月次データが明らかになる。12月のJOLTSは、雇用市場がいくつかの点でリセッション前の水準を回復したことを浮き彫りにした。 12月の求人件数は560万件で、2000年12月の調査開始以降では15年7月に次ぎ2番目に多かった(人口増減は考慮していない)。また、レイオフは160万人と、約1年ぶりの少なさだった。 赤=採用者数、青=求人数(単位:百万人、季節調整済み) ENLARGE

赤=採用者数、青=求人数(単位:百万人、季節調整済み)

昨年12月をピークに2016年は下降線をたどるのか、それともこの勢いが今後も続くのかはよく分からない。すでに指摘した通り、雇用者数の増加ペースは1月に鈍化し、需要低迷や米景気をめぐる不透明感が拡大する中で多くの大企業が支出を抑制しており、レイオフを発表した企業もある。 だが労働省の指標からは、雇用市場の引き締まりや賃上げ加速、従業員の引き留めを迫られる雇用主の姿が浮かび上がる。 PNCフィナンシャル・サービシズのシニアエコノミスト、ガス・フォーチャー氏は「金融市場の混乱やリセッション入り観測の高まりをよそに、雇用市場は改善が続き、完全雇用に向かっている」とし、「求人件数と採用者数が増え、新たな就職先を求めて離職する人たちが現れている。レイオフも非常に少ない」と述べた。 関連記事 1月の米雇用統計、エコノミストはこうみる

1月の米雇用統計、5つの注目点

http://si.wsj.net/public/resources/images/BN-MN286_HIRES_M_20160209111121.jpg

投資家が今年注目すべき7つのこと

投資家が注目すべき7つの項目と、とるべき行動とは

By MICHAEL A. POLLOCK

2016 年 2 月 10 日 14:37 JST 仮に1月の相場動向が2016年の株式市場の行方を占うものであれば、投資家は大きな苦痛を伴う1年を経験することになりそうだ。 中国と世界の経済の先行きに対する懸念、高いドル相場、それに原油安が1月のS&P500種指数を5.07%押し下げた。これは金融危機に見舞われていた2009年以降の1月では最悪だった。2015年までの同指数は6年連続の上げ相場だった。しかも今回の調整局面ではまだ底を打っていないと、ファンド運用担当者らは警告する。 だが、大きな相場の変動は投資機会も提供する。投資のプロによれば、投資家が将来の利益を確保するためにすべきことや回避すべきことがある。株価が下がっている今だからこそ、現在の持ち高を増やすことや、ポートフォリオの全体的なリスクを減らすために多様化を図るのは理にかなっているかもしれないとプロは言う。 とはいえ、投資家はポートフォリオを根こそぎ入れ替えるのではなく、微調整するという観点から考えるべきだと、調査会社モーニングスターでファンド分析のアソシエートディレクターを務めるダニエル・カロトン氏は助言する。市場を動かす材料は一過性である可能性もあり、大半の人は「長期的な計画を立てて、ゆっくり発展させ、そこから離れない」ほうがうまくいくという。 株式市場に影響を及ぼしている国内外の7つの要因と、望ましい投資家の行動を以下に挙げる。 1. 原油安 原油相場の下落は世界経済のリセッション(景気後退)や産油国の財政難、負債を抱えた米石油企業のデフォルト(債務不履行)に対する恐怖をかきたててきた。 エネルギー株が急落した今こそ買い時なのだろうか。イートン・バンス・インベストメント・マネジメント(ボストン)で株式投資の責任者を務めるエディー・パーキン氏は、原油相場がどの方向に動くかを知らずに現在の相場に魅力的な価値があるかどうかを判断するのは不可能だと話す。同氏によると、あえて投資するなら、合理的な戦略は定期的に定額を投資する「ドルコスト平均法」だ。タイミングを誤った購入リスクを低減することができる。 ただし買い急いではいけないと、元メリルリンチのチーフストラテジスト、リチャード・バーンスタイン氏は話す。現在はニューヨークを拠点に投資アドバイザー業を行っている同氏は、どんな市場であれ周期的な底に近づいている際の最後の動きは急激なものになり得ると指摘する。個人投資家の場合、早めに動きに乗るよりは、遅れて参加したほうがうまくいくことが多いという。 2. 中国の成長鈍化 米国に次ぐ世界第2位の経済大国とはいえ、中国による米国株への直接的な影響はささやかなものだ。米マグロウヒル・ファイナンシャル傘下のS&PキャピタルIQアンドSNLによると、S&P500種指数を構成する企業の売上高のうち、アジア全域が占める割合は8%未満にすぎない。 とはいえ、中国のニュースは市場の大きな材料になり得るうえ、まったくその影響を受けない株を見つけるのは難しいと、チャールズ・シュワブ・インベストメント・マネジメントで株式担当の最高投資責任者(CIO)、オマール・アギラール氏は言う。だが、国内市場に事業の焦点を絞っている中小企業の株は、アジアでも存在感のある大規模な多国籍企業に比べて、根本的な影響は小さいと同氏は指摘する。 米大手運用会社ブラックロックのETF(上場投信)ブランド「iShares(アイシェアーズ)」や米最大の投信運用会社バンガード・グループ、米ETF運用大手ステート・ストリートの資産運用部門ステート・ストリート・グローバル・アドバイザーズはすべて、小型株の指標であるラッセル2000種指数を組み込んだETF商品を扱っている。 3. 企業利益の不振 S&PキャピタルIQアンドSNLの米国株ストラテジスト、サム・ストーバル氏は市場があまりに原油相場と中国経済のニュースに支配されているため、企業業績の報告が市場に通常通りの影響を与えているかどうかは不明だと話す。だが注意を払っていれば、投資家は企業業績が芳しくないことに気付いているはずだ。 ストーバル氏によると、2015年10-12月期の企業利益は前年同期比で平均6%減になる可能性がある。60%減と予想されるエネルギーセクターの不振が響いた。エネルギー価格の急落に加え、海外市場での米国製品の競争力を低下させる強いドル相場が逆風となった。 だが、投資家は直近の四半期決算への嫌気だけで株から手を引くべきではないとストーバル氏は言う。理由のひとつは、幅広い銘柄の下落はエネルギー株が主因だからだ。年内に原油相場が安定すれば業績が好転するだろう。2016年10-12月期の決算は2ケタの伸びを示す可能性があると同氏は話す。 4. ボラティリティーと市場心理の変化 市場の動きが激しいときに株を保有するのは怖いものだ。そうした恐怖はしばしば、後になって悩むことになるような決断を人に迫るとプロは言う。一般的に言って、例えば5年間株を保有する覚悟ができない人は株をもつべきではないと、モトレー・フール・ファンズのファンドマネジャー、ウィリアム・バーカー氏は話す。 ダウ工業株30種平均(青)、原油先物価格(黄)、上海総合指数(赤)の月次変動率 ENLARGE

ダウ工業株30種平均(青)、原油先物価格(黄)、上海総合指数(赤)の月次変動率

より保守的な戦略を望む投資家は大型の優良銘柄を検討することができる。なかでも、定期的な配当があり、自社が手掛ける製品・サービス市場で支配的な立場にあり、バランスシートが健全な企業の株であれば、株価の変動率が他と比較して低い傾向にある。 5. マクロ経済の長期傾向 株価は日々のニュースに反応するだけでなく、長期的なトレンドにも影響を受ける。そう話すのは、かつてリーマン・ブラザーズで世界株式部門の責任者を務め、現在はアルテグリス・インベストメンツ(カリフォルニア州ラホヤ)の最高経営責任者(CEO)であるジャック・リブキン氏だ。同氏によれば、長期トレンドのひとつは米経済におけるサービス産業の比率が高まっていること。リブキン氏は特定の銘柄は挙げなかったが、レストランやホテルチェーン、クラウド・コンピューティング、法律や会計など専門業務を提供する企業、金融機関といったサービス分野での成長株を投資家は探すべきだと述べた。 ニューヨークのバーンスタイン氏は消費者セクターも米経済の中では強いと指摘する。 6. 米大統領選挙 投資家は先行き不透明感を嫌うとストーバル氏は言う。国の新たな指導者を選ぶための準備期間はいつ何時であれ不透明感が浮上するため、大統領選挙の年は株価が下がることが多い。 同氏の計算によると、第2次世界大戦以降、現職の大統領の2期満了時に行われる選挙の年の株価下落率の平均は1.4%だ。 だが、その下げを乗り切った投資家は報われることもある。新大統領の任期1年目の株価は平均で6.2%上昇する。1期目を全うした大統領の2期目の最初の年は平均で10%近く上がる。 この傾向は今年と来年にも当てはまるだろうか。マーケットストラテジストらは、現段階ではまだ候補者の数が絞り切れておらず、世論調査の結果も大きく変化しているため、傾向を読むのは時期尚早だと話す。 7. 米FRBと金利 この3年間、米連邦準備制度理事会(FRB)が2008〜09年の金融危機以来となる利上げを示唆すると、市場はときに動揺してきた。昨年12月、ついにFRBが短期金利の誘導目標を0.25ポイント引き上げた。今年中に2回以上の利上げが実施される可能性は現時点では低いように見えると、ブラックロックでトップの債券ストラテジストかつ債券ファンドマネジャーのリック・リーダー氏は言う。 リーダー氏は、米経済の明白な成長鈍化と株価急落の原因となった他の材料により、一段の引き締めに対する懸念はほとんど消えたと話す。 仮にFRBがここからゆっくりと利上げしても、株価にとっては強気材料だと株式ストラテジストは言う。ドルのさらなる上昇が限定的であれば、米国の輸出セクターには追い風となるからだ。ドル相場が安定すれば、製造業など圧力を受けてきたセクターが恩恵を受けることになる。一方、ドルがさらに上昇すれば、原油価格には下押し圧力がかかり、株式への投資意欲も減退すると、イートン・バンスのパーキン氏は言う。 (筆者のマイケル・ポロック氏はニュージャージー州在住のライター) 関連記事 市場のパニック、143年前の投資家はこう見た

投資家、原油復活の賭けをヘッジ

ブラックストーン、中国最大の投資から撤退か

http://si.wsj.net/public/resources/images/IF-AC385_TRENDJ_16U_20160205150102.jpg

「イエレン・プット」は本当に存在するか

By JAMES MACKINTOSH

2016 年 2 月 10 日 14:30 JST 米金融市場は今年に入ってから「イエレン・プット」を待ち望んできたが、まだ発動されてはいない。しかし、米連邦準備制度理事会(FRB)が従来の行動パターンを踏襲するのであれば、それほど待たずに済むのかもしれない。 「イエレン・プット」とは、相場が急落した場合にイエレンFRB議長が救いの手を差し伸べることで、値下がりした場合に損失を防ぐオプションの「プット」になぞらえた造語だ。昨年夏には実際、市場で生じた混乱が一因となって、当初予想されていた9月利上げが先送りされた。このためトレーダーらは、今年に入って各市場が急落したことを受け、FRBが年内4回を想定していた利上げは1回も実施されないと読んでいる。 確かにシカゴ・マーカンタイル取引所(CME)のフェデラルファンド(FF)金利先物市場は、来年2月までに1回利上げがある確率ですら8.6%しか織り込んでいない。 また、ロンドン・ビジネス・スクール(LBS)のエルロイ・ディムソン、ポール・マーシュ、マイク・スタントンの各氏とクレディ・スイスの共同研究によると、「イエレン・プット」を(そしてこれまでの「グリーンスパン・プット」や「バーナンキ・プット」も)ウォール街の神話に過ぎないと否定する人々よりも、市場の方がFRBの政策決定についてよりよく理解していることが示された。 この研究はFRBが過去に行った全ての金利変更を対象として、その前後に市場のボラティリティ(変動率)がどれだけ高まったかについて検証を行った。 分析の結論は、FRBの政策がウォール街の動向に左右されている、と考えている人々にとっては予想通りのものとなった。利上げは市場が平穏な時に、利下げは市場に不安があるか事態が悪化しているときに行われる傾向があったのだ。 債券市場のボラティリティは、利上げ前は平常時より平均28%低く、利下げ前には12%高かった。株式市場での影響はより明確で、利下げ前は平均63%高かった。英イングランド銀行(中央銀行)についても同様の結果となった。 ファクトセットによると、シカゴオプション取引所(CBOE)のボラティリティ指数(VIX、別名「恐怖指数」)は現在27.2で、1990年以来の平均値20弱より3分の1ほど高い。 しかし、この研究者らは確定的な結論を出すことに慎重だ。マーシュ氏は9日、自分としては、「市場のボラティリティが極めて大きい場合は利下げ時期である可能性がある」という見解を中央銀行が持っていると「推測」できるに過ぎない、と述べた。 中央銀行自体は、市場のボラティリティと利下げの間に直接的関係があるとは、少なくとも公には認めないだろう。以下に記したのは、9月の連邦公開市場委員会(FOMC)議事録で、昨夏の相場急落が利上げ先送りにどう影響したかについての説明部分だ。 「現在の経済状況と金融政策についての議論において、FOMC委員は前回会合から今回までの間に起きた資産価格の変化が、FOMCのマクロ経済上の目的達成見通しとこれに関連するリスクへの影響という点を除けば、政策の選択に対して大きな影響を与えたとはみていない」。 言い換えると、FOMC委員は、当時の市場を動揺させた事象(この場合、人民元相場の変動)が経済に与える影響や、これが消費支出や輸出のシェア低下、ドル高に与える影響については注目したものの、元相場の変動自体は気にしなかったということだ。 自分の資産が「イエレン・プット」に救われるよう願っている投資家は、この9月のFOMCの認識について今回も変わりはないと考えていいのかもしれない。 関連記事 イエレンFRB議長、四面楚歌の状況に

【FRBウォッチ】3月利上げ見通し依然不透明

FRB、今は市場を救えない FRB議長議会証言、景気判断に注目

米連邦準備制度理事会(FRB)のイエレン議長(2015年12月16日、FOMC後の記者会見) By BEN LEUBSDORF

2016 年 2 月 10 日 10:39 JST 更新 米連邦準備制度理事会(FRB)のイエレン議長は10日、下院金融サービス委員会で半期に一度の議会証言に臨む。強弱材料が混在する景気動向を受け、連邦公開市場委員会(FOMC)メンバーらは3月の会合での利上げに慎重姿勢を強めており、議長の景気判断が注目される。 11日には上院銀行委員会での証言も予定されている。議長が公の場で発言するのは、昨年12月16日のFOMC後の記者会見以来8週間ぶり。 議長は議会証言で、経済の健全性に関する追加データや金融市場の動向を注視しながら、いかなる選択肢も排除しない姿勢を示す公算が大きい。深刻さを増している懸念材料の一つは、消費者や投資家のインフレ見通しが低下しつつあり、2%のインフレ目標達成までFRBの苦労がまだずっと続きかねないことが調査であらためて示唆されたことだ。 FRBのフィッシャー副議長は先週、市場の大きな変動が「引き起こし得る影響を現時点で判断するのは難しい」と述べたが、イエレン議長も同様の見解を示す可能性がある。 副議長はさらに、3月15・16日のFOMCでの政策判断がどうなるかは何とも言えないとし、「なぜなら、これまで強調してきた通り、われわれには絶対に分からないからだ。世界は不安定な状況にあり、金融政策担当者が本当に確信できるのは、将来の出来事は往々にして現時点の予想とは違うということだけだ」と指摘した。 FRBは昨年12月の経済見通しで2016年に4回の利上げを見込んでいることを明らかにした。多くのエコノミストは次回の利上げを3月と予想していたが、足元では3月の利上げに懐疑的な見方が増えている。 金融情勢に加え、インフレ見通しもFRBが考慮すべき重要な要素だ。インフレ率はFRBの目標とする2%に4年近く届いていない。米商務省が発表した昨年12月の個人消費支出(PCE)価格指数は前年同月比0.6%上昇にとどまった。 イエレン議長は、原油安やドル高の一時的な影響が消えれば、雇用市場の引き締まりでインフレに上昇圧力がかかるとの見方を再三示してきた。一方、他の政策担当者らはインフレ加速の証拠が見たいと述べている。 一段の原油安が今後数カ月にわたりインフレ指標を圧迫する見通しで、しかも厄介なことにインフレ期待を示す数々の指標も低下傾向にある。ニューヨーク連銀が8日発表した1月の消費者期待調査では、消費者の3年後の予想物価上昇率が前月の2.8%から2.5%へ「大幅に」低下した。それでも、賃金の伸びに加速の兆候が見られるほか、価格変動の大きい食料品とエネルギーを除くコアインフレ率は横ばいか上昇となっている。 米商務省が発表した2015年10-12月期国内総生産(GDP)が前期比年率0.7%という弱い伸びだったこともあり、当局者らは問題の兆候がないか景気全般も注視している。 一部の民間エコノミストからは、金融指標などを根拠にリセッション(景気後退)入りの恐れが高まっているとの警告の声すら上がっている。 イエレン議長が1-3月期の景気持ち直しを見込んでいるのであれば、この点について心強い発言が期待できるだろう。調査会社マクロエコノミクス・アドバイザーズは9日、1-3月期のGDP成長率が年率1.9%に上昇するとの予想を明らかにした。 関連記事 イエレンFRB議長の議会証言、5つの注目点

イエレンFRB議長、四面楚歌の状況に

FRB議長の議会証言、まちまちな経済・金融をどう評価

米FRB特集

FRB議長の議会証言、まちまちな経済・金融をどう評価

By JON HILSENRATH

2016 年 2 月 10 日 10:02 JST 米連邦準備制度理事会(FRB)のイエレン議長による経済および金融政策の見通しに関する2日間の議会証言が10日から始まる。FRBが昨年12月半ばにフェデラルファンド(FF)金利の誘導目標を0.25%引き上げて以降、経済状況がどう変わったかを再評価するに当たり、議長が指摘するとみられるポイントを以下に挙げる。 1.雇用 米労働省が先週発表した1月の失業率は4.9%と、12月の5.0%から低下した。FRB理事と地区連銀総裁は失業率が今後数年にわたり4.7%で安定するとみているが、1月の水準はその差がもう0.2ポイントしかなく、いずれ下回りそうな情勢だ。パートタイム就業者や求職意欲喪失者を含む広義の失業率は9.9%と横ばいだった。労働参加率はやや上昇し、62.7%となった。雇用市場が力強さを増し、求職者を引き寄せていることがうかがえる。就業率も小幅に伸び、約7年ぶりの高水準となった。平均時給の伸び率は現在の景気拡大期の大半は2%以下だったが、このところ2009年以来の高水準で安定しており、1月は前年同月比で2.5%増加した。非農業部門就業者数は1月に伸びが鈍化したものの、12月に大幅増となった反動ということもあり想定の範囲内だった。 結論:雇用市場はFRB当局者の望み通りの、また予想通りの展開となっており、もう少し拡大余地があるかもしれない。 2.インフレ ニューヨーク・マーカンタイル取引所(NYMEX)の原油先物相場は12月半ばの1バレル=37.35ドルから下落し、足元では30ドルを割っている。そのため、FRB当局者が直近の連邦公開市場委員会(FOMC)で見込んでいた以上に総合インフレ率に下押し圧力がかかるとみられる。一方、インフレ期待を示す指標は厄介な下げ方をしている。ニューヨーク連銀が9日発表した調査によれば、家計が現在予想する3年後のインフレ率は2.5%で、1カ月前の2.8%から低下した。他方、バークレイズによると、米国債投資家が求める今後5?10年の予想インフレ率を反映した上乗せ利回りは8日時点で1.34%と、12月半ばの1.66%から低下した。FRB当局者らが懸念しているのは、家計や投資家がFRBには2%のインフレ目標を達成できるほど経済を強くする意志も能力もないのではと疑問を抱くようになれば、それが自己実現的な予言となってしまうことだ。インフレ動向には明るい材料もある。食料品とエネルギー品目を除くコアのインフレ率は安定ないし上昇している。これに関しては、当局者らは一息つけるだろう。 結論:FRBはインフレ率を目標水準まで押し上げるという任務について、リスク要因こそあるが、それらはまだ決定的なものではないとみている。 3.経済成長 アトランタ地区連銀の追跡モデル「GDPナウ」は1-3月期の国内総生産(GDP)成長率を年率2.2%と予想している。これは2015年10-12月期の同0.7%を上回る水準だ。労働省の週労働時間指数は1月に前月比年率で4.7%上昇した。採用拡大や週数が多かったことが原因だ。こうした伸びは労働生産性の高まりを示唆している。 結論:15年末は在庫削減が経済成長率を押し下げたが、その後はFRB当局者のほぼ予想通りの平凡な成長率となりそうだ。 これら三つの要素はほぼ同点といったところだろう。雇用はFRBの見通しよりもやや改善しているもようで、成長率はほぼ予想通り、インフレ率はさらに長期にわたり予想を下回るリスクがある。だが、話はそれで終わりではない。FRBは金融状況も注視している。 4.金融状況 12月の利上げ以降、ダウ工業株30種平均の下落率は8.5%に達している。これは米経済がより広い範囲で問題を抱えているシグナル(企業決算に対する警戒感)かもしれない。また、問題の原因そのもの(消費に回る家計資産の減少)とも考えられる。これを一部帳消しにする動きもある。それは10年物の米国債利回りが2.269%から1.736%に低下し、借り入れコストがいっそう低下したことだ。ただ、その恩恵が及ぶのは一部に限られる。投資家がリスクの高い借り手に要求するプレミアムが急上昇しているためだ。一方、ドルは12月半ば以降にやや下げており、米国の輸出業者を支えている。ゴールドマン・サックスのアナリストらは、FRBの利上げ時点よりも金融状況は正味で引き締まっているが、1月半ば以降は落ち着いたとみている。 こうした強弱まちまちの状況にイエレン議長はどう立ち向かうだろうか。議長はさらに多くの経済統計が発表されるまで、政策上の選択余地を残しておきたいと考えている。3月に利上げする可能性はまだ排除しないだろうが、インフレ期待の低下や金融状況をめぐる不透明感を踏まえ、FRBが利上げ先送りに大きく傾くことはあり得る。 関連記事 イエレンFRB議長、四面楚歌の状況に

イエレンFRB議長の議会証言、5つの注目点

米長期債利回り上昇せず、金利先高観と裏腹

【特集】米FRB イエレンFRB議長、四面楚歌の状況に

PAUL VIGNA

2016 年 2 月 10 日 09:53 JST 米連邦準備制度理事会(FRB)は、世界経済のてこ入れを狙いとした非伝統的緩和策を解消する出口戦略を何年もかけ練り上げてきた。 FRBの出口戦略策定は少なくとも、バーナンキ前議長が初めて言及した2013年5月から続いている。計画を実践するのは、現議長のイエレン氏だ。イエレン議長はFRBの行動についての説明を行い、コマをゆっくり着実に進めてきた。まず14年10月には量的緩和第3弾(QE3)を終了。そして15年12月には政策金利をごく小幅に引き上げた。極めてゆっくりとではあるが、「正常化」の方向には進んでいる。 目下の問題は、この過程を支援する要素が何一つないことだ。以下にその具体例を挙げる。 −他の中央銀行は逆方向の政策を進め、リスクが高く効果が実証されていないマイナス金利を採用している。まず欧州中央銀行(ECB)がこれに踏み切り、日本銀行もこれに続いた。マイナス金利が銀行融資の強力な起爆剤となり、自国通貨安も誘導するという考えだ。だがセントルイス地区連銀のプール前総裁はウォール・ストリート・ジャーナルへの寄稿で、マイナス金利は「効果を上げない」袋小路の政策だとする見解を示した。「マイナスの中銀金利は成長をもたらさない」うえ、「成長を抑制してきた構造問題から注意をそらす」ものだと警告している。言い換えれば、「正常化」をより困難にしてしまう、ということになる。 −経済成長については問題が山積みだ。9日発表された2015年12月の米卸売在庫は前月比0.1%減と、減少しつつも在庫水準が予想以上に高いことを示唆した(市場予想は0.2%減)。このことから、1-3月期の国内総生産(GDP)成長率は軟調だった10-12月期より低くとどまるとみられる。マクロエコノミック・アドバイザーズが示した1-3月期成長率予想はわずか0.4%で、16年通年については1.9%を見込んでいる。一方バークレイズでは、1-3月期は0.3%にとどまると予想している。この成長率だった場合、強い逆風を受け米国がリセッション(景気後退)に陥る可能性もある。リセッションという言葉が最近、より頻繁に聞かれるようになったのはこのためだ。 −説明するまでもないだろうが、市場もまたFRBが望む方向には動いていない。高利回りを追求する投資家にとって「唯一の選択肢」とみられていた米国株はこのところ、下げるのが珍しくなくなっている。S&P500種指数が9日につけた日中安値(1835ポイント)は13年12月31日の終値(1848ポイント)よりも低い。2年以上の相場上昇が帳消しになったことになる。一方でドルは上昇、原油相場は大幅下落となっており、資本市場全体で利益が吹き飛ぶとの不安を呼んでいる。このような状況下でどうやって金融政策を正常化できると言うのだろうか。 こうした状況のため、10日のイエレン議長による議会証言に注目が集まっている。市場では、FRBがすでに示している年内4回利上げの意向を撤回するとの見方がかなり優勢だ。トレーダーらは、イエレン議長の口からこれについて聞きたいと考えているのだ。ドイツ銀行のチーフ米国エコノミスト、ジョセフ・ラボーニャ氏は「イエレン議長が年内利上げに含みを残せば、金融市場はこれまで以上に否定的反応を示す恐れがある」と指摘する。同氏は、個人的にはイエレン議長が利上げ計画を「全面的に取り下げ」ることはないだろうとし、マイナス金利の利点についてもFRBは一切納得していないもようだと話した。このため、FRBは「利上げと苦境の板挟み」になるだろう、との見方を示した。

http://jp.wsj.com/articles/SB10922328955711303277604581235571475256868

政策ウオッチ

イエレンFRB議長の議会証言、5つの注目点

By BEN LEUBSDORF

2016 年 2 月 10 日 08:36 JST 米連邦準備制度理事会(FRB)のイエレン議長は10日と11日の2日間、米議会での証言に臨む。議長が公に姿を現すのは、激しく議論されていた利上げを決めた12月の連邦公開市場委員会(FOMC)後の記者会見以来のことだ。それから多くの変化が起こった。世界的に金融市場の混乱が広がる中、FRBは景気見通しをめぐる新たな不透明感に直面しており、多くの投資家が追加利上げは当面見送られるとみている。FRBの今後の動きを知る一段の手掛かりを得るべく、イエレン議長の発言内容は細かく分析されるだろう。議長は米東部時間10日午前10時(日本時間11日午前0時)に下院金融サービス委員会で証言するが、その元となる金融政策報告は同日午前8時半に公表される予定だ。東部時間11日午前(日本時間12日未明)には上院銀行委員会で証言に臨む。以下に5つの注目点を挙げる。 1.金融市場の変動 このところの市場の変動は実体経済にほとんど影響しない一過性の現象である可能性もあるが、一方で、より大きな問題の兆候(もしくは原因)になる恐れもある。エコノミストの中には、金融その他の指標に基づき、リセッション(景気後退)のリスクが高まっていると警告する向きさえいる。FRBは12月の政策声明で、米国に「世界の経済および金融の動向」を背景とするリスクが迫っているかの判断について、様子見姿勢であることを示唆した。イエレン議長が市場の動向を懸念しているかどうかについて証言原稿で触れなかった場合、議員からその点を問われる可能性がある。 2.利上げか見送りか 12月時点でFRB当局者は2016年中に4回にわたるそれぞれ0.25%の利上げを見込んでいた。今やそれは楽観的に思える。フェデラルファンド(FF)金利の先物市場は、3月15・16日のFOMCでの利上げ確率をほとんど織り込んでいない。FRBは、複数の経済指標が軟調となり金融市場が不安定化している一方、力強い賃金上昇の兆候など雇用市場の強さが継続しているため、両者のバランスを取らねばならず、際どい判断を迫られる可能性が高い。今後数週間でも様々な事象が起こり得る。イエレン議長は緩やかなペースの利上げを想定するとの当局の指針をあらためて強調することで、選択肢を広く保とうとするかもしれない。 3.インフレ動向 FRBは年率2%のインフレ目標を掲げているが、インフレ動向に関して強弱入り交じる兆候を目の当たりにしている。複数のインフレ期待指数が後退し、原油価格は下げ続けており、広範な価格指数を下押ししそうだ。ただし、基調的なインフレ圧力を示すとみられる、食料品とエネルギー品目を除いたコアのインフレ率は、横ばいもしくは上向いている。インフレ見通しはFRBの金利政策判断にとり決定的に重要な検討事項だ。イエレン議長がこうしたデータのうち、どれを強調(もしくは軽視)するかに注意すべきだ。 4.FRBの監督・規制責任 イエレン議長が議会に赴くのは経済情勢と金融政策について証言することが目的だが、FRBの監督・規制責任についても質問を受けるのが普通だ。下院金融サービス委員会はすでに11月の議長証言で多くを質問する機会があったが、議長は11日の上院での証言でこの責務をめぐり質問攻めになるかもしれない。大手金融機関が規制当局に提出を義務付けられている「生前遺言(リビング・ウィル)」や、銀行を対象に実施する今年の「ストレステスト(健全性審査)」について問われる可能性がある。また、FRBの緊急融資権限を制限する規制が最近導入されたが、この問題が持ち出される可能性もある。 5. 金融政策報告の細部 10日はイエレン議長の証言原稿と質疑応答に関心が集中する。だが、議長が提出する半期に1度のFRB金融政策報告も見逃せない。FRB当局者の見解をうかがい知る手掛かりが隠れていることが多いからだ。昨年7月の報告では、労働市場のスラック(余剰資源)、債券市場の流動性、ならびに金融システムの安定性といった課題が論じられていた。 関連記事 【FRBウォッチ】3月利上げ見通し依然不透明

米FRB特集

http://si.wsj.net/public/resources/images/BN-MN229_yellen_M_20160209093711.jpg ゴールドマン:最も有望なトレード6つのうち5つ早くも取り下げ (1)

2016/02/10 12:35 JST (ブルームバーグ):米銀ゴールドマン・サックス・グループは顧客に次のように説明した。おっとうっかりしました。2016年が始まってまだ6週間ですが、当行は今年の最も有望なトレードとしてお勧めした6つのうち5つを取り下げましたー。 ゴールドマンが勧めたトレードのうち、ユーロおよび円の均等加重の通貨バスケットに対するドルの買い、ドイツ国債のフォワードレートをショートとする一方イタリア国債のフォワードレートをロングとする取引が裏目に出たほか、米国のインフレ予想も外れた。 今回の不手際は、外国為替や株式、債券相場のボラティリティが加速し、グローバル市場を苦しめる現状を浮き彫りにしている。中国経済の減速に伴い世界経済が打撃を被る兆候が広がる中で、銀行や他の企業の信用力をめぐる不安に拍車が掛かり、安全資産と考えられる円やユーロの買いを促した。 ゴールドマンのチーフ・クレジットストラテジストのチャールズ・ヒンメルバーグ氏は9日の顧客向けのリポートで、「今週の市場は積極的なリスクオフの動きで幕を開けた。最近の世界経済の成長減速がリセッション(景気後退)に発展しかねないという不安の台頭が原因のようだ。欧州を中心に金融セクターのクレジットスプレッドが跳ね上がっており、システミックリスクをめぐる懸念の再燃を示唆しているかもしれない」と指摘した。 ヒンメルバーグ氏はその一方で、米国とユーロ圏および日本の金融政策がますます乖離(かいり)する状況が「ドルの上昇になお有利に働く」と分析。ユーロ圏では欧州中央銀行(ECB)の追加緩和が「周辺国のソブリン債により有利な環境をもたらす」との見方を示した。 同氏と債券戦略共同責任者フランチェスコ・ガルザレリ氏(ロンドン在勤)にさらにコメントを求めて電話と電子メールで取材を試みたが、これまでのところ連絡がついていない。 リポートによれば、ゴールドマンはユーロおよび円の通貨バスケットに対してドルを買う取引が裏目に出たことで約5%の含み損を被った。イタリア国債とドイツ国債のフォワードレートの取引も約0.5%の損失につながった。 9日の外国為替市場では、円の対ドル相場が2014年以来となる1ドル=114円台に突入し、ユーロも値上がりした。グローバルの為替相場のボラティリティを反映するJPモルガン・チェースの指数は過去2年余りで最も高い 11.9%に達し、株式および債券市場のボラティリティを示す指標も上昇した。 ゴールドマン・サックスは1月の段階で、今年最も有望とした3つのトレードを断念せざるを得なくなった。具体的にはS&P500種株価指数に対する大手米銀株のアウトパフォームを予想する取引と、米国の10年ブレークイーブンレートの上昇を見込む取引、メキシコ・ペソとロシア・ルーブルの南アフリカ・ランドおよびチリ・ペソに対するアウトパフォームを予測する取引だが、最後の通貨トレードは6.6%の含み損が生じた1月21日時点で断念した。 最後に残った今年お勧めのトレードは、新興市場の銀行株50銘柄のバスケットに対し、商品以外の輸出企業48社で構成するバスケットがアウトパフォームする方向に賭ける取引だ。こちらについては昨年11月のオープニングレベルと比較して4.5 %のプラスのリターンを確保している。 原題:Goldman Sachs Abandons Five of Six ‘Top Trade’ Calls for 2016(抜粋)

http://www.bloomberg.co.jp/news/123-O2AZCD6KLVRE01.html 日経平均600円超下げ、東証全33業種が安い−欧州金融警戒、再度円高

2016/02/10 13:57 JST (ブルームバーグ):10日午後の東京株式相場は下げ幅を広げ、日経平均株価は600円以上安い。金融株安が続く欧州市場、原油市況の続落など海外要因に警戒感が強い上、為替が再度円高方向に振れており、投資家心理は一向に改善の兆しを見せない。銀行やその他金融など金融株、情報・通信、非鉄金属株などを中心に東証1部33業種は全て安い。

午後1時44分現在のTOPIXは前日比54.32ポイント(4.2%)安の1250.01、日経平均株価は617円78銭(3.8%)安の1万5467円66銭。日経平均の1万5500円割れは2014年10月29日以来、1年3カ月ぶり。連日の激しい下落で、日経平均ボラティリティ・インデックスは昨年8月25日の直近最高値47.01を上抜けた。

三井住友トラスト・アセットマネジメントの三沢淳一チーフファンドマネジャーは、「中国景気や原油価格の下落という懸念材料が足下では先進国の景気、欧州銀行の信用リスク的な懸念に広がってきている」と指摘。漠然とした不透明感につながっており、「リスクオフ姿勢がなかなか拭い切れない」と言う。

9日の欧州株は、ストックス欧州600指数が7営業日続落し、銀行株指数は2012年以来の安値となった。ギリシャのユーロバンク・エルガシアスは1割強急落し、クレディ・スイス・グループも8%安など欧州金融機関の体力を警戒する動きが広がっている。9日の取引で小安かった米国株は、シカゴ24時間電子取引システム(GLOBEX)のS&P500種株価指数先物が基準価格に対しマイナスで推移し、先安観が出ている。

また、9日のニューヨーク原油先物は5.9%安の1バレル=27.94ドルと大幅続落、銅市況も1カ月ぶりの大幅下落だった。ドル・円相場はきょう午後の取引で1ドル=114円40銭前後、朝方の115円20銭台からは円高方向に振れており、日本株を取り巻く投資環境に対し不透明感が拭えない状況だ。

需給面では、急落後とあって信用買い方の追加証拠金(追い証)発生に伴う処分売りが市場で指摘され、東京市場はあす11日が祝日休場、12日には株価指数オプション2月限の特別清算値(SQ)算出も控え、買いが入りにくい。前日に東証が発表した5日申し込み時点の信用買い残は4週ぶりに増えていた。三木証券投資情報部の北澤淳課長代理は、「昨年8月の信用取引の期日が今週と来週ピークを迎える。日経平均レバレッジETFなど個人に人気だったものの信用期日が到来している上、株価下落で追い証もかなり出ている」と話す。

東証1部の下落率上位はその他金融、銀行、電気・ガス、非鉄金属、ガラス・土石製品、通信、空運、食料品、陸運、卸売が下落率上位。空運については、日本航空は9日、4−5月発券分から国際線の燃油サーチャージを不要にすると発表した。

記事についての記者への問い合わせ先:東京 竹生悠子 ytakeo2@bloomberg.net

記事についてのエディターへの問い合わせ先: Sarah McDonald smcdonald23@bloomberg.net 院去信太郎

更新日時: 2016/02/10 13:57 JST

http://www.bloomberg.co.jp/news/123-O2AXRJ6TTDSF01.html アベノミクス円安相場が「雲」抜けの恐れ、日銀に苦難も−チャート

2016/02/10 11:54 JST (ブルームバーグ):世界的なリスク回避の流れに伴う円高圧力が、2%物価目標の達成に向けて1月末にマイナス金利政策導入を発表したばかりの日本銀行を追い詰めつつある。ドル・円相場は9日に一時1年3カ月ぶりとなる1ドル=114円台に突入、週足の一目均衡表の「雲」の下限を一時下回った。ドル・円はすでに長期トレンドを示す200日移動平均線から下放れつつあり、週足の雲を完全に下抜けすれば、2012年末に始まったアベノミクス相場の象徴だった円安トレンドの転換が一段と鮮明になる可能性がある。

記事についての記者への問い合わせ先:東京 小宮弘子 hkomiya1@bloomberg.net

記事についてのエディターへの問い合わせ先:崎浜秀磨 ksakihama@bloomberg.net 青木 勝

更新日時: 2016/02/10 11:54 JST

http://www.bloomberg.co.jp/news/123-O2B2QD6JIJVL01.html

円全面高、リスク回避で対ドル114円台−日米金融当局者の発言見極め

2016/02/10 10:30 JST

(ブルームバーグ):10日の東京外国為替市場では円が全面高の展開となり、対ドルでは再び1ドル=114円台に水準を切り上げて推移している。前日の米株安の流れを引き継ぎ、日本株が下げ幅を拡大する展開となっていることから、リスク回避の動きに伴う円買い圧力が強まっている。

午前10時26分現在のドル・円相場は114円49銭付近。円は主要16通貨に対して前日の終値から上昇しており、対ドルでは朝方に付けた115円26銭から114円41銭まで上昇する場面も見られている。前日の取引では一時114円21銭と、2014年11月以来の水準までドル安・円高が進行。円は対ユーロでも買われ、前日に一時1ユーロ=128円28銭と1月27日以来の高値を付けた。同時刻現在は129円40銭付近で取引されている。

みずほ証券の金岡直一FXストラテジストは、「リスクオフムードが拭い切れず、残っている状況」だとし、「ある程度拭い去る材料が出るかどうか」が鍵になると指摘。この日は日本銀行の黒田東彦総裁が衆院予算委員会に出席する予定で、「マーケットフレンドリーな発言が期待される」と言い、「その後のイエレン米連邦準備制度理事会(FRB)議長の議会証言でバトンがつながれれば、市場のボラティリティが沈静化し、リスクオフの動きが落ち着く可能性がある」とみる。

9日の米国株式相場は、主要3株価指数がそろって下落。米国債相場は上昇し、10年債利回りは一時1.68%と、15年2月以来の低水準を付けた。この日の東京株式相場は日経平均株価が反発して取引を開始したものの、下げに転じ、前日終値からの下げ幅が200円を超えている。

ノムラ・インターナショナルのシニアFXストラテジスト、後藤祐二郎氏(ロンドン在勤)は、「リスクセンチメントの弱さと米利上げが遠のくという、この2つがいわゆるファンディングカレンシーの円高に一番効いている」と説明。その上で、「ドル・円は短期的にはもう少し下がってもおかしくないが、金利などの面からみると、それなりにいいところまで下がったという感じはある」と話す。

円高けん制を警戒

麻生太郎財務相は9日の閣議後会見で、海外市場でリスク回避の動きから全面高になった円相場について「荒い動きが見られている」として、動向を注視する姿勢を示した。浅川雅嗣財務官は9日、同省内で一部記者団に対して、外為市場について、投機的な動きがないか注視していると述べた。

ノムラの後藤氏は、「麻生財務相や浅川財務官がコメントしてきているし、ポリシーアクションが早ければ3月の日銀の金融緩和という形で行われる可能性は高まっていると思うが、そうは言っても次の日銀会合は3月なので、口先での介入はできても、実際のアクションは出づらいという部分はある」と指摘。日銀の緩和期待が長い目でみるとドル・円の下支え要因になるものの、短期的にはイエレンFRB議長の議会証言や米経済指標などを受けて「ドルがしっかりするかどうかにかかっている」とみる。

イエレン議長はこの日の米国時間に下院金融サービス委員会で証言する。後藤氏は、市場環境の悪化などを受けて、「不透明感の高まりに当然言及する可能性が高い」と予想。ハト派的な発言内容となれば、「リスクセンチメントがポジティブに反応する」とし、「証言内容が重要なのは間違いない」と話す。

記事についての記者への問い合わせ先:東京 三浦和美 kmiura1@bloomberg.net

記事についてのエディターへの問い合わせ先:崎浜秀磨 ksakihama@bloomberg.net 青木 勝

更新日時: 2016/02/10 10:30 JST

http://www.bloomberg.co.jp/news/123-O2AYHF6K50Y201.html

日本国債の7割が水没、マイナス金利策で先行のドイツ国債に追い付く

2016/02/10 09:28 JST

(ブルームバーグ):日本銀行の黒田東彦総裁がマイナス金利政策の導入を決めてから2週間足らずで、その効果が日本国債市場に広がっている。国債発行残高の約7割は利回りがゼロ%を下回っており、同政策で先行するユーロ圏のドイツ国債に早くも肩を並べた格好だ。

長期金利の指標となる新発10年物国債利回りは9日、主要7カ国(G7)で初めてゼロ%を割り込み、マイナス0.035%まで低下した。世界的な景気減速を背景とした市場の混乱に加え、黒田総裁の「金利全般により強い下押し圧力を加えていく」という市場へのメッセージが浸透しつつある。欧州中央銀行(ECB)が日銀より約19カ月前にマイナス金利政策を導入した独国債市場では、10年物利回りが0.2%前後とプラスで推移している。

三菱UFJ国際投信債券運用部の小口正之チーフファンドマネジャーは、日本の10年債利回りがマイナスに転じたのは「象徴的な動きだ」と指摘。「過熱感とレベル感以外には売り材料が見当たらない。金利がどこまで下がるかを試す投機的な資金も入ってきており、目先どこまで行くか読めなくなっている」と話す。

黒田総裁とECBのドラギ総裁はともに、金利の押し下げに成功している。日本の10年債はマイナス金利政策発表前の0.225%から、わずか7営業日で26ベーシスポイント(bp、1bp=0.01%)も低下。実際の適用は16日以降だが、新発2年債はマイナス0.25%、5年債はマイナス0.265%、20年債も0.715%と、すでに過去最低を更新している。独10年債も昨年4月には0.049%と過去最低を付け、9日にも一時0.2%を割り込んだ。

東海東京証券の佐野一彦チーフ債券ストラテジストは、残存10年までの国債利回りがゼロ%を割り込んだことで、なおさら「国債を売らない人が増える」と予想。次の購入時には「デュレーション(年限)を相当長くしないと買えなくなる」からだと言う。ECBも追加緩和でマイナス金利の幅を深め、資産買い入れを拡大する方向だと分析。独10年債の利回りも「いずれマイナスになる」と読む。

佐野氏は今月初め、10年債利回りがゼロ%を割り込むと予測。この4年間で同利回りが0.5%、0.25%、0.1%に低下するとの見通しを示し、いずれも的中させた。金融緩和は日本経済の立て直しには効かないとみており、人口政策や規制緩和、税制改革が必要だと主張する。

日銀は先月末、金融機関の当座預金の一部に0.1%のマイナス金利を適用する追加緩和を決定。原油安や新興国・資源国経済の減速、市場の混乱を受け、企業信頼感の改善や人々のデフレ心理の転換が遅れ、物価の基調に悪影響が及びかねないと説明した。イールドカーブの起点を押し下げ、巨額の国債購入とともに、金利全般により強い下押し圧力を加えるとし、必要に応じて追加利下げもあり得るとした。

ECBは2014年6月に中銀預金金利をマイナス圏に引き下げ、昨年3月には量的緩和策を導入。12月には同金利をマイナス0.3%に下げた。ドラギ総裁は先月の記者会見で3月以降の追加緩和を示唆し、責務の範囲内なら政策手段に「制限はない」と言明した。

むしろ「デフレの追認」

ただ、両中銀の金融緩和は、昨年夏や年初来のように投資家がリスク回避に走る局面では、株価急落や通貨高の抑止効果を挙げていない。米連邦準備制度理事会(FRB)による3月の追加利上げ観測がゼロ%まで後退したのを受け、円の対ドル相場は9日に1ドル=114円21銭と日銀の追加緩和直後の14年11月以来の水準に上昇。TOPIXは昨年来安値を更新した。株安や円高は2%の物価目標の早期達成には逆風だ。

三菱UFJ国際投信の小口氏は、昨夏の「チャイナショック時は金融市場が主導した混乱にとどまったが、今回は実体経済への懸念が強く、根が深い」と分析。「時間をかけて織り込みが進むため、金利が反転する展開は想像しにくい」とみる。マイナス金利が実体経済にどう効くかは時間をかけた検証が必要だが、円高・株安を抑える意味での金融緩和は「限界に来ている」と指摘。市場はもはや「日銀に過剰な期待をすべきではない」と言う。

日銀は2%の物価目標を達成するため、マネタリーベースを積み増す「量的・質的金融緩和」を13年4月に導入。翌年10月末の追加緩和で国債保有増を年80兆円に拡大し、昨年12月には買い入れの平均残存期間を7−12年程度に長期化するなどの補完措置も加えた。指数連動型上場投資信託(ETF)、不動産投資信託(J−REIT)の買い入れも含む量的・質的緩和は今後もマイナス金利と併用していく方針だ。

ただ、全国消費者物価指数(生鮮食品を除くコアCPI)は原油安を背景に約1年間も前年比ゼロ%前後で低迷。日銀は先月末に公表した景気・物価見通しで、16年度のコアCPIを0.8%に引き下げ、物価目標の達成時期も「17年度前半ごろ」に先送りした。10年物の固定利付国債と物価連動債の利回り格差が示す市場の予想インフレ率は9日に0.244%と、13年10月の発行再開以降で最低を記録した。

富国生命投資顧問の奥本郷司社長は、日銀はマイナス金利の導入で「何をターゲットに金融緩和をしていくのかが曖昧になってしまい、今後の政策動向が非常に分かりづらい」と指摘。物価目標は堅持しているが、量的・質的緩和とマイナス金利の併用という「方向性の定まらない」手段のせいで、むしろ量的緩和の限界と「デフレの追認」を印象付けてしまったとみる。

記事に関する記者への問い合わせ先:東京 野沢茂樹 snozawa1@bloomberg.net;東京 Kevin Buckland kbuckland1@bloomberg.net

記事についてのエディターへの問い合わせ先:崎浜秀磨 ksakihama@bloomberg.net 青木 勝

更新日時: 2016/02/10 09:28 JST

http://www.bloomberg.co.jp/news/123-O29TZE6K50YC01.html

債券が下落、日銀オペ結果受け売り−長期金利はプラス圏に上昇

2016/02/10 13:52 JST

(ブルームバーグ):債券は下落。先物は152円台を割り込み、長期金利はプラス圏に上昇している。日本銀行による長期国債買い入れオペ結果を受けて、午後は売りが優勢となっている。午前の取引では、長期金利が前日に記録した過去最低に並び、新発20年債利回りは過去最低を更新していた。

10日の長期国債先物市場で中心限月3月物は、午後に入って、売りが優勢となり、前日比43銭安の151円80銭まで下落した。午前の取引では、一時14銭高の152円39銭まで上昇する場面があった。前日の夜間取引では一時152円48銭まで上昇し、過去最高値を更新していた。

SMBC日興証券の竹山聡一金利ストラテジストは、「日銀オペの前に前場で買われ、結果を確認して、後場で売りが出るパターンではないか」と説明した。また「日銀オペでの札割れは、今のところは恐らくないだろう。市場参加者はかなり低い金利で買っている分もあるので、オペで売る需要はあるからだ」とも語った。

日銀が今日実施した今月4回目となる長期国債買い入れオペ(総額8900億円程度)の結果によると、残存期間5年超10年以下、10年超25年以下、25年超の全てで応札倍率が前回から低下した。残存期間5年超10年以下の按分利回り格差と平均落札利回格差 との差は0.003%だった。

みずほ証券の丹治倫敦シニア債券ストラテジストは、「流動性が低く、ボラティリティが高い市場環境下で、金利低下が速かったことに対する警戒感はそれなりにあると思う。こうした中でフローが出ると一方向に振れやすくなっている面はある」と指摘。ただ、「国債買い入れオペでは5年超10年以下で入札結果が思ったほど流れなかったことから、売却ニーズがそれなりにあったことが後場の売り材料となった可能性もあるだろう」と述べた。

現物債市場で長期金利の指標となる新発10年物国債の341回債利回りは、日本相互証券が公表した前日午後3時時点の参照値を1.5ベーシスポイント(bp)上回るマイナス0.015%で取引を開始した後にもみ合い、水準を前日に記録した過去最低のマイナス0.035%まで低下したものの、午後に入って水準を切り上げ、プラス0.015%を付けた。

新発20年物155回債利回りは、1.5bp高い0.73%で始まった後、徐々に水準を切り下げ、0.705%まで低下し、過去最低を更新。午後に入って、0.74%まで水準を切り上げた。一方、新発30年物49回債利回りは2bp高い1.07%で始まり、1.04%まで低下した後に1.075%を付けている。

SMBC日興証の竹山氏は、午前に20年債の買いが入ったことについて、「市場が注目していた昨日の30年債入札結果は流れたが想定内に収まったので、安心感が広がったのが影響している」と指摘。「株安・円高は債券相場に直接影響するというより、日銀の追加緩和観測を高めて間接的に買い材料になる」とも述べた。

9日の米国債市場で10年債利回りは前日比2bp低下の1.73%程度で引けた。米国株は下落し、S&P500種株価指数は2014年4月以来の低水準付近で推移した。ニューヨーク原油先物市場ではウェスト・テキサス・インターミディエート(WTI)先物が大幅続落した。この日の東京株式相場は続落し、日経平均株価の下げ幅は600円を超えている。

イエレン米連邦準備制度理事会(FRB)議長は10日に米下院金融サービス委員会で、11日に上院銀行委員会で証言を行う予定。

バークレイズ証券の押久保直也債券ストラテジストは、イエレン議長の議会証言について、「このリスクオフ局面をどう考えているか発言が注目される。年内の米利上げ織り込みが剥落する中、ニュートラル(中立的)な姿勢を示しただけでタカ派的に受け止められるリスクはあるので注意が必要。3月米連邦公開市場委員会(FOMC)まで時間があるので断定的な発言はないだろう」と述べた。

一方、JPモルガン証券の足立正道シニアエコノミストは、「必ずしも最近の金融市場の動きを反映したものではないにしても、ハト派のメッセージとなることはほぼ間違いない。前回1月27 日のFOMC声明文はリスク評価ができないほど先行きの不透明さを意識させるものであったほか、インフレが目標に近づいたとの指摘がなかったことからみて、かなりハト派的。議会証言はこのFOMCの雰囲気を示すものと考えられる」と見込んでいる。

記事についての記者への問い合わせ先:東京 池田祐美 yikeda4@bloomberg.net

記事についてのエディターへの問い合わせ先:崎浜秀磨 ksakihama@bloomberg.net 青木 勝

更新日時: 2016/02/10 13:52 JST

http://www.bloomberg.co.jp/news/123-O29OX86TTDT501.html

次期米大統領、継承する財政状況は

9日発表された米予算教書から見えてくる財政の状況とは By JOSH ZUMBRUN

2016 年 2 月 10 日 11:51 JST オバマ米大統領は9日、2017年会計年度(16年10月?17年9月)予算教書を発表した。予算教書の主な目的は、同年度における政策上の優先課題を提示することだが、任期最後となるため、これまでの予算からの大きな変更はない。ただ、次期大統領が継承することになる財政上の遺産について、興味あるポイントを教えてくれる。 米政府歳出入のGDP比(青:歳入、赤:歳出、水色:見通し) ENLARGE

米政府歳出入のGDP比(青:歳入、赤:歳出、水色:見通し)

17年度予算案では歳出が歳入を上回るものの、財政赤字は過去50年間のほとんどのケースの範囲内に収まる。現在、歳出の対国内総生産(GDP)比は1930年代よりはるかに大きいが、1950年代と比較すると多少上回っている程度だ。歳入の対GDP比は最近数十年間、ほぼ横ばいで推移している。もちろん、歳出規模は第二次世界大戦中とまるで違う。 過去50年の米政府歳出入のGDP比(青:歳入、赤:歳出、水色:見通し) ENLARGE

過去50年の米政府歳出入のGDP比(青:歳入、赤:歳出、水色:見通し)

過去50年間に焦点を当てると、変化がもう少し分かりやすくなる。歳入、歳出ともに対GDP比は14%から25%の範囲に収まってきた。歳入はおよそ17?19%で推移してきた。米経済が好況だった1990年代終盤には歳入の対GDP比が若干拡大し、01年および07?09年のリセッション(景気後退)後には縮小した。歳入は好況時には増加し、不況時には減少する。歳出は、景気後退を受けて08年と09年にいずれも急増した。この一因としては政府と議会が景気対策を講じたことが挙げられるが、失業保険などセーフティーネット・プログラムの支出が自動的に増大したことにも留意する必要がある。 歳出と歳入の差が財政赤字だ。90年代終盤の好況だった数年間は別として、過去50年間ほぼ一貫して財政は赤字だった。大きな政策変更や経済変動がなければ、次期大統領は対GDP比2%強の財政赤字を受け継ぐことになる。これは、過去数十年間としては特に高くも低くもない水準だ。 1965年以降の米財政収支 ENLARGE

1965年以降の米財政収支

次期大統領は小幅な財政赤字の中で就任することになりそうだが、受け継ぐ政府債務はずっしりと重い。現在の政府債務残高合計は対GDP比100%を超えている。しかし、この大部分は社会保障信託基金など政府の別機関に対するものであることを銘記すべきだ。連邦準備制度理事会(FRB)も金融政策運営に利用するため大量の国債を保有している。これ以外に一般投資家(国内と海外双方の)が保有する国債の比率はGDP比で約60%だ。 米政府債務残高の推移 ENLARGE

米政府債務残高の推移

政府は信じられないほどさまざまな活動をしているが、予算の大半は限られた分野に注入されている。財務省、国防総省および保健福祉省関連を除くと、各省庁の予算合計は歳出の20%に満たず、しかも縮小傾向にある。財務省支出の大半は国債利払いに充てられるため、次期大統領がこれについてできることはあまりない。保健福祉省支出のほとんどは高齢者向け医療保険(メディケア)と低所得者向け医療保険(メディケイド)に充当される。これを削減しようとすれば、プログラムの大幅な改革が必要だ。そして、残りの歳出の大部分は、政府資金とは別枠で改革が困難とされる社会保障基金に割り当てられる。 関連記事 オバマ政権、SECなど監督当局の予算倍増要求へ

米債務の見通し改善、医療費伸び減速と低金利で

米財政赤字、15年通年は07年以来の低水準

米大統領選特集

http://si.wsj.net/public/resources/images/BN-MN226_budget_M_20160209093056.jpg

http://si.wsj.net/public/resources/images/BN-MN230_budget_M_20160209093842.jpg

http://si.wsj.net/public/resources/images/BN-MN241_budget_M_20160209101339.jpg

http://si.wsj.net/public/resources/images/BN-MN252_budget_G_20160209104100.jpg

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。