|

ロシアルーブル、対ドルで年初来安値を更新 原油安を嫌気 [モスクワ 30日 ロイター] - 30日の欧州外為市場でロシア通貨ルーブルが対ドルで3日続落し、一時1ドル=72.97ルーブルと年初来の安値を更新した。原油価格の下落が嫌気された。 0755GMT(日本時間午後4時55分)時点で、対ドル相場RUBUTSTN=MCXは0.8%ルーブル安・ドル高の1ドル=72.80ルーブル。対ユーロEURRUBTN=MCXでは0.8%ルーブル安・ユーロ高1ユーロ=79.66ルーブルで推移。 http://jp.reuters.com/article/russia-markets-idJPKBN0UD0MZ20151230

ドル・円は120円台前半、海外市場警戒で円売りの動き限定的

2015/12/30 15:34 JST

(ブルームバーグ):東京外国為替市場ではドル・円相場が1ドル=120円台前半で推移。日米の株価上昇を背景に円買い圧力が緩和した一方で、国内が休場となる31日にかけての海外市場の動向に対する警戒がくすぶり、円の下値は限定的となった。

30日午後3時半現在のドル・円相場は120円39銭付近。一時120円58銭と2日ぶりの水準までドル高・円安が進んだが、午後には日本株がやや伸び悩む展開になると、円が120円35銭まで値を戻す場面も見られた。

三菱UFJモルガン・スタンレー証券の植野大作チーフ為替ストラテジストは、東京市場は年末モードの中、「株価以外に手掛かりになる材料がもうない」と言い、日米で株価が持ち直してきていることを背景に、ドル・円相場はやや水準を切り上げる展開になっていると説明。ただ、日本が休みに入る31日の海外市場の原油や株価の動向に対する警戒感が残る面もあるとし、市場参加者が少ない中で上下ともに限定的な相場展開になりやすいとしていた。

この日の東京株式相場は日経平均株価が3日続伸して取引を開始。一時は前日終値からの上昇幅が130円まで拡大したが、午後には35円高まで上昇幅を縮小し、51円48銭高の1万9033円71銭で大引けした。

29日のニューヨーク原油市場でウエスト・テキサス・インターミディエート(WTI)先物が反発。30日に発表される原油在庫が2週連続で減少するとの思惑から買いが入った。上田ハーローマーケット企画部の山室宏之氏は、「原油価格にリスクセンチメントが左右される傾向が強く、動意の鈍い中で、原油価格の強弱からリスクオン・オフの様子をうかがう展開になりそうだ」と指摘。原油相場が上昇すれば、株式市場の支えとなり、リスクオンの動きにつながるとみていた。

前日の米株式相場は上昇し、S&P500種株価指数は年間ベースでこれまでの下げを取り戻す格好となり、プラスに転じた。ダウ工業株30種平均とナスダック100指数も上昇した。

みずほ銀行のトレーダー、日野景介氏(ニューヨーク在勤)は、「米国で株と金利がこれだけ上がっても、ドル・円は上がれないので、やはりまだ下方向なのではないか」と言い、「120円台半ばから上は厳しい」と指摘。その上で、「1回120円を割れて、ドルロング(買い持ち高)がはけないと、上昇は難しい」とみる。

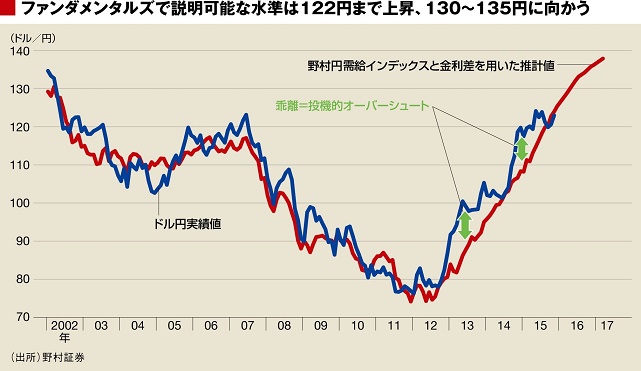

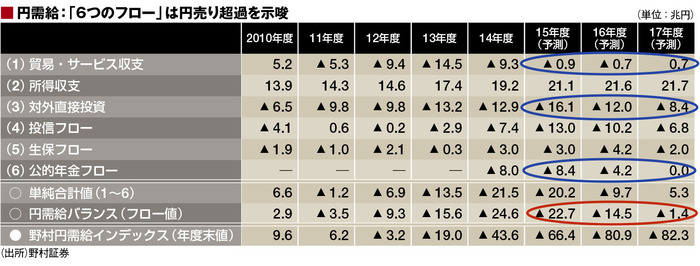

来年はドル130円突破の可能性も

ドル・円相場は6月には一時125円86銭と、2002年6月以来の水準までドル高・円安が進行。昨年末の終値119円78銭を上回って年内の取引を終えると、4年連続でドル高・円安トレンドが維持され、1973年の変動相場制移行後で最長記録となる。1月に付けた年初来の円高値115円86銭から安値までの値幅は10円にとどまる見通しで、昨年の18円88銭を下回り、やや円安の勢いが鈍化している傾向も見られる。

三菱モルガンの植野氏は、「ことしは過去3年間続いた猛烈な円安の踊り場」とした上で、来年にかけてはスピードダウンしながらもドル高・円安の寿命が延びる最終局面になる」と予想。「円高に転じるのは17年以降」と言い、来年は「3月、6月、9月の米連邦公開市場委員会(FOMC)で、非常にゆっくりとしたペースの利上げが確認されていくプロセスのどこかで、ドルが130円を上抜ける」と見込んでいる。

日本銀行の金融政策について、植野氏は、「時期尚早な円高トレンドへの転換リスクが高まれば、追加緩和の可能性がある」と言い、「円安のアクセレレーターにはもうならないが、円高のストッパーという役割が日銀に期待される」としている。

記事についての記者への問い合わせ先:東京 三浦和美 kmiura1@bloomberg.net

記事についてのエディターへの問い合わせ先:山崎朝子 tyamazaki@bloomberg.net 青木 勝, 崎浜秀磨

更新日時: 2015/12/30 15:34 JST

http://www.bloomberg.co.jp/news/123-O056P66KLVRB01.html

PIMCO旗艦ファンド、年間運用成績で上位復帰−グロース氏退社後

2015/12/30 14:25 JST (ブルームバーグ):パシフィック・インベストメント・マネジメント(PIMCO)の旗艦ファンド「PIMCOトータル・リターン・ファンド」から今年は推計527億ドル(約6兆3500億円)が流出したが、こうして資金を引き出した投資家はハイウエーで車線変更したのに後れを取ったドライバーのような気分かもしれない。

ブルームバーグのデータによれば、かつて最大の債券ファンドだったトータル・リターンは同ファンドの元運用担当者ビル・グロース氏の退社後初の暦年となった今年、12月28日時点でのリターンがプラス約1%で、同種のファンドの89%を上回る運用成績を上げた。トータル・リターン戦略のファンドにブルームバーグが分類し、1−11月で新規資金流入が多かった上位5本のファンドのうち4本のファンドのパフォーマンスを上回った。

運用成績が2年間にわたって大半の同種ファンドを下回った後に持ち直したことが、2014年9月のグロース氏退社に伴う急激な資金流出ペースの鈍化につながった。同氏はトータル・リターンの資産を13年のピーク時に2930億ドルまで膨らませた。現在の運用資産は920億ドル。同ファンドの3人の共同運用担当者のうちの2人であるスコット・マザー、ミヒル・ウォラー両氏によると、同ファンドは多くの投資家に損失をもたらしたエネルギー企業の社債や新興市場債、他の高利回り債への投資を避けた。

ウォラー氏はPIMCO本社の会議室で「われわれは守りの姿勢だった。今後は選択的な攻めの姿勢を取ることになる」と述べた。

両氏は16年について、メキシコ国債を含むエネルギー関連投資のほか、ロシア・ルーブルやノルウェー・クローネ、カナダ・ドルなどの通貨に収益機会があるとみている。PIMCOでは原油価格が1バレル=70ドルと、最近の安値の約2倍にまで上昇するとの予想だ。

ウォラー氏は「リターンをもたらす次の機会は目の前にある。それはエネルギー市場と新興市場だ。向こう6カ月から1年半に恐らく次の収益機会が訪れるだろう」と語った。

原題:Pimco’s Main Fund Climbs Back Near Top in Year After Gross Exit(抜粋)

記事に関する記者への問い合わせ先:ロサンゼルス John Gittelsohn johngitt@bloomberg.net

記事についてのエディターへの問い合わせ先: Christian Baumgaertel cbaumgaertel@bloomberg.net Andrew Bachmann

更新日時: 2015/12/30 14:25 JST

http://www.bloomberg.co.jp/news/123-O05L0B6S972901.html

アングル:2016年の米金融市場の悪材料は

[ニューヨーク 28日 ロイター] - 本来であれば2016年は米国株式市場にとって良い年になるはずだ。米連邦準備理事会(FRB)の利上げは景気に自信があることを示唆するものであり、大統領選挙の年は例年、投資家は恩恵を被る。

専門家の大半は現在の強気相場が7年目に突入すると予想しており、最新のストラテジスト調査によると、2016年末のS&P500指数は現在の水準より概ね8%高の約2207という予想結果が出た。 しかし、多くのことが首尾よく運ばない可能性もある。回答者のストラテジストは同時に、波乱含みの大統領選挙から地政学的リスクに至るまで、株式市場に大きな打撃を及ぼす長い懸念事項リストも示している。 以下がその懸念事項の一覧表だ。楽観的であり続けたいと考える人には、古くからあるウォール街のことわざを思い出してほしい。「強気相場は心配の壁を登る」。 <企業業績の改善にブレーキも> ロイターの調査対象となった30人のストラテジストが挙げた懸念事項の中で突出しているのは企業業績の悪化だ。S&P500種企業の2015年の利益成長は横ばいと予想されており、株価は既に割高水準にある。現在の株式市場は利益の概ね19.3倍で取引されており、過去の株価収益率の平均である15倍を大きく上回っている。企業業績に何らかのつまずきが見られれば、株価の割高感が一段と増すだろう。 ロイターの調査では2016年の増収率予想は現在3.9%で、コスト高によって利益は2年連続横ばいに抑えられる見通しだ。ヌビーン・アセット・マネジメントのチーフ・エクイティ・ストラテジスト、ボブ・ドール氏は「労働コストがわずかに上昇し始め、支払利子が増えると、利益率の改善を続けるのは難しくなる」と指摘する。 <ドル高がもたらす痛み> 2015年にドルは主要通貨に対して8.4%上昇しており、米国が利上げを継続する一方で他国は緩和的な金融政策を維持することから、来年は一段のドル上昇も見込まれる。 ドル高によって米国製品が海外でますます割高となるため、海外事業比率の高い米国企業にとっては販売面でのさらなる圧力となりそうだ。 「前年と同様の展開になれば、米国企業に対して約280億ドルの打撃になる」とファイアーアップスのウルフガング・コースター最高経営責任者(CEO)はみており、海外事業を抱える米国企業の2016年第1・四半期の1株利益は0.03─0.04ドル押し下げられると指摘した。 <米大統領選で泡沫候補が当選すれば> 歴史的にみて大統領選挙の年に株価のパフォーマンスは良好だ。株式市場年鑑のストック・トレーダーズ・アルマナックによると、1950年以降に行われた16回の大統領選挙の年に、民主、共和どちらの候補が勝利したかとは無関係にS&P500指数が13回上昇している。 しかし、ストラテジストたちは、ドナルド・トランプ氏やバーニー・サンダース氏のいわゆるアウトライヤー(非主流派)が出馬表明している2016年は例外的な年になるのではないかと疑っている。 アリアンツ・グローバル・インベスターズの米国投資ストラテジスト、クリスティーナ・フーパー氏は「極端な候補が増えれば増えるほど、通常は株式相場に歓迎されないことが多い」と指摘。来年を通じて大統領選挙が相場のボラティリティ上昇要因になると予想している。 <FRBが積極利上げに動いた場合> 12月16日にFRBが利上げを発表するとともに、将来の利上げに関してはゆっくりと行動すると表明したことを受けて、株式市場は急騰した。 しかし、FRBが仮にインフレ率の上昇や企業業績の改善なしに利上げを継続すれば、株価の押し下げ要因となる。ソラリス・グループのティム・グリスキー最高投資責任者は「利上げは一貫して懸念材料になるはずだ」との見方を示した。 利上げが進めば、株式が債券など他の資産に比べて魅力が低下する可能性があるためだ。 <コモディティの下落> 原油価格の下落で、エネルギー企業だけでなくこれらの企業に対する資金供給源である銀行や株主も痛手を被ってきた経緯があり、投資家に動揺を与えてきた。 ウェルズ・ファーゴ・ファンズ・マネジメントのチーフ株式ストラテジスト、ジョン・マンリー氏は「コモディティ全体で下向きの制御が利かなくなる可能性がある」と述べた。 <消費に勢い見られず> 米国のガソリン価格は1ガロン当たり2ドルを下回る状況だが、消費ブームの勢いはない。追加利上げが実施されれば、消費者はさらに貯蓄傾向を強めるかもしれない。 S&P500種の株価売上高倍率は前回のピークを既に上回っている、とBMOプライベート・バンクのシニア・ポートフォリオ・ストラテジスト、ジェフ・ウェニガー氏は指摘する。販売が伸びなければ、経済成長が企業業績の伸びを促し、株価が上昇するという枠組みが消滅する可能性があるという。 <中国のハードランディングは> アリアンツのフーパー氏は「中国は800ポンドのゴリラだ」と述べ、及ぼす影響の大きさに警戒心を強めている。 中国の株式市場は8月に下落し、米国市場にもしわ寄せが及んだ。世界第2の経済大国の景気は依然として弱く、投資家はコモディティ需要や外貨準備高の状況に悪影響を及ぼすと懸念している。さらに中国景気の悪化は世界に波及し、新興国から米国まで打撃を与える可能性がある。 <地政学リスク> 調査対象のストラテジストのうち最低でも9人は2016年の株式市場の最大の懸念材料としてテロや中東の政情不安を挙げた。 フェデレーテッド・インベスターズのスティーブ・オース最高投資責任者は「旅行や貿易の流れを止める何らかの地政学的イベントは明らかなリスクだ」と話す。 原油価格の急落は株式に悪材料であることが分かっているが、その逆が必ずしも買い材料になるとは限らない。中東全体に危機が及べば原油価格はいとも簡単に上昇し、消費者や企業にとってコスト上昇要因となるからだ。 ウェルズ・ファーゴのマンリー氏は「世界経済から生気が失われてしまったというリスク」を懸念しているという。同氏は「私が最も深く恐れているのは、我々が6年前に問題を修復せずにそれをしばらくの間問題解決を遅らせてきたことだ。われわれは深い裂け目に落ちて沈んでいるのではなく、じわじわと水が漏れて沈んでいるのではないか。それは私が考えていることではなく、私が心配していることだ」と話した。 (Caroline Valetkevitch記者)

http://jp.reuters.com/article/wall-street-in-idJPKBN0UD0UT20151230?sp=true 2016年の世界経済成長、期待はずれで不均衡に=IMF専務理事 [ベルリン 30日 ロイター] - 国際通貨基金(IMF)のラガルド専務理事は、30日付の独紙ハンデルスブラットに掲載された寄稿記事で、2016年の世界経済の成長は期待はずれなものになるとの見通しを示した。 専務理事は「金融セクターが依然としてぜい弱な国が多く、新興国市場では金融リスクが高まっている」とし、「これはすべて、2016年に世界経済の成長が期待はずれで不均衡なものになるということを意味している」と指摘した。 また、低水準の生産性、人口の高齢化、世界的な金融危機の影響が成長の足かせとなっており、中期的な見通しを悪化させたとした。

http://jp.reuters.com/article/imf-lagarde-idJPKBN0UD0RS20151230 債券は下落、米債安や入札控え売り優勢―先物は大納会初の149円台

2015/12/30 16:26 JST

(ブルームバーグ):債券相場は下落。前日の米国債市場で10年物が大幅安となった流れを引き継いだほか、年明け以降の入札を控えて、売りが優勢となった。半面、日本銀行による長期国債の買い入れオペ実施で下げ幅は限られ、長期国債先物の中心限月は大納会で初となる149円台で取引を終えた。

30日の長期国債先物市場の中心限月3月物は前日比5銭安の149円ちょうどで始まった後、一時8銭安の148円97銭まで下落し、2営業日ぶりに149円台を割り込む場面があった。その後は徐々に下げ幅を縮小し、午後には一時1銭高の149円06銭まで値を戻したものの、結局、1銭安の149円04銭で引けた。同水準は昨年末の終値147円79銭を1円25銭上回っている。

現物債市場で長期金利の指標となる新発10年物国債の341回債利回りは、日本相互証券が公表した前日午後3時時点の利回り参照値を1ベーシスポイント(bp)上回る0.275%で始まった後、若干水準を切り下げ、0.27%で推移している。昨年末の終値水準は0.33%だった。

新発30年物の49回債利回りは1bp高の1.28%で始まった後、徐々に水準を切り下げ、1.27%に下げている。新発20年物155回債利回りは変わらずの1%で始まった後、0.995%に下げている。

来週の1月5日には10年国債入札、同月7日には30年国債入札が実施される。マスミューチュアル生命保険運用戦略部の嶋村哲金利統括グループ長は、「10年債入札に向けては中期から長期ゾーンの売り圧力が高まり、入札は無難な結果ではないか。30年債入札は日銀の買い入れや生保などの超長期ゾーンへの乗り換えの連想などから、堅調な結果になるとみている」と述べた。

岡三証券の鈴木誠債券シニアストラテジストは、「円債も年明け早々に10年債と30年債の入札があるため、日銀の補完策を受けて利回りが低下する中、覚悟を決めて買うのか見極める必要がある」と指摘。一方で、「来週は3回の日銀国債買い入れオペが見込まれ、増額もされるため、需給はバランスしやすい」とも語った。

日銀が今日実施した長期国債買い入れオペ(総額1.1兆円)の結果によると、対象となる残存期間の1年超3年以下、3年超5年以下、5年超10年以下の銘柄全てで応札倍率が前回から上昇した。

ドイツ証券の山下周チーフ金利ストラテジストは、「日銀の国債買い入れオペがあることは分かっていたし、ほぼ予想通りの結果で相場に大きな影響はなさそう。投資家や業者筋の在庫は軽くなったと思う。流動性が落ちている中で、閑散に売りなしという状況で、現物債が吸収されると、相場は下がらない」と分析した。

日銀は来年から長期国債買い入れオペの平均残存期間を7−12年程度と現在の7−10年程度から長期化する上、現在の政策の下で必要な国債の買い入れ額も、保有国債の償還増に伴い、約120兆円と15年中に比べ10兆円増やす見込み。

マスミューチュアルの嶋村氏は、「新年度相場入り後は、日銀による新たな買いオペのスタートで利回り曲線は、ブルフラット化する方向でイメージしている」と説明。一方で、「新年入りということで、担保ニーズが切れる2年債が売られ、海外を中心とした売りがかさむ可能性もある。これが7年ゾーンなど先物周りに波及する可能性もあり、ツイスト気味にフラットニングする可能性も頭に入れておきたい」とも語った。

29日の米国債市場で10年債利回りは前日比7bp上昇の2.31%程度で引けた。同日実施された5年債入札では、最高落札利回りが2014年9月以来の高水準となり、投資家の需要を測る指標の応札倍率が09年7月以来の低水準だった。28日に実施された2年債入札でも需要は09年以来の低水準を記録した。同日の米国株式市場では、S&P500種株価指数が年間ベースでこれまでの下げを取り戻すなど、主要株価指数は上昇して引けた。

30日の東京株式相場は続伸。日経平均株価は前日比51円48銭高の1万9033円71銭と、終値ベースでは17日以来となる1万9000円台を回復して取引を終えた。

記事に関する記者への問い合わせ先:東京 池田祐美 yikeda4@bloomberg.net;東京 崎浜秀磨 ksakihama@bloomberg.net

記事についてのエディターへの問い合わせ先: Garfield Reynolds greynolds1@bloomberg.net 崎浜秀磨, 青木 勝

更新日時: 2015/12/30 16:26 JST

http://www.bloomberg.co.jp/news/123-O055JJ6JTSE901.html

米金融当局の大いなる実験:規制監督措置で資産バブル封じ込め可能か

2015/12/30 12:14 JST (ブルームバーグ):米連邦準備制度理事会(FRB)をはじめとする金融規制監督当局が18日に発表した共同声明は一見、当たり障りのない書き出しで始まった。それは金融機関に対し、「商業用不動産融資のための慎重なリスク管理慣行に関する既存の規制指針」を「再認識」させるのが狙いとされた。

だがFRBと連邦預金保険公社(FDIC)、通貨監督庁(OCC)が全米の金融機関に連名で発したのは、実は重要な警告だった。北東部ボストン、南部ダラス、北西部シアトルなど各都市で活気づいている不動産市場にあおられて、融資基準が緩んだり不健全な融資が集中したりする事態を、連邦当局は大いに警戒しているという趣旨だ。

こうした警告を通じた戦術が効果を発揮してくれれば、16日に約10年ぶりの政策金利引き上げを決め、今後も緩やかな利上げを志向する米金融当局にとって、政策運営の自由度が増す可能性を意味する。規制監督措置によって潜在的な資産バブルを封じ込めることができれば、急ピッチで利上げをせずに済み、2%のインフレ目標達成に向けて景気を十分加速させることができるためだ。

米シンクタンク、ピーターソン国際経済研究所のシニアフェロー、エンジェル・ユビデ氏は米金融当局について、「彼らは景気刺激の方向に踏み込んでおり、金融の安定性に対するリスクは常にある」と指摘。そうした状況では、規制監督措置を積極的に講ずることでハト派的な金融政策とのバランスを取ることが理にかなうと、ユビデ氏は説明した。

サブプライム危機

サブプライム(信用力の低い個人向け)住宅ローン市場崩壊の悪夢に付きまとわれながらも、3年余りにわたってインフレ率が目標を下回って推移しているとして、米金融当局者は緩和気味の政策を維持したい意向だ。このため当局は資産バブルの芽をまだ小さなうちに摘んでしまおうと以前よりも早く、正確かつ積極的に規制監督措置の圧力を金融機関にかけている。

シアトルを拠点とするコミュニティーバンク、ホームストリート・バンクのマーク・メーソン最高経営責任者(CEO)は、「金融当局がこれまでよりも敏感となっているのは明らかだ」とした上で、「前回、受動的だった彼らは、先手を取る必要があるのだ」と解説した。

矢継ぎ早の利上げという武骨な手段に訴えずに、経済全体に混乱が生じる前に金融の安定性への脅威を取り除くのが一連の行動の目的だ。突然の金融引き締めは、まだ脆弱(ぜいじゃく)な回復を損ない、リセッション(景気後退)への逆戻りにつながりかねない。

しかし、このような脅威を規制監督措置で除去しようとする試みには1つだけ問題がある。それは、実際に期待通り機能する実体的な証拠がないことだ。

ウォーゲーム

6月、FRBや地区連銀のスタッフが参加してウォーゲーム(軍事演習)さながらの「机上訓練」が行われた。ボストン連銀の主催者は、想定される危機シナリオを複数提示して、参加者に規制監督のいわゆるマクロプルデンシャル措置を使ってどのように対応するのがベストかを尋ねた。

参加者らは、まず監督指針や「窓口指導」的な措置で金融の安定性への問題に対処することを選好し、それに続いて自己資本比率や流動性基準の要件強化などの追加措置を列挙した。マクロプルデンシャル措置は個々の金融機関を対象とするのではなく、金融システム全体に行き過ぎが生じることを防ぐ。

ナティクシス・グローバル・アセット・マネジメントのチーフ市場ストラテジスト、デービッド・ラファティ氏は「マクロプルデンシャル措置は理論上は極めて良いものだ」としつつも、「実行して正しく運用するのは非常に困難だ」との見方を示す。

またFRBのフィッシャー副議長は6月の講演で、「全ての金融の不安定性の問題に対処できるだけの十分強力なマクロプルデンシャル措置があるかどうかは明らかでなく、金利政策の活用の可能性を排除しない方が賢明だ」と話していた。

TDセキュリティーズの米金利ストラテジスト、ジェナディ・ゴールドバーグ氏(ニューヨーク在勤)は、「金融危機後の規制監督環境は、不安定性の多くに先制的に取り組む上で大幅に改善された」とした上で、米金融当局にはマクロプルデンシャル措置に加えて金利政策も使う心構えが必要だろうとの考えを示した。

原題:Fed’s Asset-Bubble Focus Tries to Clear Path for Gradual Hikes(抜粋)

記事に関する記者への問い合わせ先: Washington D.C. Christopher Condon ccondon4@bloomberg.net;ワシントン Jeanna Smialek jsmialek1@bloomberg.net

記事についてのエディターへの問い合わせ先: Carlos Torres ctorres2@bloomberg.net

更新日時: 2015/12/30 12:14 JST

http://www.bloomberg.co.jp/news/123-O0426J6K50YF01.html

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。