|

�����̑�ȔN�����C�����̊����ێ��̂��߂Ɏ������B���[�}�����̊�@��������N���͈�u�Ő�����Ԃ��ƂɂȂ�B�ǂ��ӔC���Ƃ���肩�B https://t.co/dRs7woKR41

— �����Y�i�������j (@ozawa_jimusho) 2019�N4��24��

�����@�A�N���ϗ����̊��^�p�x���@�������m�ۂ�X�N�������߂�

https://this.kiji.is/493728688186115169?c=39550187727945729

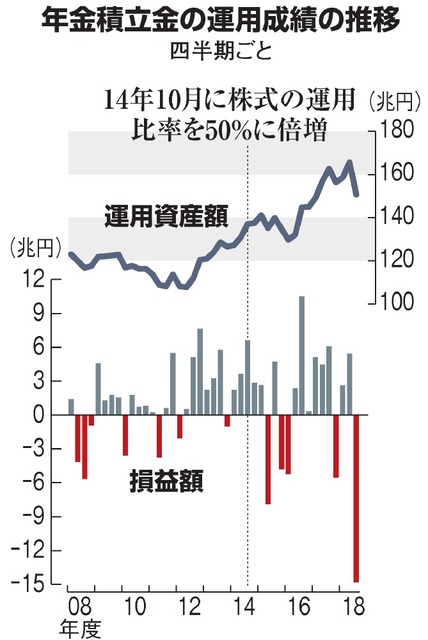

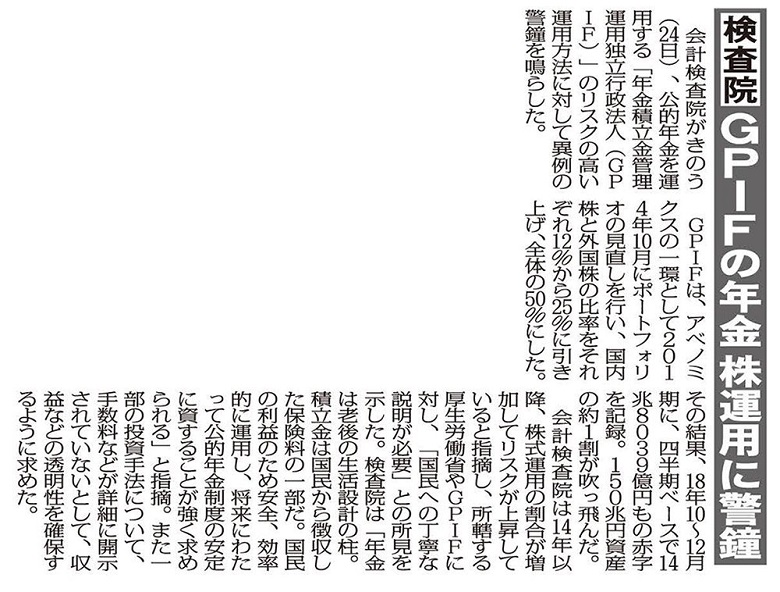

| 2019/4/24 19:20�@�����ʐM �@��v�����@��24���A�����N��������N���̐ϗ����̉^�p�Ɋւ��钲�����ʂ����\�����B2014�N�ȍ~�A���i�ϓ��������������ł̉^�p�䗦��50���ɑ��������X�N�����܂��Ă���Ƃ��āA���ǂ�������J���Ȃ�N���ϗ����Ǘ��^�p�Ɨ��s���@�l�iGPIF�j�ɑ��A�����ɒ��J�ɐ�������悤���߂��B������@�̓������m�ۂ�A���̐ϋɓI�ȊJ���������B �@GPIF��14�N10���A�o�ϐ���u�A�x�m�~�N�X�v�𐄐i���鐭�{�ƕ��������킹�āA����I�ȍ����S�̎��Y�\�������i��{�|�[�g�t�H���I�j��ς��A�����̔䗦��24������50���ɑ��₵���B

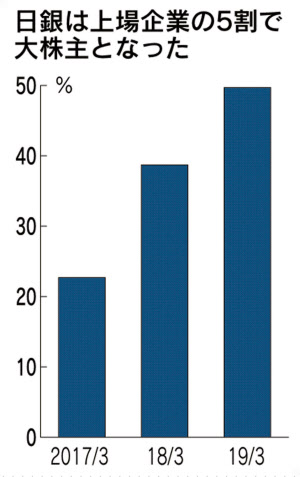

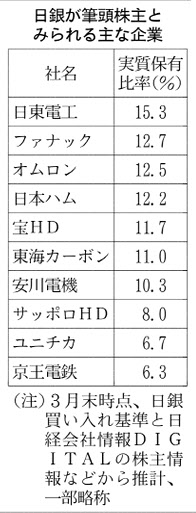

���I�N���A�^�p��14.8���~�@18�N10�`12���A���E�I�������� https://www.nikkei.com/article/DGXMZO40786420R00C19A2EA4000/ 2019/2/1 20:00�@���o�V�� ���I�N�����^�p����N���ϗ����Ǘ��^�p�Ɨ��s���@�l�iGPIF�j��1���A2018�N10�`12�����̉^�p������14��8039���~�������Ɣ��\�����B�s��^�p���n�߂�01�N�x�ȍ~�A�l�����x�[�X�ł͉ߋ��ő�ƂȂ����BGPIF��14�N�̉^�p���v�ő���ϓ��̉e�������₷���Ȃ����B����Љ�ւ̍v�����d������ESG�����Ȃǂ̎��g�݂����߂Ĉ���I�ȉ^�p�ɂȂ���B �Ē��f�Ր푈�≢�B�����̕s��������w�i�Ƃ������E�I�Ȋ������������B��������܂ł̗ݐς̎��v�z��56��7�牭�~�ɋy��ł���A�N���������ێ����邽�߂ɕK�v�Ȑ����͊m�ۂ��Ă���B GPIF��14�N�̉^�p���v�ō����O�����̍\������������܂ł�2�{��50%�ɑ��₵���B���Y��3����2�͓��{����O���Ă̎��Y�ʼn^�p����Ă���A������ב֑���̕ϓ��ɉ^�p���т���荶�E����₷���Ȃ��Ă���B���ꂪ�����ȍۂ͑��z�̉^�p�v�ɂȂ��邪�A����͗��ڂɏo���B ���Y�ʂ̉^�p���v������ƁA��������7��6�牭�~�A�O������6��8�牭�~�̑����ƂȂ����B�O������7�牭�~�̃}�C�i�X�ŁA�������̂�4�牭�~�̃v���X�������B ���z�̉^�p���͖�}�Ȃǂ���ᔻ�̑ΏۂƂ��ꂪ�����B�ꕔ����͉^�p���v�O�̍��d���̍\�������ɖ߂��ׂ����Ƃ̐����オ��B��������̋��Z����̉e���Œ��������̓[��%�ߕӂŐ��ڂ��Ă���A�ϓ������R�����B�����Ȃǂ̉^�p���������߂Ȃ���ΕK�v�Ȑϗ��z���m�ۂł��Ȃ��Ƃ̎w�E���������B GPIF�͑���ϓ��ɍ��E����ɂ����^�p�ɗ͂����Ă���B��\�ႪESG�������B���g���K�X�̔r�o�⏗������̐��i�ɗD�ꂽ��ƂȂǂɏd�_�I�ɓ������Ă���B�����\��������ۑ�ɐϋɓI�Ɏ��g�ފ�Ƃ͎s��̕]���������A������I�ȉ^�p�ɂȂ���\��������B �������ϑ������^�p��Ђւ̕�V�̎x�������@���A�^�p���тɉ����ĕ�V�̐�����ς�����јA���^�̕�����啝�ɑ��₵���B��V���e�Ђ��^�p�͂����@�Â��ɂ��ĉ^�p�����̈����グ�ɂȂ��A�N�����Y�̊g���}��_�����B �N���^�p�A�P�S���~�Ԏ��@��N�P�O�`�P�Q�����A�ň��@�����������e�� https://digital.asahi.com/articles/DA3S13875838.html 2019�N2��2��05��00���@�����V�� �@�@�@  �@�@�@�N���ϗ����̉^�p���т̐��� �@���I�N�����^�p����N���ϗ����Ǘ��^�p�Ɨ��s���@�l�i�f�o�h�e�j�͂P���A��N�P�O�`�P�Q�����łP�S���W�O�R�X���~�̉^�p�����o���Ɣ��\�����B�ŋ߂̐��E�I�Ȋ����ɂ����̂ŁA�l�����x�[�X�̐Ԏ��z�͉ߋ��ő�B�ȑO�ɔ�ׁA�N�����Y�ɐ�߂銔���̉^�p�䗦�����߂Ă���A���������̉e�����₷���Ȃ��Ă���B �@�Ԏ��ɂȂ�̂͂R�l�����Ԃ�B����܂ōő�̐Ԏ��z�́A�����̌i�C�����Ȃǂ̉e�������P�T�N�V�`�X�����̖�V�E�X���~���������A����̑����͂��̂Q�{�߂��ɖc��B���Y���z�͂P�T�O���U�U�R�O���~�ɖڌ��肵���B �@���z�̐Ԏ��̔w�i�ɂ́A�Ē��f�Ֆ��C�Ȃǂ̉e���ŁA���������łV���U�T�T�U���~�A�O�������łU���W�T�W�Q���~�̑啝�ȑ������o�����Ƃ�����B�f�o�h�e�͂P�S�N�P�O���A�����̔N���̎x�����ɕK�v�Ȏ��Y�̗������m�ۂ��邽�߂Ƃ��āA��r�I���S�����A����肪�Ⴂ�Ƃ���鍑���S�̉^�p����������A�����̔䗦���T�O���ɔ{���������B �@����ŁA�N�����Y�̎s��ł̉^�p���n�߂��O�P�N�x�ȍ~�̗ݐς̍����z�͂T�U���U�V�S�T���~�B�^�p�����������P�S�N�P�O���ȍ~�ł��A�P�T�E�S���~�߂��̍������ێ����Ă���B�����N�����[�������͂P���̋L�҉�Łu����̒Z���I�ȉ^�p���ʂ��N�������̖��ɒ���������A�N�����t�ɉe����^�����肷�邱�Ƃ͂Ȃ��v�Əq�ׂ��B�����A�r�l�a�b�����،��̖������́u���E�I�Ɍi�C�Ɍ������O���o�Ă���A��N�O���܂ł̂悤�ȍ����^�p�v�͊��҂ł��Ȃ��v�Ƙb���Ă���B�i�������O�Y�j ����A���{���̍ő劔��Ɂ@���N���ɂ��@���I�N������ �� https://www.nikkei.com/article/DGXMZO43792260W9A410C1EA2000/ 2019/4/16 19:00�@���o�V�� �����s��œ���̑��݊�����i�Ƒ傫���Ȃ��Ă���B���{�o�ϐV���̐��v�ł́A�����2020�N���ɂ����I�N��������A���{�ő�̊���ƂȂ錩�ʂ����B�@�֓����ƁE�O���l���哱���Ĕ��W���Ă������{�̎��{�s��́A������s���哱���邱��܂łɂȂ��i�K�ɓ���B �@�@�@�@�@  ����́A���{���ɓ�����������M���iETF�j��N�Ԗ�6���~�w�����Ă���B����ۗ̕L�c���i�����x�[�X�j��3�������_��28���~���ƂȂ����B����1���̎������z��4.7%�ɑ�������B���₪�����y�[�X�Ŕ���������Ɖ��肷��ƁA20�N11�����ɂ͖�40���~�ɑ�����B����6%����ۗL����ƌ����A�ő�̊���ł���N���ϗ����Ǘ��^�p�Ɨ��s���@�l�iGPIF�j������v�Z���B �ʊ�Ƃł݂�ƁA����̑��݊��͈�i�Ƒ����B���₪���\���锃�������Ȃǂ����ƂɎ����ۗL�z�����Z����ƁA�����d�H��t�@�i�b�N�A�I�������Ȃ�23�ЂŕM������ɂȂ������悤�B���10�ʈȓ��̊�����w���u�劔��v��ł�3�������_�ŁA����Ƃ�49.7%�Ɣ����œ��₪�劔��ƂȂ����B �@�@�@�@�@  ���{�̎��{�s��́A���{�K���ɘa�ɑ���x�������犔�������������`������A�l�����s��ی���ЂȂǂɎ������サ���̂���1�����B ���̌�A�C�O�����Ƃ̉e���͂��}���ɑ������i�K���2���Ƃ���ƁA���₪�s��̎���ƂȂ��Ă������݂͑�3���Ƃ�����B���I�N���ɑ����ē��₪�ő劔��ƂȂ闈�N���͓��{�̎��{�s��̓]���_�ƂȂ�B ����́A�s��̕s����ȓ�����}���A2%�̕����㏸���ڕW��B�����邽�߂̋��Z����̈�Ƃ��ē��{�����w�����Ă���B����̍��c���F���ق�16���̍���قŁA�u��Ƃ�ƌv�́i����Ⓤ���Ȃǁj�O�����Ȍo�ϊ������x����v�ƈӋ`�����������B�����͓����ƂɎ��Y���ʂ������炵�A�S���𖾂邭����ȂǁA�o�ςɋy�ڂ��D�e���͏��Ȃ��Ȃ��B �����������ړI�Ŋ�����ۗL���Ă���킯�ł͂Ȃ����₪�s��̎���ƂȂ镛��p�͑傫���B�o�ϋ��͊J���@�\�iOECD�j��15���Ɍ��\�����Γ��o�ϐR�����œ����ETF��������ɂ��āu�s��̋K���Ȃ�����v�Ƃ��Č��O���������B ���₪ETF��ʂ��ċƐтɂ�����炸�A���L�����������߂��B����1���ł́A�ߋ�10�N�Ԃ�5��ȏ�Ԏ����v�サ����Ƃ͌v54�Ђɂ̂ڂ�B�V���{�Ȋw�ȂǐԎ��̉�8��ɒB������Ƃ����݂���B ���₪�M������Ƃ݂����Ƃ̊����́u������V�Ȃǂŏ]�ƈ��̎m�C�����߂悤�Ƃ��Ă��A���┃���Ŋ�����������ɂ������߁A���ʂ����҂��ɂ����v�ƘR�炷�B �����ǖʂɓ]���ē���̎��Ȏ��{���ʑ����鎖�ԂɂȂ�A�ʉ݂̐M�F���h�炬���˂Ȃ��B����̉J�{���������ق�3���ɍ���Łu���o���ϊ�����1��8000�~���x�������ƕۗLETF�̎������뉿�������v�Ƃ̎��Z���������B�����̊�����������͋��������邪�A�����̌i�C��ދǖʂȂǂŊ܂ݑ�����������\���̓[���ł͂Ȃ��B �������}����Ə��҂��鍑��ЍƈႢ�AETF�ɂ͖������Ȃ��B�c�������炷�ɂ͎s��ɔ��p����K�v�����邪�A�����̉����������Ȃ��悤�ɒ������Ԃ������ĐT�d�ɔ��p������Ȃ��B���ꎩ���Ƃ�������Ɏs��ł́u����́i���p��������߂āj���Ђ����邵���Ȃ��Ȃ����v�iBNP�p���o�،��͖̉열���Y�`�[�t�G�R�m�~�X�g�j�Ƃ̐���������B |

�@�薼�ɂ͕K���u���C������ցv�ƋL�q���Ă��������B

�@�薼�ɂ͕K���u���C������ցv�ƋL�q���Ă��������B