����A�ˑR�́u���Z�����ύX�v�����������������������̂��@�u�[���v�ɂ��������Ȃ����c

http://gendai.ismedia.jp/articles/-/56796

2018.08.02�@���B ���i�@�G�R�m�~�X�g�@����r�W�l�X

���t������̃c�[���͕ς�邪�c

7��31���A����͋��Z�����ɂ����ċ��Z����̕ύX���s�����B

���̎�ȓ��e�́A�ȉ��̒ʂ�ł������B

1) ��������ɂ��Ắu�t�H���[�h�K�C�_���X�v�����A�u��������̖ڕW�v�̎����ɑ���R�~�b�g�����g�����߂�

2) �}�C�i�X�������K�p�������ⓖ���a���c���������10���~���x����5���~���x�Ɍ��z����

3�jTOPIX�i���؊����w���j�ɘA������ETF�̔�������z�z����

���O�̃��f�B�A�̃��[�N����Řb��ɂȂ��Ă����C�[���h�J�[�u�R���g���[������Ɋւ��ẮA��������i-0.1���j�A�y��10�N���������i0���j�̗U���������̂̕ύX�͂Ȃ������B�����A10�N���������͗U�������ɌŒ肷��̂ł͂Ȃ��A������x�̕ϓ��i�}0.2�����x�j�͋��e���邱�ƂƂ��ꂽ�i�債���ύX�ł͂Ȃ��ƕM�҂͎v�����A����ŋ��Z�s��W�҂͑呛���ł���j�B

�܂��A���ۗL�����z�̔N��80���~�ڕW���ύX����Ȃ��������A�K�������u80���~���v�ɂ�����炸�e�͓I�ɔ�����������{���邱�ƂƂ��ꂽ���AETF�̍w���z���ɉ����ĕϓ�������A�Ƃ��ꂽ�B

���̐����ύX�ɂ��āA�s��W�ҁA�y�сu����E�H�b�`���[�v�̊Ԃŕ]���͕�����Ă���悤���B

�u���Z�������퉻�i�o������j�Ɍ����Ă̑����v�Ƃ�������������A�u�t�H���[�h�K�C�_���X�����ɂ���Ċɘa�X�^���X�͋������ꂽ�v�Ƃ̌���������i�������A���̌����́A������ɔ��\���ꂽ�������̃^�C�g�����u���͂ȋ��Z�ɘa�p���̂��߂̘g�g�����v�ł������̂����̂܂ܐ^�Ɏ����ʂ������Ǝv�����j�B

���́u�����ύX�v�̃��j���[���݂����A�M�҂́A���Ȃ��Ƃ����ʂ́A�]���̋��Z����̘g�g�݂��u�ύX�v�����Ƃ͎v�����A��{�I�ɂ́u�[���i�ύX�Ȃ��j�v�Ɍ���Ȃ��߂��ƍl���Ă���i�����ł́u�[���v�Ƃ����͕̂K�����������Ӗ��ł͂Ȃ��_�ɒ��Ӂj�B

�������A���s�Ƃ����������l�����ł́u���t������i2���̃C���t���ڕW�����j�v�̍l�����i�傰���ɂ����u�N�w�v�j���傫���ς�����̂ł͂Ȃ����ƍl���Ă���B

�܂�A����A����́A���t������́u�c�[���v���u�ʁi�}�l�^���[�x�[�X�j�v��u���������̃C�[���h�J�[�u�v����u������������v�ɕς��邱�Ƃm�Ɏ������̂ł͂Ȃ����ƕM�҂͍l���Ă���B

���Z�����_�ɂ�����u���ەW���v

�m���ɁA����͂܂����������i10�N���������j�̗U��������i��ɍ��w����ETF�w���ɂ��j�}�l�^���[�x�[�X���̖ڕW�z�͈ێ�����Ă���B�����A�d�v�Ȃ̂́A�u�t�H���[�h�K�C�_���X�̓����v�𐭍��ύX�̍ŏ��̃��j���[�Ƃ��Ē����_�ł���ƍl����B

�u�t�H���[�h�K�C�_���X�v�Ƃ́A�C���t���ڕW�Ɛ�����������������N��������̂ł���A�i�������܂ށj��������̓K���������A�i�E���X�����g���邱�Ƃɂ���ċ��Z����X�^���X���s��ɓ`�B���悤�Ƃ�����̂ł���B

���Ȃ킿�A����̋��Z����X�^���X�́A�}�l�^���[�x�[�X�i�ʁj��C�[���h�J�[�u�i�����������܂߂������̌n�S���j�Ŕ��f����̂ł͂Ȃ��A������������Ŕ��f���ė~�����Ƃ�������̃��b�Z�[�W�ł͂Ȃ����낤���B

���̂悤�ɍl����ƁA����̋��Z����ɂ�����u�ʁi�}�l�^���[�x�[�X�A����ETF�̍w���z�j�v�A�y��10�N���������̗U�������̖����͏��X�Ɍ�ނ��A�₪�āA�����ڕW���珜�O����Ă������낤�B���́A���̍l�����́A���݂̋��Z�����_�ɂ�����u���ەW���v�ł���B

����̓I�ɂ����A���Z���u�ɘa�I���v�A�u�����ߓI���v�f�����́A������������i���ڂ̐����������C���t�������T���������́j���u���R���q���i�i�C�ɑ��Ē����I�Ȏ���������������j�v�Ɣ�r���ĒႢ���������Ŕ��f����Ƃ����l�����ł���B����������������R���q����荂����u�����ߓI�v�A�Ⴏ��u�ɘa�I�v�ł���Ɣ��f�����B

�Ⴆ�A���݁A�č��̐�������ł���FF������2����i7��30�����_�ł�1.91���j�ł���B�č��̃C���t�����i�R�APCE�f�t���[�^�j�͒��߁i6�����_�j�őO�N��+1.9��������A������������͂ق�0���ƂȂ�B

����A�T���t�����V�X�R�A�₪�A�b�v�f�[�g���Ă���č��̎��R���q���̐�����2018�N1-3�������_��0.14�`0.57���ł���B���R���q���ɂ͉��ʂ肩�̐�����@�����邽�߁A���������Ă݂�K�v�����邪�A������ɂ��Ă��A�č��̏ꍇ�A�܂�������������͎��R���q��������鐅���Ő��ڂ��Ă���Ɛ�������邽�߁AFRB�̋��Z����X�^���X�͈ˑR�Ƃ��āu�ɘa�I�v�ł���Ɣ��f����邱�ƂɂȂ�B

FRB���u�ʁv����E�p���A��������������i�߂Ă��邱�Ƃ��l����ƁA����̓���́u�����ύX�v�͂܂��Ɂu���Z����̐��퉻�v�Ɍ����������ł���ƍl�����悤�B

ECB�i���B������s�j��12���������ėʓI�ɘa���I�����A���̌�͐�����������ł����ċ��Z����X�^���X�f����ǖʂɈڍs���邱�Ƃ����߂Ă��邽�߁A���̓����͈ꌩ�A���������ɂ݂���B�����ʂ����Ė{���ɂ����Ȃ̂ł��낤���H

�u�f�t�����W�[���v�@���邽�߂ɂ�

�����������̍l�����́A�v�����X�g����w�̃}�C�P���E�E�b�h�t�H�[�h�����炪�A��O�Ɋ����X�E�F�[�f���̌o�ϊw�҂ł���N�k�[�g�E���B�N�Z���iJohan Gustaf Knut Wicksell�j�̗��_������̃}�N���o�σ��f����ŏĂ����������̂ł���i���̂��߁uNeo Wicksellian�v�Ƃ����Ă���j�B

���̍l������1990�N��I��肩��2000�N�㔼�ɂ����đ傫�����W�������A2000�N��I�ՂɈ�U�̓��C���X�g���[������O���B����́A2008�N�̃��[�}���V���b�N������������FRB���ʓI�ɘa������̗p���A�i���ځj��������͉����ł���[�������ɂ͂���Ă��܂������߂ł���B���_�I�ɂ͐�������̓[���ɓ��B����Ƃ���ȍ~�͌��ʂ������i�������������_�j���߂ł���B

���[�}���V���b�N�ȍ~�A���炭�̓[����������E�ʓI�ɘa����̋ǖʂƂȂ������߁A���̍l�����͗L�����������Ă��܂����̂ł���B�����A���̌�A�č��͌o�ς̉���[��������Ԃ������ɒE�����B���݁A�č��̐�������ł���FF������2����̐����܂ʼn������߁A�Ăт��̍l�������L���ɂȂ����B

���Ȃ킿�A���́uNeo Wicksellian�v�I�ȍl���́A�u�f�t�����W�[���v�ł͗L���ł͂Ȃ��A�ʏ�́u�}�C���h�C���t���E���W�[���v�ɂȂ��ď��߂ėL���ɂȂ�̂ł͂Ȃ����ƕM�҂͍l����B

�����ŁA����̘b�ɖ߂邪�A�O��̓��R�����Ŏw�E�����悤�ɁA�M�҂́A���{�̃C���t���������߂�v���Ƃ��āA�ǂ̒��x�̊����̐l�X�������f�t���͉�������邩�A����Ƃ����̂܂ܑ����ƍl���Ă���̂��A�Ƃ����_���d�v�ł͂Ȃ����ƍl���Ă���i������u���W�[���X�C�b�`���O���f���v�̍l�����j�B

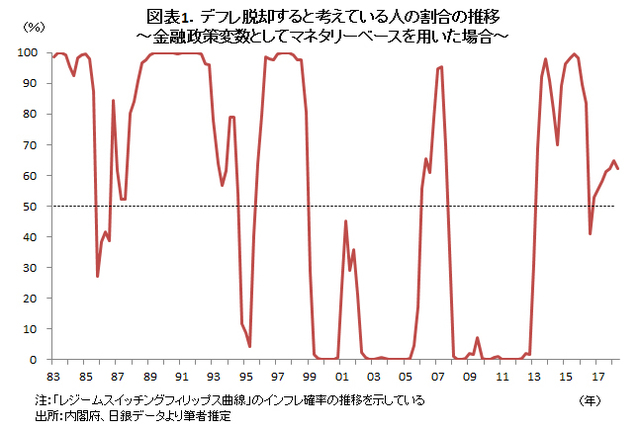

�����āA����͂����܂ł��M�҂̐��肾���A���{�͂܂��u�}�C���h�C���t���E���W�[���v�ɖ߂��Ă��Ȃ��\���������̂ł͂Ȃ����ƍl����i�}�\1�j�B

�Ƃ���ŁA���́u�}�C���h�C���t���i�y�уf�t���j���W�[���v�́A���Z����⌴�����i�A�בփ��[�g�ɂ���Đ��ڂ��Ă����Ƒz��i���f�����j���邱�Ƃ��\�ł���B���Ȃ킿�A���{���}�C���h�C���t���ւ̓]���́A���Z�ɘa�̋����A�������A�~���ɂ���Ă����炳���ƍl������i�������A���ꂼ��̃C���p�N�g�͈قȂ�j�B

�}�\1�̃O���t�͋��Z����X�^���X������킷�w�W�Ƃ��ă}�l�^���[�x�[�X�̕ω����i���Ȃ킿�u�ʁv�j���̗p���Ă���B�M�҂́A�}�\1�́u���W�[���v�̐��ڂ͔�r�I���܂�������������Ă���ƍl���Ă���̂ŁA���������Ӗ��ł͕M�҂̍l���Ƃ��ẮA�f�t�����W�[������̒E�p�̂��߂ɂ͂�����x�A�u�ʁv�̊g����͂��邱�Ƃ��d�v�ł͂Ȃ����ƍl���Ă���B

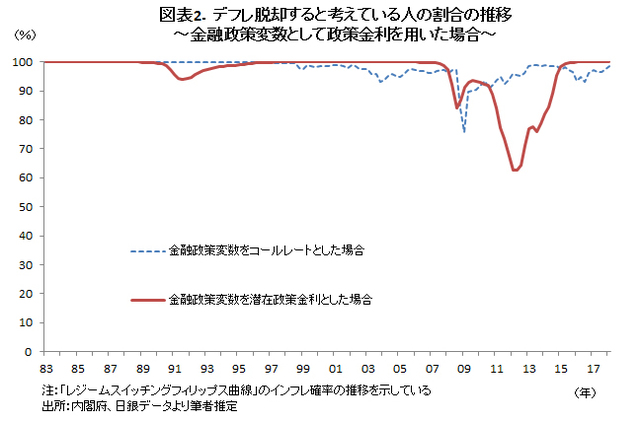

����A���̃��f���ɂ����āA���Z����X�^���X��\���w�W�Ƃ��āA�}�l�^���[�x�[�X�ł͂Ȃ��A��������i�R�[�����[�g�����������j�A�y�сA�u���ݐ�������i����������}�N���o�ϊ��ɑΉ����ă}�C�i�X�̗̈�܂Ŏ��R�ɕϓ��ł����Ɖ��肵���ꍇ�̐�����������j�v���̗p�����ꍇ�́u���W�[���v�̐��ڂ��������̂��}�\2�ł���B

������݂�ƁA�m���Ƀ��[�}���V���b�N�ȍ~�A���f�t�����W�[�����̐��ڂ������Ƃ�������̂́A�u�}�C���h�C���t���E���W�[���v�̊m���͑S�Ă̊��Ԃ�50�����Ă��邱�Ƃ��킩��B���Ȃ킿�A�}�\2���������Ƃ���A�u���{�ł́A�f�t���Ƃ������ۂ͔������Ă��Ȃ������v�Ƃ������ƂɂȂ�i���Ȃ��Ƃ��u�l�X�̓f�t�����ӎ����Čo�ϊ������s���Ă���킯�ł͂Ȃ��v�Ƃ������߁j�B

�����ŁA�ǂ�����Ƃ�ׂ����Ƃ������ƂɂȂ邪�A�命���̐l�i���Ɉ�ʍ����j�ɂƂ��ẮA�u���{�̓f�t���ł͂Ȃ������v�Ƃ����l�����ɂ͂ƂĂ��^���ł��Ȃ����낤�i�����ƍׂ����b������A��������ϐ��͂Ƃ��ɓ��v�I�ɂ͗L�ӂł͂Ȃ����߁A�{���I�ɂ͎g���Ȃ��j�B

���������āA���_�I�ɂ͉������ׂ���肪���邾�낤���A�o���I�ɂ́u�f�t�����W�[���v�@���邽�߂ɂ͂�����x�u�ʁv���ӎ��������Z����^�c�͕K�v�Ȃ̂ł͂Ȃ����ƍl����B

���Z�@�ւ̎��v���͂ǂ��Ȃ�

�����Ƃ��A����̐����ύX�ł́A�܂����������̗U�������A�y�у}�l�^���[�x�[�X�����z�̖ڕW�͈ێ�����Ă���A�u������x�̕ϓ����͋��e�����v���x�̘b�Ȃ̂ŁA���ꂪ�}�[�P�b�g����̌o�ςɑ傫�ȉe�����y�ڂ��Ƃ͍l���ɂ����B

�����A����A���Z����̓N�w���̂��A�u�E���t������v�Ɍ����đǂ�����̂ł͂Ȃ����ƍl������̂ŁA����͂ǂ̂悤�ȃy�[�X�ŗʂⒷ�������̖ڕW�����̖�������ނ��Ă������𒍈Ӑ[�������K�v������̂ł͂Ȃ��낤���B

�Ȃ��A����̐����ύX�ɂ���āA10�N��������肪�㏸���A�C�[���h�J�[�u���X�e�B�[�v�j���O�����邱�Ƃɂ���ċ��Z�@�ւ̎��v�������P����\���͂���قǍ����Ȃ����낤�B�܂��A���ⓖ���a���̃}�C�i�X�����K�p���̍팸�͋��Z�@�ւ̎��v�ɂƂ��Ă̓v���X�����A�u���̗܁v���x�ł��낤�B

�C�[���h�J�[�u���X�e�B�[�v�j���O�����邽�߂ɂ́A�l����̖{�i�I�ȉɂ���Đl�X�̃f�t�����W�[�������S�ɕ��@����邱�Ƃ��d�v���Ǝv���B�܂��A���̂悤�Ȋ����ł͋��Z�@�ւɑ���ؓ��j�[�Y��������x�͉��Ă����Ǝv���̂����A���Z�s��i���s��j�W�҂̑����͂����]��ł��Ȃ��悤�Ȃ̂ŁA���W�[���]������͋��Z�@�ւȂ̂�������Ȃ����c�B

�@�薼�ɂ͕K���u���C������ցv�ƋL�q���Ă��������B

�@�薼�ɂ͕K���u���C������ցv�ƋL�q���Ă��������B