日銀の金融緩和は実体経済にプラスの影響を与えていない

http://diamond.jp/articles/-/99854

2016年8月25日 野口悠紀雄 [早稲田大学ファイナンス総合研究所顧問] ダイヤモンド・オンライン

インフレ目標を掲げて大規模な金融緩和を行なうのは、意味があることなのでしょうか

日本銀行は、9月の金融政策決定会合で、異次元金融緩和の総括的な検証を行なうとしている。

その内容は、これまでの金融緩和政策が経済活動に与えた効果の分析が中心となるだろう。その際に重要なのは、「金融緩和がなぜ実体経済に影響を与えなかったのか?」を明らかにすることだ。

異次元金融緩和政策は、為替レートや株価に対しては大きな影響を与えた。しかし、それだけのことであって、実質設備投資や実質家計消費などには、明確な正の影響を与えられなかった。

そして、2014年秋以降は、アメリカの金融正常化によって、資源価格が下落し、為替レートが円高に進みつつある。こうして、それまで円安によって増加した企業利益の動きなどが逆転しつつある。

金融緩和に対しては、こうした見方が広まりつつある。このような批判に答えることが必要だ。

■企業は売り上げ増が期待できない状況下

設備投資は実質金利に影響されていない

日本銀行企画局は、2015年5月に「『量的・質的金融緩和』:2年間の効果の検証」を公表している。その内容は、概略、つぎのようなものだ。

(1)2%の「物価安定の目標」に対する強く明確なコミットメントと、これを裏打ちする大規模な金融緩和により、予想物価上昇率を引き上げた。

(2)巨額の国債買入れによってイールドカーブ全体に下押し圧力を加えた。

これらによって、

・実質金利をマイナス1%ポイント弱押し下げた。

・経済、物価は、概ね「量的・質的金融緩和」が想定したメカニズムに沿った動きを示している。

では、実際の経済の動きはどうだったか?

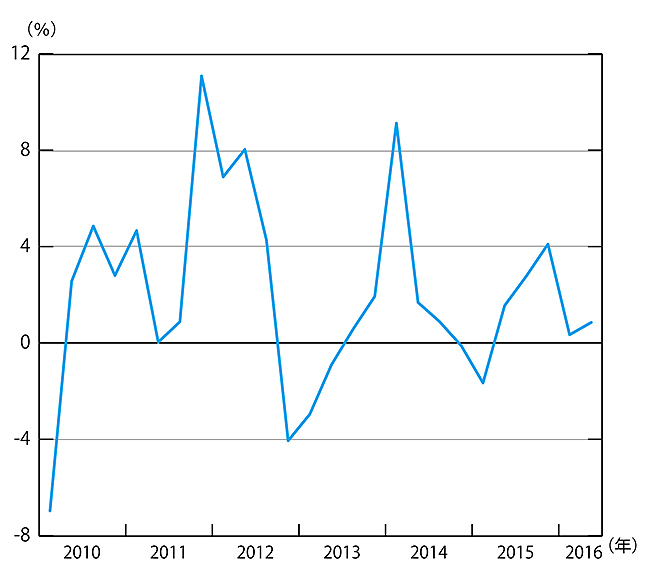

まず、実質民間企業設備(季節調整値)の動向を見ると、図表1のとおりだ。11年10〜12月期以降、目立った増加傾向は見られない。消費税増税前の駆け込み需要で一時的に増加しただけだ。16年4〜6月期の値は、12年4〜6月期に比べて3.2%増加したにすぎない。

◆図表1:実質設備投資の伸び率の推移

(資料)内閣府

日銀は消費者物価上昇率を政策の目標に掲げている。それは、実質金利に影響を与えるからだ。

しかし、投資が金利によって影響を受けるのは、十分な投資機会がある場合のことだ。日本はしばらく前からそうした状態ではなくなっている。

期待が投資に影響を与えるのは事実だが、そこで問題となる期待は、インフレ期待ではなく、将来の売り上げに対する期待なのである。

将来の売り上げ増が期待されるのであれば、企業は投資を増やすだろう。しかし、実際には売上高は増加していない。

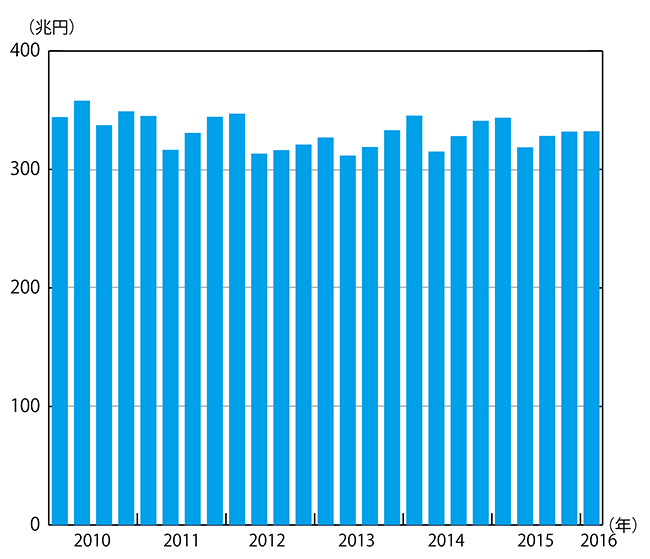

法人企業統計によって売上高(全産業、全規模)の推移を見ると、図表2のとおりである。

異次元金融緩和が始まった13年4〜6月以降に増加した傾向は見られない。

むしろ、10、11年頃に比べれば、15年以降は減少している。中期的に見ると、12年が平均より低かったというだけのことだ。

それがほとんど変化していないから、企業は更新投資の枠内での投資しか行なわないのである。ここ数年の設備投資の動向を見ると、設備投資は基本的には更新投資の枠内だ。

◆図表2:企業売上高の動向

(資料)法人企業統計

■実質賃金は12年以降下落

家計消費は減少している

消費支出は、GDPの構成項目の中で最大の比重を占める。したがって、実体経済の動向を考える際に、もっとも重要な変数だ。

実質家計消費(季節調整値)の動向を見ると、図表3のとおりだ。

2011年10〜12月期以降、目立った増加傾向は見られない。消費税増税前の1年間程度の期間に一時的に伸び率が高まったが、15年後半以降現在に至るまでの伸び率は、10年頃の円高期より低い。

実質家計消費の水準は、中期的に低下している。この連載の第63回「消費停滞の原因は実質賃金の低下、財政拡大では解決できない」の「図表2 実質家計最終消費支出の推移」で示したように、16年の実質家計最終消費支出の水準は、異次元緩和前の12年に比べて、かなり低い。

「インフレ率が高まると消費が増加する」とされることが多い。しかし、実際に起きているのは、「名目賃金の伸びが低いなかで消費者物価が上昇すれば、実質賃金が下落し、消費を抑制する」ということだ。

実際、第63回の「図表4 実質賃金指数の推移」で示したように、実質賃金は12年以降、連続して減少している。

消費に対しても期待が影響することは事実だ。しかし、それは、「インフレ期待が高まれば消費が増える」というものではない。将来の実質賃金に関する期待である。これは、将来の経済成長に対する期待のほか、社会保障政策などによっても影響を受ける。

◆図表3:実質家計最終消費支出の対前年伸び率の推移

(資料)内閣府

■重要なのは資源価格下落を

消費者物価の引き下げにつなげること

ところで、実質賃金に関する状況は、2014年夏頃からの資源価格の低下で、潜在的条件が大きく変わった。

この連載の第46回「資源価格下落は日本への未曾有のボーナス」の「図表4 原油価格の推移」で示したように、原油価格が下落した。その他の資源価格も下落し、これによって輸入物価が低下した。

この状況は、本連載の第44回「日本の利益となる輸入価格下落がなぜ成長につながらないのか」の「図表1 輸入物価指数の推移」に示したとおりだ。

これによって交易条件は大幅に改善した(同、図表3 交易条件の推移)。

本来であれば、これによって実質所得が増え、消費が増えるはずである。しかし、実際には、消費は増えていない。これは、企業が物価を製品価格引き下げに反映させていないからだ。

だから、重要なのは、資源価格下落を消費者物価の引き下げにつなげることである。為替レートが円高に進んでいることも、円建ての輸入価格を引き下げる。

したがって、現在の日本で必要なのは、インフレ目標を達成しようとすることではなく、その逆に、物価を引き下げることである。

■インフレ目標を掲げた

大規模な金融緩和は無意味

「日本の消費者物価は、輸入物価でほとんど説明できる。輸入物価は、為替レートと資源価格で決まる」と考えると、日本の現実をよく理説できる。

これは、この連載の第46回の「図表3 消費者物価指数と輸入価格物価指数の関係」で示したとおりである。

円建て輸入価格に大きな影響を与えるのは、為替レートと資源価格である。そしてこれらのいずれもが、投機によって大きく変動する。

投機資金によって為替レートが決まり、また資源価格の動向も決まる。それによって輸入物価が決まり、それによって消費者物価が決まる。

2013、14年頃まで円安が進んだのは、金融緩和の期待から円安期待が生じたためである。また、アメリカがリーマンショック以後金融緩和を続けたことによって原油などへの投機が起こり、原油価格などの資源価格も高騰していた。

ところが、14年のアメリカの金融正常化に伴って資源価格が下落した(量的緩和第3弾の終了を予告したのは14年の春。正式に終了したのは、10月末の連邦準備制度理事会の連邦公開市場委員会)。

また為替レートに対する投機も、15年の秋頃からは円高を期待して行なわれるようになっている。本連載の第70回「現在の円高は異常ではない、企業は「円安頼み」を止めよ」の「図表3 シカゴ商品取引所における円先物取引の状況」で示したように、投機筋は円安を期待する投機から円高を期待する投機にポジションを移している。

以上のような状況を考慮すると、インフレ目標を掲げて大規模な金融緩和を行なうのはまったく無意味なことだと考えざるをえない。

題名には必ず「阿修羅さんへ」と記述してください。

題名には必ず「阿修羅さんへ」と記述してください。