Ғ@Ғ@Ғ@Ғ@Ғ@Ғ@Ғ@Ғ@Ғ@Ғ@Ғ@Ғ@7〜9ҢҺҠъӮМӮfӮoӮhӮeү^—pҺАҗСӮН–с8’ӣү~ӮМ‘№ҺёҒB“{ӮиӮв•sҲАӮрҠoӮҰӮйҗlӮаӮўӮйӮҫӮлӮӨӮӘҒc

ӮfӮoӮhӮeҒu‘№Һё8’ӣү~ҒvӮЕ“{ӮиӮрҢьӮҜӮйӮЧӮ«ӮН’NӮ©ҒH

http://diamond.jp/articles/-/82547

2015”N12ҢҺ2“ъҒ@ҺRҚи Ңі [ҢoҚП•]ҳ_үЖҒEҠy“VҸШҢ”ҢoҚПҢӨӢҶҸҠӢqҲхҢӨӢҶҲх]Ғ@ғ_ғCғ„ғӮғ“ғhҒEғIғ“ғүғCғ“

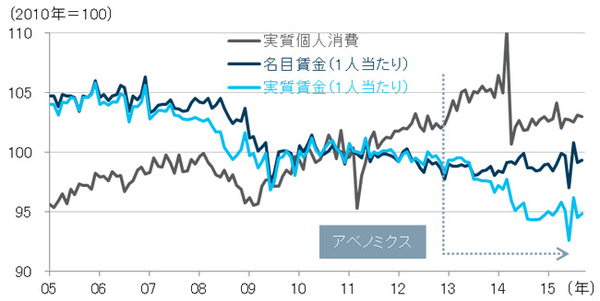

ҒЎғ`ғғғCғiғVғҮғbғNӮЕ7〜9ҢҺҠъӮЙ‘е‘№ҺёҒ@ӮҫӮӘү^—p•]үҝӮЖӮөӮДӮНҒu–JӮЯӮйҒvӮЧӮ«

Ңц“I”NӢаӮМҗП—§ӢаӮрү^—pӮ·ӮйӮfӮoӮhӮeҒi”NӢаҗП—§ӢаҠЗ—қү^—p“Ж—§Қsҗӯ–@җlҒjӮӘҒA7〜9ҢҺҠъӮМү^—pҺАҗСӮр”ӯ•\ӮөӮҪҒBӮұӮМҺһҠъӮНҒA’ҶҚ‘ӮМҢiӢCҢё‘¬Ңң”OӮӘ•\–Кү»ӮөӮҪ’КҸМҒuғ`ғғғCғiғVғҮғbғNҒvӮЕ“аҠOӮМҠ”үҝӮӘ‘е•қӮЙүә—ҺӮөӮҪҺһҠъӮҫӮБӮҪӮМӮЕҒAӮЗӮМӮӯӮзӮўӮМ‘№ҺёҠzӮЙӮИӮБӮДӮўӮйӮ©ӮӘ”ӯ•\‘OӮ©Ӯз’Қ–ЪӮіӮкӮДӮўӮҪҒB

”ӯ•\ӮіӮкӮҪ‘№ҺёҠzӮН7’ӣ8899үӯү~ҒAҺыүv—ҰӮЕӮНҒ|5.59Ғ“ӮЕӮ ӮБӮҪҒB9ҢҺ––ӮМү^—pҺ‘ҺYҠzӮН135’ӣ1087үӯү~ӮҫҒB

җв‘ОҠzӮЖӮөӮД‘еӮ«ӮИ‘№ҺёӮИӮМӮЕҒAҒuӮfӮoӮhӮeӮНүҪӮрӮвӮБӮДӮўӮйӮМӮҫҒvӮЖ“{Ӯй•ыҒAӮ ӮйӮўӮНҗS”zӮЙӮИӮй•ыӮӘӮўӮзӮБӮөӮбӮйӮ©ӮаӮөӮкӮИӮўӮӘҒAҸӯӮИӮӯӮЖӮаӮfӮoӮhӮeӮМү^—p•”‘аӮЙ‘ОӮөӮДҒu“{ӮйҒvӮМӮНҗіӮөӮӯӮИӮўҒB

ӮfӮoӮhӮeӮНҚр”NӮМ10ҢҺӮЙҗVӮөӮўҒuҠо–{ғ|Ғ[ғgғtғHғҠғIҒvӮр’иӮЯӮҪҒBӮұӮМҠо–{ғ|Ғ[ғgғtғHғҠғIӮМ“а–уӮНҒAҒuҚ‘“аҚВҢ”35Ғ“ҒAҚ‘“аҠ”Һ®25Ғ“ҒAҠOҚ‘ҚВҢ”15Ғ“ҒAҠOҚ‘Ҡ”Һ®25Ғ“ҒvӮЕӮ ӮйҒB

7〜9ҢҺҠъӮМӮ»ӮкӮјӮкӮМҺ‘ҺYӮМҺыүv—ҰӮНҒAҚ‘“аҚВҢ”ӮӘ0.62Ғ“ҒAҚ‘“аҠ”Һ®ӮНҒ|12.78Ғ“ҒAҠOҚ‘ҚВҢ”ӮНҒ|0.91Ғ“ҒAҠOҚ‘Ҡ”Һ®ӮН11.01Ғ“ҒiӮ»ӮкӮјӮкӮfӮoӮhӮeӮӘҺ–‘OӮЙҒuғxғ“ғ`ғ}Ғ[ғNҒvӮЖӮөӮД’иӮЯӮҪҺw•WӮЙӮжӮйҒjӮИӮМӮЕҒAҠо–{ғ|Ғ[ғtғHғҠғI’КӮиӮЕӮ ӮБӮҪӮИӮзӮОҒAүБҸd•ҪӢПӮөӮҪҺыүv—ҰӮНҒ|5.87Ғ“ӮЖӮИӮйҒB

ӮұӮМҠъҠФӮМҢ»ҺАӮМҺыүv—ҰӮНҒ|5.59Ғ“ӮҫӮ©ӮзҒAӮұӮМҠФӮfӮoӮhӮeӮМү^—p•”‘аӮНҒA0.28Ғ“ӮЩӮЗҠо–{ғ|Ғ[ғgғtғHғҠғIӮЙӮжӮйҒu•ЎҚҮғxғ“ғ`ғ}Ғ[ғNҒvӮрҸгүсӮБӮДӮўӮйҒBҸнҺҜ“IӮИү^—p•]үҝӮЖӮөӮДӮНҒAҒuӮжӮӯӮвӮБӮҪҒvӮЖӮіӮкӮИӮҜӮкӮОӮИӮзӮИӮўҒBҠъҺсӮМү^—pҺ‘ҺYҠz–с141’ӣ1000үӯү~ӮЖҠ|ӮҜҺZӮ·ӮйӮЖҒA4000үӯү~ӢЯӮӯ‘№ҺёӮрҸӯӮИӮӯҚПӮЬӮ№ӮҪӮұӮЖӮЙӮИӮйҒB

ӮұӮМҠФӮМӮfӮoӮhӮeӮМү^—pӮНҒAҒuҸҹӮҝҒE•үӮҜҒvӮЕҢҫӮӨӮИӮзҒAҒuҸҹӮҝҒvӮИӮМӮҫҒBү^—pӮМҺdҺ–ӮФӮиӮЙҠЦӮөӮДӮНҒu–JӮЯӮйҒvӮМӮӘғtғFғAӮҫҒB

ҺеӮИҸҹҲцӮНҒA“аҠOӮМҠ”Һ®ӮрҒuғAғ“ғ_Ғ[ғEғFғCғgҒvӮөӮДӮўӮҪӮұӮЖӮҫҒBӮfӮoӮhӮeӮН6ҢҺ––Һһ“_ӮЕҚ‘“аҠ”Һ®Ӯр23.39Ғ“ҒAҠOҚ‘Ҡ”Һ®Ӯр22.32Ғ“ӮЖҒA•WҸҖӮЖӮіӮкӮй25Ғ“ӮжӮиӮаҸӯӮИӮӯҺқӮБӮДӮЁӮиҒAү^—pҠъҠФ’ҶӮЙӮаӮ ӮЬӮи‘еӮ«ӮӯӮН”ғӮў‘қӮөӮөӮИӮ©ӮБӮҪҒB

ӮИӮЁҒAӮұӮМҠъҠФӮМ“аҠOҠ”үҝӮМ‘е•қӮИүә—ҺӮМүeӢҝӮЕҒA9ҢҺ––Һһ“_ӮЕӮМҚ‘“аҠ”Һ®ӮЖҠOҚ‘Ҡ”Һ®ӮМҚ\җ¬”д—ҰӮНӮ»ӮкӮјӮк21.35Ғ“ҒA21.64Ғ“ӮЙ6ҢҺ––ӮжӮиӮаҢёҸӯӮөӮДӮўӮйҒBү^—pӮМҚs“®ӮЖӮөӮДӮНҒAӮұӮМҠъҠФ’ҶӮЙҚ‘“аҠ”Һ®ӮаҠOҚ‘Ҡ”Һ®Ӯа”ғӮў‘қӮөӮөӮДӮўӮйӮНӮёӮҫӮӘҒAҠ”үҝӮМүә—ҺӮӘӮұӮкӮрҸгүсӮБӮД”д—ҰӮӘҢёҸӯӮөӮҪҒB

Ӯ»ӮМҢгҒAҢ»Һһ“_ӮЬӮЕӮЙҒAҠ”үҝӮӘӮ©ӮИӮи–ЯӮБӮДӮўӮйӮМӮЕҒAӮұӮМ”д—ҰӮНҸгҸёӮөӮДӮўӮйӮЖҺvӮнӮкӮйӮӘҒAҠо–{ғ|Ғ[ғgғtғHғҠғIӮМҒu25Ғ“ҒvӮЬӮЕӮНҒA“аҠOҠ”Һ®—ј•ыӮЖӮаӮЬӮҫҸӯӮө—]—TӮӘӮ ӮйӮНӮёӮҫҒB

ӮҪӮҫӮөҒA”OӮМӮҪӮЯ•tӮҜүБӮҰӮйӮЖҒAӮfӮoӮhӮe•АӮЭӮМӢҗҠzҺ‘ҺYӮМү^—pӮЕҒAҺl”јҠъ’PҲКӮЕғҠғXғNҺ‘ҺYӮрғIҒ[ғoҒ[ғEғFғCғgӮөӮҪӮиғAғ“ғ_Ғ[ғEғFғCӮЖӮөӮҪӮиӮрҚsӮБӮД’ҙүЯғҠғ^Ғ[ғ“ӮрҺжӮиӮЙҚsӮӯӮұӮЖӮНҢ»ҺА“IӮЕӮНӮИӮўҒBҠо–{ғ|Ғ[ғgғtғHғҠғIӮЙӢЯӮў”z•ӘӮЕғ|Ғ[ғgғtғHғҠғIӮрҺқӮБӮДҒAҸ¬•қӮИ’ІҗЯӮЖҒA’ҶҗgӮМү^—pӮМүь‘PӮр–ЪҺwӮ·ӮМӮӘ•Ғ’КӮҫҒBҠо–{ғ|Ғ[ғgғtғHғҠғI•ПҚXӮЙ”әӮӨҒuҲЪҚsҠъҠФҒvӮӘҸIӮнӮБӮҪӮзҒAҠeҺ‘ҺYӮЙҗЭ’иӮіӮкӮҪҒuӢҗ‘еӮИҒvӢ–—eҳЁ—Ј•қӮНҒAӮаӮБӮЖҸ¬ӮіӮИӮаӮМӮЙӮөӮДӮўӮўӮМӮЕӮНӮИӮўӮҫӮлӮӨӮ©ҒB

ҒЎҒu’·Ҡъү^—pӮҫӮ©ӮзҒvӮЖҢҫӮӨӮӘ’ZҠъӮМҢӢүКӮЕӮаҒu‘№ӮН‘№Ғv

ӮfӮoӮhӮeӮНҸо•сҢцҠJӮрҗiӮЯӮжӮӨӮЖӮөӮДӮЁӮиҒA“®үжғTҒ[ғrғXӮМYouTube“аӮЙӮfӮoӮhӮeҗк–еӮМғ`ғғғ“ғlғӢӮЕӮ ӮйҒuGPIF channelҒvӮрҚмӮиҒA7〜9ҢҺҠъӮМҺАҗСӮр”ӯ•\Ӯ·ӮйӢLҺТүпҢ©ӮрҢцҠJӮөӮҪҒBӮІӢ»–ЎӮМӮ Ӯй“ЗҺТӮНҒAҗҘ”сӮІ——ӮЙӮИӮБӮДӮЭӮДӮЩӮөӮўҒB

Ӯ©ӮВӮДү^—pүпҺРӮЙӢОӮЯӮДӮўӮҪ•MҺТӮЖӮөӮДӮНҒAҒu”NӢаү^—pӮНҒA’ZҠъ“IӮИ‘№үvӮЕӮНӮИӮӯ’·Ҡъ“IӮИ‘№үvӮЕҢ©ӮйӮЧӮ«ӮҫҒvӮЖӮўӮБӮҪҒAү^—pүпҺРӮМҢҫӮў–уӮЖӮөӮД•·Ӯ«ҠөӮкӮҪ‘дҺҢӮрҒA“ъҚ ӮНҢҫӮў–уӮр•·Ӯӯ—§ҸкӮЙӮ ӮйӮfӮoӮhӮeӮӘ”MҗSӮЙҢҫӮБӮДӮўӮйӮМӮӘ–К”’ӮўҒB

’·Ҡъ“IӮЙҺыүvӮрҠl“ҫӮ·ӮйӮұӮЖӮр–Ъ“IӮЙү^—pӮөӮДӮўӮйҺ‘ӢаӮҫӮөҒAҺ‘ӢағTғCғY“IӮЙҗgҢyӮЙ“®ӮӯӮұӮЖӮӘӮЕӮ«Ӯйү^—pҸрҢҸӮЕӮНӮИӮўӮМӮЕҒA’ZҠъӮМ‘№үvӮЕ—ЗӮөҲ«ӮөӮр•]үҝӮіӮкӮДӮНӮҪӮЬӮзӮИӮўӮЖӮўӮӨҲУҺҜӮӘӮ ӮйӮМӮҫӮлӮӨҒB

ӮҪӮҫӮөҒA’ZҠъ“IӮИ‘№ӮЕӮ ӮБӮДӮаҒAҒu‘№ӮН‘№ҒvӮЕӮ ӮиҒAӮ»ӮМҢгӮЙ•KӮёӮ»ӮкӮӘҺжӮи–ЯӮ№ӮйӮЖӮўӮӨ•ЫҸШӮНӮИӮўӮМӮЕӮ ӮБӮДҒAҒu’·ҠъҒA’·ҠъҒcҒvӮЖҢҫӮў•еӮйӮМӮНҒA•s“KҗШӮҫҒB

Һl”јҠъ•сҚҗӮМҗа–ҫӮЖӮөӮДӮНҒA•ЎҚҮғxғ“ғ`ғ}Ғ[ғNӮЙ‘ОӮ·ӮйҸҹӮҝ•үӮҜӮЖӮ»ӮМ—vҲцӮрҒAӮ»ӮМҠъҠФӮМҺdҺ–ӮМ—ЗӮөҲ«ӮөӮМ•]үҝӮЖӮөӮДҒA‘жҲкӮЙҸqӮЧӮйӮЧӮ«ӮҫӮБӮҪҒB–{“–ӮНӮfӮoӮhӮeҺ©җgӮМҢыӮ©ӮзҒuӮұӮМҺl”јҠъӮН–с8’ӣү~ӮМ‘№ҺёӮЙӮИӮБӮДӮўӮЬӮ·ӮӘҒAү^—pӮЖӮөӮДӮНҸгҺиӮӯӮўӮБӮДӮўӮйӮЖ•]үҝӮіӮкӮйӮЧӮ«ҢӢүКӮЕӮ·ҒvӮЖҢҫӮўҗШӮБӮДӮЩӮөӮ©ӮБӮҪҒB

ҒЎҺsҸкү^—pҠJҺnҺһӮ©ӮзӮМ—ЭҗПӮЕҒuҲА’и“IӮИҺыүvҒvӮрӢӯ’ІӮ·ӮйӮМӮН•s“KҗШ

җа–ҫҺТӮНҒAҒuҺsҸкү^—pҒvӮрҺnӮЯӮҪ2001”NӮ©ӮзӮМ—ЭҗПҺыүvӮМҗ„ҲЪӮр•\Ӯ·ғOғүғtӮрҢ©Ӯ№ӮДҒAӮ©ӮИӮиҲА’и“IӮЙ”N—ҰӮЙӮөӮД2.79Ғ“ӮЙӮИӮйҺыүvӮрүТӮўӮЕӮ«ӮҪӮЖӢӯ’ІӮөӮДӮўӮҪӮӘҒAӮұӮМғOғүғtӮМҢ©Ӯ№•ыӮНӮвӮв•s“KҗШӮҫҒB

ӮИӮәӮИӮзҒAҠъҠФ’ҶҒAҢ»ҚЭӮМғnғCғҠғXғNӮИү^—p•ыҗjӮЙӮИӮБӮҪӮМӮНҒAҚр”NӮМ10ҢҺ––ӮМӮұӮЖӮҫӮ©ӮзӮҫҒBӮ»ӮкҲИ‘OӮМ’бғҠғXғNӮИү^—p•ыҗjҒiҒuҠо–{ғ|Ғ[ғgғtғHғҠғIҒvӮӘҒjӮҫӮБӮҪҺһҠъӮМ—ЭҗПҺыүvҠzӮМ•П“®“xӮрҢ©ӮйӮЖҒAӮЬӮйӮЕҚЎҢгӮаҒuҲА’и“IӮЙҒvҺыүvӮрүТӮ®ӮұӮЖӮӘҠъ‘ТӮЕӮ«ӮйӮ©ӮМӮжӮӨӮЙҢ©ӮҰӮДӮөӮЬӮӨҒB

ҺsҸкү^—pҠJҺnӮМҺһҠъӮ©ӮзӮМ—ЭҗПҺыүvӮрҢ©Ӯ№Ӯй“_ӮЙҠЦӮөӮДӮНҒAҢ»ҚЭӮМӮfӮoӮhӮeӮЙӮВӮўӮДҗа–ҫӮөӮДӮўӮйӮЖӮўӮӨӮжӮиӮНҒAүЯӢҺӮМҢъҳJҸИӮМ•ыҗjӮрҺ–Ңг“IӮЙҗі“–ү»ӮөӮҪӮӘӮБӮДӮўӮйӮжӮӨӮИғjғ…ғAғ“ғXӮрҠҙӮ¶ӮҪҒB

ӮИӮЁҒAYouTube“®үжӮЕӮНҒAҒu’·Ҡъү^—pҒvҲИҠOӮЙҒAӮfӮoӮhӮeӮӘғnғCғCҒ[ғӢғhҚВӮЙ“ҠҺ‘Ӯ·ӮйӮұӮЖӮЙ‘ОӮ·Ӯйҗа–ҫӮӘҚsӮнӮкӮДӮўӮҪҒB

ӮұӮкӮНҒAҲк•”ӮМҸTҠ§ҺҸӮИӮЗӮӘҒuғWғғғ“ғNғ{ғ“ғhӮЦӮМҠлҢҜӮИ“ҠҺ‘ӮҫҒvӮЖҠлӢ@ҠҙӮрҗшӮйӮжӮӨӮИӢLҺ–ӮрҚЪӮ№ӮҪӮұӮЖӮЙ‘ОӮөӮДҒA”ҪүһӮөӮҪӮаӮМӮЕӮНӮИӮўӮ©ӮЖҗ„‘ӘӮіӮкӮйҒB

ӮұӮМҗа–ҫӮНҒAӮЁӮЁӮЮӮЛ”[“ҫӮЕӮ«ӮйӮаӮМӮҫӮБӮҪҒB

ғnғCғCҒ[ғӢғhҚВӮНҒAҗM—pғҠғXғNҒiғfғtғHғӢғgӮрӢNӮұӮ·ғҠғXғNҒjӮӘӮ Ӯй•ӘҒA—ҳүсӮиӮМҚӮӮўҚВҢ”ӮЦӮМ“ҠҺ‘ӮҫӮӘҒAӢҗҠzӮМҺ‘ӢаӮӘӮ ӮБӮД‘еӢK–НӮИ•ӘҺU“ҠҺ‘ӮӘүВ”\ӮИӮfӮoӮhӮeӮЙӮЖӮБӮДҒAӮЮӮөӮл“KҗШӮИү^—pҺ‘ҺYӮҫҒB

ҢВҗl“IӮЙӮНҒAҚ‘“аҠйӢЖӮМ‘еҠ”ҺеӮЖӮИӮйӮұӮЖӮЕ—ҳүv‘Ҡ”ҪӮМҗS”zӮӘӮ ӮйҚ‘“аҠ”Һ®ӮЦӮМ“ҠҺ‘ӮжӮиӮаҒAӢШӮМӮўӮўү^—pӮЕӮ ӮйӮжӮӨӮЙӮаҺvӮҰӮйҒB

ҒЎӮұӮсӮИӮЙғnғCғҠғXғNӮӘ•K—vӮИӮМӮ©ҒH–в‘иӮНү^—p–Ъ•WӮЖҠо–{ғ|Ғ[ғgғtғHғҠғI

ҳbӮӘ‘OҢгӮ·ӮйӮӘҒAӮfӮoӮhӮeӮӘYouTubeӮЕҗа–ҫӮөӮҪ’·ҠъӮМғpғtғHҒ[ғ}ғ“ғXӮНҒAҠо–{•ыҗjӮӘҢ»ҚЭӮМғnғCғҠғXғNү^—pӮЙ•ПҚXӮіӮкӮй‘OӮЬӮЕӮМҠъҠФӮрҚМӮйӮЖӮөӮДӮаҒA“БӮЙҢц“I”NӢаӮМү^—pӮЖӮөӮДҲУҺҜӮіӮкӮй’АӢаҸгҸё—ҰӮЖ”дҠrӮ·ӮйӮЖҢӢүК“IӮЙҒuӮЬӮёӮЬӮёҒvӮМғҠғ^Ғ[ғ“ӮрҠl“ҫӮөӮДӮ«ӮҪҒB

ғfғtғҢӮ©Ӯз’EӢpӮөӮҪҢгӮМҒA’АӢаҸгҸё—ҰӮМғnҒ[ғhғӢӮӘҸгӮӘӮйҢoҚПҠВӢ«ӮЙ‘ОүһӮ·ӮйӮЖӮөӮДӮаҒAҺl”јҠъӮЕ–с8’ӣү~Ӯа‘№ӮӘҸoӮйӮжӮӨӮИғnғCғҠғXғNӮИғ|Ғ[ғgғtғHғҠғIӮӘ•K—vӮИӮМӮҫӮлӮӨӮ©ҒB

–{ҳAҚЪӮЕӮНҒAҒu–ј–Ъ’АӢағvғүғX1.7Ғ“ӮМҠm•ЫӮр–ЪҺwӮ№ҒvӮЖӮўӮӨҒAғҠғXғNӮрҢ©ӮёӮЙӮўӮ«ӮИӮиғҠғ^Ғ[ғ“ӮрӢҒӮЯӮйҢъҳJ‘еҗbӮМү^—p–Ъ•WӮМ—^ӮҰ•ыӮӘҒAү^—pӮМҚlӮҰ•ыӮЖӮөӮД•s“K“–ӮҫӮЖүҪ“xӮ©Һw“EӮөӮДӮ«ӮҪӮӘҒAӮұӮМ–в‘иӮЙүБӮҰӮДҒAҒuӮұӮМү^—p–Ъ•WӮИӮзҒAӮаӮӨҸӯӮөғҚҒ[ғҠғXғNӮИү^—p•ыҗjӮЕӮа’Bҗ¬ӮЕӮ«ӮйӮМӮЕӮНӮИӮўӮ©ҒvӮЖӮўӮӨҢҹ“ўӮа•K—vӮЕӮ ӮйӮжӮӨӮЙҺvӮнӮкӮйҒB

ҒuҚ‘“аҠ”Һ®25Ғ“ҒAҠOҚ‘Ҡ”Һ®25Ғ“ҒAҠOҚ‘ҚВҢ”15Ғ“ҒcҒvӮНҒAғAғxғmғ~ғNғXӮрҗ·ӮиҸгӮ°ӮҪӮўӮЖӮўӮӨҺс‘ҠҠҜ“@ӮЙҒAҒuҺwҺҰӮіӮкӮҪҒvӮЖҢҫӮнӮИӮўӮЬӮЕӮаҒAӮ»ӮМҠъ‘ТӮрңu“xӮөӮДҒAғҠғXғNҺ‘ҺYӮрҒuҗ·ӮиҒvүЯӮ¬ӮҪӮжӮӨӮИҠҙӮ¶ӮӘӮ·ӮйҒB

Ӣа—ZҺ‘ҺYӮМ‘јӮЙҺ©•ӘӮМүТӮ¬ӮаӮ ӮкӮО•s“®ҺYӮаӮ ӮйӮЖӮўӮБӮҪҒAҢіӢCӮЕӮЁӢаҺқӮҝӮМғrғWғlғXғpҒ[ғ\ғ“ӮМӢа—ZҺ‘ҺYӮМү^—p•ыҗjӮЕӮ ӮкӮОҒAӮfӮoӮhӮeӮМҠо–{ғ|Ғ[ғgғtғHғҠғIӮӯӮзӮўӮМ”д—ҰӮЕғҠғXғNӮрҺжӮБӮДӮаӮўӮўӮЖҺvӮӨӮӘҒA‘ҪӮӯӮМҚ‘–ҜӮНҒAҢц“I”NӢаӮМү^—pӮЕӮұӮұӮЬӮЕ‘еӮ«ӮИғҠғXғNӮрҺжӮйӮұӮЖӮр–]ӮсӮЕӮўӮИӮўӮМӮЕӮНӮИӮўӮҫӮлӮӨӮ©ҒB

–Ъ•WӮМ—^ӮҰ•ыӮЖӢӨӮЙҒAҠо–{ғ|Ғ[ғgғtғHғҠғIӮМҚмӮи•ыӮаҢҹ“ўӮМ‘ОҸЫӮЙӮ·ӮЧӮ«ӮҫӮлӮӨҒB

ҒuҺl”јҠъӮЕ8’ӣү~ӮМ‘№ҒvӮӘҸoӮйӮұӮЖӮМ“K”ЫӮЙӮВӮўӮДӮНҒAӮfӮoӮhӮeӮМү^—p•”‘аӮЕӮНӮИӮӯҒAӮЬӮёҒAҢъҳJ‘еҗbӢyӮСҒAҠо–{ғ|Ғ[ғgғtғHғҠғIӮрҚмӮБӮҪү^—pҲПҲхүпӮЙҢ©үрӮрӢҒӮЯӮйӮЧӮ«ӮҫӮлӮӨҒB

Ғ@‘и–јӮЙӮН•KӮёҒuҲўҸC—…ӮіӮсӮЦҒvӮЖӢLҸqӮөӮДӮӯӮҫӮіӮўҒB

Ғ@‘и–јӮЙӮН•KӮёҒuҲўҸC—…ӮіӮсӮЦҒvӮЖӢLҸqӮөӮДӮӯӮҫӮіӮўҒB