原油価格の下落は“投機の時代の終わり”を示す

http://diamond.jp/articles/-/67485

2015年2月26日 野口悠紀雄 [早稲田大学ファイナンス総合研究所顧問] ダイヤモンド・オンライン

いま世界経済は新しい時代に入りつつある。それを象徴するのが、アメリカ金融緩和の終了と原油価格の下落だ。どちらも、この10年程度の期間にわたって続いた「投機の時代」が終了しつつあることを示している。

日本はこの新しい世界に適合できるだろうか?

そのための条件は、アメリカに追随して金融緩和を終了させることだ。金融緩和を継続すれば、1980年代の後半と同じようなバブル経済に突入する危険がある。

■原油価格が下落した基本原因は「投機の終了」

原油価格は、ここ数年1バレル=100ドル前後で推移していたが、2014年秋以降下落し、15年1月下旬には44ドル台にまで下がった。その後回復したが、15年2月下旬で51ドル程度の水準だ(WTIスポット価格)。

価格下落の原因として通常指摘されるのは、シェール革命による原油の供給過剰だ。背景にそれがあるのは間違いない。しかし、昨年秋からの急激な下落は、それだけでは説明できない。

なぜなら、シェール革命はいま急に生じたことでなく、数年来続いていた現象だからだ。アメリカのシェールオイル生産量は、この10年程度の期間に10倍以上になっている。それにもかかわらず、原油価格はつい最近まで上昇を続けていたのである。

急激な価格下落は、投機資金の動向変化によるとしか考えられない。アメリカ金融緩和が引き起こした投機が終わって、投機資金が原油から逃げ出したのだ。

1980年代頃までは、原油の売買はほとんどが実需だった。しかし、いまでは、ヘッジファンドなどが、株式、債券などと並んで、商品市場で原油に投資している。原油は重要な投資対象であり、かつ、リスクの高い投機対象だ。2000年頃以降の原油価格の高騰は、こうした資金の動きを考えなければ説明できない。

この10年程度の期間にわたって、世界的な規模で投機が発生していた。アメリカ住宅価格バブルから、ヨーロッパの住宅価格バブルへ、そして南欧国債のバブルへと、対象はつぎつぎに変わっていったが、基本的原因は、先進諸国(とくにアメリカ)が金融緩和をしていたため、投資資金の調達が容易だったことだ。

しかし、米金融政策の縮小で投機資金の調達が困難になり、こうした投機のサイクルがついに終わったのである。リスクの高い投機先から資金を回収する「リスク・オフ」現象が発生しているのだ。

投機資金引き揚げは、原油市場でも起こる。それに加えて原油価格の先行きが不透明になっているため、原油価格が急激に下落したのである。

なお、OPEC総会で減産見送りを決めたことが原因と言われることがある。しかし、因果関係は逆であろう。減産したところで、シェールオイルの存在を考えれば、価格低下に歯止めはかからない。他方で、減産すれば、価格と産油量の積で決まる収入は減少してしまう。だから減産しなかったのだ。

以上の見方が正しいとすれば、低い原油価格は、一時的な現象ではないということになる。多少の変動があるとはいえ、低位安定が続く可能性が高い。それは、約10年続いた「投機の時代」が終わり、世界経済が新しい秩序に向かう動きの象徴だ。この時代に即した経済政策が求められる。

■原油価格の下落がもたらす大きなプラスの経済効果

日本においても、すでにガソリン価格が下落している。ただし、原油価格下落の効果は、まだ完全には表れていない。

貿易統計によると、原油・粗油の輸入価格(CIF)単価は、1バレル当たり、10月が100.7ドル、11月が90.82ドル、12月が79.13ドルとなっている。このように、原油価格低下の影響は、12月までの段階では、まだ完全には輸入価格に反映されていない。ドル表示の輸入単価は、さらに低下するだろう。

原油価格の下落は、原材料価格を引き下げ、企業と個人に恩恵をもたらす。原油はあらゆる化学製品の原料であり、原油価格下落はそのコストを低下させる。その恩恵はさまざまな商品の販売価格に及ぶ。農作物の育苗や栽培用ビニールハウスで使われる暖房も、漁船の燃料も重油だ。また、産地から小売店までの輸送コストもガソリン価格下落で低下する。したがって、工業製品価格から食料品価格に至るまで影響を及ぼす。こうして、消費が増え、企業利益が増える。

では、その大きさはどの程度のものだろうか?

甘利経済財政相は、2015年1月9日、原油安は「日本経済には7兆円くらいのプラスになる」との見方を示した。

確かに、為替レートの変化を無視し、輸入数量も不変とすれば、原油・粗油の輸入額は、14年の13.9兆円から7兆円近く減少する可能性がある。

ただし、現実にはこうはならない。なぜなら、後述のように、日本銀行は原油価格下落に対抗して、10月末に追加緩和を行なったからだ。その結果、円安が進み、原油価格下落の効果は、一部打ち消されている。

為替レートは、13年4月から14年8月の間には、平均で1ドル=100.8円であった。それが2月下旬には119円程度まで円安になっている。したがって、円安のデメリットは、大まかに言えば2割程度だ。原油に関して言えば、年間で2.8兆円程度ということになる。

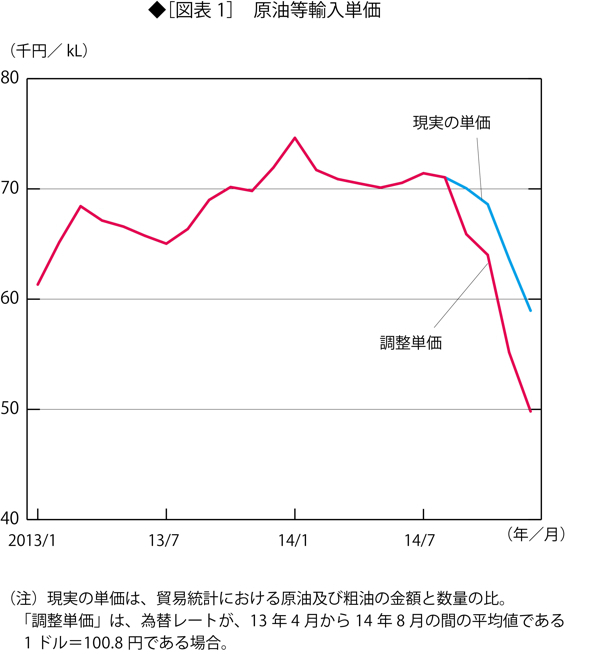

なお、図表1は、貿易統計から計算される原油の現実の単価と、為替レートが1ドル=100.8円に留まった場合の単価を示したものである。

2014年初めから9月頃までは、1kL当たり7万円程度でほぼ一定だった。それが12月には6万円程度に下落した。しかし、円安がなければ、5万円程度にまで下落していたはずなのである。

■円安のデメリットを原油安のメリットが上回る

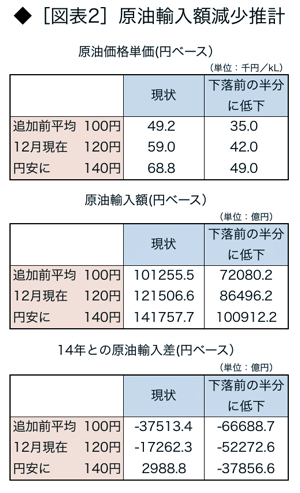

このように、原油安のメリットは、円安のデメリットによって一部打ち消されている。そうではあっても、原油安の効果は円安のデメリットを上回る可能性が高い。年間でどの程度の輸入減が実現するかは、為替レートと原油価格の今後の見通しによる。原油輸入数量が14年と同じであるとして、いくつかのケースについて計算すると、図表2のとおりだ。

ここでは、為替レートとして、1ドルが100円、120円、140円の3とおりの場合を想定した。そして、原油単価が1kL=5.9万円(14年12月の値)である場合と、下落前の半分まで低下する場合を考えた。後者は、為替レートが1ドル=100円の場合に1kL=3.5万円の水準だ。

結果を見ると、為替レートが1ドル=120円で原油価格が現状のまま変わらないとしても、原油輸入額は14年より1.7兆円ほど減少する。原油価格が低下する場合には、減少額は5.2兆円になる。

仮に為替レートが1ドル=100円に戻り、かつ原油価格が低下する場合には、減少額は6.7兆円にまで拡大する。

為替レートが1ドル=140円まで円安になるとしても、原油価格が低下すれば、減少額は3.8兆円になる。

この結果を総括すれば、原油輸入額の減少は、4~5兆円程度と考えてよいのではないだろうか。

これは、まず、貿易収支の赤字を大きく減少させるだろう。14年の貿易赤字は、過去最大の11.4兆円だったが、これが大きく減少する。

それだけでなく、日本経済にとって需要増大効果を持つ。上で見た減少額は消費税率の数%分に相当する額だから、効果はきわめて大きい。消費税増税分は国内で支出されることを考えれば、原油輸入額減少のほうが効果は大きい。

政府は14年末、消費増税による景気低迷をカバーするため、3.5兆円の緊急経済対策を行なった。原油価格下落による経済効果は、多分これを上回る。しかも、緊急対策は1回限りだが、原油価格下落の効果は今後も継続する。だから、大変なメリットだ。

そして、その効果はまだ完全には表れていない。生産コスト低下を通じる効果は、これから現実に表れてくる。

■原油価格低下による経済回復はアベノミクスの効果ではない

当然のことではあるが、以上で述べた経済効果は、アベノミクスの効果ではない。実際、日本銀行は原油価格下落の効果を打ち消そうとしたのである。

日銀は、2014年10月31日の「『量的・質的金融緩和』の拡大」の中でつぎのように述べた。

「物価面では、(中略)原油価格の大幅な下落が、物価の下押し要因として働いている。(中略)短期的とはいえ、現在の物価下押し圧力が残存する場合、これまで着実に進んできたデフレマインドの転換が遅延するリスクがある。日本銀行としては、こうしたリスクの顕現化を未然に防ぎ、好転している期待形成のモメンタムを維持するため、ここで、『量的・質的金融緩和』を拡大することが適当と判断した」

つまり、原油価格低下が期待に影響する効果を打ち消すために、追加緩和をして原油価格下落の効果を打ち消そう、というのである。

ところが、現実には、物価が下がるために経済が活性化している。

物価上昇がGDPを引き下げ、物価下落がGDPを引き上げる効果は、すでに10~12月期のGDPに現われている。今後、原油価格下落の影響で、物価下落が経済を活性化させることが、さらにはっきりするだろう。

物価上昇が望ましくないこと、すなわち、インフレ目標が誤りであることが、はっきりしたのだ。

これは、これからの経済政策の方向付けに関して重要な意味を持つ。経済政策の目標について、180度の転換が必要なのだ。

新しい秩序の時代においては、金融緩和は必要ない。原油価格下落の効果を享受するため、円安を止める必要がある。必要なのは、為替レートに影響されない新しい産業がリードする経済の構築だ。

なお、2%のインフレ目標が達成不可能と考えられることから、金融政策の目標として、原油価格の影響を除いた指数を用いることが議論されている。しかし、原油を外すなら、円安の効果も外すべきだ。どちらも、コストプッシュ型のインフレ要因だからである。

これまで日本の消費者物価が上昇したのは、石油ショック、04年頃以降の円安、そして原油価格の高騰時だ。つまり、外的な要因によってコストプッシュが起きたのだ。需要要因によって物価が上昇したことはない。これからの日本で問題となるのは、コストプッシュ型のインフレである。物価上昇を目的とすれば、経済はスタグフレーションに陥る危険がある。

■1980年代バブルの再現を恐れるいまこそ金融緩和の停止が必要

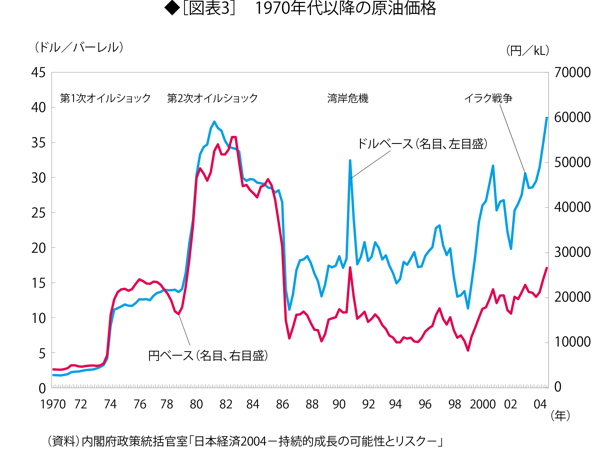

1980年代後半にも原油価格が急落し、日本経済に大きなメリットをもたらした。

図表3に示すように、原油価格は30ドル台から一気に10ドル割れまで急落した。それに円高と金利低下の影響を加えて、「トリプルメリット」と呼ばれた。しかし、それがやがてバブルをもたらすことになったのである。

もちろん、そのときと現在では、いくつかの点で違う。

第1に、80年代には資金が土地に向かったが、今度はそれはないだろう。第2に、円安が進行している。

円安であることは、原油安メリットをそぐことにはなるが、株価のバブルを加速する可能性もある。

今後の経済運営にあたっては、80年代のような状況を再現させないよう、十分注意を払う必要がある。

こうした状態を回避するには、緩和から徐々に脱却、金利を正常化していくことが必要だ。

金融緩和の停止は、これまでも必要だった。しかし、この数年の雰囲気の中では、こうした意見は相手にされなかったろう。しかし、いまなら、「原油価格下落の利益を最大限に享受するため」といえば納得されるだろう。原油下落時は、金融緩和を終了するチャンスだ。

この機会を逃すと、円安、株高バブルが進行し、どこかで破綻する危険がある。

なお、将来を考える際に手放しでは喜べないいくつかの条件がある。とりわけ、つぎの2点が重要だ。

第1は、産油国の経済だ。産油国では、原油輸出代金が国の財政の根幹であるため、原油価格の下落は財政赤字に直結し、通貨安をもたらす。その典型が、世界第2位の産油国であるロシアだ。同国通貨のルーブルは2014年11月に急落。さらに、ベネズエラなどの新興国も同様の事態に陥っている。その影響は、金融市場を通じて全世界に伝播するだろう。

第2は、日本と同じく欧州も量的緩和を行なっていることだ。これによるユーロの対円レートの変化は、日本経済にも大きな影響を与えうる。

題名には必ず「阿修羅さんへ」と記述してください。

題名には必ず「阿修羅さんへ」と記述してください。