http://www.asyura2.com/19/hasan131/msg/358.html

| Tweet |

メガバンク・地銀が戦々恐々、「マネロン国際審査」の試練

https://diamond.jp/articles/-/195677

2019.3.4 週刊ダイヤモンド編集部

金融業界が今、マネーロンダリング(資金洗浄)対策に躍起になっている。国際組織・金融活動作業部会(FATF)による対日審査を今秋に控えているからだ。11年前に受けた低評価を覆すべく、対応に追われる金融機関の現状に迫った。 (「週刊ダイヤモンド」編集部 田上貴大、竹田幸平)

2月22日、三菱UFJ銀行はマネーロンダリング(資金洗浄)を防ぐ態勢が不十分だと米通貨監督庁から指摘を受け、改善を図ることで同庁と合意したと発表した。制裁金はないものの、「改善できなければ、一部業務停止もあり得る重い内容」(関係者)だ。

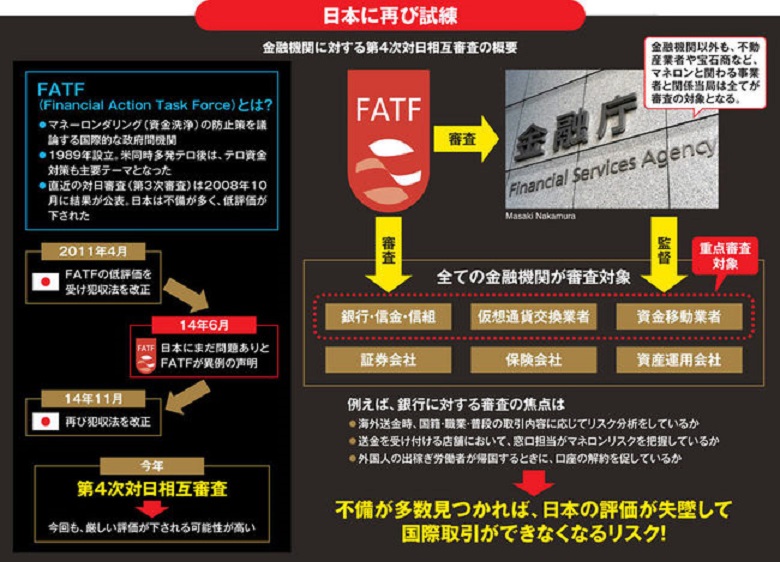

メガバンクですら、米国の厳重なマネロン対策基準の下では“不合格”。そうした現実を突き付けられた中、日本では地域銀行をはじめとした多くの金融機関が今、マネロン対策に目の色を変えて取り組んでいる。なぜなら、金融活動作業部会(FATF)という国際組織(下図参照)が今秋、日本のマネロン対策について審査に入るからだ。

FATFは毎年、各国の法整備や企業の取り組みを審査し、その結果に応じて強化策を図るよう指示している。日本は今年5月から審査の自己申告書を提出し、それを基に10月に対面審査を受ける予定だ。結果の公表は来年で、結果が著しく悪ければ海外との取引に支障を来すことになる。

実際に対面審査を受けるのは、業態ごとの数社程度だが、1社でも駄目ならば、日本全体の評価が下がってしまう。そのため、「うちが足を引っ張るわけにはいかない」(地銀関係者)と、各社が対策を進めているわけだ。

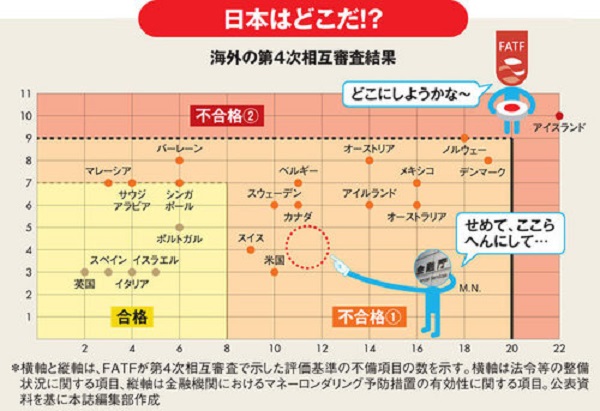

まして日本は、2008年公表の第3次相互審査において、「27ヵ国中18位」という低評価を受けた苦い経験がある。にもかかわらず、同審査から数年たっても対策が遅々として進まず、FATFからくぎを刺され、慌てて犯罪収益移転防止法の改正を急ぐなど常に後手に回ってきた。

そうした現状の中で、日本はFATFの第4次相互審査を迎えることになる。チェックされるのは、マネロン対策の関連法整備など40項目と、企業ごとの対策の有効性など11項目。特に、資金の流出入が集中する銀行などの預金取扱金融機関、少額決済を担う資金移動業者、仮想通貨交換業者が重点候補になっている。

FATFはすでに21ヵ国で第4次審査を終えたが、そのうち実質的に合格となったのは英国やイタリアなど5ヵ国のみ。金融大国の米国も不合格の烙印を押されており、日本が合格する可能性は低い。金融機関の経営を監督する金融庁としては、せめて米国にやや劣る程度の評価で落ち着かせたいというのが本音だろう(下図参照)。

地銀が見過ごした海外送金

監督当局をはじめ、金融業界全体が不合格を半ば覚悟しているのは、日本のマネロン対策がかなりお寒い状況にあるからだ。

中でも、“問題児”とされているのが地銀だ。17年には、愛媛銀行で数億円規模のマネロンと疑われる海外送金を見過ごす“大失態”が起きたとされる。

事態が表面化した18年初め、地銀頭取との会合で金融庁側が「低いレベルの金融機関が一つでも存在すると、金融システム全体に影響し(中略)対策が脆弱であると批判を浴びる恐れがある」と語ったことからも、稚拙な取り組みに対する監督当局の危機感が伝わってくる。

愛媛銀は「金融庁のガイドラインに基づき(マネロン対策の)高度化を進めている」(広報)というが、問題は愛媛銀に限らず、多くの銀行がこれまで泥縄式でしか一連のマネロン対策を進めてこなかったことにある。

そうした状況で、FATF審査では疑わしい取引の監視方法を体系化することが求められている。一方で地銀はというと、「営業行員にもマネロンに関する資格試験を受けるように急かしている」(中部地方の地銀幹部)という段階で、「顧客ごとのリスクを数字化する評価書の作成と、営業部門への周知の二つ」(マネロン対策に詳しい渡邉雅之弁護士)に、いまだ苦戦しているという。

さらに第二地銀など小規模な金融機関には、収益に結び付かないという理由からシステム投資に消極的なところも多く、取引のモニタリングシステムを導入したとしても苦労が絶えないようだ。

ある地銀では、「しばらく取引がなかった口座に、突如として1万〜2万円の金額が複数回振り込まれた。これはねずみ講の疑いがあると報告が上がってきたが、確認したらお年玉が入金されただけだった」(関係者)という。こうした確認作業を徒労とみるか、必須とみるかで、経営陣の意識が透けて見えそうだ。

地銀だけではない。マネロン対策強化の網は、金融業界の幅広い領域に及んでいる。

今年1月半ば。20社ほどの資産運用会社の幹部が居並ぶ投資信託協会の理事会に、金融庁の佐々木清隆総合政策局長が出席、各社にマネロン対策の徹底を求めた。

そこでは、顧客から資金を直接預かる直販系の運用会社はもちろんのこと、各社が投資する株や債券などの発行体についてマネロンリスクの分析・管理を厳重に行うことが要請されたという。

運用会社の場合、投資対象となる株や債券などは膨大な規模で、人員が限られる社も少なくない。こうした領域にまで慌てたように対応を求めてきたことは、金融庁がFATFの動向を読み違えていたように映り、運用業界に詳しい関係者は「衝撃だった」と話す。

仮想通貨業者も大きな焦点に

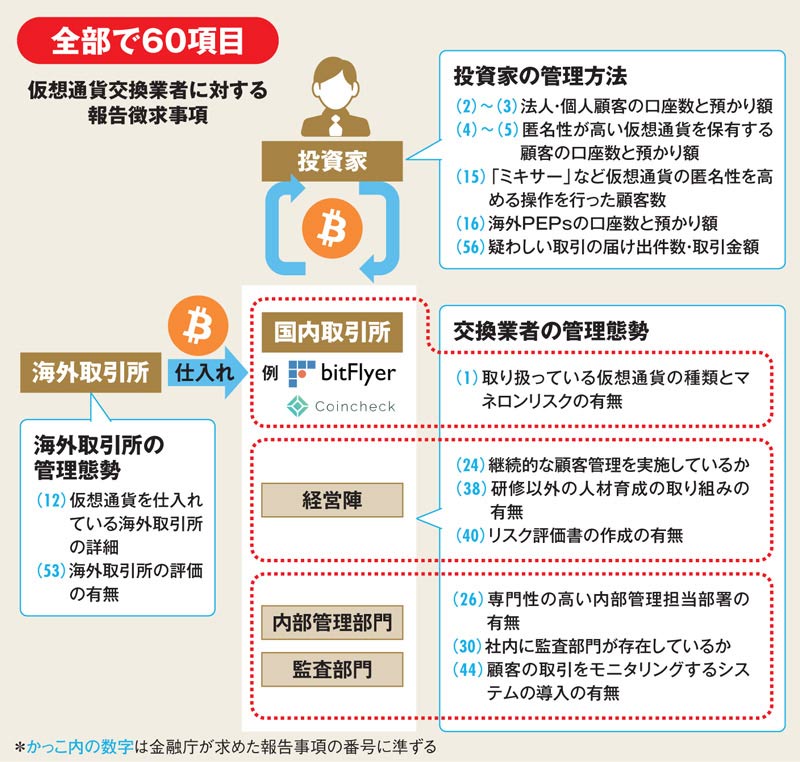

さらに第4次審査では、仮想通貨交換業者が初めて俎上に載せられる。仮想通貨の中には匿名性の高いものもあり、FATFが厳しい目を光らせるのは確実だ。

この分野の重点項目は何か。昨年12月に金融庁が仮想通貨交換業者に報告徴求命令を出し、今年2月中旬までに各業者が提出した資料によると、報告は60項目に上る。

仮想通貨交換業者が金融庁に提出した実際の資料 Photo:DW

各社が頭を抱えるのが、「銀行送金と違い、送付先の顧客属性が分かりにくい」(交換業者首脳)こと。送付先情報と突き合わせて、マネロンと疑われる取引をあぶり出すリストの導入を検討する業者もいるが、小規模な業者は「そこまで手が回らない」(同)。内部管理部門の構築においても、大手金融機関出身者といった「人材が不足」(同)しているという。

銀行と同様、交換業者はその規模によって取り組みの温度差が大きい。自主規制団体が中心となって、どこまで業界全体の底上げを果たせるかも今回試されているといえそうだ。

米国に拠点があるメガバンクが(遅々としながらでも)積み上げてきた体制や対応と、新規参入の仮想通貨業者に可能な対応に差があるのは仕方ないが、後者はより匿名性が高いだけに、社内教育や規定の整備なども含め、時間... #NewsPicks https://t.co/Ucyz3YFNMQ

— 安東泰志 (@nhcjpn) 2019年3月3日

今の過剰規制は、安東氏もおっしゃる通り、属性のちゃんとわかっている既存顧客にも適用され、顧客利便性を大きく損ねている。一方で仮想通貨などはまだまだ緩く、銀行規制を厳格にしようとすればす... #NewsPicks https://t.co/IRedPfCGbH

— のとみい (@kozo_kozo) 2019年3月3日

マネロンはガチガチに締め上げろ。

— T.REX@国民の代表(自称) (@s8t8r9n0) 2019年3月4日

増税なんざ不要なくらいにしてしまえ(キレ気味

メガバンク・地銀が戦々恐々、「マネロン国際審査」の試練 | Close-Up Enterprise | ダイヤモンド・オンライン https://t.co/8q3D2KPaZR

FATF規制でただちに業務停止になる訳ではないという意見もあるようですが、監査により一部業務停止の可能性も指摘されています。

— XRP投資家グリーン (@InvestorGreen7) 2019年3月4日

慌てる事はないと余裕のある方は自由にすれば良いでしょうが、投資は自己判断なので、危ういところは避けるのがリスク管理です。https://t.co/hqUsKC7BxQ

▲上へ ★阿修羅♪ > 経世済民131掲示板 次へ 前へ

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民131掲示板 次へ 前へ

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。