http://www.asyura2.com/17/hasan118/msg/454.html

| Tweet |

サントリーホールディングス本社(「Wikipedia」より/663highland)

サントリー、あえて毎年大きく利益を目減りさせる長期戦略重視の経営…のれんの難点

http://biz-journal.jp/2017/01/post_17867.html

2017.01.30 文=前川修満/公認会計士・税理士、アスト税理士法人代表 Business Journal

今回は、今どきの企業会計の難点をお伝えしたいと思います。それは、「のれん」という資産の償却処理です。まずは、のれんの会計処理方法を解説しましょう。

のれんの会計処理方法には、次の2通りのものがあります。

(1)国際財務報告基準(IFRS:International Financial Reporting Standards)と米国会計基準

原則として、のれんは償却しない。ただし、のれんが生じたM&A(合併・買収)によって得られるリターンが期待よりも小さくなり、資産計上されているのれんが過大であると判断された場合には、相当の減損処理を行う。

(2)現行の日本の会計基準

のれんは、20年以内で償却される。しかも、IFRSや米国会計基準と同様に、のれんが生じたM&Aによって得られるリターンが期待よりも小さくなり、のれんが過大であると判断された場合においても、相当の減損処理を行う。

■のれんとは:パナソニックの事例

のれんとは、企業のM&Aの時に限って計上される特殊な資産です。

たとえば、パナソニックは2009年に三洋電機を買収しました。このとき、三洋の貸借対照表の純資産を公正価値で評価すると、4000億円程度と評価されていました。しかし、パナソニックは9000億円を投じて三洋を買収しました。

なぜ、時価が4000億円の会社に対して9000億円が投じられたかというと、被買収企業の投資においては、貸借対照表に載らないさまざまな資産があると評価されるからです。これは、三洋が持っている技術力であったり、ネームバリューであったり、得意先とのリレーションシップだったりします。これらを総称して「超過収益力」と呼ぶことがあります。

とにかく、この超過額の5000億円(=9000億円−4000億円)は、のれんとしてパナソニックの貸借対照表に資産計上されます。このあと、そののれんがどう処理されるかがポイントになります。M&Aが大掛かりであればあるほど、のれんの金額は大きくなる傾向があります。そうなると、その巨額ののれんがどう処理されるかで、その後の業績が大きく左右されます。

パナソニックの場合、米国基準が採用されていましたが、米国基準ではIFRSと同様に、のれんの償却が行われません。

一方、三洋の買収はパナソニックの業績に寄与せずに、業績不振が続きました。そのため、5000億円ののれんのうち、2012年3月期に1600億円が、13年3月期において2500億円が、それぞれ損失として処理されました。

繰り返しになりますが、IFRSでは償却処理は行われません。パナソニックの例のように、多額の投資が不首尾だと評価された時点においてのみ、損失処理が行われます。

これに対して、日本基準では投資の成否にかかわらず、のれんを20年間にわたって償却しないといけません。これに加えて多額の投資が不首尾であったと評価された時点においても損失処理が行われます。ですから、日本基準に準拠している会計を行う企業では、のれんの償却費の分だけ、毎期の利益が小さく表示されることになります。

■なぜ日本の会計基準では、20年以内の償却が行われるのか

ここで若干学術的な話をしたいと思います。

のれんについては、これを償却しないという「非償却説」と償却すべきであるという「償却説」の2つがあります。非償却説によれば、M&Aによって資産計上されるのれんは、他社を買収することによって獲得された超過収益力が金額的に評価されたものであって、これは規則的に減価するという性格を持たないとしています。また、資産価値の毀損の事実があった場合に減損処理を行うことで、資産の過大計上を回避できるとしています。IFRSと米国基準は、この考えに従っています。

これに対して償却説は異を唱えます。すなわち、のれんの実態が超過収益力であるとすると、超過収益力は永続的ではないので償却すべきであると主張します。もし企業の収益力が買収後も維持されているのであれば、それは超過収益力が永続しているのではなく、日々の営業活動を通じて新たにのれんが自己創設されていることで収益力を維持していると考えられ、有償取得したのれんは時の経過とともに減価して自己創設ののれんと入れ替わっているのであり、有償で取得した過去ののれんの価値は失われているとされます。日本基準は、この考えに従っています。

どちらの主張が正しいかはさておき、のれんの処理方法は、IFRSや米国基準と日本基準では、大きく異なるのです。

■各企業の対応

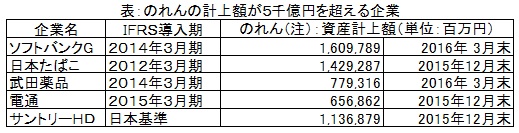

そうなると、企業戦略として大掛かりなM&Aを想定している会社は、日本基準を離れ、国際会計基準に移行する傾向が出てきます。たとえば、下記に掲げる会社ののれんは5000億円を超えていますが、サントリーホールディングス(HD)を除く会社は、いずれもIFRSに移行しています。

これらの企業が、もし日本基準でのれんを処理するとなると、5000億円以上もののれんに対して、毎年250億円以上(=5000億円÷20年)もの償却費を計上しないといけません。そうなると、たとえば利益額が300億円あったとしても、250億円ののれんの償却費の計上によって表示される利益額は50億円(=300億円−250億円)にまで縮小してしまいます。

業績が悪く表示されるというのは、経営者にとっては誠にきまりの悪いものです。ですから、経営者の多くは、できるだけ自分の経営成果が大きく評価される方法を選びたがる傾向があります。

よって、上掲の会社に限らず、大掛かりなM&Aに経営の活路を求める会社は、IFRSに移行する傾向が強くなります。

■例外はサントリーHD

ところが、サントリーHDは相変わらず日本基準を採用しています。これは、今どき珍しい例です。

以下は筆者の推測も交えた話になりますが、サントリーHDは非上場企業であって、株式の89%を寿不動産というオーナー企業によって所有されています。そういう事情もあり、利益については短期志向にならずに、長期的な視野を維持するという思考を持っており、のれんの償却費が毎期の利益を計算するうえで多額の費用として計上されることを厭わない風土があるに違いありません。

現にサントリーは1963年に始めたビール事業が伸び悩み、長年にわたって業績の足を引っ張っていたといわれましたが、当時の佐治敬三社長(のちに会長、故人)の強い意思にもとづいてビール事業を継続させ、2000年以降に躍進させることに成功しました。したがってサントリーHDでは、時の経過とともに資産として計上された巨額ののれんは、自動的に費用処理されてゆくこととなります。

■のれんの減損処理のタイミングは難しい

これに対して、IFRSや米国基準を採用している会社においては、のれんは減損処理される場合にのみ、費用として処理されます。実は、その費用処理のタイミングが非常に難しいでのす。極論すれば、その会社が現段階で営んでいる事業が未来永劫安泰であれば、一切のれんは費用処理されません。

しかし、たいていの場合、ビジネスモデルというのはどこかで命脈の尽きるものです。

20世紀の初頭で大儲けできた新規ビジネス、たとえば当時の自動車、船舶技術、印刷技術、医療技術など、その多くは時代の移行とともに廃れるのが自然です。ほとんどの場合、のれんが有する超過収益力などというものは、時の経過とともに消滅する場合がほとんどです。だからこそ、日本基準は20年以内における費用処理を求めています。ちなみに筆者は実務家として、20年以内という基準期間の是非はともかく、のれんという曖昧な資産がいつまでも貸借対照表の資産として残るのを否定する日本基準を支持しています。

のれんの償却が強制されないIFRSと米国基準によれば、買収した事業がちゃんとお金を儲けているのであれば減損処理は不要です。したがって、永久に資産のままに表示されることもありえるのです。

一方、そのようなのれんについては、日本の会計基準も含めて、どの会計基準でも資産価値が毀損した場合の減損処理の基準が厳格に定められています。この減損基準に従うならば、資産としての性格を失ってしまったのれんは適切に費用処理されます。

しかし、その場合、減損処理の単位をどう設けるか、将来キャッシュ・フローをどう見積もるかが困難であり、主観(恣意性)が介入しやすいという弱点があります。これは、IFRS、米国基準、日本基準のすべてが孕んでいるものです。

そのため、M&Aが不首尾に終わっているような状況においても、その子会社の業績を類似したほかの儲かっている事業と合算し、これらをひっくるめて評価し、「シナジー効果は上がっている」などとうそぶき、減損処理を回避することも不可能ではありません。その結果、経営者が交代するまで減損処理を先延ばしすることも不可能ではないのです。

財務情報の読み手には、そういうのれんという資産が有している危険性を視野に置く必要があります。のれんは巨額になることも想定されるので、そのような危険と隣り合わせになるということを肝に銘じておきたいと思います。

■決算書の読み手が気をつける点は何か

以上、今どきの企業会計の難点であるのれんの話をしてきましたが、そのような難点を多少なりとも克服する方法が2つあります。本稿の結びとして、これをご紹介したいと思います。

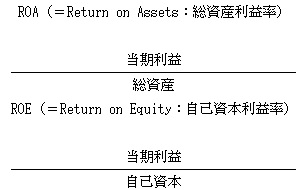

(1)利益額のみならず、利益率(とくに資本利益率)を軽視しないこと

のれんがいたずらに膨らむ企業では、「総資産」や「純資産」が無駄に大きくなります。そのような点に留意するのであれば、利益額を総資産や純資産(もしくは自己資本)と相対比較して表示する下記指標は有益です。もし投資の成果が思わしくなければ、無駄に分母が膨らむほどには分子は増加せず、下記の指標は悪化します。

これを1期のみならず、数期にわたって中期的(もしくは長期的)に読むことで、のれんが毀損しているか否かを勘案することが可能になります。

(2)大規模投資が行われたあとの営業キャッシュ・フロー(CF)の推移を軽視しないこと

大掛かりなM&Aが行われたときには、投資キャッシュ・フロー(CF)が著しく増大します。投資CFというのは、「将来のお金を稼ぐための活動」です。そうであれば、大掛かりな投資活動のあとには、営業CFが増加するはずです。これが実現できないようであれば、その投資活動は不首尾に終わっている危険が大きいといえます。これも、上記の資本利益率と同様に、1期のみならず数期にわたって中期的(もしくは長期的)に読むことが肝要です。

■補足

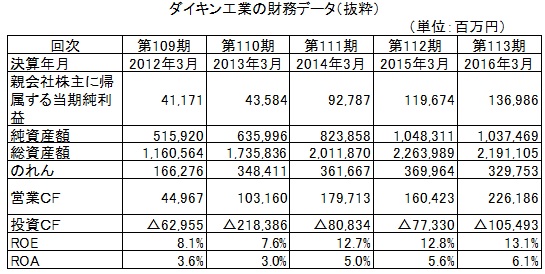

そのような問題意識をもちつつ、下記のダイキン工業の財務データをご覧ください。

ダイキン工業は、12年11月に、北米住宅用空調分野でトップシェアの空調メーカーであるグッドマン・グローバル・グループ・インクを子会社化しました。そのため、13年3月における投資CFのマイナス金額が突出しています(2183億円)。これによって、前年度末には1662億円であったのれんが3484億円にまで膨らみました。

しかし、ダイキン工業ではその後、ROE、ROAなどの資本利益率は堅調に成長し、これに加えて営業CFも堅調に成長しています。このような成長は、12年11月における大掛かりなM&Aがその後の代金の経営に寄与していることを明白に示すものです。

ということは、その大規模投資は上首尾であり、のれんの減損の兆候は見当たらないと判断できるのです。このように、資本利益率と営業CFの推移をみることは、きわめて重要なことであります。

(文=前川修満/公認会計士・税理士、アスト税理士法人代表)

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民118掲示板 次へ 前へ

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。