http://www.asyura2.com/16/hasan111/msg/549.html

| Tweet |

今後やってくる大きなチャンスで資産を殖やせるか?

(田口美一)

日本は長期停滞の先進国です。もう25年も長期停滞の中にあります。私はここ3年に亘って、多くの社会人や学生の方たちと意見のやりとりをしてきましたが、皆さん真面目で、次のような同じことを言っています。株はやりません、父親や母親が株で損をしました、ゴルフ会員権で損をしました、両親から株などやってはいけないと言われています、円高になるので為替はやってはいけないと言われています、などといった考えを持っているのです。若い20代の人も同じです。投資には手を出さず一生懸命就職活動をして、できれば上場企業に就職したいと本当に真面目にやっています。

こうした状況は世界的にも同じような方向に向かうと思います。実際アメリカも学費が非常に高く、学生ローンを返せない人が多くなっていて、おそらく今後アメリカは急激に進学率が落ちるでしょう。できれば安定した職業につきたいと言う若者がものすごい勢いで増えてきています。リスクを取りたくない、不動産も買わないで賃貸に住むと言う人も増えています。日本と同じような傾向になってきているわけです。

日本はかつてデフレの進む中、設備投資し過ぎ、人を採り過ぎ、借金し過ぎの3つの過剰を背景に、バランスシート不況と言われてきました。そして日銀はそうではなく循環だと間違った判断をしてしまいました。しかしこうした問題を日本は25年かけて何とかクリアしてきてしまいました。もう以前のようなことで苦しんでいるところはありません。既に人手不足は深刻で、普通にしていても賃金は上がるはずです。円高に関しても海外での現地生産化を進めリスクをなくそうとしています。円高により円ベースの決算にするとマイナスですが、現地通貨建てではものすごく利益は上がっている、そういう仕組みにもう変わってしまっているのです。

その一方で、所得は下がる傾向にあります。弁護士、歯科医、公認会計士など、専門職の給料がどんどん下がっているのです。今後一般的な企業の給与も下がっていくと思います。規制緩和が進むことは明らかで、規制によって守られていたところの給料が下がるのです。日本の給料水準を上げているのはメディア、金融機関等の規制業種です。その業種の給料が下がると大きく変化することになるでしょう。

http://www.ohmae.ac.jp/ex/asset/wp-content/uploads/2016/08/160803_1.jpg

そして、このように本格的デフレに向かうなかで出てきたのがアベノミクスです。アベノミクスは非難ばかりされていますが、私はものすごく肯定的に見ています。アベノミクスによって円安になり、株や不動産も高くなったのです。黒田バズーカ砲についても、長期金利を下げ、金利はマイナスにまで持っていったのです。まさにジャブジャブな状態を作り出しました。

http://www.ohmae.ac.jp/ex/asset/wp-content/uploads/2016/08/160803_2.jpg

GDPについても高くはありませんが、日本の成長力からしたら0.5%位で良しとしなくてはならないでしょう。賃上げ率についても、上がらない上がらないと言われていますが、以前より少し上がっている部分はあるのです。そしてインフレ率、こちらに関しては全くダメで、デフレに戻ることが明らかです。

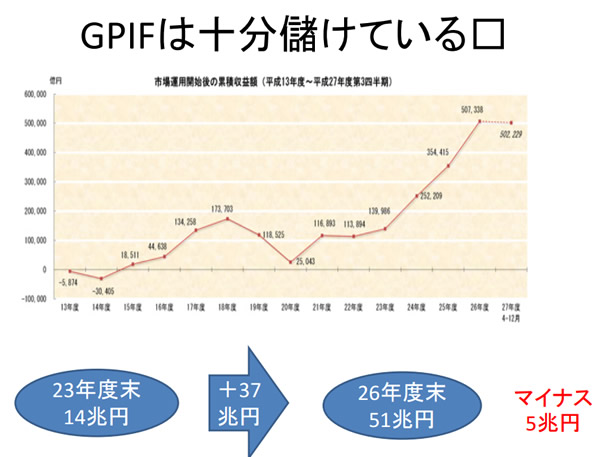

さらにGPIFについてですが、野党議員の方が「5兆円の損失を出して私たちのお金はどうしてくれるのか」と国会質問をしていましたが、この方は何もわかっていないか、わかっているのにマイナスの点ばかりを主張しているのです。野党についてはこの5年間、私は本当に失望しています。実際問題として、このような見方には情けないと思うばかりです。GPIFの儲けは、ピークから5兆円下がったと言うだけで、実際はそれまでにアベノミクスによって大きく儲けているのです。

http://www.ohmae.ac.jp/ex/asset/wp-content/uploads/2016/08/160803_3.jpg

GPIFのホームページに行くと、いくら儲かったのかはっきり載っています。グラフからもわかるように、大きく儲けた後少し下がっただけなのです。我々の年金はものすごく増えているのです。そうした事実を全く理解しないで、エモーショナルに議論をしてはいけないのです。GPIFの利益水準は37兆円増えて、5兆円マイナスというわけで、合わせて現在は30兆円のプラスです。GPIFの運用は大成功と言えるのです。こんなことを書いても本はまず売れません。批判をし、頭にきた、けしからんと書いたものの方が売れるのです。しかし実態はそうではなく、しっかりと儲かっているというわけなのです。

さらに、アベノミクスが始まってから個人金融資産も大きく伸びています。安倍総理が就任した時の1550兆円から1700兆円へと150兆円以上増えているのです。株式などへの投資が増えていればもっと全体も増えたわけですが、日本はどうしても現預金が中心となります。それでも850兆円の現預金が、900兆円に増えているわけです。企業はもっと儲けています。いわゆる内部留保の額を見ると、今年3月末で367兆円も持っているのです。トヨタがこの1年で増やした現預金はなんと1兆円に上ります。

http://www.ohmae.ac.jp/ex/asset/wp-content/uploads/2016/08/160803_4.jpg

こうしてみると、アベノミクスは結構頑張ったと言えるのではないでしょうか。アベノミクスを褒めすぎるのも良くありませんが、こうしたポジティブな一面を見逃してはならないのです。

さて、こうした中、皆さんの資産は殖えているでしょうか。できればこの環境の中、3年前から2倍になって欲しかったと思います。1000万円持っていたとしたら2000万円に殖やして欲しかったです。そうした機会を活かすことができたか、よく検証してみてほしいと思います。それほどの絶好の機会だったのです。同じようにこのあと1年か2年後にも大きなチャンスがやってきます。これからは株の配当が増えるのです。配当が増えれば株価が上がらなくても利益を上げることが可能です。三井住友フィナンシャルグループは4.5%の配当利回り、武田薬品、ブリヂストン、日産など4%前後の配当があるのです。私自身も、もう少し株が調整したら、底は1万2000円程度だと思っていますが、その辺りで大切に貯めてきた現金を投資に使おうと思っています。欧米と同じように日本の市場も変化してきています。機会をつかんで絶対に殖やさなくてはダメだと思います。

日本の問題は財政赤字につきる

日本が抱えている問題を整理してみます。潜在成長率は0%、つまり成長がないということです。クルーグマン等は欧米より日本の方が高パフォーマンスだと言っています。一人当たりGDPは欧米より日本が上だと言うのです。一人当たりのGDPが欧米より上で全体として成長がないというのは、要は日本の人口がピークアウトしているからであり、成長に関しては議論しても無駄です。勝てるわけがなく、ナンセンスだと思います。

巨額の財政赤字も大きな問題です。改めて現実を確認しておく必要があるでしょう。そして少子高齢化ですが、これに関して私はどうにもできませんし、難しい問題です。突き詰めれば最も問題なのは財政赤字だと思います。解決が難しく20年はかかるでしょう。しかし規制緩和を少しずつ進めれば変わってくると思います。

巨額の財政赤字を抱え、25年間プロの間でも、マーケットや当局の人からも、金利は上がる上がるといつも言われてきました。しかし実際は長期に亘り金利は下がり続けています。こうして下がってきた今も、ここから一気に上がると言われていますが、実際には金利は下がり続けているのが現状で、このことは冷静に見ておく必要があるでしょう。

講師紹介

ビジネス・ブレークスルー大学

資産形成力養成講座 講師

金融経済アナリスト

前クレディ・スイス証券副会長

田口 美一

7月23日撮影のコンテンツを一部抜粋してご紹介しております。

詳しくはこちら

その他の記事を読む

英国テリーザ・メイ新首相の苦難の道のり(大前研一)

http://www.ohmae.ac.jp/ex/asset/column/backnumber/20160803-2/

Vol.361:異次元緩和の失敗原因と、変えるべき方向(2)>

テーマ:リフレ対策の、経済理論的な失敗原因と修正対策

〜・〜・〜・〜・〜・〜・〜・〜・〜・〜・〜・〜・〜・〜・〜・

HP: http://www.cool-knowledge.com/

おはようございます。リオ・オリンピックの8月になりました。リ

オでのオリンピックが決定した2009年前後は、新興の大国BRICS

(ブラジル、ロシア、インド、中国)のGDPの成長率は高く、経済

力が強大になると見られている時期でした。

ブラジルの2007年のGDPの実質成長率は6.1%、08年が5.1%でした。

リーマン危機後は09年-0.1%でしたが、10年は7.5%成長と急回復

しました。とこが、その後がよくない。11年3.9%、12年1.9%、

13年3.0%、14年0.1%、15年-3.9%、16年-3.8%です。リーマン危

機以降BRICsの経済成長は低下しましたが、4国の中でロシアとブ

ラジルがひどい。インドのみが成長しています。

マイナス3%台の経済成長は、失業が大きく増えて、警官等の公務

員の給料も支払われないという状況になります。2016年の公的統計

での、ブラジルの失業は9.2%ですが、実体では20%以上でしょう。

成長が止まったもっとも大きな原因は、2011年からブラジルの輸出

品である一次資源(原油、金属(主は鉄鉱石)、穀物(大豆等))

の、需要増加率の低下と価格低下です。

2007年までは、経常収支(貿易収支+所得収支)はプラスでしたが、

輸出が急減したリーマン危機の08年からは、8年間も続けて赤字に

転落しています。

近年、オリンピック開催の前後から、経済が悪化する国が多い。

2004年アテネ(ギリシア)の場合、2010年からの国債が暴落した財

政危機です。2008年の北京(中国)では、リーマン危機後、経済成

長の低下に見舞われています。2012年のロンドンでは、英国経済の

低迷、そして2016年は、所得のない人を増やしている経済危機を原

因に、治安が悪い中のリオデジャネイロでの開催です。警官も、給

料がもらえていないから警備はできないという。

2020年は東京です。2018年から、国債の価格バブル崩壊の危機を迎

えるでしょう。開催地については、その時の経済状況がいい国に票

が集まりますが、7年後に来る実行は、悪い時期になっています。

日本の2013年ではアベノミスク初年度であり、株価(日経225社先

物)が、前年の8000円台からほぼ2倍に高騰していました。

*

前号では、まず、

・金融機関が日銀にもつ当座預金であるマネタリー・ベースと、

・世帯と企業が、金融機関にもつ預金のマネー・サプライ(日銀は

マネーストックという)の区分を述べました。

日銀が国債を買って現金を供給する金融緩和は、金融機関のマネタ

リー・ベースは増加させます。しかし世帯や企業のマネー・サプラ

イを、直接に増やすものではない。

(注)アベノミクスのリフレ政策では、「日銀によるマネタリー・

ベースの増加→世帯と企業のマネー・サプライの増加→世帯の商品

需要と企業の設備投資の増加→物価上昇と経済成長」と、間違えて

考えていたふしが見えます。

【金融資産としての国債と現金が、完全代替になっている】

1998年からの「ゼロ金利」の中では、長期国債の金利は、0.6%以

下と低く、短期債は0%に近い。このため0.1%の特例の金利がつく

当座預金と、10年以下の短期国債は、「完全代替」になっています。

金融機関にとっては、国債を持とうが、それを日銀に売って当座預

金に変えようが、変わらないということです。つまり、ゼロ金利の

中では、日銀が国債を買って、その代金としてのマネーを金融機関

に提供しても、金融機関が、それ以前より多く、貸し付けや債券を

買うという行動は起こさない。1.5〜2%程度の金利が付く、米国債

を買うだけだということです。

金融機関が、企業と世帯への貸付金を増やさない限り、実体経済に

使われるマネー・サプライは増えません。マネー・サプライ(M3:

1260兆円:16年6月)の増加は、2016年6月で、前年比2.9%でしか

ありません。わが国では、1年に4%以上マネー・サプライが増えな

いと、消費者物価のインフレにはならない構造があります。(注)

理由は、1年にほぼ4%は預金が増えて、マネーの流通速度が低下す

る傾向があるからです。

それを実証するように、消費税の増税後1年過ぎた2016年4月以降の

消費者物価(総合)は、再びマイナスに戻っています。2016年4月-

0.3%、5月-0.4%、6月-0.4%です。異次元緩和実行後、3年4か月

経っても、デフレ脱却は成功していない。日銀は2017年度中には、

インフレ目標2%は達成できると言っていますが、マネーの巫女

(みこ)が行う祈りのようなものです。雨乞いに似ています。

【本稿の検討事項】

本稿では、3年4か月で250兆円以上のマネーが供給されたのに、な

ぜ、そのマネーが、設備投資と商品購入には使われず、実体経済の

成長と物価の上昇をもたらしていないのか、ここを検討します。

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

<Vol.361:異次元緩和の失敗原因と、変えるべき方向(2)>

2016年8月1日:無料版

【目次】

1.「ゼロ金利」が約18年も続いていることの意味

2.市場の金利の、均衡点

3.均衡金利が0%のときは、資金需要は増えない

4.リフレ派が、理論構築を間違えた理由

━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━

■1.「ゼロ金利」が約18年も続いていることの意味

【短期金利】

日銀が誘導できる金利は、銀行間の1日の貸し借りであるオーバー

ナイト金利や、短期金利です。長期金利は、この短期金利を参照は

しますが、実際は、10年もの国債の市場での売買状況によって、決

まります。(注)銀行は、余剰資金が生じたときは不足の銀行に貸

し、不足が生じたときは借りるという短期資金の取引を巨大に行っ

ています。

・金融機関の国債への需要が多く、高く買われると国債価格が上が

って金利は下がり、

・国債への需要が少ないときは、国債価格が下がって金利は下がり

ます。

この長期金利も、1998年以降は、短期金利の0%に近い1%以下また

は0.6%以下です。これは金融機関が、貸し付けに回すより、1%や

0.6%以下の金利しかつかない国債であっても、高く買ってきたこ

とを示すのです。

【10年債の長期金利】

10年債の金利は、1990年は6%台でしたが。1998年には1.5%に下が

り、2002年には1%を割りました。2012年は0.9%台でしたが、

2014年には0.6%台に下がり、2016年2月には0%になって、2016年

6月は-0.24%です。この金利の低下は、国債価格の上昇を示します。

金利のつかない0%金利の国債が、貸し付けを増やせていない金融

機関から買われているのが、現在です。

▼ゼロ金利が18年も続いている理由

なぜ、普通の時期にはありえない「ゼロ金利」が、18年も続いてい

るのか。これを考える必要があります。(注)後述しますが、GDP

が成長する時期は、借入金での設備投資が増えるので、借り入れる

資金需要が増えて、金利は3%や4%に上がります。金利水準は、商

品のように、資金の需給で決まります。

世界では、ユーロ18カ国も長期金利がゼロ%です。英国は長期金利

0.9%、米国は1.5%、中国は2.6%です。スイスフランの価値があ

るとして、海外から買われるスイスは、スイスフランの海外からの

買いを抑制するため、国立銀行(Banque Nationale Suisse)が0%

に下げています(16年6月)。

長期金利は、10年ものの国債が売買されるときの流通利回りで決ま

ります。額面に対する金利が0%であっても、その0%の金利の長期

国債の需要が多いと、市場の金利も0%になります。

■2.市場の金利の、均衡点

均衡点とは、マネーの需要と供給が一致し、金利が決定する地点を

言います。商品の物価も、需要と供給の一致点が価格になりますが、

それと同じように、お金も需要と供給の一致点で価格(=金利)が

決まるのです。

【GDPと物価の予想成長率が高いときは、資金需要が多く、

金利は高い】

将来のGDPが上がり、物価も上がると予想される場合、企業による

借り入れでの設備投資が増えるため、マネーの需要は増えて、金利

は上がります。この金利の均衡点は、〔長期金利=物価の予想上昇

率+実質GDP予想上昇率〕です。

例えば、国民の物価の予想上昇率が2%、実質GDP予想上昇率が2%

のときは、長期金利4%が均衡点です。市場の金利が均衡金利より

低い3%なら、借入需要が増えて、金利は4%に向かって上がる傾向

が生じます。

他方、市場の金利が5%なら借入の需要は減り、金利は均衡金利の

4%に向かい下がる傾向が生じます。これが均衡点の意味です。

実際の金利は均衡点からずれることが多い。人々が経済についても

つ情報には差異、歪み、不足があるからです。経済成長と物価の上

昇を大きく見る人と、小さく見る人が混在しているということです。

▼ゼロ金利の、経済的な意味

長期金利で0%付近が続いていることは、人々の〔物価の予想上昇

率+実質GDP予想上昇率〕も0%近くであることを示しています。物

価の上昇が─0.5%付近、実質経済成長が+0.5%付近で、合計が0

%だったでしょう。

【ゼロ金利の中での貸出金利】

銀行の貸出では、審査や事務管理の手数料と、貸倒れ率も想定せね

ばならず、実務では、融資金利で1%以下は困難です。このため、

市場の金利が0%のとき、下限の貸出金利は1%付近になります。

■3.均衡金利が0%のときは、資金需要は増えない

▼リフレ派の、異次元緩和の理論

異次元緩和を推進したリフレ派は、以下のように言っていました。

<ゼロ金利の中で、日銀が大量にマネーを供給すれば、それが貸し

出しの増加になる。貸出が増えれば、マネー・サプライが増え、設

備投資が増えて商品需要も増えるようになる。その結果、物価は、

2%は上がるようになって行く。物価が2%上がる脱デフレが果たさ

れれば、企業の売り上げはインフレ分増えるので、設備投資が増え

て、成長する経済になる> これがアベノミクスだったのです。

日銀はこのリフレ派の理論を信じて、マネタリー・ベースを予定通

り(年70兆円:2014年10月以降は80兆円)に増やしました。異次元

緩和実行のあと、250兆円のマネーが、国債と振り替わって増発さ

れています。

ところが、3年4か月経っても、世帯と企業のマネー・サプライの増

加にはつながっていません。これがなぜなのかという経済理論的な

問題を、追及せねばならない。

▼マネー・サプライが増加するには

260万社の企業と5300万の世帯のマネー・サプライ(預金)の全体

が、過去の傾向線の2%〜3%台より増えるのは、銀行の貸出の増加

によってです。

企業と世帯に貸し付けをするときは、企業と世帯の申しこみまたは

承諾がなければならない。

●企業が借り入れをするときは、その借入での設備投資が利益を出

すということが必要です。

【GDPの期待成長率が低い】

ところが、先に、ゼロ%の均衡金利で述べたように、〔物価の予想

上昇率+実質GDP予想上昇率〕はほぼ0%です。物価の予想上昇率+

実質GDP予想上昇率が0%場合、増加させた設備投資がRO1(予想利

益/設備投資額)でプラスになるどうか、企業は不安を抱えます。

【業界の売上成長期待が低い】

GDPの予想成長が0%ということは、業界での売上増は期待できず、

自社の売上の増加は、同業他社の売り上げの減少になるからです。

会社は、赤字になる売上減には激しく抵抗し、生産と供給の設備投

資が増えた業界では、価格の過当競争になります。

このため、金利が1%付近でこれ以下はないくらい低く、銀行が貸

し出しに積極的であっても、業界全体の設備投資額は増えないので

す。

(注)個々の企業での設備投資は、増えることがありますが、経済

の問題は、マクロの全体です。設備投資を増やしている成長企業は、

100万店の店舗がある小売業では、上位5%(ほぼ20社に1社)の成

長企業のみです。成長企業は、衰退企業から売上を奪って成長して

いますが、業界全体の売上は、GDPのゼロ成長のようにゼロサム

(合計が0%成長)です。

まとめて言えば、

・GDPの実質成長が0%付近と予想され(経済学の用語では「期待」

され)、

・物価の上昇でも0%やマイナスが予想されている国では、金利も

0%になる。

・このゼロ金利の中で、日銀が国債を買い上げ、その代わりに、金

融機関におマネーを大量に供給する「異次元緩和(3年4か月で250

兆円)」を行っても、この異次元緩和という要素での、貸付金は増

えません。

▼マネー・サプライの増加率は、異次元緩和前と同じ

これを示すのが、マネー・サプライの増加の2.9%という低さです。

2%台の増加は、異次元緩和前とほぼ同じです。つまり、異次元緩

和の効果が生じていないのです。このマネー・サプライの増加の低

さは、企業と世帯は、異次元緩和マネーを借りて使うことはしてい

ないことをしめすのです。金融機関の当座預金が250兆円増えただ

けなのです。

(注)金融資産を売買する金融経済の領域であるドル国債買い、株

買い、不動産のREIT、不動産の買い等には、なっています。これは、

商品の実態経済とは違う金融経済の領域です。

日銀はマネー・サプライを2004年からマネー・ストックと言い換え

ていますが、内容は同じです。以下のM3がマネー・サプライです。

前年比で2%台(3%付近)の増加でしかありません。

このマネー・サプライが、少なくとも6%(金額では75兆円)は増

えないと、需要増による2%インフレには向かいせん。(注)円安

によって輸入物価が上がることによるインフレはありまあすが、そ

れは、ドルに対する円相場の下落が止まると、なくなります。

https://www.boj.or.jp/statistics/money/ms/ms1606.pdf

政府、日銀を含むリフレ派はここを間違えました。なぜ間違えたの

か?

■4.リフレ派が、理論構築を間違えた理由

【(1)国民が、将来の物価対して抱く期待インフレ率を、

政府と日銀が上げることができると考えた間違い】

政府と日銀が物価を2%上げるようにすると強く言うと、国民はそ

れを信じると考えた。つまり、人々の期待インフレ率を、政府と日

銀が2%にすることができると考えた。実際は、人々の期待インフ

レ率は高まらなかった。

【(2)実質金利が-2%になれば、

借入需要が大きく増えると考えた間違い】

貸し出しの金利は0%以下にはできないが、人々の期待物価上昇率

を2%に上げれば、実質金利=名目金利0%─期待物価上昇率(2

%)=-2%になる。つまり、企業が実際にお金を借りるコストは、

名目金利が0%であっても、実質では−2%にできる。実質金利が−

2%なら、実質GDPの成長が0%の予想の中でも、借入れ需要が植え

て、設備投資は増える。

リフレ派は、以上のように、人々が将来に向かって抱く期待物価上

昇率が2%に上がれば、名目金利にゼロ%下限があっても、「実質

金利をマイナス」にすることができる。「実質金利がマイナス」に

なれば、借り入れ需要が増えて、設備投資が増えるとしていたので

す。

リフレ派は、まず、ゼロ金利の中でも、日銀がマネタリー・ベース

を増やせば、借入が増えてマネー・サプライが増え、設備投資と商

品の需要が増えて、インフレに向かうとした点で誤っていました。

それに、国民が将来の物価に対して抱く期待インフレ率は、政府と

日銀が「インフレにする」と強くコミットすれば、上がるとも考え

ていたのです。

そして、もうひとつ、致命的な間違いを犯していたのです。

本稿は、ここまでで送ります。

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

【ビジネス知識源アンケート:感想は自由な内容で。

以下は、項目の目処です】

1.内容は、興味がもてますか?

2.理解は進みましたか?

3.疑問点、ご意見はありますか?

4.その他、感想、希望テーマ等

5.差し支えない範囲で、あなたの横顔情報があると、今後のテー

マ

と記述のとき、より的確に書く参考になります。

気軽に送信してください。感想やご意見は、励みと参考にもなり、

うれしく読んでいます。時間の関係で、質問への返事や回答ができ

ないときも全部を読み、多くの希望がある共通のものは、記事に反

映させるよう努めます。

【著者へのひとことメール、および読者アンケートの送信先】

yoshida@cool-knowledge.com

◎購読方法と届かないことに関する問い合わせは、ここにメール

→ reader_yuryo@mag2.com

〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜〜

<826号:2016年:超金融緩和によるリフレ策の失敗>

2016年5月18日:有料版

【目次】

1.日銀のマイナス金利以降に、円高になった理由

2.1番目の要素:日本の経常収支の改善

3.2番目の要素:米国FRBの利上げの後退

4.2016年の円高(ドル安)の傾向

5.大震災の復興予算に照らしてみて

6.失敗したリフレ策

7.GDPの期待成長率が低い日本では、金融緩和のリフレ策は効果が

なかったことが実証された

8.では、ヘリコプター・マネーか?

<827号:年金の将来を具体的に語れば>

2016年5月25日:有料版

【目次】

1.わが国の、働く現役世帯所の世帯収入

2.年金受給無職世帯の収入と消費(年金のみが収入である世帯)

3.共通な国民年金(基礎年金)と、個人で異なる厚生年金

4.公的年金(国民年金+厚生年金)の財源と支給

5.マクロ経済スライドという、わかりにくい制度

6.公的年金の、将来見通し

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民111掲示板 次へ 前へ

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。