http://www.asyura2.com/16/hasan111/msg/526.html

| Tweet |

金融庁が地銀に突きつける「質問状」のシビアな中身

http://diamond.jp/articles/-/97609

2016年8月3日 週刊ダイヤモンド編集部

不良債権問題や業界再編をめぐってバトルを繰り広げてきた銀行と監督官庁である金融庁。今夏その戦いは新たな章に突入する。金融庁が用意した50超の指標を前に、銀行は自らの存在意義を問いただされる。(「週刊ダイヤモンド」編集部 鈴木崇久)

手元に「検討会議メンバー限り(取扱注意)」と書かれた1組の資料がある。銀行の監督官庁である金融庁が設置した、「金融仲介の改善に向けた検討会議」の場で6月末に配布されたものだ。

今夏、この資料をめぐって銀行界では争奪戦が展開された。その資料の中には、金融庁がこれから銀行を監督していく上での指標(ベンチマーク)45項目の素案が示されていたからだ。

このベンチマークとは、各銀行の顧客・地域貢献度を測定するために金融庁が設定した指標のことだ。福岡銀行、千葉銀行、静岡銀行、常陽銀行(茨城県)、足利銀行(栃木県)、北洋銀行(北海道)、山陰合同銀行(島根県)という大手地方銀行7行にたたき台を示し、銀行経営の評価をする上での実効性について議論を重ね、作り出された代物である。

金融庁は銀行に対して、10年後も生き残ることができるビジネスモデルの立案を迫っている。そして、地域に根差す地銀は地元企業や地域経済への貢献が地盤の肥沃化につながり、地銀自身の収益に跳ね返ってくると考えている。

そこで、各銀行が本当に取引先の目線に立った経営をしているのか、地域経済に貢献をしているのかを測定する物差しを用意したというわけだ。

昨年9月、金融庁が金融行政方針の中で明かしたこのベンチマーク構想は、銀行界に大きな衝撃を与えた。「点数化されて、各銀行の優劣を業界内でランキング化されるのではないか」(地銀幹部)という懸念が広がったからだ。

それならば、金融庁から問われる項目を事前に手に入れ、“予習”をしていい点数を取りたい。多くの銀行関係者はそう考えた。

金融庁の会議の場で示された、銀行の顧客・地域貢献度を測定するためのベンチマーク案

その結果、“問題用紙”となるベンチマーク案の争奪戦が始まったのだ。ベンチマークの数は当初案から増えていき、最終的には50項目を超えるまでに膨らんだが、途中段階のものも含めて“問題用紙”は銀行界に広まっていった。上写真もその一つだ。

ある金融庁関係者は、「ベンチマークは各銀行のビジネスモデルを議論するためのツールで、採点するためのものではない」と語り、銀行界の懸念を否定する。

また、別の金融庁関係者は今回のベンチマークをめぐる銀行界の騒動に顔をしかめている。「かねて顧客と地域経済への貢献に取り組んできた銀行は、右往左往していない」と指摘。「金融庁が検査をするからと、これまで形式的に取り組んできた自分本位の銀行が今、大騒ぎしている」と、慌てふためく銀行に冷たい視線を向ける。

金融庁は8月中にもベンチマークの内容を銀行側へ通知する。全銀行での測定を求める「共通ベンチマーク」と、各銀行が自らのビジネスモデルに基づいて選ぶ「選択ベンチマーク」の2種類を設定。銀行からの数値や状況の報告を受け、監督手法に適用していく。

金融庁が共通ベンチマークで問う、どの銀行にとっても重要だと考える指標は次の5点だ。

(1)メーンバンクとして経営改善(営業利益率や売上高、就業者数の増加など)に貢献した企業数と、その企業に対する融資額の推移

(2)経営難に陥った中小企業における経営改善の進捗状況

(3)創業、第二創業に関与した件数

(4)企業の発展段階別の融資企業数と融資額の推移

(5)地元の中小企業への無担保での融資件数とその割合

取引先企業の経営改善や成長を促すことや、不動産担保や経営者保証、信用保証協会などに依存した銀行の過度なリスク回避姿勢からの転換が最も重要だと考えているということだ。

これに加えて、選択ベンチマークでは、支店や個人の業績評価が銀行目線ではなく顧客目線になっているか、取引先の本業支援に関連する人材育成の取り組み状況なども盛り込まれる予定だ。

■大手行の収益分析で

法人・個人・市場の全3部門が赤字

金融庁はベンチマークの設定に先駆けて、「1000社ヒアリング」と呼ばれる銀行の取引先への聞き取り調査を実施している。「銀行がどれだけ立派なことを言っていても中小企業からの銀行批判がやまないのはなぜか」。その長年の問いに対する答えを求めて、企業の生の声を拾いにいったのだ。

その中では、理想の銀行像からは程遠い話も出てきた。

ある旅館ではかつて、社運を懸けた大型設備投資を大手地銀に申し込んだ際に、一笑に付されたという。宿泊施設の大規模化という当時の業界トレンドに乗り遅れれば生き残れない。そんな危機感に突き動かされての銀行への相談だったが、売上高に対して巨額な設備投資計画だったために、まったく相手にしてもらえなかった。

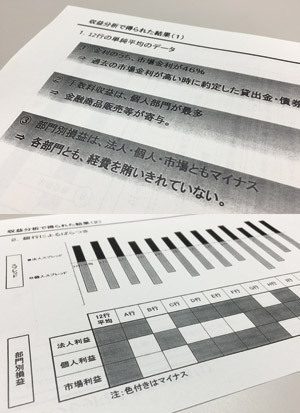

金融庁による銀行の収益分析結果は、12行平均で法人・個人・市場の全部門が赤字となった

ところが、同じ話を政府系金融機関に持っていくと、旅館業界の動向を調査してその旅館に共感。巨額なので単独では融資ができないということで、その大手地銀の説得に当たって協調融資実現に骨を折ってくれたというのだ。

今、金融庁には「あの銀行には助けられた」という称賛から、「中小企業からボロクソに言われる」(前出の一人目の金融庁関係者)銀行の評判まで、直接耳に届くようになってきた。それを反映させたのが今回のベンチマークなのだ。

そして、金融庁が銀行の経営姿勢に目を光らせているのは、取引先や地域経済との関係性だけではない。銀行の収益状況についても危機感を募らせている。

金融庁は今年初めに大手地銀を中心とした21行に対して、収益分析のためのデータ提出を求めている。10年後も生き残ることができるビジネスモデルについて各銀行と議論をする上で、法人・個人・市場の3部門ごとの採算状況を分析するためだ。

その結果は惨憺たるありさまだった。各銀行の平均値を出すと、3部門全てが赤字という状況だったのだ。地銀の上位行を中心としたサンプルにもかかわらずこの結果なのだから、規模の小さな銀行の状況は推して知るべしだ。

しかも、この分析は2014年度の決算データを基にしているため、銀行の収益を悪化させているマイナス金利政策の影響が含まれていない。そのため、現状は分析結果よりもさらに悪化していると考えられる。

金融庁の危機感に拍車を掛けたのが、「ビジネスモデルを議論する前に、そもそもまともな収益管理ができていない」(金融庁幹部)という銀行の実態だ。収益分析に使うことができるデータを提出できた銀行は、大手地銀の中でも21行中12行しかなかったのだ。

今まで多くの銀行が、「どの経費がどの部門にひも付いているのかを切り分けることが難しいという言い訳の下に、部門ごとにまともな採算管理をしてこなかった」(同)からだ。

「そんなことだから採算がどうなるかも考えられずに、融資のボリュームばかりを追い掛けていつまでも超低金利の融資をしてしまうのだ」(同)と、金融庁は銀行の姿勢に疑問を投げ掛けている。

■「不開示」の資料に記されたさらなるベンチマーク案

冒頭のベンチマーク案が示された資料の中には、「不開示」と記されたページがある。そこには、実は今回のベンチマーク案は氷山の一角にすぎないのだという考えが示されている。銀行とビジネスモデルを議論するために、融資を中心とした「金融仲介機能」の貢献度を測定する今回のベンチマークに加えて、さらに三つのベンチマーク案が提示されている。

一つ目は「資産形成機能」のベンチマークだ。顧客保有資産の増大や多重債務の防止、預かり資産残高に対する手数料収入の比率などが指標案として並ぶ。「貯蓄から投資へ」という流れを加速させるため、顧客のニーズや課題に適した資産形成のサポートを銀行が提供できているかを見る指標だ。

二つ目は「リスク・リターン」のベンチマーク。預金に対する貸出金や有価証券の残高比率、定期預金の継続率、リスク資産に対する部門別収益などが挙がる。銀行に信用不安は許されない。リスクと収益の見合いを銀行内で把握・制御できているかを問う。

三つ目は「企業風土・企業文化」のベンチマークだ。従業員の定着率や満足度、優越的地位の乱用や銀行本位の営業が行われていないかなどが例示されている。

「顧客や地域経済のためにならない銀行は要らない」「持続可能な収益が取れない銀行は存続し得ない」──。これから銀行は多くのベンチマークを基に、そうして存在意義そのものをあらためて問いただされようとしている。

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民111掲示板 次へ 前へ

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。