3. 2015年8月20日 18:55:04

: OO6Zlan35k

コラム:ドル買い・金売りシナリオの落とし穴=斉藤洋二氏

斉藤洋二

斉藤洋二ネクスト経済研究所 代表

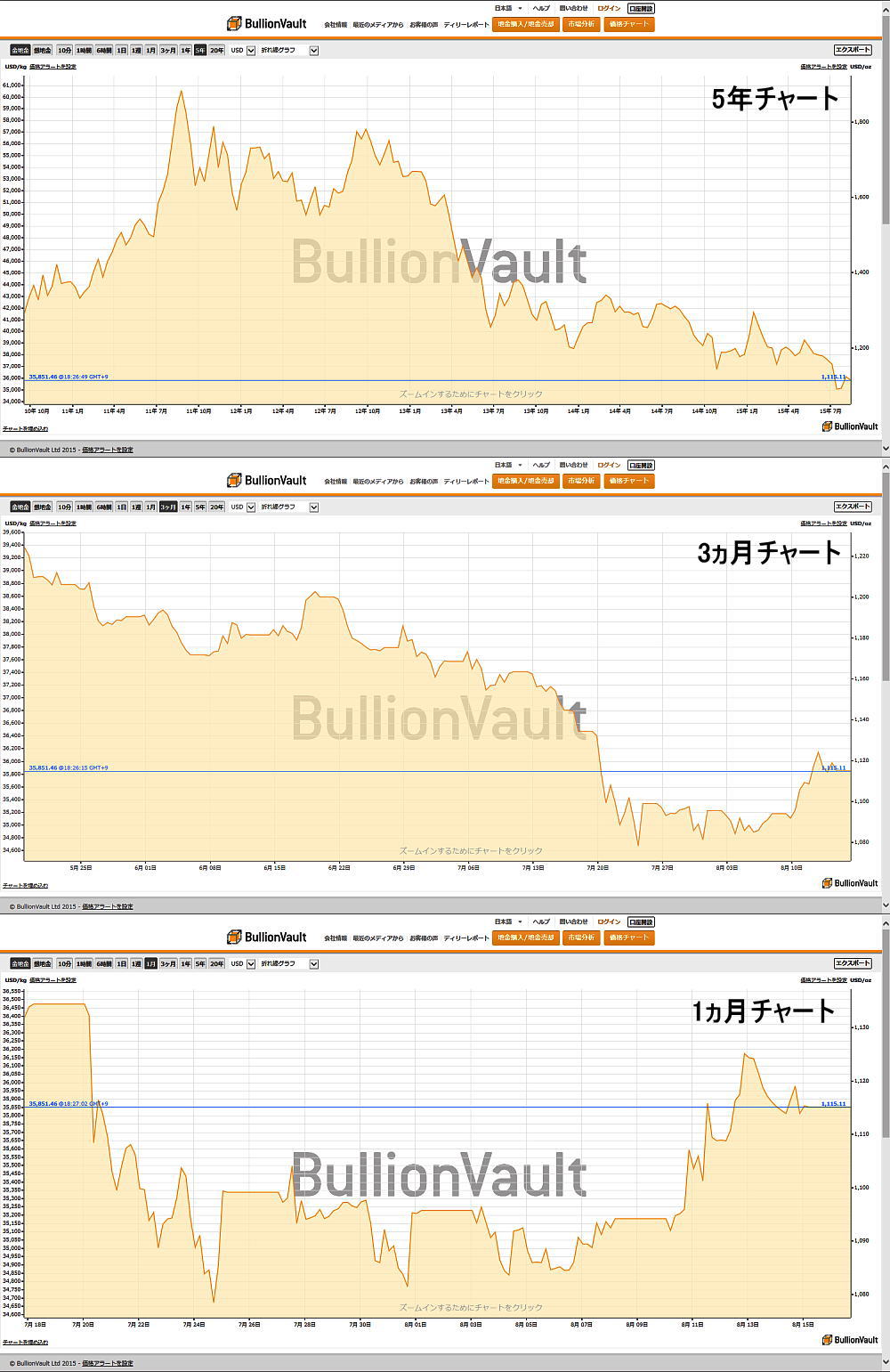

[東京 20日] - 米連邦準備理事会(FRB)による利上げが早ければ9月にも実施されるとの見方が広がる中で、金価格が軟調に推移している。7月下旬から8月初旬にかけては一時1トロイオンス=1100ドル台を割り込み、2010年初頭以来の安値水準に落ち込んだ。 金は保有しているだけでは利息を生まないため、利上げ観測が嫌気されて投資家に敬遠されるのは一見、筋道が通った話ではある。しかも、6月後半以降にギリシャ債務危機と中国株急落が重なり、世界的に金融リスクが高まった、いわば有事の際にも金価格の戻りは鈍かった。むしろ中国をはじめとする世界経済の減速懸念を受けた需給悪化見通しから、原油や銅といった他の国際商品同様、投資家はポジションを売りに傾けている模様だ。 こうした中、金価格の先行きについては、「半値八掛け二割引」(高値の半値を八掛けして、そこからさらに2割引した価格)という格言に沿い、2011年9月の史上最高値(1920ドル)を天井に今後600ドル台まで下がるとの超弱気の見方もあるようだ。 ただ、相場には「噂で買って事実で売る」(Buy the rumor,sell the fact)という別の格言もある。すでに現在の市場が米利上げを十二分に織り込んでいるとすれば、利上げ実施以降、ドルが一段高となり金価格は続落すると断定することは難しいのではないか。 また、金融リスク・地政学リスクなどがいつ表面化してもおかしくない現在の国際金融情勢下において、リスクバロメーターでもある金に対する弱気の見方は本当に正当化できるのだろうか。このような視点に立ち、今後の金価格動向について考えてみたい。 <「有事の金」は死語ではない> 周知の通り、金銀の通貨(あるいは通貨価値の裏付け)としての歴史は古く、推定紀元前18世紀の古代バビロニアのハンムラビ法典に、罰金刑に銀を使っていたことを示す記述があるという。 現在も金は宝飾品としての取引だけでなく、中央銀行(外貨準備)や金融機関などに通貨分散の手段としても保有されたりしている。特に近年は金地金を証券化した金上場投資信託(金ETF)の登場で、金投資のハードルが低下。ヘッジファンドや個人投資家にも選好されるなどその人気は根強い。 価格に関しては、金はリスクバロメーターとして世界の緊張度を反映して値動きしてきた。端的に言えば、金価格は戦争やインフレ高進時に大幅に上昇してきた。そのため、東西冷戦終結後の1990年代に200―400ドル台で低迷し、一時は「安全資産」としての価値は薄れたとまで言われた。 しかし、21世紀に入り、「有事の金」が復権する。2001年9月の米同時多発攻撃後間もなくして上昇トレンドに転じると、2000年代半ば以降、サブプライム信用不安の高まりに連れて続伸し、2008年3月に1000ドルの大台を突破。同年9月のリーマンショック後は、いったん調整局面に入ったが、程なくして株などから逃避する資金の受け皿となり、2011年9月に1900ドル台まで上り詰めたことは記憶に新しい。 特にリーマンショック後、FRBによる3度に及ぶ量的緩和(QE)がドル価値の希薄化を招き、金投資を促した面も大きかったと言えよう。 ただ、2013年5月22日にQE縮小(テーパリング)の可能性に言及したバーナンキFRB議長(当時)の議会証言が、この流れを変えた。米金融政策正常化への動きを嫌気して金は下降トレンドに入り、現在に至っている。 <中国が金の価格動向も左右> 金の価格を決定する主な要因として、様々なリスクの増減、そして米金融政策動向があることはこれまで述べてきた通りだ。さらに第3の要因として需給が挙げられるが、この点については最大の金産出国であり、需要国でもある中国の経済そして個人投資家の動向が大きく左右することになる。 まず供給面について見れば、現在の採掘コストに見合う金鉱床はすでにほとんど掘り尽くされてしまったと言われており、供給過剰で値崩れする可能性は小さい。ちなみに、採掘済みの世界の金の総量(地上在庫)は約17万トンと推計されている。 一方、需要面では、ワールド・ゴールド・カウンシルによれば、2014年の金の年間需要は3923.7トンである。最大の需要源は宝飾品ニーズで2152.9トンと全体の5割を超える。そして投資需要が904.6トン、さらに中央銀行の金購入量が477.2トンとなっている。 このような需給環境の下、インドと並び金選好が強い中国では習近平政権によって「倹約令」が発せられて以降、奢侈品(しゃしひん)の贈答禁止が宝飾品市場を直撃し、金需要を下押ししている。 さらに中国における個人の金需要を圧迫するものとして、株価など資産価格の下落による逆資産効果がある。経済成長が鈍化する中、6月以降30%に及ぶ株価下落を受けて、レバレッジ5倍超と言われる株式投資家の懐具合が相当厳しくなっていることは想像に難しくない。 一方、これまでのところ経済成長率は7%が維持されているが、そもそもその数字への信頼度は議論の分かれるところである。李克強首相が重視しているという電力消費量・鉄道輸送量・銀行融資の3統計、いわゆる「李克強インデックス」はおしなべて悪化傾向をたどっている。したがって、中国経済の先行き不透明感は金市場の需給を悪化させることは否めない。 <ドル売り・金買いの時機見極めを> 以上述べたように中国の経済・株価不安から需要増加は期待できず、またリスクが低い状況や米利上げが間近に迫っていることから金の先高観は確かに乏しい。 米利上げについては、9月説、12月説、さらには年内2回など様々な憶測が飛び交っているものの、少なくとも年内実施はほぼ確実と見る向きが多く、ドル高基調が続いている。さらに、この流れが商品価格の下押しに強く働き、個人から大手投資家まで大きく売りにポジションを傾けていると言われる。 ただ、すでにあのバーナンキショックからほぼ2年3カ月が経過した。米利上げ観測を背景にドル高が進んできたが、すでに相場は十分にこのテーマを織り込み、「噂でドルを買い、金を売った」状態ではないだろうか。とすれば、様々なリスクが顕現化した場合のポジション巻き戻しには細心の注意が必要だろう。 実際、ユーロ不安の再燃リスクや中国経済のハードランディング懸念、米景気の不透明性、あるいはロシア・ウクライナ情勢や中東情勢といった地政学リスクなど、潜在的な不安材料は多い。 過去の米利上げを振り返ると、1999年6月から2000年5月までの約11カ月間に利上げは6回行われ、フェデラルファンド(FF)金利の引き上げ幅は累計1.75%となり、2004年6月から2006年6月までの約2年間では利上げは17回行われ、FF金利の引き上げ幅は累計4.25%となった。 それぞれ初回の利上げから半年後のドル円レートを見ると、前者が19円程度、また後者は5円程度のドル安円高となっている。この結果から読み取れることは、「噂で買い事実で売る」格言の正しさであろう。 「今回は違う」との声も聞こえてきそうだが、利上げ期待観が高まった現在は、むしろ「事実でドルを売り、金を買う」タイミングを見定める時ではないだろうか。 *斉藤洋二氏は、ネクスト経済研究所代表。1974年、一橋大学経済学部卒業後、東京銀行(現三菱東京UFJ銀行)入行。為替業務に従事。88年、日本生命保険に入社し、為替・債券・株式など国内・国際投資を担当、フランス現地法人社長に。対外的には、公益財団法人国際金融情報センターで経済調査・ODA業務に従事し、財務省関税・外国為替等審議会委員を歴任。2011年10月より現職。近著に「日本経済の非合理な予測 学者の予想はなぜ外れるのか」(ATパブリケーション刊)。

http://jp.reuters.com/article/2015/08/20/column-forexforum-yojisaito-idJPKCN0QP04420150820?sp=true

[12削除理由]:管理人:無関係の長文多数 |

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。