http://www.asyura2.com/15/hasan99/msg/324.html

| Tweet |

(写真:AP/アフロ )

中国株の大暴落は、これから本格的に始まる 今知っておくべき、中国経済の真相

http://toyokeizai.net/articles/-/78669

2015年07月30日 増田 悦佐 :ジパング・シニアアナリスト 東洋経済

中国の株式市場は、7月第2週末(9〜10日)に金融市場を監視する当局が「カラ売りを仕掛けた人間は逮捕する」という脅しをかけた効果もあって、7月10日には久しぶりに回復に転じた。だが、この回復はおそらく、かなり長期にわたる弱気相場の中の小康状態に過ぎなかったことが、今後数週間のうちに明らかになるだろう。

■中国株式市場暴落の真相とは?

中国で6月12日まで急騰を続けてきた株価が突然連日の暴落に転じた理由は、決して悪質な投機屋グループがカラ売りを仕掛けているからではない。中国の実体経済が、2000年代初めから延々と続けてきた過剰投資によって、本来減速すべきGDP成長率を高水準に保つという政策の矛盾がついに噴出したからこそ、すさまじい暴落を招いたのだ。

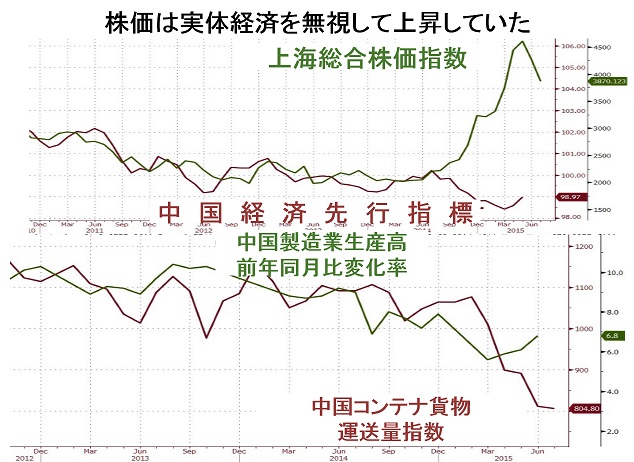

その辺の事情は、次の2枚組のグラフにはっきりと表れている。

出所:ウェブサイト『Zero Hedge』、2015年7月15日のエントリーより

上段は2010年11月〜2015年6月の上海総合株価指数と中国経済先行指標を対比したグラフだ。ご覧のとおり、経済全体の先行指標は下がり続けているのに、上海総合株価指数のほうは、去年の初夏に底入れして以来急騰を続けてきた。このグラフを見るだけでも、中国株が暴落した最大の要因は、経済基礎条件によって正当化できないほど上がりすぎていたことだとわかる。

さて、世の中にはおめでたい人がいるものだ。つい最近発表された2015年第2四半期のGDP成長率が第1四半期と変わらずの+7.0%だったのを根拠に、「中国経済はまだかなり高い成長率を確保しているのだから、株価は暴落しても経済全体の健全性にはほとんど影響はない」などとコメントしている経済評論家もいる。

■中国の成長率は「お化粧」されている

だが、そもそも中国政府の公表する経済統計は、入念にマッサージされ、メーキャップを施して素顔とは別人のように美化された代物なのだ。その政府公表数値でさえ、「何がなんでも守り抜く」と公言した7%成長をギリギリ確保しただけということは、正直なデータを見ればマイナス成長になっている可能性が高い。

前出のグラフ下段には2012年10月〜2015年6月の中国製造業生産高の前年同月比変化率と、中国のコンテナ貨物輸送量が対比してある。製造業生産高は、2013年末まではほぼ一貫して2ケタ成長だったものが、今年の3月に6%割れで底を打ってから、直近では6.8%成長にまで挽回したことになっている。だが、これもまたかなり厚化粧をした数字だろう。

比較的ごまかす余地の少ないコンテナ輸送量指数のほうは、2013年の1100台から、直近では800台をかろうじて維持するまでに下がっているが、特に3月以降になって下落率が加速している。

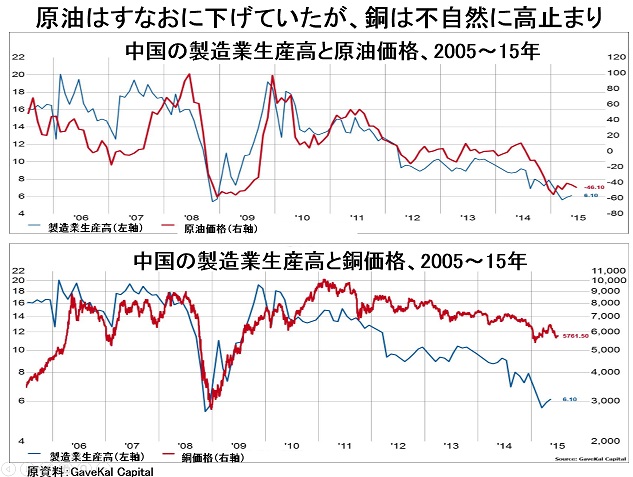

中国の実体経済の成長率鈍化は、ひょっとするとすでにマイナス成長まで深刻化しているかもしれないという事実が世界経済におよぼす影響は、甚大だ。次の2枚組グラフをご覧いただきたい。

出所:ウェブサイト『Zero Hedge』、2015年7月6日のエントリーより

上段は、中国の製造業生産高の前年同月比変化率と、国際商品市場における原油価格の前年同期比変化率を対比したグラフだ。一目瞭然と言うべき明瞭さで、2000年代半ば以降の原油価格は、中国の製造業成長率が高ければ上がり、鈍化すれば下がるという相関性があったことがわかる。

■中国製造業の成長率によって原油需要は左右されてきた

いまだに広く認知されていないが、1990〜2000年代にかけて、世界中の先進諸国でかなり顕著な経済の省エネ化が進んできた。その結果、過去10年ほどの期間を見れば経済大国でエネルギー消費量が増えていたのは中国だけであって、その他諸国では横ばいから減少にとどまっていた。だから、中国製造業の成長率が高ければ、世界市場での原油の需要が拡大し価格も上がるが、中国製造業の成長率が低いと世界市場での原油需要は縮小して価格も下がるというパターンが確立されていたのだ。

原油価格の動向を点検すると、このグラフで対象とした2005年後半から2015年前半までの全期間にわたって中国製造業生産高の成長率に寄り添うように上下している。つまり、現代世界における原油価格は、中国製造業の成長率が11〜12%台を維持できれば値上がりし、10%台まで下がれば値下がりするのだ。

2014年初夏からの世界的な原油価格の暴落は、同年年央には中国製造業の生産高成長率が8%を割りこむほど下がったために起きたのだと断定できる。米国のシェールオイル開発動向やOPEC諸国、ロシアなどの政治的な思惑による生産量の拡大や縮小とはまったく無縁で動いてきたのだ。

■不自然な高止まり状態も

こうした基本的な事実関係を踏まえ、さらに公表数値は実態よりかなり上げ底されているということも頭の片隅に入れた上で、中国製造業の成長経路を振り返ってみよう。2005年から2008年半ばまではほぼ一貫して10%台後半の急成長が続いていた。2008年後半から2009年前半の1ケタ成長への低下は、明らかに国際金融危機に引きずられたための一過性の減速だった。

ところが、2009年末に始まった中国製造業生産高の低下はまったく違う。一過性の急落からV字型の回復へというパターンではなく、中国経済全体としての成長率が低下したために、2010年から2011年にかけて12〜14%台に低下し、2012から2013年にかけては8〜10%台へ、そして2015年にはついに6%を割りこむほど下がってきたのだ。

下段に掲載した国際市場での銅価格の動きを、同じく中国製造業の生産高成長率と比較したグラフに目を移すと、原油の値動きとは明らかに異質だということがわかる。2008年末に国際金融危機の余波でトン当たり3000ドル台を割りこむほど急落し、その後2009年を通じてトン当たり8000ドル目前まで急回復したあたりまでは、原油価格とほぼ同じパターンだった。

だが、2010年以降は原油価格の上昇率が1ケタからマイナスへと低下し続けたのに対して、銅価格は2011年年初にトン当たり1万ドル台という最高値を記録している。この時期にはもう中国製造業の成長率鈍化は明白になっていたので、この銅価格上昇は実需というより、投機的な買い占めや銅地金を担保にカネを借りる、いわゆる「銅ファイナンス」を反映した上昇だった可能性が高い。そして、直近の数値でも銅価格は5500ドル台を維持していて、2008年末に3000ドル割れした頃よりはるかに高い位置にある。

しかし、中国経済全体も、中国の製造業も、成長率は2008年以前より大幅に鈍化している。現在の銅価格はまだまだ割高であり、この先暴落する危険が大きい。鉄鉱石、粗鋼、鋼鉄を生産するためのコークスに使う原料炭といった商品も、銅と同じように不自然な高止まり状態にある。

中国のエネルギー資源や金属資源の爆買いに依存していた国際市況商品は、これから中国製造業の生産高が低成長からマイナス成長へと下落するにつれて、本格的な暴落過程に入る。そのとき、「世界の工場」であることによって高値で維持されてきた中国株は、さらに大きな下げを演ずるのは、間違いのないところだ。

■諸国経済への打撃

また、オーストラリア、ブラジル、インドネシア、カナダといった資源国も、これまでは中国からの旺盛な需要が持続することを前提にして、資源採掘事業の規模拡大を進めてきた。だが、これら諸国の資源業界には、今や原価を下回る価格で自社の生産物を売ってでも、すでに投下してしまった設備投資額を少しでも早く回収しようと安売りせざるを得ない状態に追いこまれた企業が多い。

特に鉄鉱石や原料炭を産地から積出港までピストン輸送するだけの貨物列車の運転士の年収が、日本円で言えば1500〜2000万円に達していたというような資源バブルを謳歌したオーストラリア経済は、眼も当てられない惨状を呈するだろう。

本来、世界中の先進国でもっともエネルギー資源、金属資源、食料の対外依存度が大きい日本にとっては、資源安は原材料コストを大幅に削減するチャンスだ。そして資源安のメリットを最大限に享受するためには、円高への転換を志向すべきだ。だが、現政権は相変わらず国民の生活水準を下げるだけの円安・インフレ路線に固執している。残念としか言いようがない。

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。