http://www.asyura2.com/15/hasan97/msg/891.html

| Tweet |

この円安は歴史的転換点なのか? 真剣に検討すべき長期円安トレンドが始まった可能性

http://jbpress.ismedia.jp/articles/-/44081

2015.6.22 加谷 珪一 JBpress

為替が再び円安に動き始めた。長期的に見て円安傾向というのが大方のコンセンサスではあったが、短期的にはむしろ円高になると考えていた市場関係者も多く、急激な円安の進行は市場を動揺させた。

今後の展開については見解が分かれているが、米国の景気回復が確実になりつつあることや、日本経済がインフレ体質に転換したこと、さらにはドル円相場の歴史的な節目の水準を突破したことなどから、長期の円高トレンドが終了したとの見方が広がってきている。短期的には円高への巻き戻しがあるかもしれないが、国際的な資金の流れが大きく変わった可能性について認識しておいて損はないだろう。

■特に大きなイベントはなかったが・・・

今回の円安は、特に何の前触れもなく始まった。目立ったイベントや指標の発表がなかったことから、準備不足だった投資家も多かったと考えられる。

為替市場は2015年に入ってから、しばらく1ドル=120円前後を行き来するボックス圏相場が続いてきた。ところが5月20日を境に円は下落を開始し、26日にはさらに円安が加速、一時は1ドル=123円33銭と約8年ぶりの安値水準となった。その後、1ドル=125円80銭まで進んだものの、日銀の黒田総裁による円安は行き過ぎとの発言もあり、多少値を戻した状態にある。

マクロ的に見れば米国経済は好調であり、中長期的にドル高が続くと見る投資家が大勢を占めていた。ところが厳冬の影響などから、1〜3月期のGDPは年率換算でプラス0.2%と思いのほか低い結果にとどまった(その後改定値でさらにマイナス0.7%に下方修正)。このため一部の投資家は、米国の成長が一旦踊り場となる可能性を意識するようになり、市場では、ドル高見通しと一時的なドル安見通しが交錯する状態となっていたのである。

こうしたところに、4月の日本の貿易収支が再び赤字に転落したというニュースや、米国の良好な経済指標が相次ぎ、ドル高が市場で強く意識され始めた。イエレン議長による「年内利上げ」の発言もあり、一斉に投資家が動いた可能性が高い。

一時的には円高に戻ると考えていた投資家は、慌ててポジションを解消することになるので、短期的には円安が加速してしまう。円が126円目前まで売り込まれたことにはこうした背景があると考えられる。

■ドル円は歴史的節目である124円14銭を突破した

では今回の円安は短期的、投機的要因であり、一時的なものなのかというと、必ずしもそうではなさそうだ。その理由は、ドルが一時的とはいえ、歴史的節目である「1ドル=124円14銭」を突破しており、これを長期的なトレンドの転換と見る投資家が少なくないからである。

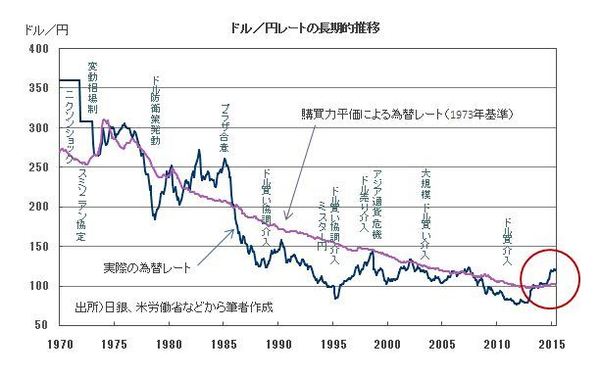

ドル円相場は、1973年に変動相場制に移行して以来、一貫して円高ドル安トレンドが続いてきた。円高が進むとその反動で一時的には円安になることもあったが、85年以降は、前回の円安を超えて円安になったことは1回もなく、毎回ドルの上値が切り下がっていた。直近でもっとも円安になったのは、2007年6月に付けた1ドル=124円14銭ということになるのだが、これまでのパターンを踏襲した場合、この水準を超えて円安にはならないはずであった。

だが、今回の円安では、この水準があっけなく突破されたことから、一部の投資家は、30年近く続いた長期の円高ドル安トレンドが転換したと考えている。

あくまでこれはチャートに基づいた判断なので、現時点において長期の為替トレンドが転換したのかどうかは分からない。だが、長期的に為替と物価には密接な関係があることが分かっており、こうした点からも、為替市場に大きな変化が訪れていることはある程度、推察することができる。

ヒントになるのは購買力平価という考え方である。長期的に見ると、為替は二国間の物価動向と高い相関性が見られる。モノの値段は基本的に一物一価なので、物価が高い国の為替は安くなり、物価が安い国の為替は高くなるという理屈だ。

日銀による量的緩和策は今のところ100%効果を発揮したとは言えない状況だが、日本の物価は上昇に向かって動き始めた可能性が高い。また諸外国に比べて厳しい状況にある財政も、将来の金利上昇とインフレを想起させる状況にある。つまり、日本の物価を取り巻く総合的な環境が大きく変わったのである。これは為替市場に極めて大きな影響を与える可能性が高い。

■購買力平価による為替レートでは?

購買力平価に関する話題でよく引き合いに出されるのが、いわゆるビッグマック指数である。これは、マクドナルドのビッグマックが各国でいくらするのかを比較するというものである。もし一物一価が成立するのだとすると、ある国のビッグマックの価格が永遠に上昇することはあり得ない。物価が上昇した国の通貨は下落し、物価が下落した国の通貨は上昇することで、最終的に価格は一定レベルに落ち着くことになる。

これを為替に適用したものが購買力平価の為替レートで、この数字は長期的に現実の為替レートと高い相関性を示している。1985年のプラザ合意以降、為替介入などで一時的に円安になっても、購買力平価による理論的な為替レートを超えて円安になることはなく、円高トレンドが継続してきた。

バブル崩壊以後は、米国は順調に経済成長を続け、穏やかなインフレが長期にわたって続いている。一方、日本は長期のデフレに悩まされており、経済水準も物価もずっと横ばいであった。米国の物価と日本の物価に乖離が生じていることから、為替レートがこれを調整してきたのである。

ところが最近、この傾向に変化が見られるようになってきた。購買力平価による理論的なレートを大幅に超えて円安が進んでいるのだ。

これは従来のドル円相場には見られなかった現象であり、市場が日本のマクロ的な環境の変化を敏感に感じ取った結果なのかもしれない。

■物価が先か、為替相場が先か

日米両国の物価水準から大きく乖離した状態にある為替相場が今後どちらに動くのかについては、見解が分かれている。内閣官房参与の浜田宏一・米エール大学名誉教授は今年4月、「購買力平価からすると120円はかなり円安、105円ぐらいだ妥当」という見解を示している。浜田氏は、あくまで現実の物価が先で、それを反映して為替水準が決まると考えていることになる。

これは自然な考え方ではあるが、逆のロジックも成立する可能性がある。つまり、現実の物価は変わらなくても、為替相場が先行して動くことで、物価を変動させ、為替水準に物価が追い付くという図式である。

もしこのまま125円以下の円安水準が続いた場合、輸入物価が再び上昇し、一度は停滞してしまった物価が再び上昇に転じる可能性がある。輸入物価主導でインフレとなれば、結果的に購買力平価による理論的な為替レートが現実の為替レートに追い付くことになる。

日銀の黒田総裁の円安牽制発言は、言外にこうしたニュアンスを含んでいる可能性がある。

黒田氏は10日の衆議院財務金融委員会において、実質実効為替レートについて言及し「ここからさらに円安に振れるということは、普通に考えればありそうにない」として、現在の円安は行き過ぎとの見解を示した。日銀総裁が相場の水準に言及するのは異例のことであり、為替市場は一気に2円近く円高に戻す展開となった。

黒田氏はその後、円高を意図したものではないと述べ、事態の沈静化を図っている。一連の発言は、為替水準ではなく、急激な円安の動きを牽制したものと一般的には理解されているようである。確かに、その通りなのかもしれないが、気になるのは、黒田氏がわざわざ実質実効為替レートに言及したという点である。

■黒田総裁が実質実効為替レートに言及した理由

実質実効為替レートとは、通常の為替レートに物価水準と貿易量を加味したもので、通貨の相対的な実力を測るための指標とされている。具体的には、主要な貿易相手国の通貨に対する円相場を指数化し、それぞれの貿易量に応じて加重平均したものに、物価変動分を調整して算出する。

現実のドル円相場は、1985年のプラザ合意をきっかけに長期的な円高ドル安が進み、1995年には1ドル=80円を割る展開となった。その後、一旦は円安に戻したものの、2011年には再度80円を割る状況まで円高が進んだ。

しかし、実質実効レートを見ると、これとはかなり様子が異なっている。確かに1995年に円高のピークを迎えているものの、その後、実質実効レートは円安が続いており、現在は1980年代と同じレベルの円安水準になっている。ここ20年、現実の為替レートが円高に振れていたにもかかわらず、実質実効レートでは円安が進んでいたことになる。

最大の理由はやはり日本の低成長とデフレである。実質実行為替レートでは、インフレ率が低い通貨は、安く計算されることになる。つまり、実質実効レートでは過度の円安という黒田氏の発言は、ウラを返せば現在の日本の物価水準は安すぎると発言していることになる。

黒田氏は、円高に戻すことを意図しているのではなく、実質実効レートで過度の円安にならないよう、日本の物価はもっと上がるべきだと言外に示しているという解釈が成立する。

■米国が早期利上なら円安は継続する

今後の為替水準を決めるのはやはり米国の金利動向である可能性が高い。FRB(連邦準備制度理事会)は近い将来、利上げを実施する方針を明らかにしているが、その時期は年内というのが大方のコンセンサスとなっている。

米労働省が6月5日に発表した5月の雇用統計では、非農業部門の雇用者数が前月比で28万人増となり、予想を大幅に上回った。米国では新規雇用者数の増加が20万人を超えていると好景気とみなされる。

4月に続いて5月の結果も良好だったことから、3月の落ち込みは、厳冬や港湾ストなど一時的な要因であるとの見方が強まっている。これを受けて9月にも利上げが実施されるのではないかと考える市場関係者が増えているのだ。

またドイツの景気回復が鮮明になっており、米国とドイツ両国の金利が上昇を始めている。米国では2.5%、ドイツは1.0%を超えると、景気回復が本格化するとの見方がさらに強まってくるだろう。短期的には日米金利差の拡大はドル買い要因となり、円高への圧力を弱めることになる。

また、生保や公的年金といった日本の機関投資家による外債や外国株買いのニーズは強く、現実的なドル買い需要が今後も長期にわたって継続することになる。

円安による物価上昇が為替の行き過ぎを是正し、結果的に長期的な円安トレンドが持続するというシナリオについて、真剣に検討する必要があるだろう。

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。