http://www.asyura2.com/15/hasan96/msg/317.html

| Tweet |

【第10回】 2015年5月9日 宿輪純一 [経済学博士・エコノミスト]

世界最大の機関投資家が支える

日本の株式市場に未来はあるか?

公的年金が日本の株高を演出している

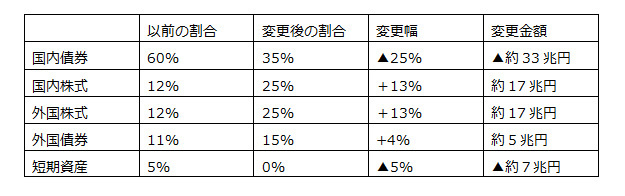

GPIF(年金積立金管理運用独立行政法人:Government Pension Investment Fund)は、財務省ではなく、厚生労働省所管の独立行政法人で、我々の大切な公的年金のうち、厚生年金と国民年金の運用を行っています。運用資産としては約130兆円を持ち、世界最大の機関投資家といわれています。下の表は、GPIFの運用の内訳です。

それぞれの運用には、上下変動率というバッファーも設定されていて、国内債券が8%から10%、国内株式6%から9%、外国債券5%から4%、外国株式5%から8%に変更されました。

あくまでも可能性の話ですが、国内株式で見た場合、25%+9%=34%ということで、“最高”34%保有することができます。単純に変更幅に上乗せすると13%+9%=22%で、これから22%の国内株式を購入することができます。金額にすると追加購入額は“最高”約35兆円となります。

最近、公務員が加盟する3つの共済年金もGPIFと運用比率をそろえました。共済年金の運用総額は約60兆円で、GPIFと合計で約190兆円です。実質的には、GIPFと同じ運用をするとみられ、これも可能性の議論ですが、日本株式の比率を最高22%とすると約44兆円が購入される可能性があります。

時期のズレなどはありますが、東証の株式時価総額を約500兆円とすれば約9%の増加要因となり、本当に単純に計算すれば、約2万円の日経平均を約1800円上げることになる。もちろん、それは新しい流れのきっかけとも認識され、それを見越した投資家マネーを集めるでしょう。

流れという意味では、GPIFは海外株式も購入しており、海外株式の上昇要因ともなります。そうなると、海外株の上昇が日本株を連れ高で押し上げる経路もあり得ます。

アベノミクス“官制相場”のカラクリ

日銀はETF(上場投資信託:Exchange Traded Fund)の形で株式を購入しております。量的・質的金融緩和の計画の中で、当初、2013年1兆円購入することになっていましたが、昨年、量的・質的金融緩和の拡大ということで、変更され年3兆円購入することになり、現在実行中です。年3兆円分購入するということは、たとえば、3年で9兆円購入できるわけです。この動きも上記のGPIFと共済年金の動きに加わることになります。すでに、現在、GPIFと日銀は、日本株の株主1位と2位になっています。

GPIFは日本や海外の株式購入を増額する反面、国内債券、主として日本国債を売却しています。金額だと約33兆円となっています。

一方、日本銀行は量的・質的金融緩和で、(長期)国債を年約50兆円購入することになっていましたが、同じく変更され年約80兆購入することになっています。つまり、約30兆円増額購入します。

もちろんタイミングや期間の問題もありますが、GIPFの売却分を日本銀行が引き受けられるように見えます。そもそも、日本国債の今年度は約37兆円新発の予定ですが、その分も含め、日本国債については日本銀行がその大部分をカバーできるわけです。

つまり、公的年金の資産はできる限り株式に向けて国債は売却する、かつ、国債は日銀がすべて購入するという構図が見えてきます。

アベノミクスは上記のように公的資金をフル動員し「官製相場」(昔だとPKO:Price Keeping Operation)といわれるようなやり方で株価にテコ入れを行い上昇させています。株価本位制内閣といわれる所以でもあります。確かに株価が上がると、企業は新たな投資が可能になりますし、個人投資家も日本では効き目が薄いですが資産効果で消費も増えます。一般的に、株価はエコノミストの世界では経済の半年後の先行指標といわれています。

しかし、現在、日本経済の強化に必要なのは、構造改革です。人工的に上げられた相場では、辛い構造改革に取り組む可能性は低いのです。まさに「株の量的緩和」です。いままでもPKOでは一時凌ぎにしかなりませんでした。“一連”の量的金融緩和では実体経済の改革ができないからこそ、政権はとにかく企業に「賃金引き上げ」の要請をしたのだとも考えられます。

株価上昇は金融市場改革のきっかけになり得る

筆者の個人的な考えですが、百歩譲って、それならば、この地合いで「金融業」を中心とした構造改革の好機ととらえ、戦略的に対応すべきであるとも考えます。

金融市場だけではなく、日本の実体経済の改革が必要となっていますが、製造業では海外生産比率が約3割となり毎年増加中です。また日本では経済が成熟・低迷する中、従来型の製造業中心の国内における改革が描きにくくなっています。GDPの産業別構成比では、製造業は2割を切ってきており、7割はすでにサービス業となっています。

ドイツはヨーロッパの分業体制のなかで製造業を確保しました。しかし、成熟国では「金融業」を伸ばすのが実体経済活性化の一策となっています。日本は産業別で約5%ですが米国が約8%、英国は約9%となっています。

金融業が活性化するには金融市場の活性化、それも金融商品価格の上昇が重要な要素になっています。内外の投資家とよく話してますがやはり、金融市場の活性化は金融商品、特に株価の上昇に掛っています。ニューヨークを始め、他の金融市場が史上最高値を更新しているなか、日本は日経平均最高値(89年)の半分の水準です。この15年でニューヨークのダウ平均は約7割増加、ちなみに上海は2.4倍になりました。日本は2000年と同水準となっています。やはり、株価の上昇が金融市場にとっては重要なのです。

金融市場の活性化にはインフラの整備が必要と指摘する向きもあります。筆者は「決済」などの金融インフラ分野も専門で、当局の様々な市場改革の委員会等にも参加してきました。日本の金融インフラは、国債の決済期間がT+1(翌日決済)になればグローバルで見ても米英と同水準で遜色はないと認識しています。さらにクロスボーダーで担保として使えれば、より一層利便性が高まると考えています。

つまり、株価を上げることが、サービス業、特に「金融業」が引っ張って構造改革をすすめる、つまり実体経済の改革を進めることになると考えます。それこそ、今の日本経済に必要な戦略と考えます。

※本連載は自身の研究に基づく個人的なものであり、所属する組織とは全く関係ありません。

【著者紹介】

しゅくわ・じゅんいち

博士(経済学)・エコノミスト。帝京大学経済学部経済学科教授。慶應義塾大学経済学部非常勤講師(国際金融論)も兼務。1963年、東京生まれ。麻布高校・慶應義塾大学経済学部卒業後、87年富士銀行(新橋支店)に入行。国際資金為替部、海外勤務等。98年三和銀行に移籍。企画部等勤務。2002年合併でUFJ銀行・UFJホールディングス。経営企画部、国際企画部等勤務、06年合併で三菱東京UFJ銀行。企画部経済調査室等勤務、15年3月退職。兼務で03年から東京大学大学院、早稲田大学、清華大学大学院(北京)等で教鞭。財務省・金融庁・経済産業省・外務省等の経済・金融関係委員会にも参加。06年よりボランティアによる公開講義「宿輪ゼミ」を主催し、この4月で10年目、180回開催、会員は8000人を超えた。映画評論家としても活躍中。主な著書には、日本経済新聞社から(新刊)『通貨経済学入門(第2版)』〈15年2月刊〉、『アジア金融システムの経済学』、東洋経済新報社から『円安vs.円高―どちらの道を選択すべきか(第2版)』(共著)、『ローマの休日とユーロの謎―シネマ経済学入門』、『決済システムのすべて(第3版)』(共著)がある。

Facebook宿輪ゼミ:https://www.facebook.com/groups/shukuwaseminar/

公式サイト:http://www.shukuwa.jp/

http://diamond.jp/articles/-/71217

|

|

|

|

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。