02. 2015年4月15日 17:40:24

: nJF6kGWndY

焦点:財政健全化計画、本丸は「歳出改革」の声

2015年 04月 15日 16:21 JST

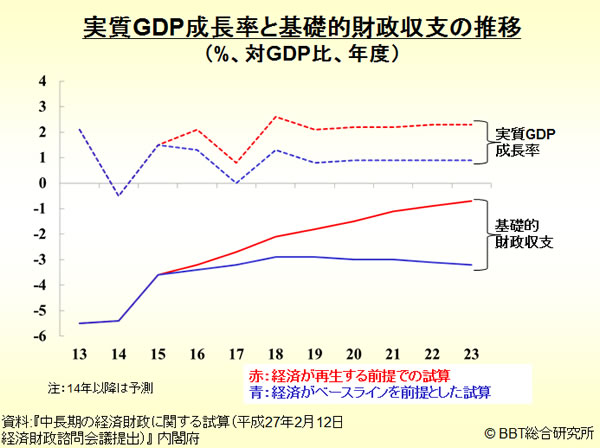

[東京 15日 ロイター] - 今夏にまとめる財政健全化計画の議論について、政府・与党は4月統一地方選後から本格化させる。2020年度の基礎的財政収支(PB)黒字化に向けて、「歳出改革」に切り込まなければ、実現可能性は大幅に低下。政府・与党の一部からは改革の本丸との指摘がある。ただ、慎重な声もあり、安倍晋三政権の本気度が試されている。<PB赤字9.4兆円解消、歳出の伸び抑制で「緊縮財政」ではない> 内閣府によると、2010年代後半の名目経済成長率が3.5%前後の高い成長を続けた場合(経済再生ケース)でも、20年度のPBは9.4兆円の赤字が残る。名目成長率が1%台の低めの場合(ベースライン・ケース)には、赤字は16.4兆円に膨らむ。 財政健全化の手法は、成長に伴う税収増や歳出改革、増税による歳入改革の3つしかないと、学者をはじめとする専門家の多くが主張する。 これに対して、安倍晋三首相は「10%までは消費税を上げるが、それ以上の引き上げで税収を増やすことは考えていない」と明言しており、再増税論議を早々と封印した。 成長に伴う税収増も、成長率の前提の違いによる赤字額の差額7兆円程度として一定程度織り込まれており、PBを黒字化する改革の本丸は「歳出改革」の取り組みにかかっているとの声が、政府部内や財政を専門とする学者から出ている。 しかし、大胆な歳出削減に対し、与党内からは「難しい」という声がささやかれる。その一方で「歳出改革は可能」という主張もある。 自民党の河野太郎・行政改革推進本部長は、内閣府試算を再検証した結果、20年度までの国・地方を合わせたPB対象経費の増加は重複分を除いて約15兆円と弾き出し「この中から9.4兆円の歳出削減を行って、PBの赤字解消を図ることは十分可能」と自身のブログで述べている。 土居丈朗・慶應義塾大学教授は「PB黒字化に資する歳出削減をしても、『緊縮財政』と言えない」と語る。 2006年の歳出・歳入一体改革では、機械的な一律歳出カットによって歳出の伸びが「ほぼゼロに近いものだった」のに対し、今回の内閣府試算の歳出見通しは「社会保障の自然増が大きいため、PB黒字化のためにある程度歳出を削減しても、まだ純増となる」ためだ。 こうした意見を総括すれば、「歳出削減」はPB対象経費を現在の水準以下に切り込むことを指すのではなく、「伸びの抑制」であることを説明すれば十分可能──ということになる。 財務省でも「痛みを伴う改革だが、財務省査定が一切ないような緩い歳出の前提を放置していいはずもない」(財務省幹部)としている。 <自民党中間報告「漠然としたものに」、 政府内も温度差> もっとも、夏の計画策定まで数カ月を切ったにもかかわらず、政府・与党内の議論は総論の域を超えず低調だ。成長重視派は、さらなる財政出動を行っても財政再建は可能とする藤井聡・内閣官房参与(京都大学大学院教授)の主張に耳を傾ける。 成長重視の官邸の意向を「忖度(そんたく)し過ぎる」との批判を一部から受けている内閣府と、「できれば歳入改革への布石を打ちたい」という財務省の間で、温度差があるのも事実。 経済財政諮問会議(議長:安倍晋三首相)が「高めのボール」を与党側に投げ、落ち着きどころを探ったかつての手法も今はなく、政府と与党の間の緊張関係は影をひそめた。 自民党の財政再建特命委員会(委員長:稲田朋美政調会長)は、財政再建の方向性を示す中間報告を大型連休明け後にとりまとめる。 ただ、政調幹部は「かなり漠然としたものになる」と早々に述べ、党内の合意形成への道は険しく、歳出改革の各論に入った途端に紛糾しかねない党内の状況を映し出している。 <長期推計では、消費税率20%前後> 消費税率10%超の議論は安倍首相が封印したが、社会保障改革とセットで10%を超えて消費税率を20%前後に上げるよう求める民間の提言が相次いでいる。 改革スピートの加速化を訴える有識者に共通するのは、団塊世代全員が後期高齢者入りする2025年を超えて、団塊ジュニアが高齢化する2040年代までを見通すと、さらなる消費税増税も避けられないとの認識。「2020年度に、20年代、30年代にを乗り越えられるような社会システムを作るメドがどれだけできるかにかかっている」(大和総研の鈴木準・主席研究員)。 経済同友会・副代表幹事のひとりで、政策提言のとりまとめにあたった岡本圀衞・財政税制改革委員会委員長(日本生命保険会長)は「財政再建は経済成長があるときにこそ取り組めるテーマであり、正にそれは『今だ』」と強調した。 経済の好循環が実現しつつある今こそ、将来世代にツケを回さない不退転の決意が求められている。 *本文の一部表現を修正しました。 (吉川裕子 編集:田巻一彦)

http://jp.reuters.com/article/topNews/idJPKBN0N60IU20150415

大阪取引所、超長期国債先物の商品性見直し 今夏上場へ=関係筋

2015年 04月 15日 15:08 JST

[東京 15日 ロイター] - 関係筋によると、大阪取引所は超長期国債先物の商品性の見直しに着手した。今後、市場参加者や関係省庁との調整を経て、早ければ今夏にも新たな超長期国債先物として上場させたい考えだ。利便性の向上を図り、低迷している超長期国債先物取引の拡大を目指す。

大阪取引所では、新商品について、入札における新発20年債のヘッジをしやすいように、決済時における受渡適格(チーペスト)銘柄の対象年限を、現行の18年程度から、新発債の20年にできるだけ近づける方向で議論している。 同時に、取引価格の刻み(現行5銭)を長期国債先物並み(1銭)に引き上げることや取引前提となる標準物の利率(現行6%)を引き下げて、実勢にできるだけ近づけるなど、商品として利便性向上を図る。 今後、パブリックコメントを募った上で、上場準備を本格化させるが、上場済みである既存の超長期国債先物と別の商品として取り扱う見通し。 大阪取引所の関係者は、超長期国債の商品見直しについて、コメントを控えた。 既存の超長期国債先物は、2014年4月に12年ぶりに再上場した。上場直後は1日の出来高が100億円を超える日も目立ったが、時間の経過とともに取引が減少。「受渡適格銘柄の流動性低下に伴う決済リスクなどを嫌って、取引を手控える動きが広がった」(国内金融機関の債券担当者)という。 一方で、日銀の大規模な買い入れで利回りが大幅に低下している中長期に対し、利回りが確保されている超長期に対する潜在需要は、徐々に高まっている。 2015年度の国債発行計画(年間ベース)では、30年債が1.6兆円、40年債が0.4兆円増額されている。市場では、「プレーヤーの主戦場が超長期ゾーンにシフトしている」(同担当者)との声が聞かれる中で、超長期のヘッジ手段として、これまで超長期ではなく、流動性がある長期国債先物を活用している参加者は少なくない。 メリルリンチ日本証券の債券ストラテジストの大崎秀一氏は「これまで使い勝手が悪かった超長期国債先物の商品性見直しは、市場にとっていい方向だ。日銀買い入れによって、長期国債先物のチーペスト銘柄である7年債の利回りが0.1%に張り付いて動かなくなれば、さすがに長期国債先物から超長期国債先物に需要が流れることが期待される」との見方を示した。 (星裕康 編集:田巻一彦) クリントン氏がヘッジファンド批判、激戦州で中間層支援を強調

2015年 04月 15日 15:03 JST

[モンティセロ(米アイオワ州) 14日 ロイター] - 2016年米大統領選への出馬を表明した民主党のヒラリー・クリントン前国務長官は14日、勝敗を左右する激戦州とされる中西部アイオワ州を訪れ、ヘッジファンドの幹部給与や税率などを批判、中間層支援を重視する姿勢を鮮明にした。 クリントン氏は同州モンティセロで学生や教員との小規模な討論会を開き、選挙に向けて米国民との「対話」を始めたい意向を表明した。 「ヘッジファンドマネジャーが、看護師やトラック運転手よりも低い税率で税金を支払っているのはおかしい」と切り出した同氏は、12日に示した企業幹部の高額報酬への懸念にもあらためて触れ、学費の高さを口にする学生の苦労を察する姿勢を示した。 同氏のアイオワ州選挙運動責任者、マット・ポール氏は、クリントン氏は有権者の声を直接聞ける小規模な集会を行っていくとしている。 15日には同州で小規模企業の経営者らとの集会を予定しているという。

http://jp.reuters.com/article/topNews/idJPKBN0N60EU20150415

物価基調は着実に改善、賃金・価格設定行動に変化=日銀総裁

2015年 04月 15日 16:29 JST

[東京 15日 ロイター] - 黒田東彦日銀総裁は15日、都内で開かれた信託大会であいさつし、物価の基調は着実に改善しているとし、企業の賃金や価格設定行動にも変化が見られると語った。 総裁は、現行の量的・質的金融緩和政策(QQE)は、予想物価上昇率を引き上げるとともに、名目金利に低下圧力を加え実質金利を低下させることを主な波及経路に想定していると説明。実質金利の低下によって「民間需要が刺激され、経済全体の需給ギャップが縮小し、物価に上昇圧力がかかる」と主張した。 そのうえで、QQEは「所期の効果を発揮している」とし、景気は「企業・家計の両部門で所得から支出への前向きな循環メカニズムが作用しており、緩やかな回復基調を続けている」との認識を示した。 企業部門は過去最高の収益水準となっている中で「設備投資も緩やかな増加基調にある」と指摘。家計部門も「雇用・所得環境の改善が続くもとで、個人消費は底堅く推移している」とし、「消費税率引き上げに伴う駆け込み需要の反動の影響も収束しつつある」と語った。 物価面では、エネルギー価格下落の影響で、足元の消費者物価(生鮮食品除く、コアCPI)の前年比は消費税率引き上げの影響を除いてゼロ%まで低下しているが、「物価の基調は着実に改善している」と強調。需給ギャップもおおむねゼロ%程度まで改善しているとし、「予想物価上昇率は全体として上昇しており、企業の賃金や価格設定行動にも変化が見られる」とした。 このため消費者物価の前年比上昇率は、原油価格が先行き緩やかに上昇していくとの前提で「原油価格下落の影響がはく落するに伴って伸び率を高め、2015年度を中心とする期間に2%に達する可能性が高い」との見方をあらためて示した。 信託業界に関しては、高齢化の進展を踏まえて教育資金贈与信託の拡充や結婚・子育て資金信託の導入など新たな商品・サービスの拡充に積極的に取り組んでいると評価するとともに、日本版スチュワードシップ・コードの導入をきっかけに「コーポレート・ガバナンスの面から、企業の持続的な成長と顧客の投資リターン拡大を図る新たな取り組みが加速していることにも注目している」と語った。 (伊藤純夫) http://jp.reuters.com/article/topNews/idJPKBN0N60MJ20150415

インタビュー:あいおいニッセイ同和損保、円金利資産が今年度運用の軸

2015年 04月 15日 17:21 JST

[東京 15日 ロイター] - あいおいニッセイ同和損保は15日、2015年度の資産運用計画について、円金利資産を運用の軸に据えるとともに、日本株は圧縮する方針を明らかにした。

日本国債は超低金利が進んでいるため、再投資のポートフォリオの利回りが下がっていかざるを得ない状況にあることから、少しでも利回りを上げるべく社債などクレジット領域を併せて運用していく考えにある。外債に関しては、比率を削減や圧縮することは考えていない。 同社運用企画部長の藤原尚樹氏がロイターのインタビューに答えた。詳細は以下のとおり。 2014年度末の総資産のうち5割ほどが円金利資産で、2割ほどが日本株という比率だったが、2015年度もほとんど変わらない運用計画をたてている。円債、為替ヘッジ外債など円金利資産で、ALM(資産・負債の総合管理)の根幹となるところを構築していく方向だ。 今年に入って、日本国債は乱高下する場面が増えているが、時価運用というよりは、中長期運用の面が強いので、一時的な乱高下はさほど気にはならない。一方で超低金利が相変わらず進んでいるため、再投資のポートフォリオの利回りが下がっていかざるを得ないので、そこは悩ましいところだ。 若干中身を入れ替えてリターン効率を上げていくことを狙っていきたい。日本国債は金利が低位にあるので、少しでも利回りを上げるべく社債などクレジット領域を併せて運用していく考えにある。 外債に関しては、2015年度について比率を削減や圧縮することは考えていない。2014年度対比でオープン外債、ヘッジ外債ともにほぼ横ばい圏を考えている。新規投資についてはタイミングを見て判断するニュートラルな状況だ。投資対象は、基本的に米国債を中心とした主要国のソブリン物になる。 日本株に関しては、2014年度から4年間で一定の株式の売却計画を作っているが、予定通り進めていく考えにある。現状の株価推移は、売りやすくなっており、売る過程で益も出る環境だ。 個人的な見方になるが、2015年度の相場見通しについて、為替は米利上げという金融政策面などから判断すると、ドル高基調が続くと見ている。日本国債の利回りは、日銀の金融政策を受け低位で推移するだろう。日本株は企業業績が比較的しっかりしているため、堅調に推移するのではないか。 (伊藤武文、竿代真一 編集:内田慎一)

http://jp.reuters.com/article/topNews/idJPKBN0N60R320150415

焦点:中国が人民元高維持、輸出低迷でも資本流出加速を懸念

2015年 04月 15日 17:01 JST

[北京 14日 ロイター] - 中国は輸出が低迷しているにもかかわらず、人民元高基調を維持している。経済が減速するなか、元安で資本流出が加速することへの懸念が背景にあるようだ。

人民元は今年、対ユーロCNYEUR=R、対インドネシアルピアCNYIDR=R、対豪ドルCNYAUD=Rで過去最高値を更新。中国当局は、堅調な米ドルに対しても人民元を安定的に推移させている。 中国の3月輸出は前年同月比15%減となった。ゴールドマン・サックスによると、人民元の貿易加重指数は昨年6月以降で13%上昇しており、元高がさえない輸出の主因となっている。 本来ならば人民元安に誘導し、輸出競争力を高めたいところだが、資本流出を加速させ、経済成長率を一段と損ないかねないとの懸念がある。 中国の資本・金融収支は2014年第4・四半期に912億ドルの赤字だったほか、国家外為管理局(SAFE)は今年の資本フローについて大幅な変動が予想されると警告している。 また、スタンダード・チャータード(香港)のストラテジスト、エディー・チュン氏は、中国が国際通貨基金(IMF)の特別引き出し権(SDR)構成通貨への人民元採用を目指していることも最近の人民元高と関係しているかもしれないと指摘する。 人民元のSDR採用を目論む中国にとっては、IMFで最も発言力のある米国などの貿易パートナーと人民元相場で争いを抱えるなか、対ドルで人民元の安定を維持することが重要になっているという。 一方、一部エコノミストは人民元高が中国貿易に打撃を与えているとの見方に懐疑的だ。 キャピタル・エコノミクス(ロンドン)のマーク・ウィリアムズ氏は「(人民元高が中国の輸出に)影響を与えているとの見方を否定するわけではないが、データではそうした影響を感じない」と話す。1─3月の中国輸出は4.7%増となっており、輸出が落ち込んでいる台湾や韓国に比べれば十分堅調にみえると指摘する。 江蘇省常州市で衣料品などを欧州や中東、東南アジアに輸出しているある業者は、人民元高の影響はないと説明。通貨ヘッジのおかげもあって、輸出品価格に今のところ変化はないという。 とはいえ「いつかは間違いなく影響が顕在化するだろう」と付け加えることも忘れなかった。 (Koh Gui Qing記者 執筆協力:Beijing Newsoom, J.R. Wu in Taipei and Yoo Choonsik in Seoul 翻訳:川上健一 編集:加藤京子) コラム:飢きんが種まいた北朝鮮「資本主義」

2015年 04月 15日 14:28 JST

James Pearson and Daniel Tudor [13日 ロイター] - 「共産主義」や「集産化」は、北朝鮮を言い表すには完全に時代遅れな言葉となった。同国経済は現在、個人同士が利益を出すことを目的に私有物を売買する取引に大きく依存している。 個人売買はここ数年、北朝鮮のあらゆる社会層、つまり貧困層から共産党内部や軍エリート層にまで普及した。しかし、ビクトリア朝時代の英国でセックスに関する問題がそうだったように、北朝鮮では資本主義に対するダブルスタンダードが存在する。誰もがしていることなのに、それを公に認める人は少ない。 北朝鮮にも何らかの形で市場は常に存在してきたが、経済活動における国家の役割が低下していることは、私的売買がかつてなく広がり、そして必要になっていることを意味している。その背景は至ってシンプルだ。かつてと同じ方法では、もはや国家は国民に物資を供給できなくなったのだ。ターニングポイントとなったのは、1990年代半ばに発生した深刻な飢きんだ。 飢きんの間、政府からの定期的な食料配給は事実上なくなり、二度と完全には元に戻らなかった。この経験から北朝鮮国民が学んだ教訓が、自立だ。それは北朝鮮の政治思想である「主体思想」で言う自立ではなく、むしろ、どんな手段を使ってでもという資本主義的な意味合いでの自立だ。 私有財産や私的売買は依然として違法だが、飢きん後の北朝鮮にとって、経済のルールとは「ルールに従わない」ことに他ならない。2010年の調査では、脱北者の62%が、北朝鮮では公式な職業以外の仕事にも従事していたと語った。非公式な為替レートを使っているグレーマーケットが、今ではエリート層にとってさえ、事実上の価格設定の場になっているという。 <システムの崩壊> 1940年代の建国以来、北朝鮮は長年にわたって食糧をほぼ自給自足してきた。公共配給システムの下、農家は収穫の大部分を政府に引き渡し、そこから国民に再分配されていた。金日成政権の初期から中期にかけては、北朝鮮の国民は裕福ではなかったかもしれないが、少なくとも集団で飢餓に陥ることはなかった。 そうした初期の成功には、もう1つ別の要素もあった。ソ連と中国からの支援だ。冷戦時代を通じ、北朝鮮はソ連と中国の不和を利用し、2国間でうまく立ち回ることができた。この三角関係に乗じ、北朝鮮は「クジラの間に挟まれたエビ」という弱い立場を強みにさえ変えていたのだ。 しかし1994年から1997年にかけ、公共配給システムはかつてない逆風にさらされた。基本食糧の配給量は1日450グラムから128グラムに減らされた。1994─1998年の深刻な飢きんで、北朝鮮では20万人とも300万人とも言われる死者が出た。 政府は国民を見捨てた。そして決定的に、誰もが自力で生きていかなくてはならなかった。平壌市内の有名大学の教授でさえ、生きていくためには市場活動に頼らなくてはならなかった。駅の外や大学の外で、妻と一緒に小麦粉と水で作った安いスープを売る人もいただろう。平壌のエリート階級の中には、急ごしらえの露店で家財道具を売る人もいただろう。こうして、飢きんにより、北朝鮮で市場経済の種はまかれたのだ。 <人民元への殺到> 北朝鮮政府は、この新たな経済秩序と難しい関係を強いられている。計画経済と公共配給システムがすでに崩壊していることを考えれば、「北朝鮮資本主義」の撲滅は、飢きん再発の可能性を大きく高めるリスクがある。もっと言えば、今では政権内部関係者の多くも、個人の富を作り出す手段として私的取引を行っている。もし全面的な市場改革が進めば、政権の立場を危うくする大きな社会的・経済的な変化につながるだろう。 北朝鮮にも改革志向の官僚は確かに存在するが、一方で指導層には変化に対する根深い恐怖心も存在する。エリート層に属する人間にとっては、完全な経済自由化は、ゆくゆくは特権的生活と禁錮刑や死刑の引き換えにつながるかもしれない。 北朝鮮政府は、個人的な取引の増加をコントロールすべく大抵のことはしてきた。例えば、市場の取り締まりも散発的だが行っており、2009年には通貨単位を100分の1に切り下げるデノミネーションを突如実施した。それまでの1000ウォンは10ウォンになり、旧札を新札に替える交換期限はわずか1週間だった。 デノミは実質的に、個人から国家への富の移転手段として機能した。それはなぜか。1世帯当たりの新貨幣への交換は旧貨幣で10万ウォン(当時の闇市場の為替レートで30─40ドル)という上限を設けたからだ。それ以上を持っていた人にとっては、例えば個人取引に従事していた人たちにとっては、ため込んでいた富が紙くず同然になったのだ。 この政策は長期的に見れば、北朝鮮国民を国家の経済統制のさらに外側に押し出すことになった。一般市民は今では、中国の人民元など他国の通貨を富の蓄積手段として求めるようになった。彼らは自国政府と自国通貨は信用すべきではないと学んだのだ。同時に、人民元での取引や貯蓄が、将来的に政府による財産収奪などから身を守る手段として使えることも学んだ。その結果、現在では北朝鮮での市場取引の大部分は外国通貨で行われていると推測される。その中で最も流通しているのが人民元だ。 そうなれば、グレーマーケットでの北朝鮮ウォンの非公式為替レートが下落しているのも、驚くには値しない。政府が設定する公式な為替レートは1ドル=96ウォンだが、本コラム執筆時点での「実勢」為替レートは1ドル=8000ウォン前後だ。北朝鮮ウォンはここ数年、通貨への信頼低下に伴って著しく下落している。 ウォンのブラックマーケットでの「実勢レート」は、普通の店やレストランでも一般的になりつつある。例えば、平壌市内の玩具店では、バスケットボールが1個4万6000ウォンで売られている。粗末な作りのボール1個の値段が400ドル以上だと本気で考える人はいないはずだ。 一方で、北朝鮮ウォンの二重レートは、興味深い側面も一部で生み出している。公共交通機関は今でも公式レートを反映した料金設定になっており、例えば平壌の地下鉄は5ウォンで乗ることができる。公式為替レートでもたったの5セントだが、実勢レートではただ同然だ。 <市場の裏側> 北朝鮮には2つの為替レートがあるのと同様、実質的には2つの経済がある。国の仕事に従事する人が国から給料を受け取る「公式」経済と、厳密には合法ではないが広く普及している手段で収入を得る「グレーマーケット」経済だ。現在の北朝鮮で本当に重要なのは後者だ。 「ジャンマダン」と呼ばれる北朝鮮の闇市場は、地方の住宅街の狭い路地裏や、時には市場活動用に特別に作られた建物内でも見ることができる。 市民がジャンマダンで露店を開くためには、共産党当局者に「使用料」を払わなくてはならない。つまり、市場経済化には国家も加担しているとも言える。一部の大規模な市場では、露店使用料の支払いを把握するための電子登録システムさえ導入されている。 ジャンマダンで露店を開いているのは、低中所得層の中年既婚女性が多い。儒教の影響が色濃い北朝鮮は男性優位社会であるものの、農村部などでは、男性ではなく女性が商取引に従事している場合が多い。 では、ジャンマダンで何が売買されているのだろうか。やはり中心となるのは生活必需品だ。国産たばこはかなり安いが、人気のある中国産やロシア産のたばこは、ブランドによっては2万ウォン(2.5ドル)で売られている。チョコレートは1枚3000ウォン(0.38ドル)前後で、コメは1キロ当たり5000ウォン(0.63ドル)前後だ。 米国の象徴とも言えるコカ・コーラさえ比較的簡単に手に入れることができる。1缶の値段は約6000ウォン(0.75ドル)で、諸外国のスーパーマーケットと大きな差はない。中国のビールは1缶4000ウォン(0.50ドル)、即席めんは1個7000ウォン(0.88ドル)、中国のインスタントコーヒーは1缶1万ウォン(1.25ドル)程度だ。ただ、北朝鮮通貨は値動きが激しいので、これらの価格は読者が当コラムを目にする時には大きく変わっている可能性はある。 中年女性がたばこや即席めんを小さな露店で売っている姿は、とても「洗練されている」とは言い難い。しかし、こうした女性たちが商品を買い付ける卸売業者の「経済理解度」は過小評価すべきではない。例えば、コメ業者は、海外からの支援物資到着の情報を事前に察知するため、外国の無線を(違法に)傍受している。もし物資が運ばれてくる途中なら、コメの市場価格は供給の増加を見込んで下落する。そこからは在庫を処分するために価格競争になる。 肥料が大量に北朝鮮に入ってくる時も、コメの生産量拡大が見込めることから、同様のインパクトを市場に与える。コメは北朝鮮人の生活にとって必要不可欠なため、その価格は大きな関心を集める。北朝鮮はコメの国内収穫量がまだ十分ではないため、不足分を補うためには支援や輸入に頼らざるを得ない。 こうした闇市場に関与しないことは、自身を危険にさらすことにもなりかねない。取引にあまり従事していないと考えられている中高所得世帯は、韓国に脱北した親類からの送金など、「(闇市場での取引)より許されない」収入源を持っていると疑われ、当局から調査を受けるリスクがあるからだ。これが、一部で皮肉な状況を生み出している。つまり、当局からの疑いの目を避けるために、「資本主義」に加担しているふりをする必要もあるということだ。 国家による管理と国家への忠誠が最も強い平壌市内でさえ、ほぼすべての世帯に、こうした取引活動に関与している人はいるだろう。たとえ何かを売っていなくても、その輸送や調達のほか、当局への賄賂には関わっているかもしれない。露店に立っているのは中年女性1人かもしれないが、その背後には複数の親類や友人が動いているとみられる。 <官民の「連携」> 北朝鮮の「新資本主義」に対する関心の中心にあるのは、ジャンマダンでの取引で生計を立てられるようになった市民である一方、そうした経済活動をしのぐのが「官民連携」とやゆされるビジネス形態だ。 1990年代半ば以降、北朝鮮政府は経済的には、ほぼ完全な失敗状況に追い込まれている。もちろん、特に平壌では依然として政治的には強い支配力を保っている。だが中央政府は、無数にある官僚組織や委員会を賄っていくだけの十分な収入や税収を得ることはできていない。 中央からの資金が十分ではないため、こうした政府組織は事実上、自主裁量に任された状態となっている。過去数年で市民に対する行政サービスはすでに著しく低下しているが、それでも最低限は機能させる必要がある。職員に対する給料も払わなくてはならず、もしくは、安月給の職員が生活していく術を見つけなくてはならない。自主裁量で場当たり的に問題を解決しなくてはならない状況が、こうした組織の下で疑似民間事業が生まれる下地になっている。 当然のことながら、こうした疑似民間事業をどう開始・運営するかについて決まったシステムなどは存在せず、「典型的」な例もない。ただ、成功例は概ね以下の通りだろう。特別な政治的コネを持ち、海外渡航が認められている政府組織の一員が、まず中国などで合弁会社設立や貿易の機会を模索する。食品や農産物、医薬品などが特に重点エリアだろう。いったん計画がまとまれば、依然として民間企業は違法とされているため、公式な国有企業が乗り出すことになる。 ただ、そこで生み出された利益は国家には一部しか入らない。北朝鮮にはまともな銀行システムがないため、企業は多くの現金を内部に貯めこむ傾向が強いからだ。 また、北朝鮮の経済システムは規則による支配が正しく働いていないため、疑わしい会計をやめさせる方法もない。このようにして、政府組織は予算の足しにすべく少しだけ利益をあげ、創業者は富を手にすることができる。ある情報筋によれば、こうした企業の管理職や幹部になれば、うまくいけば月収300─500ドルを得ることもできるという。 隣の韓国で管理職が稼ぐ額には遠く及ばないが、北朝鮮でこれだけの収入があれば、かなりの生活水準を手にすることが可能だ。 *筆者の1人ダニエル・チューダー氏は英エコノミスト誌の元ソウル特派員。もう1人はロイターのソウル支局で政治などを担当するジェームズ・ピアソン記者。 http://jp.reuters.com/article/topNews/idJPKBN0N60PD20150415

コラム:日経平均2万円からの株式投資戦略=丸山俊氏

2015年 04月 15日 17:25 JST

丸山俊 BNPパリバ証券 日本株チーフストラテジスト

[東京 15日] - 日経平均株価は今月10日の取引時間中に15年ぶりとなる2万円を回復。しかし、採用銘柄が毎年入れ替わること、とりわけ2000年に大幅な入れ替えがあったことを考えると、過去の水準と単純に比較することは厳に慎むべきだろう。 実際、2000年の大幅入れ替えの影響を考慮した旧日経平均株価はとっくに2万円を超えていると推定される。 それはそれとして、1月下旬以降の相場上昇は、利上げを模索し始めた米国から、量的緩和を強化した日本と量的緩和に踏み切った欧州への資金シフトがけん引役だった。ドル高とそれに伴う原油安は日本・欧州の企業の投資意欲や消費者心理を刺激し、長期金利の一段の低下は投資家の利回り追求を後押しした。 株式益利回りと債券利回り、株式配当利回りと債券利回りの大幅な乖(かい)離は株式が債券に比べて大幅に割安であることを示唆している。これが景気後退局面であれば利益・配当の減少を心配しなければいけないが、景気回復局面に入った日本・欧州では利益・配当の増加に対する期待が株式の魅力を高めている。 特に日本経済は増税後の反動減緩和や原油安、昨年度を上回る賃上げによる実質所得の押し上げによって個人消費が回復し、円安を追い風に製造業を中心に設備投資がある程度戻るとの期待が高い。国内景気回復と企業収益改善により、グローバル株式の中でも低株価変動率と低収益変動率の性質を兼ね備え、さらに株主還元の強化によって高配当性向になれば利回り追求に最も適した投資先になり得るポテンシャルを2015年の日本株は有しているし、実際にそうした見方が今の日本株を根強く支えている。 さらに海外投資家が長年求めてきたコーポレートガバナンスの改善に日本企業がようやく取り組み始めたという手応えは、公的・準公的機関の株式投資と並び、今や日本株が投資パフォーマンスにおいて他を抜きん出ると期待される大きな理由の1つである。 <官製株高への過剰な期待は禁物> もっとも、目先では、米ドル・米株の調整が欧州株や日本株の調整に発展する可能性には注意が必要だ。ドル高や原油安の影響により米国企業決算が減収減益に陥る見込みであるほか、米国の第1四半期国内総生産(GDP)成長率が前期比1%台(年率換算)にまで落ち込む可能性が否定できない。 足元での米景気減速は、悪天候や港湾ストの影響だけでなく、利上げを模索し始めた米国で商業銀行が貸出態度を厳格化させていることが影響している可能性がある。市場が利上げ時期の後ずれを好感する局面から、米景気減速やデフレ圧力を懸念する局面にシフトした場合、相場に波乱が起こる恐れがある。 海外投資家の買い越し金額(ネット)を見ると2月の株高は明らかに先物主導であり、その大半が3月の精算日でロールオーバーされているため、そろそろ利益確定のタイミングを見定める頃合いではないか。その際、懸念されるのは現物市場で最大の買い手は公的マネー(=信託銀行)ではなく、主に裁定取引を行っている自己勘定部門であることだ。このため、何らかのきっかけで先物価格が急落した場合、裁定買い残解消に伴う自己勘定部門の現物株売りが一段と株価を下押しする可能性に注意したい。 もちろん、株価が下がれば公的マネーが下支えてくれるとの思惑はあるだろうが、それでは年金積立金管理運用独立行政法人(GPIF)や日銀が買い支えていたにもかかわらず昨年12月中旬から今年1月中旬にかけて日経平均株価が1500円以上も下落したのはなぜか、という疑問に答えることは難しい。公的マネーが株価を下支えしていることは紛れもない事実だが、「アナウンスメント効果が効いている」程度に冷静に捉える必要があろう。 ちなみに、GPIFや準公的年金基金(3共済:国家公務員共済組合連合会、地方公務員共済組合連合会、日本私立学校振興・共済事業団)は10月1日から資産構成の目標値を共有し、運用を一元化する。しかし、最近の株高と昨年10―12月期以降の積極的な資産入れ替えによって、例えばGPIFの国内株式保有比率は足元ですでに23%に接近していると推定される。仮に9月末に向けてベンチマーク比率(25%)を達成しようとすると買い余力は3兆円程度しかないものと思われる。 問題は、公的年金基金の資産構成見直しが一巡した後、日銀以外に誰が日本株を買うのかである。市場ではすでに国内株式の保有比率引き上げに動いている「かんぽ生命保険」に加えて、資産運用の分散が課題の「ゆうちょ銀行」に対する期待が高いようだ。ゆうちょ銀行の保有資産はGPIFを大きく上回る205兆円に達し、その大半は国債で運用されているため、資産規模から言えば株式買い増し余力は大きいように映る。 実際、ゆうちょ銀行は向こう3年間で14兆円をリスク資産に投資すると最近になって発表した。しかし、その大半はおそらく外債となるだろう。 なぜなら、ゆうちょ銀行の自己資本は約8兆3000億円(2014年10月)であり、自己資本比率は43%と世界一と言っても過言ではないほど健全な銀行である。しかし、上場株式を保有した場合のリスクウエイトは300%であるため、仮に上場株式を2兆円買い入れると自己資本比率は33%に、上場株式を10兆円買い入れると17%に落ち込む。今後、M&Aや貸出ビジネスにも参入していくとすれば、ゆうちょ銀行が買うことのできる上場株式はせいぜい合計2―3兆円程度ではないかと思われる。 なお、自民党内では日本郵政グループの企業価値向上を図る目的で、「ゆうちょ銀行」(現在1000万円)「かんぽ生命」(同1300万円)の加入限度額をそれぞれ引き上げる検討が始まった模様であり注視していきたい。 <バブルなら株価はどこまで上がるか> 結局、日経平均株価2万円後の株式投資については、目先の反動に注意しつつ、公的マネーの買いには過度の期待を抱かず、加えて以下の点の見極めが必要となろう。 まず、成長期待の高まりがリスクテイクを促した当時と異なり、現在の低成長・低インフレ・低金利がリスクテイクをどの程度促すのかは不確かだということだ。 例えば、食品株や医薬品株が割高にもかかわらず際立って好調なのは、先進国の長期金利が一段と低迷する中、世界経済の成長に自信は持てないものの利回りを必要とする投資家がいるからである。つまり、株価変動率(ボラティリティ)が小さく、利益変動も小さく、配当性向が高いという債券と株式の中間的な性質を持ち合わせている食品株や医薬品株をあたかも債券に投資するかのように買っているのだ。 生活必需品である食品や医薬品は販売価格を引き上げても需要が大きく落ち込む心配もないため、円安インフレへの抵抗力は強く、海外市場の成長性も十分だ。割高でも買われる食品株・医薬品株と、割安でも放置される商社株や自動車株といった景気敏感株の二極化は、投資家のリスクテイクがいまだ局所的であることを示している。 また、そもそも利回り追求は「低金利」という大前提が崩れれば終わりであること、世界経済の低成長下ではいくら利回りが高くても収益が安定あるいは成長していなければ見向きもされないこと、日本株が利回り追求の受け皿になるには配当性向を一段と引き上げる必要があることを忘れてはいけない。 日本企業の配当性向は依然として30%足らずであり、欧州企業の約60%と比べるとその開きは歴然である。現状は配当性向がようやく30%に達してホッと一息をつけるかなといったところであり、40%以上の配当性向目標を掲げている企業は一握りでしかない。横並び意識が強い日本社会で、日本株式会社や業界を代表するような会社、例えばトヨタ自動車(7203.T)が率先して配当性向を40%に引き上げるといったブレイクスルーが待ち望まれる。 また、取締役の選任や報酬決定に権限を持たない社外取締役が、米国のように株主の代理人として経営を監視できるのかも気がかりな点だ。株主総会で選任されているはずの社外取締役で株主の代理人という意識を強く持つ人材は多くないように思われる。 つまり、稼いだ利益がせめて他の先進国並みの水準で株主に還元され、そしてコーポレートガバナンスの改善を確認できる材料が実際に積み重なってこないと、日本企業の資本に対する評価は高まらないのではないかというのが率直な感想である。 最後に言い添えれば、先進国共通の低インフレ・低金利環境が続く限り、低株価変動率、低収益変動率、高配当性向のリスク資産に対する利回り追求が果てしなく続き、市場全体のリスクプレミアム低下を通じて、やがてバブルを引き起こす可能性は否定できない。 そのときの株価水準を見通すことは困難だが、仮に投資家の要求収益率(エクイティリスクプレミアム:ERP)が2004―2007年の世界好況期並みの水準である4.5%まで低下すると現在の収益予想から逆算される日経平均株価の理論値は2万3000円となり、同期間の最低値並みの水準である4.0%にまで低下すると2万7000円となる。 *丸山俊氏は、BNPパリバ証券の日本株チーフストラテジスト。早稲田大学政治経済学部卒業後、三和総合研究所に入社し、クレディ・スイス証券を経て2011年より現職。 *本稿は、ロイター日本語ニュースサイトの外国為替フォーラムに掲載されたものです。(here)

http://jp.reuters.com/article/jp_column/idJPKBN0N60DR20150415 |

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。