http://www.asyura2.com/15/hasan94/msg/500.html

| Tweet |

円安はこのまま安定均衡とはなりえない

http://diamond.jp/articles/-/68652

2015年3月19日 野口悠紀雄 [早稲田大学ファイナンス総合研究所顧問] ダイヤモンド・オンライン

2014年の秋以降、世界の金融・為替情勢が大きく変化した。アメリカが金融緩和を終了したのに対して、ユーロと日本が金融緩和を強化し、これによって、為替レートが大きく変化したからである。

では、円安は、アメリカが金融緩和を終了した世界における新しい安定的均衡なのだろうか? 以下では、円安が進行する条件にはかなりの無理が含まれており、そのため、円安は長期安定的な均衡とはなりえないことを指摘したい。

■円安のきっかけは アメリカ金融緩和終了

為替レート変化の基本的原因は、アメリカの金融緩和終了だ。

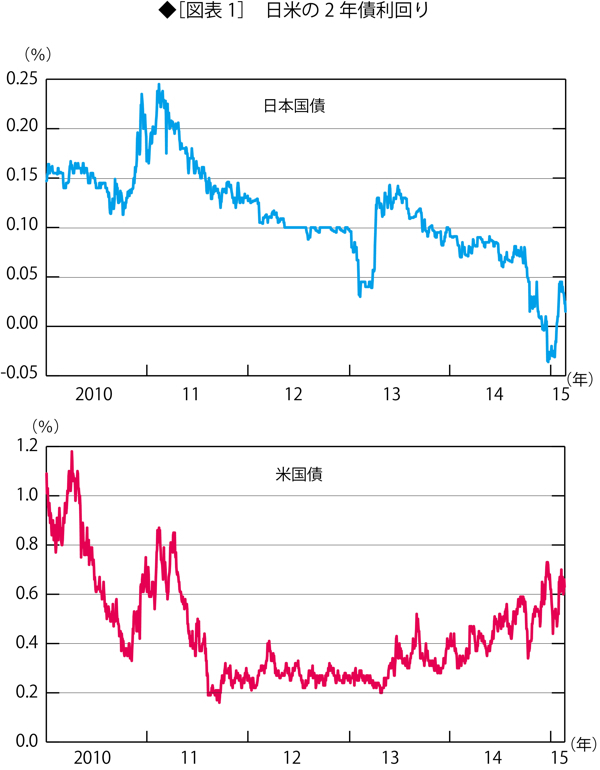

為替レートに大きな影響を与えるとされる2年国債の利回りを日米について見ると、図表1のとおりだ。

アメリカの金利がすでにかなり上昇していることがまず注目される。2011年秋から13年5月頃までの金融緩和期においては、0.25%程度にまで低下していた。しかし、13年5月に金融緩和の縮小(テイパリング)の可能性が言われ始めると上昇を始め、それ以降、ほぼ傾向的に上昇してきた。14年10月に金融緩和の終了が正式に宣言され、12月末には利回りは0.7%を超えた(3月中旬では0.69%)。緩和期に比べると、すでに3倍近い水準だ。

ただし、アメリカ2年国債金利は、06年夏には5%を超えていたので、それに比べれば現在の水準はまだ低い。だから、まだ上がる可能性はある。

しかも、アメリカの産業はドル高で不調に陥るような構造ではなくなっている。だから、産業界からのプレッシャーでドル安政策が取られることはない。世界通貨安競争にはならないのだ。

では、円安・ユーロ安は、アメリカの金融政策終了後のニューノーマル(新しい安定的均衡)なのだろうか?

そうは言えない。なぜなら、為替レートは、アメリカの金融政策だけでなく、日欧の金融政策によっても影響を受けるからだ。

日本銀行は14年10月末に追加金融緩和を行なった。14年秋から急激に円安が進行したのは、この影響でもある。また、ECB(欧州中央銀行)も金融緩和を行なった。そして、これによって、ユーロはドルに対して円以上に急激に減価した。

ここで重要なのは、日欧の金融緩和には、以下に述べるように無理な要素が含まれていることである。したがって、長期にわたって継続しうるものとは考えられないのだ。

■日銀が行なった追加緩和が金利上昇を抑えた

円ドルレートを考える場合にまず留意すべきは、日本だけの政策で円安を進めることはできないことだ。なぜなら、日本の金利水準は、すでに限界近くまで低下してしまっているからだ。したがって、円安が進むためには、アメリカの金利上昇が不可欠である。

ただし、日本の金融政策も関係している。なぜなら、アメリカの金利が上昇したとき、何もしなければ日本の金利も上昇する可能性が高いからだ。実際、2013年4、5月頃に、上述のようにアメリカの金利が上昇したのだが、このとき、日本の金利も上昇した(2年国債利回りは、3月末まで0.04%程度だったが、4月には0.1%を超えた)。

14年秋にそうしたことにならなかったのは、日銀が10月31日に追加緩和を決定したからである。追加緩和策では、マネタリーベースを年間で約80兆円増加するペースで資産買い入れを行なうこととされた。こうした大量の国債購入が、金利を抑えることになったのである。

つまり、円ドルレートはアメリカの金融政策だけで決まってしまうのではなく、日本の金融政策にも依存している。

日本の2年国債利回りは、それまでも低下を続けていたが、14年の始めから夏頃までは、0.08%程度で、あまり大きな変化がなかった。ところが、10月に入ってから急低下した(ただし、これは日銀の追加緩和発表前であったことに注意が必要である)。そして、12月末からはマイナスになった。

その後プラスに戻ったが、3月初めには0.02〜0.03%程度だ。長期的な水準と比較すれば、かなり低い。

10年国債の利回りも類似の動きを示した。そして、15年1月下旬に0.2%台にまで低下した(いまは0.4%台)。

異次元緩和措置の効果は、国債を購入することでその利回りを低位に抑えることだ。それが追加緩和で一層進んだのだ。

■国債市場を著しく歪めた追加緩和 金利抑制にはかなりの無理

ただし、以下で述べるように、金利抑制はかなりの無理を伴っている。

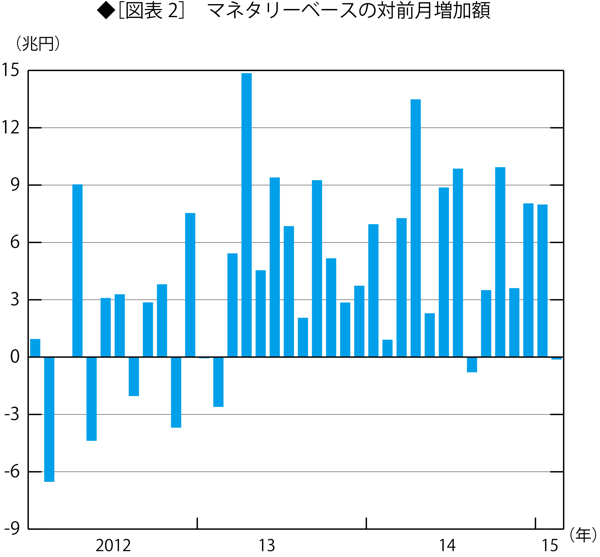

まず、マネタリーベースの増加は、追加緩和で目的とされたようには進んでいない。

追加緩和で目標とされた「年80兆円」とは、月平均で言えば6.7兆円だ。しかし、図表2に見るように、10月以降の対前月増加額平均は5.9兆円であり、目標を下回っている。これまでも巨額の国債を買い続けてきた結果、市中の国債が品薄になり、国債の購入を簡単には増額できないのである。

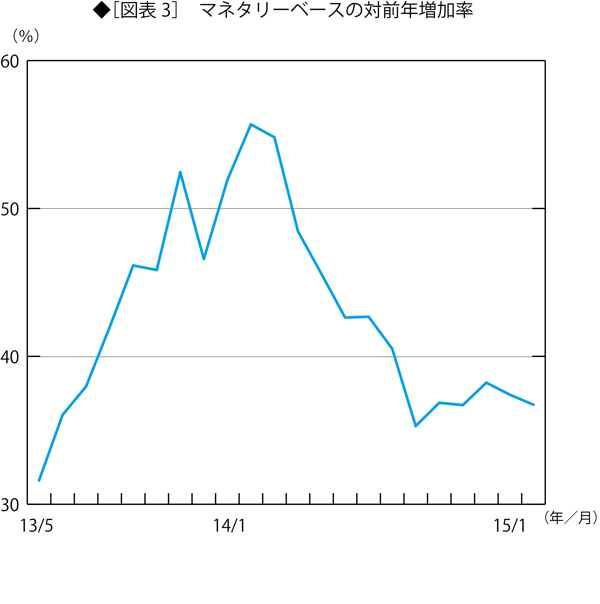

つまり、マネタリーベースは飽和状態になっていて、容易に増加できないのだ。実際、図表3に見るように、マネタリーベース残高の対前年増加率は、追加緩和前より低下している。

したがって、日銀は著しく高い価格で国債を買い上げざるをえない。このため、金利がマイナスになるような事態に陥った。

2年債の金利は、14年12月3日にマイナスになった。12月18日から15年1月27日までは連続してマイナスだった。12月24日には、マイナス0.036%になった。1年債の金利は、12月17日から1月27日まで連続してマイナスだった。12月24日にはマイナス0.036%になった。

以上で見た日本の金利の動きは、アメリカで金利が上昇しているのときわめて対照的だ。

なお、追加緩和はマネーストックにはほとんど影響を与えていない。M3の増加率を見ると、14年には、異次元前の水準に戻っていた。図表4に見るように、追加緩和はこれを戻しただけであり、対前年増加率は3%を下回っている。

要するに、追加緩和は、かなりの無理をして金利を抑えている。しかも、マネーストック増加等の金融緩和の本来の効果は生じていない。金利を力ずくで抑えているだけだ。高値で国債を購入しているのだから、将来金利が正常化した場合には値下がりし、日銀に損失を与えることとなるだろう。

しかも、円安によって被害を受ける部門も、次第に明らかになっている。それは、中小企業や消費者だ。彼らの声が政治過程に表れるようになれば、これまでのような円安政策は継続しえないだろう。

すでに述べたように、アメリカの金利が上昇しても、日本が金利を抑えなければ、日米金利が拡大することはなく、したがって、円安進行を食い止めることができるのだ。そうした方向へ向けての政治的な圧力がかかることがありうる。

■ユーロ情勢はいまだに不安定 問題が深刻化すれば円高要因に

円安が長期安定的均衡と考えられないもう一つの理由は、ユーロ情勢にある。

2011年の春から夏にかけて、1ユーロは1.4ドルを超えていた。その後1.3ドル程度にまで減価したが、13年夏から再び増価し、14年春には1.4ドルに近づいていた。

ところが、4月以降、急激な減価が始まり、1ユーロ=1ドルという「パー」に近づいている。5月の1.38ドルから1.05ドルまで24%もの減価だ。

現在のレベルは、歴史的なユーロ安だ。ECBは3月から量的緩和政策を始め、ユーロ安に拍車を掛けている。

ところで、この状態も安定した均衡とは考えにくい。

それは、ユーロ問題の基本が解決されていないからだ。ギリシャ支援策を取りまとめられるかどうかといった問題だけではない。より本質的で深刻な問題として、ドイツが負っている負担がある。

今回のECBの金融緩和も、ドイツに負担を掛けている。高値で購入した国債が将来減価する可能性は高く、その負担の多くはドイツが負うからだ。さらに、ユーロが減価することに対するドイツ国民の不満もあると思われる。ドイツ国民は、伝統的に強い通貨を望む。そして、ユーロ以前の時代には、西ドイツのマルクは強い通貨であり、ドイツ国民はそれをよしとしていた。現在生じているようなユーロ安は、ドイツ国民には耐え難いものだろう。

「ユーロの維持責任」は、ドイツが負っている第2次大戦の負債の最大のものだが、ドイツ国民の我慢がいつまで続くか分からない。ユーロが抱える本質的な問題とは、ギリシャの離脱ではなく、ドイツの離脱である。

仮にユーロ問題が深刻化すれば、10〜12年頃のようにユーロ圏から資金が逃避し、それが日本に流入して円高を引き起す事態は十分考えられる。

現実の為替レートを見ても、14年12月初めには1ユーロ=150円程度であったが、3月中旬には128円程度までのユーロ安が進んでいる。これは13年6月頃の水準である。円高期に1ユーロ=100円程度までの円高・ユーロ安が進んだことには及ばないが、14年中に140円以上の水準が続いていたことと比べると、かなりの変化だ。

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。