http://www.asyura2.com/15/hasan93/msg/178.html

| Tweet |

【第9回】 2015年1月22日 野口悠紀雄 [早稲田大学ファイナンス総合研究所顧問]

| ★阿修羅♪ > 経世済民93 > 178.html ★阿修羅♪ |

|

| Tweet |

【第9回】 2015年1月22日 野口悠紀雄 [早稲田大学ファイナンス総合研究所顧問]

現在、世界的な投機資金の流れが大きく変化している。それが、原油価格、為替レート、株価などを揺さぶっている。また、異常とも言える金利の低下現象が世界的な規模で起きている。

なぜこうした動きが生じたのか? 世界はいまどこに向かっているのか? これらについて考えることとしよう。

金融市場の動きは非常に複雑だ。国際収支統計など資金の流れを直接記録する統計はあるが、金融市場の動きを分析するのには、いかにも不十分だ。実際に何が生じているかを掴むには、金利や為替、原油価格などの価格データから間接的に推測せざるをえない。

複雑な現象を間接的に把握しなければならないので、大局的な動きをまず掴んでおく必要がある。

そこで、2004年頃以降の動きを概観し、その延長線上に、最近起きていることを位置づけてみよう。

【第1期】アメリカ住宅価格バブル(04〜07年)

アメリカの経常収支赤字が拡大し、日本、中国、産油国からアメリカへ資本が流入した。この資金は住宅ローン担保証券(MBS)市場に流入し、住宅価格バブルを引き起した。

【第2期】アメリカ金融危機(07〜09年)

07年にMBSの価格が暴落し、金融危機が起こった。その最終段階が、08年9月のリーマンショックだ。

金融危機の進展につれて、投機資金は、原油等の資源・商品に向かい、原油価格を始めとする一次産品価格を急騰させた。これらは実需の増加で引き起こされたものではなく、投機資金流入の結果だ。しかし、08年秋以降は急落した。08年10月末の原油価格は1バレル60.51ドルとなり、140ドルを超えた7月の水準に比べると、42%程度の水準にまで低下した。

アメリカはリーマンショック直後から金融緩和政策を開始したので、投機資金は供給され続けた。しかし、MBSはもはや有利な投資対象ではなくなったので、投機資金はヨーロッパに向かい、東欧、イギリス、アイルランド、スペイン等で住宅価格バブルを引き起した。さらに南欧国債に向かった。この結果、南欧国債の利回りは低下した。

【第3期】ユーロ危機(10〜12年)

10年にギリシャ財政状況の悪化が表面化し、ユーロ危機が起きた。10年末から12年夏にかけて、南欧国債の利回りが高騰(国債価格が暴落)した。住宅価格のバブルも崩壊した。

投機資金はユーロ圏から脱出し、セイフヘイブン(安全地域)と見なされた日独米国債に向かった。その結果、ユーロ安、ドル高、円高がもたらされた。

以上は、これまでもよく認識されてきた事柄である。あまり認識されていなかったのは、投資資金が原油にも回帰していたと考えられることだ。

【第4期】アメリカ金融緩和の終了(2014〜15年)

リーマンショック後の期間において投機資金をファイナンスしてきたのがアメリカの金融緩和だが、それが終了した。つまり、「投機の時代」が終わったのだ。

金融緩和の時代には、短期資金の借り入れが容易になるので、借り入れによって総投資額を中核となる資金(年金基金など)の何倍にも膨らませて(レバレッジを掛けて)投資していた。

しかし、金融緩和が終了すると、レバレッジを縮小させざるをえなくなる。したがって投機マネーの総額も縮小する。これにより、原油価格下落が引き起こされたと考えられる。

原油価格下落の原因として、シェールガス革命、中国製造業の成長鈍化、サウジアラビアの減産回避、等々が指摘される。これらは、原油の実需給に関するものだ。

しかし、原油価格は、10年以降90ドルを超え、100ドルになっていた。08年7月に140ドルになったことに比べれば低いが、長期的水準より高い。1980年代後半から90年代は、20ドル程度だったし、2000年代前半には、上昇はしたものの、50〜60ドル程度だった。10年以降の価格上昇は、実需の増加では説明できない。

投機資金の縮小により、株価も影響を受けている。ダウ平均株価は、今年に入ってから下落基調だ。日本の株価も、同じような動きだ。12月初めにピークとなり、その後下落している。

こうして、全世界で、安全資産である国債への資金移動が生じている。金利が上がっているのは、ロシアなどの産油国だけだ。

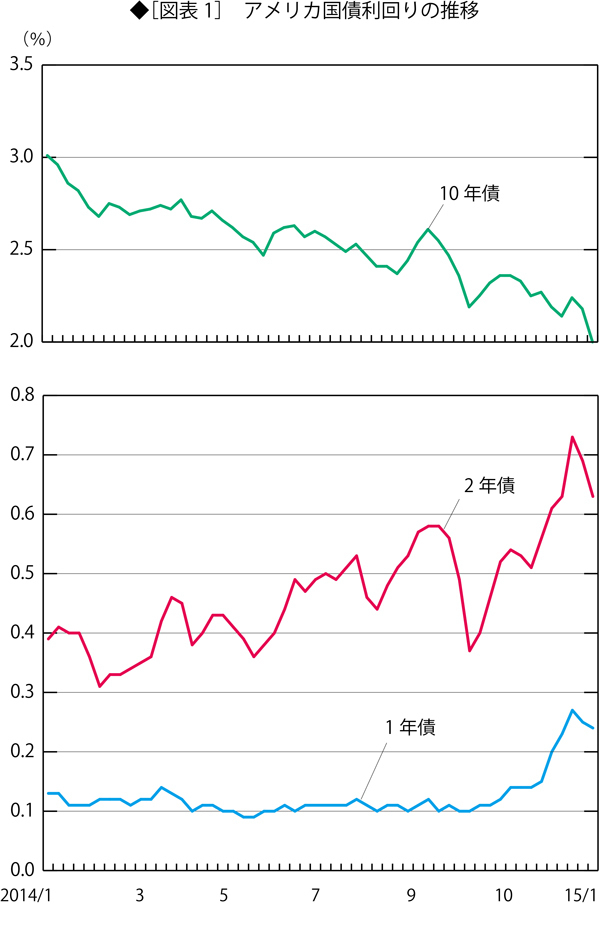

アメリカの10年債利回りは、2014年12月終わりから低下している。12月中は2.2%を超えていたが、いまは1.8%だ(図表1参照)。

ドイツ国債の利回りも低下している。

日本の国債利回りも低下している(ただし、これは、日本銀行の買い入れによる直接的効果の影響も大きい)。

ところで、「金融緩和終了なのに、アメリカの金利が上昇するのでなく、下落しているのはおかしい」と考えられるかもしれない。

しかし、これは不自然な動きではない。金利の動向をより詳しく見ると、図表1に示すように、1年債や2年債の利回りは、上昇しているのだ。

2年債レートは、14年10月下旬をボトムとして、上昇している。1年債の利回りは、12月にかなり上昇した。

その結果、金利の期間構造を示すイールドカーブは、傾きが緩やかになっている。これは、金融緩和が終了する場合のノーマルなパターンである。

為替レートに影響を与えるのは、2年債だと言われる。日米2年債の金利差は拡大しているので、円はドルに対して安くなるだろう。

このように、国または地域間の資金異動も生じているが、あまり大きくはないだろう。それよりは、リスク資産から安全資産への動きが大きいのだ。

ギリシャの10年国債利回りは、上昇している(2014年8月には5%台だったが、15年1月には一時10%を超えた)。これは、ギリシャの政情不安を反映したものだ。

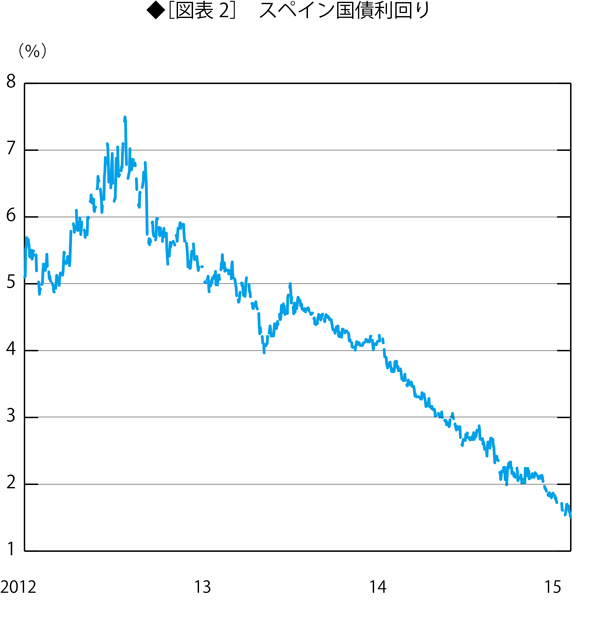

しかし、イタリア、スペインの国債利回りが低下していることに注目すべきだ(図表2)。

スペインの10年国債の利回りを中期的に見ると、12年夏には7%を超えていた。しかし、その後継続的に低下し、14年11月下旬からは2%を下回る水準になっている。15年1月に一時的に上昇したが、すぐに元の水準に戻り、現在では1.5%程度の水準になっている。ユーロ危機当時とは比べ物にならないほど低い水準だ。

イタリアの10年国債も、ほとんど同じ推移だ。12年夏には6.5%程度だったが、最近では1.6%程度である。

これは、上で見た第3期(ユーロ危機)とは明らかに異なる状況である。

11、12年頃には、QE3で膨れ上がっていた投機資金が南欧国債やヨーロッパの住宅投資から逃避し、セイフヘイブンと見なされた日独米に流れ込んだ。それは、日本では円高を引き起した。

それに比較すると、今回のユーロ圏からの資金流出は、さほど多くないだろう。また流出するとしても、主としてドルに戻るのだろう。実際、ユーロはドルに対しては弱くなった(14年夏には1ユーロ=1.38ドル程度だったが、15年1月には1ユーロ=1.16ドル程度になっている)。

しかし、円に対しては、さほど大きな変化が生じない可能性がある。14年12月以降、ユーロが円に対して弱くなったのは事実である。しかし、それは、11月から12月にかけて日銀の追加緩和で大きく円安になったのが元に戻っただけと考えられる。14年中のレートはほぼ1ユーロ=140円程度だったので、15年1月中旬の値1ユーロ=135円は、さほどのユーロ安とは思えない。

1月25日にはギリシャ総選挙が行なわれ、その結果いかんで、今後の事態がどう展開するかには大きな不確実性がある。しかし、財政緊縮反対を掲げる急進左派連合が第1党になるとの観測が一般的であるにもかかわらず、現実の為替、国債市場は以上で見たような状況だ。とすれば、今後ユーロで問題が生じるにしても、ギリシャだけの問題に留まり、11、12年のようにイタリアやスペインを巻き込むような事態にはならないのではないだろうか。

1月15日に、スイスフラン騒動が起きた。スイス国立銀行(中央銀行)によるスイスフラン上限の撤廃によって引き起こされたものだ。

スイス国立銀行は、2011年9月以降、1ユーロ=1.20スイスフランの上限を守るため、スイスフラン売り、ユーロ買いの介入を無制限に行なってきた。その結果、スイスの外貨準備高はGDPの7割を超える規模にまで膨らみ、ユーロ建て資産を保有するリスクを無視できなくなっていた。

ECB(欧州中央銀行)が22日の理事会で国債買い入れを決めれば、ユーロはさらに安くなる。また、上述のようなギリシャの問題もある。これらによってスイスフランへの資金流入が拡大することが予想されるので、上限を撤廃したわけだ。

これを受け、スイスフランが急騰。一時は、1ユーロ=0.86スイスフランと30%近く急騰した。スイスの主要株価指数は大幅に下落した。円も1ドル=116円台に上昇し、株価が下落した。世界中のFX業者が大混乱に陥り、破綻に追い込まれた業者も出た。

これは、ユーロの本格的な下落を意味するのだろうか? 確かにこれは、スイスフランとユーロの関係で引き起こされたものだ。だが、直接的には、フランの無制限介入を行なっていたことの問題だ。つまり、上限を撤廃したことが問題というよりは、これまで不自然な介入を続けてきたことが問題なのである。

http://diamond.jp/articles/-/65510 【第111回】 2015年1月22日 高橋洋一 [嘉悦大学教授]いよいよECB(欧州中央銀行)でも、量的緩和がカウントダウンになってきた。22日のECBの政策決定会合で、量的緩和の導入への動きになってきた(本稿執筆は21日)。

かつて、中央銀行の手法として、量的緩和には効果がない、副作用が強すぎてハイパーインフレになるという二つの極端な批判的な意見が多かった。特に、日本では、著名な学者が批判論者であった。

実は、量的緩和の先駆者は、先進国でいち早くデフレに陥った日本だ。日本では、デフレ解消の策として2001年4月から実施された。筆者は、小泉政権で竹中平蔵大臣の補佐官をしており、政権内で量的緩和の有効性を説き、弊害がないことを指摘していた。当時の日銀の量的緩和の問題点は、量の面で不十分であったことだ。

ところが、量的緩和そのものに反対している学者やマスコミが多く、2006年3月に量的緩和を解除してしまった。筆者は、これを批判し、デフレが遠のくことを予測し、それは的中した。

その理由は単純で、形式的なインフレ率0.5%、物価指数の上方バイアスを考えるとマイナス0.1%というデフレ状態なのに、量的緩和を解除し金融引き締めをしてしまったからだ。

この事情をよく覚えていたのが、当時の安倍官房長官だ。安倍氏は、今回2度目の総理になった後でも、当時の量的緩和の解除は時期尚早で失敗であったといっている。

どうして、インフレ率がマイナスなのに、量的緩和解除したのかというと、今のような2%インフレ目標がなかったからだ。デフレ志向が強い、当時の日銀にとって、インフレ率がマイナスで金融引き締めすることは当たり前だったのだろう。

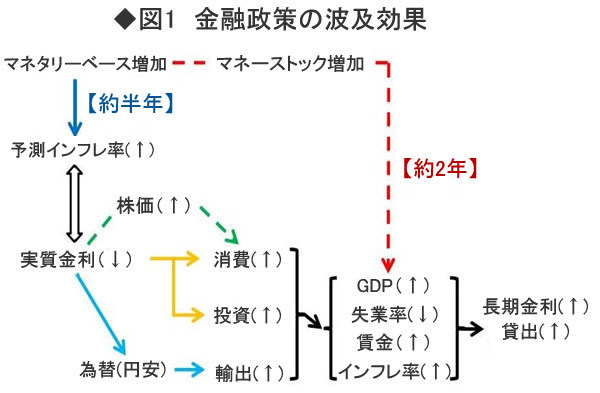

その当時、マネタリーベースの拡大が一定のラグで予想インフレ率を高めると、実質金利が下がって、ラグを伴って実物経済に波及し、2年程度あとのマクロの名目GDP成長率、失業率、賃金上昇率、インフレ率が決まってくること、その過程で株価や為替が決まることを理解している学者はほとんどいなかった。

筆者は、今から12年前に今の岩田規久男日銀副総裁とともにデフレ脱却のために本を書いた。最近復刻された『デフレをとめよ』(日本経済新聞社刊)だ。その本の中で筆者が書いたことのは、次の図のような、日銀がマネタリーベースを増やして予想物価上昇率を高めるという内容だ。

岩田規久男編「デフレをとめよ」(日本経済新聞社2003.02)第6章 IS-LM分析で記述

岩田規久男編「デフレをとめよ」(日本経済新聞社2003.02)第6章 IS-LM分析で記述これは、量的緩和を行えば予想インフレ率が高くなる。日本では半年程度のラグがあって、予想インフレ率は高くなった事実をもとにしている。中央銀行の国債買い入れで、名目金利が一定に維持されていると、実質金利が低下する。名目金利はゼロ以下に下げられないが、実質金利はマイナスにもできるのだ。これが、量的緩和のメカニズムである。

本コラムでは、第1回「ようやく世界標準の政策を採った日本銀行 量的緩和は物価・景気にこうやって効く」と第2回「シニョレッジ(通貨発行益)を見落としている 量的緩和「懐疑論」の誤り」で解説しているので是非ご覧いただきたい。

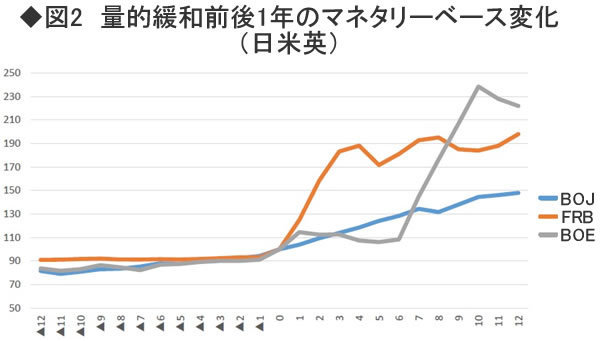

日本の量的緩和は不徹底に終わり、デフレから脱却ができなかったが、この日本の例をよく研究していたのが、米英である。2008年9月のリーマンショック直後に、量的緩和に踏み切った。日本が遅すぎて小さすぎたのを教訓として、即時で量的にも大きかった。

日本でも安倍政権になって、2012年4月から、理論的支柱者の岩田規久男氏を副総裁にして、やっと本格的な量的緩和になった。日本は先駆者なのに、周回遅れで10年遅れたわけだ。そして、日米英の量的緩和は、その効果を発揮している。

ちなみに、日米英の量的緩和の前後1年間におけるマネタリーベースの変化をみれば、以下のとおりだ。1年後におおよそ2倍である(下図)。

(資料)日本銀行、FRB、BOE

(資料)日本銀行、FRB、BOEその後は3倍程度になっている。それで、雇用の回復などの効果が出ているわけだが、ハイパーインフレになっているわけではない。そもそも、2%のインフレ目標とセットで量的緩和が行われているので、ハイパーインフレになるはずない。その一方で、デフレからも脱却できる。

今のECBをみていると、量的緩和を一発で思い切って実行できた米英、一度失敗したが2度目はできた日本、未だにできないユーロ圏ということで、興味深い。特に、ECBの量的緩和に反対するドイツ連銀は、旧日銀そのものだ。日本では、安倍政権という天の声で解決できたが、寄せ集めのユーロ圏では、一番力のあるドイツがごねているので大変だ。

量的緩和では、日米英、それにリーマンショック直後のスウェーデンなどの実例が既にあるから、ドイツもわかりそうなものだが、凝り固まった人にはそうしたモノは見えないようだ。

そういえば、今でも、量的緩和は効かないという学者やそれを信じる人がまだいる。さすがに、ハイパーになるという人はほとんどいなくなったが。「効かない」と「ハイパーになる」という真逆のことを、同じ人が言っていたので、それだけでも怪しいとわかりそうなものだ。

ドイツが抵抗しているのは、よくある中銀関係者の思い込みである。これは、日銀の人もしばしばいうロジックだ。ずばり、量的緩和するために購入した資産の毀損をおそれるのだ。

先週、突如SNB(スイス国立銀行=スイスの中央銀行)が、スイスフランの介入ポイントを放棄し、市場は大混乱した。実は、これもSNBが、資産の毀損を怖れたためだ。

上限を維持するには、マネタリーベースを増やすとともにユーロ債を購入する。実際、SNBのバランスシートはかなり大きくなっているが、そのうち外債が占める割合は9割程度になっている。

ただ、ここにきて、ECBで量的緩和の動きが出てきた。それでも、SNBが上限を維持しようとすれば、SNBはさらに外債を購入しバランスシートを大きくせざるを得なかった。もし、上限の防衛に失敗すれば、その場合、中央銀行の資産が大きく毀損するという問題が出てくる。

そのため、SNBは外債購入を断念し、上限の撤廃を行ったという次第だ。実際、ヨルダンSNB総裁は「国際情勢の変化から持続可能でないと判断した」と語った。

これは、中央銀行の行動としては正しくない。中央銀行が自分の資産毀損を気にしすぎて、スイス経済を犠牲にするからだ。

中央銀行には、一般の私企業では絶対にないものがある。上で参考に上げた第2回コラムで書かれている通貨発行益という収益だ。簡単にいえば、カネを刷れば確実に儲かるのだ。もちろん、高いインフレ状態でこれを使えばさらに高いインフレになって国民が困るが、デフレなら問題ない。むしろデフレから意図的にインフレを作るべきだ。いずれにしても、通貨発行益がある中央銀行は、資産が毀損しても倒産するはずがない。

この資産毀損恐怖症は、中央銀行関係者やマスコミには相当蔓延している。日銀も今でもそうだろう。かつて、バーナンキ・前FRB議長は、プリンストン大時代、筆者に、「中央銀行の資産の毀損なんて、国の経済全体でみれば些細な話なのに、中銀関係者は心配しすぎる。そんなに心配なら、政府と中銀で損失補填契約をあらかじめ結んでおけばいい」と語ってくれたことがある。

なお、SNBでまずかったのは、SNBは、きちんとしたインフレ目標を採用していなかったことだ。一応、インフレ率は2%以下となるよう金融政策を運営するという方針であるが、本音では2%以下ならマイナスでもいいとSNBは思っているのだろう。かつての日銀も同じで、SNBはインフレターゲットならぬ「デフレターゲット」なのだ。これは、きちんとしたインフレ目標にならないと直らない。

話をECBに戻すと、日米英の先例から、1年程度でマネタリーベースが2倍程度なので、ドイツの抵抗によって、そこまでにならないと市場は失望するかも知れない。

ECBの現在のマネタリーベースは1.2兆ユーロなので、少なくとも1年間で6000億ユーロ以上、1億ユーロの増加が見込めるような量的緩和が求められるだろう。

さらに、将来的には、ECBもきちんとした2%のインフレ目標が必要である。SNBとおなじように、一応2%という数字はあるが、実際にそれからずれても何もアクションをとらないようだと、金融政策の効果も期待できなくなる。

http://diamond.jp/articles/-/65498

|

|

|

|

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。|

|

|

|

|

|

|

|