http://www.asyura2.com/14/hasan92/msg/735.html

| Tweet | �@ |

�y��7��z 2015�N1��8���@����I�I�Y [����c��w�t�@�C�i���X�����������ږ�]

���������ō��c������_���}���ɖc�����A���{�o�ς��j�]���������R

�����Č��Ɋւ���c�_�́A�ʏ�͊�b�I�������x�i�v���C�}���[�o�����X�j�Ɋւ��čs�Ȃ��Ă���B����́A���Ɋ֘A������x�����O�������x���B���{�̎��Z�ɂ��A2020�N�x�܂ł̍������ڕW�̒B���͍���Ȃ��̂́A�����Đ[���Ȗ�肪�������邱�Ƃɂ͂Ȃ�Ȃ��B

�������A�����Ɋւ���{���̖��́A��b�I�������x�̊O�Ŕ�������B���Ȃ킿�A���̗���������債�A������������Řd�����Ƃɂ���āA�����Ԏ����Ⴞ����ɑ��傷��\��������̂��B

�ȉ��ł́A���{�̎��Z�Ō��c���̑f�c�o�䂪���X�ɒቺ����̂́A�����Ƃf�c�o�Ɋւ��ēs���̂悢���肪�u����Ă��邽�߂ł��邱�ƁA�܂��A�^�̖��͎��Z�����������i2023�N�x�j�Ȍ�ɐ����邱�Ƃ��w�E����B

���͊�b�I�������x�̊O�Ŕ�������

�{�A�ڂł��łɏq�ׂ��悤�ɁA��b�I�������x�Ɋւ������A2020�N�x���܂ł̐��{���Z�i �u�������̌o�ύ����Ɋւ��鎎�Z�v����26�N1��20���A�ȉ��u���Z�v�j�Ɏ�����Ă��錋�ʂ́A���قǖ����̂�����̂ł͂Ȃ��B���Ȃ킿�A�����őz�肳�ꂽ���ڂf�c�o�̐�����O��ɂ������A�Ŏ��L�т̑z��͑Ó������A�Ώo�L�т̑z����Ó��ƍl������B�������A�z�肵�����������B���ł��Ȃ���A�Ŏ��͌���B�����ōΏo�͐L�ё����邾�낤�B�܂��A�N���̃}�N���o�σX���C�h�������ł��Ȃ��\��������B�����������ƂɂȂ�A��b�I�������x�͈������邾�낤�B

�������A������d�v�Ȗ��́A��b�I�������x�̊O�Ŕ�������̂ł���B

���Ȃ킿�A���c�������łɋ��z�ł��邽�߁A��������������ƍ��̗�������}������̂��B�����d�����߂ɍ��s����ƁA�Ⴞ����ɍ��c�����c��オ��A�������j����댯������ �i��1�j�B

�����㏸�ɂ�荑��������A���̂��ߍ����Ԏ����g�傷��́A�u���Z�v�ł�������Ă���B

�u�o�ύĐ��P�[�X�v�ō��̈�ʉ�v�ɂ��Č���ƁA14�N�x����20�N�x�̊��Ԃł́A��b�I�������x�Ώیo�11.4���~��������̂ɑ��āA�����17.6���~��������B20�N�x����23�N�x�̊��Ԃł́A��b�I�������x�Ώیo���6.2���~�����������Ȃ����A����͂킸��3�N�Ԃ�13.1���~����������B���̂悤�ɁA����̑����͒������A���̂�����o��̑���������B

���̌��ʁA�Ώo�ƐŎ����Ƃ̍��z�́A14�N�x����20�N�x�̊Ԃɖ�10���~������B������20�N�x����23�N�x�ɂ́A����ɖ�10���~������B�킸��3�N��10���~�������Ă��܂��̂��B�����d���ɂ́A��{�I�ɂ͍����s�ɂ�炴������Ȃ����낤�B

���������ɍ��s�ꂪ�Ή��ł���̂��A���邢�͓���ɂ�鍑�w�������̎��_�ɂȂ��Ă�������������Ȃ��̂��A�܂��������������Ȃ��B

����A20�N�x�Ȍ�ɋ}���ɑ�������̂́A18�N�x�܂ł͖��ڒ������ڋ������Ⴍ�z�肳��Ă��邩��ł���i �}�\1�Q�Ɓj�B���ڒ��������́A14�N1.0������20�N�ɂ�3.9���ɏ㏸���A�����4�����ď㏸����Ƃ��Ă���B����́A�s���R�ȉ��肾�B

�ŋ߂̐��N�Ԃł́A�َ������Z�ɘa�ŋ��z�̍����w������Ă��邽�ߋ���������߂ĒႢ�����ɗ}�����Ă��邪�A����ُ͈�ȏł���B18�N�x�܂ł̊��Ԃɂ����Ė��ڋ��������ڂf�c�o�L�ї����Ⴂ�̂́A �}�\2�Ɏ����ꂽ�ߋ��̐������炵�Ă��A���������������B

19�N�x�ȍ~�́A�}�N���ϐ��𐳏�Ȍ`�ɂ���������Ȃ����߂ɁA������4������Ƃ���Ă���̂��낤�B�������A���ꂪ����ɉe��������Ԃ́A�v�Z�̑ΏۂƂȂ��Ă��Ȃ��i���̓_�͌�Ō�������j�B

(��1�j�������㏸���Ă��A����������͂����ɂ͑������Ȃ��B�V�����ɂȂ�̂́A�c���S�̂ł͂Ȃ��A�V�K�ɔ��s����镪���������炾�B�������A�V�����ւ̈ڍs�͂��Ȃ葁���i�s����B

���̕��ʍ��c����2014�N�x����780���~�ł���A14�N�x�����s���z��181���~�Ȃ̂ŁA2�N��ɂ�46.4�����V�����ɓ���ւ��A4�N��ɂ�92.8��������ւ��B

�Ȃ��A2014�N�x�����s�v��͈ȉ��̂Ƃ���(���~�j�B

1,815,388 �����s���z

1,221,495 �؊�����

160,000 ������

412,500 ��ʉ�v��

�܂��A2014�N�x�\�Z�ł̍���́A�ȉ��̂Ƃ���(���~�j�B

232,702 ����

131,383 �����Ҕ�

101,319 �������

���c���̑f�c�o��́A

�����ƌo�ϐ������̉���ɂ��

�u���Z�v�ł́A�����������ɂ�������炸�A���c���̑f�c�o�䂪�u�o�ύĐ��P�[�X�v�ŏ��X�ɉ�����Ƃ��Ă���i��2�j�B

�������A�����Ȃ�̂́A�����ƌo�ϐ������̉���ɂ��B�ߋ��̎��ۂ̒l�́A �}�\2�Ɏ����Ƃ��肾�B���ڂf�c�o�L�ї���1���ȉ��ł���A10�N�������́A2005�`08�N���܂�1.5�����x�ł���B����ɔ�ׂ�ƁA18�N�x���܂Ŗ��ڂf�c�o�����������ڋ�����荂���z�肳��Ă���͕̂s���R�ł���A���̂��Ƃ����c���̑f�c�o��ቺ�̌����ƂȂ��Ă���B

�����ŁA�����ƌo�ϐ������̉����ς����ꍇ�Ɍ��ʂ��ǂ��Ȃ邩���v�Z���Ă݂悤�B�����őΏۂƂ���̂́A���Z�ɂ�����u���E�n���̍����v�ł���B�܂��A�u���Z�v�̂����A�u�o�ύĐ��P�[�X�v���Q�Ƃ��邱�ƂƂ���B

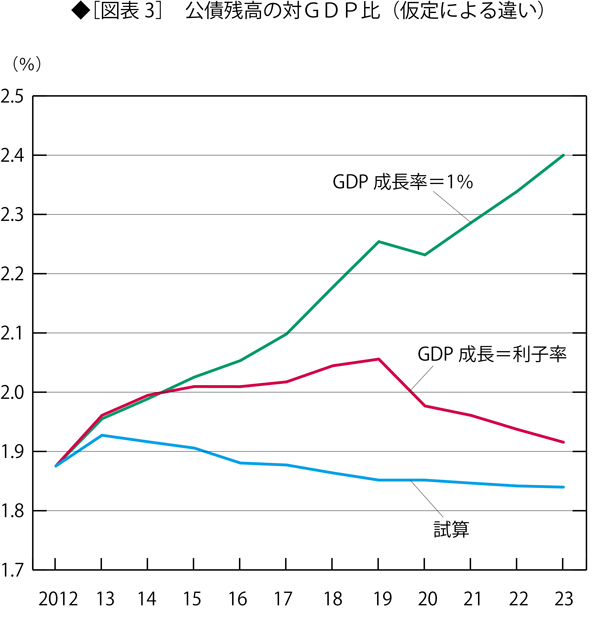

�}�\3�ɂ����ẮA���Z�̌��ʂ̑��ɂ��̏ꍇ���������B

��1�́A�����Ƃ��Ă͎��Z�̌��ʂ�p���A�f�c�o�̐������͋����ɓ������Ƃ����ꍇ�ł���B��2�́A�f�c�o��������1���̏ꍇ�ł��� �i��3�j�B

���ʂ�����ƁA���Z�̏ꍇ�́A���c���̑f�c�o���13�N�x���s�[�N�ł���A����ȍ~23�N�x�܂Œቺ�𑱂���B23�N�x�̒l��12�N�x���Ⴍ�Ȃ�B

�������A�f�c�o�����������q���Ɖ��肷��ƁA19�N�x�܂Ŕ䗦�͏㏸�𑱂��A23�N�x�̒l��12�N�x��荂���Ȃ�B

�f�c�o��������1���Ɖ��肵���ꍇ�ɂ́A�䗦�͏㏸�𑱂��A23�N�x�ɂ�2.40�ɂȂ�B

�i��2�j���c���T�O�ɂ���

2014�N�x���ɂ����č��̕��ʍ��c����780���~�ł���B����ɁA�ؓ����A�n���Ȃǂ��������971���~�ɂȂ�B���̑��ɁA�������̍��c���T�O������i �w���{�̍����W�����x��P.6�Q�Ɓj�B

�����A�u���Z�v�ɂ�����14�N�x�́u�����c���v��958.9 ���~���i���̐�����14�N�x�����A14�N�x���ϒl�����炩�łȂ��j�B

�i��3�j�o�ϐ������̌��ʂ����ς��A�Ŏ��̌��ʂ����ς��A���������āA��b�I�������x�̌��ʂ����ς��B

�������A���̉e���͂��܂�傫���Ȃ��B���̗��R�͂��̂Ƃ��肾�B

���܁A�f�c�o��������2������3���ɕς�����Ƃ��悤�B�Ŏ��̒e���l��1�Ƃ���A����ɂ��Ŏ��̑������́A1.03�^1.02��1.01�B�܂�1����������ɉ߂��Ȃ��B�Ƃ��낪�A���q����2������3���ɕς�����Ƃ���A���������4�N��ɂ�1.5�{�ɂȂ�B

���������āA�����ƌo�ϐ��������������Ƃ��Ă��A����炪���傷������x�����̂ق����Ŏ��������傫���������A���������č����Ԏ��͊g�傷��B

�{���̖���

2023�N�x����ɂ���

�u���Z�v�́A2023�N�x�܂ł̌��ʂ��������Ă��Ȃ��B�������A�{���̖���23�N�x��ɔ�������B�Ȃ��Ȃ�A���ڋ�����20�N�x�ȍ~�ɋ}�㏸���邩��ł���B

18�N�x�܂ł͖��ڂf�c�o�������̂ق������ڋ�����荂���Ƒz�肳��Ă��邪�A20�N�ȍ~�͂��̊W���t�]���A���ڋ����̂ق������ڂf�c�o��������荂���l�ɂȂ�B���������āA�h�[�}�[�̒藝�ɂ��A���c���̑f�c�o��͏㏸����͂��Ȃ̂ł��� �i��4�j�B

������V�~�����[�V�������͂Ŋm���߂����ʂ��A �}�\4���B�����ł́A14�N�x�Ȍ�ɂ��A���̂悤�ɉ��肵���B

�i1�j���ڋ����́A13�N�x��4.8������s�ρB

�i2�j�f�c�o�������́A13�N�x��3.7������s�ρB

�i3�j�����̕ω������������ɗ^����^�C�����O�����A���Y�N�x�̋����Ɍ��c�����悶���z�������c������������Ƃ���B�Ȃ��A(��2�j�ŏq�ׂ��悤�Ɂu���Z�v�ɂ�����u�����c���v�̐����͔N�x�����N�x���ϒl�������炩�łȂ����A�����N�x���ς̐����Ɖ��߂��A���Y�N�x�̋����ɓ��Y�N�x�̌��c�����悶�邱�ƂƂ���B

�����āA��b�I�������x�ɂ��ẮA�Ԏ��[���̏ꍇ�Ɗ�b�I�������x�̐Ԏ����c��ꍇ���v�Z�����B��҂ł́A14�N�x�̐Ԏ�16.3���~����A�f�c�o�������Ɠ����ŐԎ�����������Ƃ����B

���ʂ�����ƁA�Ԏ��[���̏ꍇ�ɂ́A���c���̑f�c�o��́A22�N�x��1.84�܂ł͒ቺ���邪�A�������{�g���ŁA�Ȍ�͌p���I�ɏ㏸����B�����āA50�N�x�ɂ�2.45�ɂ܂ŏ㏸����B

���N�x�̌��c���̑����z�́A14�N�x�ɂ�9.6���~�ł����Ȃ����A20�N�x�ɂ�45.7���~�ɂȂ�A30�N�x�ɂ�84.3���~�ɁA40�N�x�ɂ�134.8���~�ɂȂ�B50�N�x�ɂ�215.3���~�ɂȂ�B

��b�I�������x�̐Ԏ����c��ꍇ�ɂ́A���c���̑f�c�o��́A19�N�x�̃{�g��1.85����}���ɏ㏸���A50�N�x�ɂ�3.75�ɂȂ�B

���N�x�̌��c���̑����z�́A20�N�x�ɂ�68.3���~�ɂȂ�A30�N�x�ɂ�134.�P���~�A�����āA40�N�x�ɂ�229.8���~�A50�N�x�ɂ�389.6���~�ɂȂ�B

���̂悤�ɋ��z�̎c�����������ɂ��ċz��������̂��A�܂������z�������Ȃ��B

�i��4�j�h�[�}�[�̒藝

�����ƌo�ϐ����������c���̑�GDP��ɗ^����e���́A���̂Ƃ��肾�B

�it�|1�j�N�x���̌��c����D(t�|1)�At�N�x�̊�b�I�������x�Ԏ�����t�At�N�x�̌��c���ɌW��������i�A�����Ҋz��qD(t�|1)�Ƃ���ƁAt�N�x�̌����iD(t�|1)�{qD(t�|1)�B

t�N�x���̌��c����D(t)�́AD(t�|1)�|qD(t�|1)�{iD(t�|1)�{qD(t�|1)�{��t��D(t-1)�{iD(t�|1)�{��t�B

�}�\4�̃V�~�����[�V�������f���ł́A���̎��ɂ���Č��c���̐��ڂ��v�Z�����B

������H�A��t��0�̏ꍇ���l���悤�B���̏ꍇ�ɂ́AD(t)��(1�{i)D(t�|1)�B���������āAD(t)��(1�{i)^t D(0)�B

�����ŁAt�N �x�̂f�c�o��Y(t)�A��������g�Ƃ���AY(t)��(1�{g)^t Y(0)�B���������āA���c���̑f�c�o��́AD(t)�^Y(t)=[(1�{i)�^(1�{g)]^t D(0)�^Y(0)�B

�Ȃ甭�U����B �Ȃ���Ai��g �Ȃ�[���Ɏ����Ai��g t�̑����ɔ����A���̒l�́Ai��g

��������������A

���܂��܂Ȗʂő傫�Ȗ�肪��������

�ȏ�̌������番����悤�ɁA���{�����̏���������̂́A�����̓����ł���B��������������A���̗�������}������B���c���̑f�c�o��́A�f�c�o�������Ƌ������ǂ̂悤�ɐ��ڂ��邩�ɂ���āA�傫���ς��B

�u���Z�v�ɂ�����2020�N�x���܂łɌ��c���̑f�c�o�䂪�ቺ����̂́A����܂ł̎��_�Ŗ��ڋ������Ⴍ�z�肳��Ă���A�܂����ڂf�c�o�����������ڋ�����荂���z�肳��Ă��邩�炾�B���̑z�肪��������Ȃ���A���ʂ͑傫���قȂ�B

�����_�ł͓���ɂ���ʂ̍��w���ɂ���āA�������s���R�ȂقǒႢ�����ɗ}�����Ă���B�������A����������Ԃ͂��܂ł�����������̂ł͂Ȃ��B

�u���Z�v�őz�肳��Ă���悤�ɒ���������4�����z���鐅���܂ŏ㏸����A�������x�ȊO�ł��A���܂��܂Ȗʂő傫�Ȗ�肪��������B

�܂��A���Z�@�ւ��ۗL���鍑�ɂ́A�c��ȕ]�������������邾�낤�B���{��s�َ͈������Z�ɘa�ɂ���ċ��z�̍����w�����ۗL���Ă��邪�A�����ł����z�̑�������������B����́A����[�t���̌�����ʂ��āA�������S�ɂȂ�B

���{�̍����ƌo�ς́A���̓_�Ɋւ��đ傫�ȕs�m�����ɕ�܂�Ă���ƌ��킴������Ȃ��B

http://diamond.jp/articles/print/64720

�����m��̑��_�����I

�y��110��z 2015�N1��8���@�����m�� [�Éx��w����]

�����}���I�������M���V�����̏����\��

�������i�͕č��̋��Z����Ō��܂�

��N�̈��{�����̑��I�������ŁA�����͏オ��Ƃ����A�����ڂŌ�������������B�Ƃ��낪�A�����Z���̖ڐ���݂�ƁA������ؓ�ɂ͂����Ȃ��悤���B���̓T�^���A6���̓��o���ϋ}��525�~���ł���B

�������ƃM���V���s���ƐV���ŏ�����Ă���B�������͂���܂Ő�i���ɂ���Čb�݂̉J���������A�ŋ߃A�����J�Ő���ȃV�F�[���I�C���Y�Ƃɂ͂������ă}�C�i�X���B�M���V�������[�����E�Ƃ������ƂɂȂ�ƁA���Z��@�ĔR�ɂȂ肩�˂Ȃ��Ƃ����s�����悬��B���̂悤�ɁA�}�X�R�~��s��W�҂́A�ڂ̑O�ŋN���������ۂ��Ђ�����ǂ��B�}�X�R�~�ŕ����s��W�҂̌��t�́A���ۖʂ�������̒ʂ肾�낤���A���̖{���͂Ȃ��Ȃ������Ȃ����낤�B

�M�҂͌o�ϊw�҂Ȃ̂ŁA���ۖʂł͂Ȃ��A���̖{�����l����̂��d���ł���B�����āA�����̊����̌��ۂ��ނɂ��āA���̔w�i�ɂ���o�ϗ��_��������邱�Ƃ��A�����s���Ă���B�o�ϗ��_���L�p�Ȃ̂́A�����ʂ����ʂ��悭�����ł��邾���ł͂Ȃ��A���������悭�\�z���邱�Ƃ��ł��邩�炾�B���̂������ŁA�M�҂́A�ڐ�̒Z���\���͂ł��Ȃ����A�����ڂŌ��������\���͂��������̑ŗ����B

�������i��1�o����50�h�����x���ύt�_

������A���̐�D�̋@��ł�����̂ŁA�����\����{�R�����ōs�������B���_�������A�����������[�������������ɂ͋��Z������A���̓������݂Ă���A�����̗\���͂���Ȃ�ɉ\���B�����_�ł́A�قƂ�ǂ̎s��W�҂́A���̔w��ɂ��錴���𗝉����Ă��Ȃ��̂ōQ�Ăӂ��߂����A���̂����i���̎��Ԃ������̂͂�����Ɠ���j�A�s��W�҂�����Ɨ������i�݁A�������������ɂȂ�Ȃ��Ȃ邾�낤�B

�܂��A�������ɂ��āA���ۖʂ̈�ʓI�ȉ��������Έȉ��̂Ƃ��肾�B

��N6���ɂ�100�h���^�o�������Ă������A����60�h���^�o�����O��ɂ܂ʼn������Ă���B�������i��2011�N����4�N�܂�3�N�����̊ԁA100�h���^�o�������Ă����B���̍��l�͂���܂ł̗��j�łȂ��������Ƃ��B���̊ԁA�V�F�[���I�C���ŋ��������������A���B�̌i�C����ȂǂŎ��v���ቺ�C���������B

�������A���ۂ̌�������͉�����Ȃ������B����́A2011�N�̃��r�A�����2014�N�̃C�X�������Ƃ����n���w�I�ȗv���ł������B�����W������Ă��Ă��n���w�I�ȗv���Ō�������͈ێ�����Ă����Ƃ���A��N�㔼�ɂȂ��āA���������n���w�I�ȗv���̈��e�����Ȃ��Ƃ킩��ƁA�������i�͉����n�߂��B���ꂪ�N���ɂȂ����̂�10�����{�̂��Ƃł���B���̈��������������̂́A�T�E�W�A���r�A�̐Ζ��A�o���i�̈��������������B�T�E�W�A���r�A���܂ނn�o�d�b�i�Ζ��A�o���@�\�j�����������i�x���̂��߂Ɍ��Y����Ɨ\������Ă������A���Y���ӂɎ���Ȃ������B

�������i�́A�n�o�d�b�̌����Ƃ���Ɍ��܂��Ă����̂��낤���B�f�[�^������A���̓����̓m�[���B1986�N����̌������i�́A���Ȃ�̒��x�A�A�����J�̋��Z����i�}�l�^���[�x�[�X�j�Ō��܂��Ă���i�}�\1�j�B����́A����قǕs�v�c�Ȃ��Ƃł͂Ȃ��B�������i���h�����Ăł���A�}�l�[�̗ʂň�ʕ��������܂�̂́A��{�I�ȃZ�I���[�ł��邪�A�������i�����̑�\��ƂȂ��Ă���Ǝv�������B

�������i���A�����J�̋��Z����i�}�l�^���[�x�[�X�j�Ō��܂�͂����Ȃ��Ƃ����Ă��A�f�[�^���猩������ł���A���̗��t�������_�I�ɂł���B���������Z����i�}�l�^���[�x�[�X�j�����Ō��܂�Ƃ����Ă���킯�łȂ��A�}�l�^���[�x�[�X�̂ق��ɁA�Ⴆ�A�A�����J�̐��Y�w�����Ƃ�A�������i�����[�}���V���b�N���ɋ}���������Ƃ������ł��A���̓�̕ϐ���9���̌������i�̓���������ł���悤�ɂȂ�B

���̂悤�ɁA�������i���A�����J�̃}�l�^���[�x�[�X�ł��Ȃ�����ł���ƂȂ�ƁA����̌������i�̉����́A�����W�Ō��ۖʂ���������̂Ƃ͈Ⴂ�A�A�����J�̋��Z����̏o������肵���Ƃ�������B

�}�\1�ł킩��悤�ɁA�A�����J�̃}�l�^���[�x�[�X�͗ʓI�ɘa�ɂ���āA���[�}���V���b�N�ȍ~�}���Ɋg�債���B����͊�@�Ή��Ƃ��Ă͐����������킯�����A�����ɁA�������i�̏㏸���������B���ꂪ�悤�₭6�N�����ďo���ɂȂ����킯�ŁA�������i�̋}���͂��̏o������肵�����̂Ƃ�������킯���B

�����ł���A�ǂ̒��x�܂Ō������i�������邩�A������x�\�z�ł���B�A�����J�̋��Z���A����ł���}�l�^���[�x�[�X�ɖ߂�̂ł���A��̐}����v�Z����錴�����i��50�h���^�o�������x�ł���B�Ƃ������Ƃ́A����܂ł̋}���łقƂ�Nj��Z����̏o����D�荞�̂ŁA����ȏ�̋}���͂��܂�l���ɂ����Ȃ�B

�������A�����W�ɂ���ẮA���������ύt���i��˔j���ăI�[�o�[�V���[�g����\���͂���̂����A��������܂蒷���ɂ킽���ċN���邱�Ƃ͂Ȃ��Ȃ��l���ɂ����B�����܂ňꎞ�I�ȃI�[�o�[�V���[�g�����炾�B

�œK�ʉ����͂ݏo���M���V��

���ɁA�M���V���s�����B����́A�M���V���̃��[�����E���ǂ̂悤�ɍl���邩�ł���B���́A�M�҂͖{�R�����ŁA�M���V���̃��[�����E�͏����I�ɂ͕K�R�ł���A�Ƃ��łɏ����Ă���B�����́A2011�N10��20���t�u�M���V���̓f�t�H���g�i���s���s�j��K�� ���j�ƍœK�ʉ����_�ʼn������̖{���v��2012�N5��17���t���u���ُk�����h���I���ŏ��� ���B�ł��ꂩ�牽���N���邩�v�ʼn�����Ă���B

���̌����́A�m�[�x���o�ϊw�܂���܂����o�ϊw�҃}���f���ɂ��œK�ʉ����_���g�������̂ł���B���̃G�b�Z���X�������A���ʒʉ݂�K�p����ɂ́A�������̏������K�v���B���ɁA���ꂼ��̍��̌i�C��C���t�����̕ϓ��Ȃǂ���v���Ă���K�v������B�e���ɓ����������K�p�����̂�����A�i�C��C���t�������o���o���ł́A������Ȃ����Z�����[�N���Ȃ��B���ɁA�e���̌i�C�������邽�߂ɂ́A�e���Ԃ̖f�Ց��݈ˑ��������K�v������B��O�ɁA�i�C�̍D�s���ɍ��킹�Đl�X���e�����ړ��ł�����A�\���������e�ՂɂȂ�悤�ȘJ���s��̊J������o�ύ\���̏_����K�v���B

�������������𐔒l�����Č���ƁA�M���V���̓��[���̍œK�ʉ�����͂ݏo�Ă��܂��B�����ɃM���V���Ƃ������Ӎ��܂œ������[���ʉ݂ɂ���̂ł͂Ȃ��A�œK�ʉ��̉����������������S���i���[���̔��������̍��v���X�A���t�@�j�������A�������[���ʉ݂��̗p�����ق��������B

�M�҂����Z�������ʂ́A���̐}�\2�̒ʂ肾�B

�c�̎���̉E���͍œK�ʉ��ɍ��i�A��45�x�̓_���̉����͊��S�ɕs���i�ł���B������݂�A�M���V���������܂��������[���ɂƂǂ܂�Ӗ����Ȃ��̂��킩�邾�낤�B

���_�I�ɂ̓M���V���̓��[�����E

�����������Ƃ̓��[��������������A�M�҂Ɍ��炸�A���_�I�ɗ\������Ă����B�Ƃ��낪�A���[�����g�傷��Ƃ��������I�Ȗ�S�́A���������o�ύ������𗽂����Ƃ������ł���B

�������A���̍œK�ʉ����_��m���Ă���ƁA�������������I�Ȗ�S�́A���S�������[���ɕs�K�Ȏ��Ӎ������D���邱�Ƃɂ���āA���v�邱�Ƃ������Ă���B�܂苤�ʒʉ݃��[���̓h�C�c�ɂƂ��Ċ����Ȃ̂ŁA���[������ł̓h�C�c���e�Ղɏ��Ă�킯�ł���B���̂��߁A�h�C�c�Ȃǂ̒��S���̓��[���̗��E��F�߂Ȃ����Ƃ������̗��v�ɂ��Ȃ��Ă���B

�����Ƃ��A�M���V���ɂƂ��Ă͂��܂������̂ł͂Ȃ��B�����ʉ݂ł���A�o�ϊ�@�ɂȂ��Ă��ꂪ������������A���͂Ȃ��Ȃ�B�O�̃R�����ɏ������悤�ɁA�M���V���͂���200�N�Ԃ̔����߂��̊��ԂŃf�t�H���g���Ă������A���[���ɓ����Ă��Ȃ���A�ʉ݃h���N�}�̈��������ʼn��Ƃ�����Ă��ꂽ���Ƃ������ł���B�����ŁA�M���V���ɂƂ��Ă̓��[�����E�̂ق��������̗��v�ɂȂ�B������h�C�c���Ƃǂ߂�̂ɂ����E������킯���B�����Ƃǂ߂悤�Ƃ���A�h�C�c�͂���Ȃ�̍������S�������Ă��܂����炾�B

�����l����ƁA�͂��߃M���V���̃��[�����E��F�߂Ȃ������h�C�c���A�ŋ߂ł͔F�߂�悤�ɂȂ����̂����_�������B

�����炭�A����̓��[�����E�Ɍ����������삯�������s���Ă��A�����ڂł݂�M���V���͗��E������Ȃ��B���X�ɂ��̏����������Ȃ���Ă������낤�B���ꂪ���_����̏����\�����B

�������ƃM���V���s�����A�����������_���猩��A�\���\�Șb�Ȃ̂ŁA����قǑ呛������悤�Șb�ɂ͂Ȃ��Ȃ��Ȃ�Ȃ����낤�B�������A�o�ς͐������ŁA�l�̎�ɕ����Ȃ��Ȃ�\�����킸���ł͂��邪�c����Ă���B���������S�\���ł��Ȃ��̂͂����܂ł��Ȃ��B

http://diamond.jp/articles/-/64741

�@

���e�R�����g�S���O �@�R�����g�����z�M �@�X�����Ĉ˗� �@�폜�R�����g�m�F���@

������@�@�@�@�@ �����C���� > �o���ϖ�92�f�����@���� �@�O��

�X�p�����[���̒����猩���o�����߂Ƀ��[���̃^�C�g���ɂ͕K���u���C������ցv�ƋL�q���Ă��������B

�X�p�����[���̒����猩���o�����߂Ƀ��[���̃^�C�g���ɂ͕K���u���C������ցv�ƋL�q���Ă��������B���ׂẴy�[�W�����p�A�]�ځA�����N���������܂��B�m�F���[���͕s�v�ł��B���p�������N��\�����Ă��������B