01. 2014年8月14日 17:25:02

: 1D2G51gTz2

コラム:日銀追加緩和あるか、総裁会見要旨にヒント=村田雅志氏

2014年 08月 14日 16:49 JST

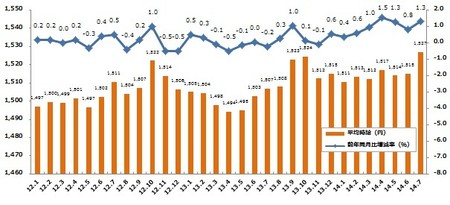

村田雅志 ブラウン・ブラザーズ・ハリマン 通貨ストラテジスト[東京 14日] - 8月8日の金融政策決定会合後に開かれた黒田東彦日銀総裁の記者会見での質疑応答は、質問者と総裁のやり取りがかみ合わない印象を与えるものとなった。 質疑応答の具体的な内容は、日銀がウェブサイトで公表している「総裁記者会見要旨」を参照されたいが、中でも印象に残ったのは以下のようなやり取りである。なお、質問、回答ともに、同要旨から筆者が重要と思ったポイントを一部抜粋し、箇条書きとした点にご注意いただきたい。 最初に注目したのは次のようなやり取りだ。 (質問) ●7月の景気ウォッチャー調査でも、先行きのマインドにやや鈍さがみえる。 ●個人、企業のマインド面の鈍さがあっても、先行きインフレ予想が上がっていくというシナリオにかなり疑問を感じる部分もあるが、黒田総裁はどうお考えか。 (回答) ●日銀の見通しでは潜在成長率を上回る成長が2014年度、2015年度、2016年度と続き、需給ギャップは引き続き改善し、プラス幅をさらに拡大していく。 ●この点から、物価上昇率は、年度後半から再び加速し、見通し期間の中盤頃に2%程度を達成するという見通しに変わりはない。 質問者は、個人や企業のマインド面に鈍さがあり、先行きインフレ予想が上がっていくというシナリオに「かなり疑問を感じる部分もある」と日銀の見通しを質したわけだが、黒田総裁は質問者の指摘をまともに取り上げず、需給ギャップのプラス幅が拡大するから、2%のインフレ目標は達成できる見通しは変わらないと言明している。 次の質疑応答も興味深い。 (質問) ●今後、成長が下振れても物価が日銀の見通しに沿っているのであれば、追加的な政策対応は必要ないと考えているのか。 ●それとも、成長が下振れれば、先行きの物価安定についてそれなりの阻害要因になると考えているのか。 (回答) ●日銀は、景気動向や雇用・賃金の動向等をみて、今後の物価動向を推し量る。 ●金融政策が毎月の物価上昇率だけに左右されることはないと思う。 ●日銀の金融政策の第1の政策目標は、物価の安定であるため、物価に重大な影響を与える要因に動きがあり、目標達成にリスクが生じることがあれば、当然、金融政策の調整は行う。 ●金融政策の目標は、あくまでも物価の安定だが、消費者物価指数の動きだけをみているわけではない。 質問者は、物価が見通し通りの動きをすれば、たとえ成長率が減速しても追加緩和はないのか、と非常にクリアな質問を投げかけている。これに対し黒田総裁は、質問には直接回答せず、これまでの発言と同様に、「リスクが生じることがあれば」という条件付きで追加緩和の可能性を否定しなかった。 ここで興味深いのは、黒田総裁が、総裁記者会見要旨を読む限り、質問者が取り上げていないにもかかわらず、「消費者物価指数の動きだけをみているわけではない」と、消費者物価指数の動きをわざわざ取り上げたことだ。 ちなみに、黒田総裁はその後の質疑応答で、日銀の成長率見通しが連続で下方修正されていることを指摘され、成長率が0.5%前後とみられる潜在成長率近辺まで下がった場合には追加緩和を実施するのかと問いただされている。 これに対し黒田総裁は、成長率の見通しが下がっていることを認めながらも、物価上昇率の見通しはほとんど変わっていないと回答。そのうえで、質問者が取り上げていないにもかかわらず、改めて労働需給のひっ迫や資本ストックの減少を背景に需給ギャップがかなり急速に縮小しているとの見解を示した。 そして質問に答えるかのように、成長率が0.5%前後を下回る可能性はあまりないとの見方をクリアに示した。 <需給ギャップで占う年内追加緩和の要否> 以上の質疑応答から、黒田総裁の真意を忖度(そんたく)すると、次の3点にまとめられるのではないだろうか。 1)日本の需給ギャップは、労働需給のひっ迫や資本ストックの減少を背景に今後もプラス幅が拡大すると考えている。 2)消費者物価が減速しても、需給ギャップのプラス幅拡大に変わりがないのであれば、追加緩和はしない。 3)成長率が減速したとしても、0.5%前後とされる潜在成長率を下回ることは考えていない。成長率が潜在成長率を下回らないのであれば、需給ギャップのプラス幅が拡大を続けるとの見方を変える必要はなく、追加緩和はしない。 話を8月8日の質疑応答に戻せば、質問者は成長率や物価など経済指標で示される情報をもとに追加緩和の有無を問いただした。一方、黒田総裁は、追加緩和の有無は需給ギャップの動向次第と考えているとみられる。 これでは両者の間でやり取りがかみ合わないのも当然である。日銀による追加緩和の有無を考えるのであれば、経済指標を幅広に分析して考えるよりも、黒田総裁が重視する需給ギャップの今後を考えたほうが有効に思える。 日銀は、7月の金融経済月報公表時に今年1─3月の需給ギャップがプラス0.6%と、08年4─6月(同0.7%)以来約6年ぶりにプラスに転じたことを明らかにした。また、日銀は、需給ギャップを補完するため、「短観加重平均DI」という疑似指数も作成している。 同DIは、日銀短観の生産・営業用設備判断DIと雇用人員判断DIを、資本・労働分配率(1990―2012年度平均)で加重平均して算出したものだ。7月の金融経済月報によると、4─6月の短観加重平均DIは、1─3月と比べ需要超過幅は小幅縮小したが、昨年10―12月期並みの水準を維持。7―9月期については、日銀短観の先行きをみる限り、生産・営業用設備判断DI、雇用人員判断DIともに4―6月期から不足感が強まる見通しで、短観加重平均DIが再び上向くと考えられる。 月次の経済指標も、需給ギャップが今後もプラスで底堅く推移する可能性を示している。6月の製造工業生産能力指数は95.1と1985年5月以来の低水準に低下。鉱工業生産の伸び悩みや在庫の積み上がりを懸念する声は強まっているものの、生産能力がここまで低下すれば、需要が多少落ち込んでも生産設備の過剰感が強まるとは考えにくい。 一方、6月の有効求人数は前年比10.1%増と前年越えが続く中で、有効求職者数は同8.3%減と前年割れ。7月の消費動向調査でも消費者態度指数を構成する「雇用環境」は48.7と消費税率引き上げ直後の4月から3カ月連続で上昇。マインド面でも雇用環境の改善は示されており、労働需給はひっ迫した状況が続いていると言える。 今年4―6月期の実質GDP成長率は前期比年率6.8%減と、落ち込み幅は市場予想とほぼ同じだ。しかし、内訳をみると、個人消費は前期比5.0%減と1994年の統計開始以来最大の落ち込みを記録。住宅投資は同10.3%減と5年ぶりの二桁減となるなど、民間在庫を除く民間内需は軒並み前期から落ち込んだ。 仮に7―9月期から3四半期連続で前期比年率2%の成長を維持したとしても、2014年度の成長率は0.2%と、0.5%前後といわれている潜在成長率を下回ることになる。ただ、上述したように4―6月期の需給ギャップは昨年10―12月期並みのプラスを維持。7―9月期は、7月の指標をみる限り、少なくとも4―6月期並みのプラス幅を維持すると考えられる。9月の日銀短観で、生産・営業用設備判断DIと雇用人員判断DIが見通し並みの結果となれば、日銀執行部は追加緩和の必要はないとの判断を続けるだろう。 もしも7―9月期の成長率が、市場予想を大きく裏切り、前期比年率1%を下回る弱さとなれば、たとえ供給制約が続いたとしても需要の急悪化を背景に需給ギャップも軟化に転じるだろう。ただ、7月、8月の生産工業予測指数をみる限り、そこまで需要が低迷するとは考えにくい。現状得られるデータや予測調査をもとに判断すれば、日銀が年内に追加緩和に踏み切ることはないと考えるのが自然と思われる。 *村田雅志氏は、ブラウン・ブラザーズ・ハリマンの通貨ストラテジスト。三和総合研究所、GCIキャピタルを経て2010年より現職。 |

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。