http://www.asyura2.com/12/hasan75/msg/676.html

| Tweet |

エコノミストの眼

日本国債暴落危機説の誤りを正す日本に必要なのは増税ではなく超金融緩和と円安だ

2012.04.19(木)

武者 陵司:プロフィール

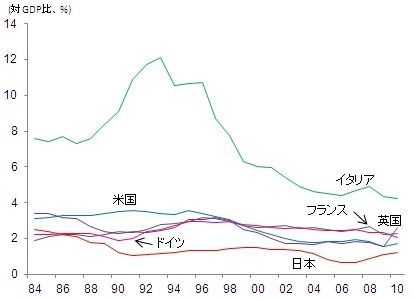

日本の政府利払い負担(対GDP比率)は主要国中では世界で最も軽い。

企業分析において債務負担の深刻さを計測する際に用いられる指標として、(1)債務対自己資本、(2)債務対売上、(3)債務対利益、(4)利払い対利益(キャッシュフロー)等があるが、最も重要で適切なのは(4)であることは明白であろう。国の借金も同じこと、利払い負担の重さこそが、政府債務の深刻さを測る最適指標である。

その最適指標が世界最良の日本で、財政破綻と増税論議が花盛りとなっている。野田佳彦首相の消費税増税発議によって、日本の経済論と政策論は財政問題に収斂しているのである。学者から官僚、メディア、評論家までが増税一色に塗りつぶされた議論をしているのは、異様である。

政府利払い対GDP比の国際比較 出所:OECD(経済協力開発機構)、武者リサーチ

http://jbpress.ismedia.jp/mwimgs/9/1/414/img_911d17b6f5ad41c20f210a297882680834735.jpg

適度の債務(信用)は経済発展の推進力

確かにGDP比の債務残高は日本は世界最大ではあるが、それは民間の行き場のない過剰貯蓄の受け皿としての合理性を持っている。現在の日本経済の最大の問題が需要不足であり、財政赤字は余剰資本を需要につなげるという点で有機的役割を果たしているのである。

大量の余剰な労働力と資本を持ちながら財政支出が削減されていたら、経済はデフレスパイラルに陥っていたであろう。

財政赤字を削減するには、デフレの終息と成長の復元により、財政を需要創造という役割から解放することが先決である。デフレ終息と成長復元は困難だから増税と言うのでは、経済がさらに悪化することは必定である。

http://jbpress.ismedia.jp/mwimgs/9/0/420/img_90bf53f6a62ee3ed69e9b9a64997460d40129.jpg

政府債務対GDP比の国際比較 出所:OECD(経済協力開発機構)、武者リサーチ

過剰な債務は企業や個人等の経済主体を破綻に導く。しかし他方、適度の債務=信用は経済発展の推進力であり、人類の貴重な発明の1つである。

困難なのは、どこまでが適切でどこからが過剰かの線引きが事後的にしか分からないことである。FRB前議長のグリーンスパン氏は著書『波乱の時代』の中で、南北戦争のころ銀行は40%程度の自己資本比率がないと健全とは見られなかったが、今では10%で十分とされている、と述べて適切な債務水準は時代と経済環境によって大きく変化している事実に注意を喚起している。

国債が暴落するのは株高・円安が進行する時

日本の財政赤字の対GDP比率は世界最高の200%、しかし長期金利は世界最低の1%、その結果としての政府の利払い負担は、対GDP比世界最低の1%にとどまっている。

日本より債務比率が小さなギリシャが財政破綻に瀕しているのは、長期金利が数年前の4%から危機後10%さらには20%へと急騰したためである。財政破綻が現実のものとなるのは、金利が急騰する時と考えて間違いはあるまい。

それでは日本において将来、ギリシャで起こったように金利が急騰し、財政破綻を引き起こすような危機が現実のものとなるだろうか。

その可能性はほとんど考えられないのではないか。というのは、金利の急騰は、国債が売られ他の資産に乗り換えられる急激な資金移動が発生する時に起きるのであり、同時に必ず代替資産投資を起こすからである。

欧州危機に際しては、ギリシャやイタリアの国債売却と同時に、ドイツ国債が買われた。ギリシャ等南欧諸国で資金不足により景気が悪化、リストラ、財政支出削減等が進行したが、他方、ドイツでは空前の金利低下により投資ブームが起こっている。

日本国債が売却されるとして、その資金の行く先は、(1)国債より低リスクの現金、(2)国債より高リスクの社債・住宅債券・株式・不動産等の民間資産、(3)海外資産、の3つの範疇しかないが、(1)は危機に対応した日銀のマネタイゼーションが起きることは必至なので、考えにくい。

つまり国債が暴落するような信認危機の深化に際しては、日本政府部門の債務としての日本国債と貨幣(日本円)との同質性はより強く認識されると思われるので、現金(日本円)が逃避資産になるとは考えられない。

となると、日本国債暴落は、怒涛のような(2)の株式など高リスク民間資産か、(3)海外資産への資金移動によって起きることとなる。つまり国債暴落は株高または円安と同時に進行する可能性が高いと見られるのである。

増税によるデフレ継続とどちらが望ましいか

現在、暴落すると懸念される日本国債を、極端なまでに多くの日本投資家が抱えこんでいる。

日米の金融資産配分を株式保有比率対債券・現金保有比率という形で比較すると、家計では日本(株式6%、債券現金59%)、米国(株式32%、債券現金24%)、年金では日本(国内株式9%、債券現金37%)、米国(株式36%、債券現金23%)、保険では日本(国内株式5%、債券現金62%)、米国(株式25%、債券現金56%)となっている。

日米の資産配分比較(家計) 出所:日本銀行

http://jbpress.ismedia.jp/mwimgs/f/2/500/img_f2b31eb0ee6b86ee45facaff4d9989ad31712.jpg

日米の資産配分比較(年金基金) 出所:日本銀行

http://jbpress.ismedia.jp/mwimgs/b/f/500/img_bf885e635fd48879273e0c69bd1857e032727.jpg

日米の資産配分比較(保険) 出所:日本銀行

拡大画像表示http://jbpress.ismedia.jp/mwimgs/2/f/500/img_2f43191f67d91061242616e29e5ac71f33338.jpg

この債券、特に日本国債偏重の極端なポートフォリオは、失われた20年を特徴づける「円高・デフレ・超低金利」という異常空間の中でのみ、妥当な資産配分であった。

しかし国債が暴落すれば、「円高・デフレ・超低金利」という異常空間も終わる。投資家は資産配分の修正を一気に行い、大がかりの国債からの資金避難が起きる。円安・株高が起きる。それによって20年間下げ続けてきた賃金が上昇し、日本製品の競争力が強まり、株・不動産の値上がりが始まる。

現在の日本において極論すれば、円安はすべて善である。逆に円高デフレの同時進行は「悪徳」である。デフレは借り手、リスクテイカーを懲罰し、資本主義の精神、アニマルスピリットを萎えさせる。

またデフレは生産性格差上昇率格差をインフレで埋めることを困難にし、低生産性、内需セクターの停滞と賃金下落を引き起こす。つまり所得配分を歪め、格差を拡大させる。さらにデフレスライドの支給減が行われないために、年金受給者、公務員など非ビジネスセクターの相対所得を引き上げ不公平を拡大する。

「失われた20年」を特徴づけた円高・デフレの悪循環終焉は、日本の経済と市場の風景を根底的に変化させる可能性が強い。

仮に増税をせずに金利が急上昇したとしたら、投資家のポートフォリオシフトにより、株高か円安が起きる。増税によるデフレ継続よりは円安株高の方が日本経済にとって望ましいのは論をまたない。国債暴落が起こったとしても、それは、官僚行政の危機ではあっても、日本経済の危機ではない。

http://jbpress.ismedia.jp/mwimgs/b/2/453/img_b2cd983dc6ab47d1e85c09a7f86a6b5646927.jpg

機関投資家の資産配分(世界) 出所:IMF(国際通貨基金)、武者リサーチ

機関投資家の資産配分(日本) 出所:日本銀行、武者リサーチ

http://jbpress.ismedia.jp/mwimgs/7/3/458/img_73f986cc3c3157a275fb939a5db2993953068.jpg

http://jbpress.ismedia.jp/articles/-/35015

#一方では破綻主義者と両極端の見解が共存する日本の現状

どちらも前提が、誇張されている

真実は?

この記事を読んだ人はこんな記事も読んでいます(表示まで20秒程度時間がかかります。)

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。