http://www.asyura2.com/11/hasan71/msg/556.html

| Tweet |

http://wiredvision.jp/news/201104/2011041822.html

株価動向について分析する複雑性の研究者たちによって、株価暴落の発生を前もって知らせるサインが発見された可能性がある。

その明白なサインとは、個々の株価が同一方向へ変動する可能性の大きさを表わすという、「連動性」(co-movement)と呼ばれる尺度だ。

市場が健全なときは、連動性は弱い。しかし、株価暴落に先立つ数カ月から数年の期間には、連動性が強まる傾向を示す。その状態になると、株価の上下動や現状維持は、すべて連動して起こる。投資家たちはみな互いの動きをまね、わずかな刺激によって全員が同じ方向へ走る。この状態に陥ったシステムは、崩壊に瀕していると考えられる。

米ニューイングランド複雑系研究所(NECSI)の所長、Yaneer Bar-Yam氏が、プレプリント・サーバー[学術雑誌に掲載される前の論文の公開に使用されるサーバー]の『arXiv』に2月13日付で公開した研究論文は、経済物理学という新興の研究分野に属するものだ。経済物理学とは、経済学の問題について、物理学の観点、特に、相互作用単位からなるネットワークが急激な集団的挙動を発生させるようなシステムの観点から、知見を得ようとする学問だ。

そのような集団的挙動に似た例として、水が熱せられて気体になる時のような相転移が挙げられる。積もった雪が雪崩になることも、相転移の例だ。経済物理学の観点から見ると、株式恐慌も、一種の雪崩にほかならない。

Bar-Yam氏の研究チームは、相転移モデルを使って、株式市場の変動パターンを分析した。2000年代初めの市場は、連動性が弱かった。つねに株式の約半分は値上がりし、半分は値下がりしていた。それが2008年の株価暴落の直前のころには、連動性の傾向が顕著に現われるようになった。投資家たちはもはや各自で判断せず、他者と同じ行動をとる状態に陥っていた。

分析の対象期間を1985年まで拡大したところ、その間に起きたすべての株価暴落に関して、発生に先立つ4年以内に、2008年の暴落時ほど顕著ではないが、連動性の強まった期間がみられた。研究チームはさらに、連動性の強まりは、1日で起きる大幅な株価暴落の引き金になるとの見解を示している。

Bar-Yam氏のチームによれば、石油価格、戦争、市場バブルの認識といった外的ストレスは、市場の感応度[ベータ値]を高め、恐慌状態に陥りやすくする可能性があるという。それと同じように、市場の構造そのものの変化、例えば、市場の各分野が急速に連動性を高めつつあることや、即時に通信できるツールの発達といった要素もまた、市場に影響を及ぼす可能性が考えられる。

チューリッヒ工科大学で集団挙動のモデリングを研究するDirk Helbing氏は、次のように述べている。「経済システムは、以前と比べてはるかに複雑化している。そして、複雑なシステムには決まった特徴がある。それはカスケード(連鎖)効果、連鎖的に全体にわたって生じる変化だ。そのため、新たな理論的アプローチが求められる」

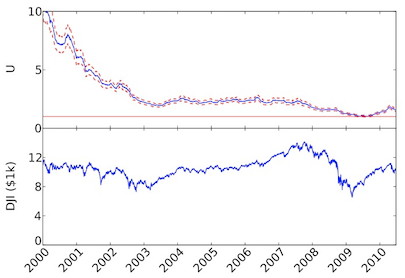

上のグラフは、2000年代における株価連動性の変化を示す。下のグラフは、同時期における指数[『ダウ平均株価』]の変化。株価連動性の数値がゼロに近くなるほど、個別銘柄が連動して値上がりもしくは値下がりする傾向が強まる。

Image: arXiv

{この翻訳は抄訳です}

[日本語版:ガリレオ-高橋朋子]

この記事を読んだ人はこんな記事も読んでいます(表示まで20秒程度時間がかかります。)

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。