| Tweet |

数兆円の税金投入された長期信用銀行を破格の値段で買収して大儲けしたグローバル・エリート企業のリップルッド/RHJ(ティム・コリンズは、ビルダーバーグ・メンバーで長銀買収に画策した人物には、ポール・ボルカー元FRB議長(オバマ政権の経済回復諮問会議(PERAB)議長)などのグローバル・エリートもいた)の没落が見えてきたw........実は、郵政民営化に反対して自民党を出て国民新党を立ち上げた亀井さんのホームページにも竹中平蔵(グロバール・エリート営業マン)の政策によってリップルウッドが大儲けした事が書かれているのよ。

リップル「帝国」の黄昏、反乱と破産法11条

- 09/07/23 | 12:20

クリス・フラワーズとティム・コリンズ。2000年、長銀(長期信用銀行、現新生銀行)を買収し、大儲けした「ハゲタカ」2人だ。

天網恢恢、ということだろうか。その後増資に応じ、新生の筆頭株主となったフラワーズ氏は増資分だけで325億円の含み損を抱える。新生・あおぞら銀行の合併合意の裏には、フラワーズ氏の悲鳴がある。

新生銀行で“勝ち逃げ”したはずのコリンズ氏の「帝国」=RHJインターナショナル(旧リップルウッド)にも、大きな亀裂が走っている。

コリンズ氏は新生銀の戦果をもって日本テレコム(ソフトバンクに売却)、シーガイアなどさまざまな企業を買収したが、最大の標的は自動車部品業界だった。鋳造品の旭テック(東証1部)、日産系のナイルス、ドイツのホンゼルを次々に傘下に収め、東証1部のユーシンにも出資した。

解任の次は提訴 「退出」を迫る

米エンジンメーカーで働き、UAW(全米自動車労組)にも加入した経験を持つコリンズ氏。ハゲタカと呼ばれることを嫌い、「ビルドアップ」(積み上げる)を強調し続けたのは、自動車部品には土地勘がある、という自信の表れだろう。どうやら、その自信が裏目に出た。

6月下旬、自動車のキーセットの有力メーカー、ユーシンが2度目の“反乱”に決起した。コリンズ氏=RHJから送り込まれた前社長、竹辺圭祐氏に対して約8億円の損害賠償を求める訴訟を起こしたのだ。

ユーシンがRHJの20%出資とともに竹辺氏を社長に迎え入れたのは06年4月。元日産自動車常務の竹辺氏は「ナイルスをV字回復させた立役者」という触れ込みだった。が、竹辺氏がRHJ傘下のナイルス買収を提案したことで、ユーシン側の不信感が高まった。竹辺氏が提案した買収価格は150億円。「PwC(プライスウォーターハウスクーパース)にナイルスを精査させたら、30億円近い債務超過。V字回復というのはウソ。その状況は(ナイルスの社長だった)竹辺氏が誰よりも知っていたはず」(ユーシン幹部)。

07年9月、ユーシンの取締役会は僅差で竹辺氏を解任。ただ、このときはRHJも解任を事後了承し、20%の出資関係は維持された。しかし、今回、ユーシンが竹辺氏の訴訟に踏み切り、RHJとの関係はあらためて緊迫することになる。

訴追理由は、広島の新工場用地取得にかかわる善管注意義務違反(騒音規制の存在を看過していた)など竹辺氏個人に対するものだが、ユーシン側は暗にRHJの責任も問うている。竹辺氏の解任後、社長に復帰した創業家出身の田邊耕二社長が言う。「RHJを提訴するつもりはない。彼らも、訴訟を起こされたら不利。どうイグジット(出口)を探るか。話し合いで解決できる」。ユーシンが求めるのは、RHJの持ち株の売却、つまり資本関係の解消だ。

「自社株買いや第三者との持ち合いなど、市場に迷惑をかけず、徐々に消化する方策を考える」と田邊社長。RHJの広報担当者は戸惑いを隠さない。「ユーシンは上場企業。われわれの言動が市場に影響を与える。コメントは差し控えたい。ここは我慢のしどころと思う」。

まだあきらめない総合メーカーの夢

RHJのつまずきはユーシンだけではない。ユーシン第2の“反乱”の1カ月前、米国の鋳造品メーカー、メタルダイン(メ社)が米連邦破産法11条の適用を申請した。コリンズ「帝国」で初めての倒産である。

メ社は07年初頭、旭テックを通して買収した。当時のメ社の売り上げは旭テックの3倍の19億ドル。小が大をのむ大合併だが、タイミングが悪すぎた。買収したその年の夏にサブプライム・バブルが破裂。

ホンダ副社長、セガ社長を務め、コリンズ氏に乞われてメ社の“親”の旭テック社長に就任した入交(いりまじり)昭一郎氏が言う。「市場が悪化し、メ社が危機に陥るたびに議論したが、旭テックとしては何もできなかった」。

日本の銀行団が債務の膨張を警戒し、旭テックが使えるのは“スルー”のカネだけ(メ社に対しては、RHJの増資によって旭テックに注入した資金のみを使う)という縛りをかけていたからだ。

それでも、RHJは昨年末、メ社の額面387億円の発行済み社債をたったの65億円で買い戻す奇策に出た。流動性危機のときなら、大幅値引きでも投資家は償還に応じるという、ファンドならではの読みである。メ社は債務を削減し、311億円の償還差益を計上した。が、コリンズ氏の粘りもここまで。

年が明け、クライスラー、GMともに破産法11条申請の気配が濃厚になると、ビッグ3への納入比率45%、中でもクライスラー向けが25%のメ社の運命は決まった。「日本に売り込もうと、メ社も旭テックの中に技術センターを作った。が、動き出す前に足元が崩れた」(入交社長)。

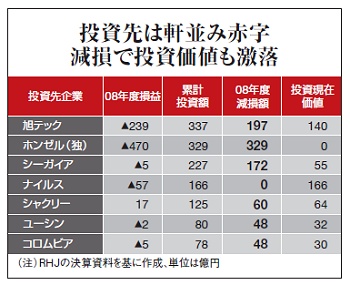

メ社倒産で旭テックは319億円の出資評価損を計上したが、すべて“スルー”したカネだから、自分の腹(キャッシュ)は痛まない。最大の被害者はもちろん、RHJとその株主だ。旭テックに繰り返しつぎ込んだ総額337億円のうち6割の減損を余儀なくされた。

しかし、コリンズ氏はまだあきらめない。裁判所の管理下にあるメ社から主力事業のパワートレイン部門を買い取る意向を表明。ナイルスへ新たに35億円、大赤字の独ホンゼルにも5000万ユーロを投入する。「総合部品メーカー」の夢は捨てない、という意思表示だろう。

旭テックの入交社長は「時代のトレンドはグローバルな総合メーカー」と言う。「世界展開する自動車メーカーにとって、各国ごと業者ごとに部品を発注するのは悪夢。自動車メーカーは、ワンストップ・ショッピングを望んでいる。部品会社は総合化しなければ生き残れない」。

総合メーカーとして君臨するデンソーやボッシュ。同じ高みを目指すには、資金量と信頼の積み上げが、最低必要条件だ。が、既存のポートフォリオに帰らぬカネを張り付け、“反乱”に悩むコリンズ氏。夢も名声も、瀬戸際に立っている。

失敗だらけの長銀処理、史上最大4兆円投入の愚

1999年10月5日

迷走を続けていた日本長期信用銀行の譲渡先がようやく、米投資会社のリップルウッド・ホールディングスが中心となって設立したニュー・LTCB・パートナーズに決まった。同社には今後、GEキャピタルやドイツ銀行など10社近い外資系金融機関が出資する。

28日夕方に会見した柳沢伯夫・金融再生委員長は「外資系は(国内金融機関に比べ)効率性と競争力がある」と、同社に対する期待感を表明した。

ニュー・LTCBによる長銀買収額は10億円。新長銀にはニュー・LTCBが新たに1200億円を出資し、資産の証券化などを業務の柱に据えて、年間業務純益約500億円を目指す。ただし、流通・ゼネコンなど問題のある融資先への融資は継続する。最高経営責任者(CEO)に前シティバンク在日代表の八城政基氏が就任する予定のほか、樋口廣太郎・アサヒビール名誉会長、今井敬・経団連会長(新日本製鉄会長)、ポール・ボルカー前米連邦準備理事会議長などにも経営への参加を要請し、日米の経済人の協力を得て再建のめどを立てる。5年後には再上場を目指すという。

長銀が特別公的管理(一時国有化)に置かれてから約8カ月。当初「4月中にも」「5月末には」と言われた譲渡先選定は、結局は10月にずれ込んだ。2月に選定が本格化してから数えると、買収交渉は約半年に及んだ。

途中から「政治問題」と化す

交渉長期化は「負の遺産」ばかり残した。例えば債務超過額。昨年10月の破綻時点で長銀の債務超過額は約2兆7000億円。これがその後の担保価値の下落などで8000億円程度膨らんだ。さらに、貸倒引当金も3000億〜5000億円積み増す必要も出たため、最大で3兆8000億円の公的資金が長銀の損失穴埋めのために使われる。つまり、金融再生法で用意された預金者保護枠の7兆円の半分以上は、長銀の処理で使い切る。

さらにニュー・LTCBへの譲渡に際して、金融再生委員会は2400億円の公的資金による新たな資本注入を実施する方針だ。長銀1行の破綻処理だけで、4兆円超の公的資金が投入されるわけだ。

買収価格、経営陣の陣容、収益計画など、条件面だけで見れば、譲渡先は早い段階からリップルウッドしかなかったはずだ。にもかかわらずここまで交渉が長引いたのは、途中から「経済合理性」だけで売却先を決められない環境になったからだ。

6月中旬の段階で長銀買収に名乗りを上げたのは、リップルウッド、中央信託・三井信託銀行、米J.P.モルガン・オリックス連合、仏パリバ銀行の4グループ。ところが、4グループが出揃った段階で、新たな問題が発生した。譲り受け後に融資先が倒産するなどで発生しかねない2次損失の負担問題である。この段階で、長銀問題は、自民党、金融界などを巻き込んだ事実上の「政治問題」と化した。

2次損失問題は昨年10月に成立した金融再生法では想定外。ところが、破綻金融機関のM&A(企業の合併・買収)に関して欧米では、政府と買収先企業が2次損失の負担を分担するロスシェアリング(損失分担)方式が一般的だ。当然リップルウッドはロスシェアリング方式の導入を主張した。当初、再生委員会は「ロスシェアリング方式の導入は可能」との見方を示していたが、負担を嫌う大蔵省の反対などもあり、結局は「現在の法的枠組みでは導入は不可能」との見解を示し、交渉は膠着状態に陥った。

金融界も反対に回った。4グループのうち3つが外資系ということもあり、金融界には最初から中央・三井信託連合を推す動きが目立った。ロスシェアリング問題が浮上すると、反発は激しさを増した。

「2次損失を政府と折半で負担することが可能なのであれば、われわれだって名乗りを上げていた。後になって外資系金融機関の主張を入れて売却条件を決めるのは不透明だ」(ある大手行幹部)――。金融界の反発はこの言葉に代表される。この反対論に一部の政治家も「外資系は問題融資先を切る恐れがある」と便乗した。

こうした環境のもとで、再生委員会の姿勢が慎重の度を増したのは想像に難くない。最終的には2次損失の負担問題は、譲渡前に貸倒引当金を積み増すことなどで決着したが、再生委員会が重点を置いたのは「十分に議論を尽くした」という姿勢を見せることだった。これも交渉長期化につながった。

ようやくまとまった長銀売却だが、これで長銀処理が決着したとみるのは早計だ。ニュー・LTCBへの譲渡決定は「始まりの始まり」に過ぎない。

再上場後まで面倒見ない?

それは2つの点から言える。まずは長銀の融資先への影響である。

経営の中心となるリップルウッドが考える今後の長銀の主要な業務は、証券化ビジネス。出資した欧米の金融機関の高度な金融技術を使って、取引先の資産を証券化する業務にも力を入れるだろうが、長銀にとって最も手っ取り早いのは、自らの貸出資産の証券化である。これは長銀自身のバランスシートの改善にも資する。

となれば、融資先に対して融資条件を厳しくすることは避けられない。証券化商品の利回りを確保するには、リスクに見合ったそれなりの金利が必要だからだ。

問題のある融資先企業は、「融資継続の約束が果たされると考えているので不安はない。リストラ計画を着実に進めていけば、十分納得してくれると思う」(ダイエー幹部)など、総じて楽観視しているが、それは甘い。融資の継続は実現しても条件面で厳しくなれば、リストラ計画自体も修正を余儀なくされる可能性は高い。

それでなくとも、自身がJ.P.モルガンと長銀買収に動いたオリックスの宮内義彦社長が言うように、「リップルウッドを通じて新長銀への出資を検討してきた外資は、問題融資先への融資を続けることになったことで、出資に厳しい条件をつけるのではないか」との見方は根強い。融資条件を厳しくすることは出資者との関係からも避けては通れない。

もう1つは長銀自身の先行きである。リップルウッドは早ければ5年後にも再上場に持ち込みたい考えだが、その時の金融情勢を考えれば、長銀が本当に「生き残れる銀行」として復活しているかどうかは疑わしい。確かに資産の健全化は進んでいるだろう。だが、それが長銀の独り立ちを意味するわけではない。

長銀の現在の総資産額は20兆円に満たない。一方で総資産140兆円を超える日本興業銀行、第一勧業銀行、富士銀行の3行統合に象徴されるように、金融界は「メガバンク」時代に入っている。金融界ではさらなる再編が確実視されており、5年後の金融地図は様変わりしているだろう。

その中で20兆円弱の総資産額しか持たず、業務純益500億円程度の収益力しかない長銀が単独で生き残れるかどうか。かえって5年間の猶予期間は長銀にとり、再編への乗り遅れを意味する可能性さえある。出資者の多くは投資先の選別に厳しい欧米の金融機関。再上場後まで長銀の面倒をみるとは考えにくいだけに、再上場後の長銀の行方には不透明感が漂う。

たった1行の破綻処理にかかったお金が4兆円超。世界を見渡しても例を見ない史上最大額の破綻処理を、「成功だった」とはとても言えない。ましてや、長銀の後には、日本債券信用銀行の譲渡先選びが控え、両行に投入される公的資金は合わせて7兆円を超えると見られる。

一言で言えば大蔵省の「護送船団行政のツケ」ということになるのだろうが、その一言で片づけるには、ツケはあまりにも大きい。(田村 俊一)

- 税金投入された長銀に群がった国際金融資本の全貌 姉葉大作 2009/7/24 10:27:23

(0)

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

題名には必ず「阿修羅さんへ」と記述してください。

題名には必ず「阿修羅さんへ」と記述してください。

掲示板,MLを含むこのサイトすべての

一切の引用、転載、リンクを許可いたします。確認メールは不要です。

引用元リンクを表示してください。