| Tweet |

http://bizplus.nikkei.co.jp/colm/yanai.cfm?i=20070910c9000c9&p=6

今年も定点観測のため7月下旬に訪米した。昨年は機会を逃したので約2年ぶりだが、この国は訪問するつど大きく変貌している。今回はニューヨークとワシントンを訪れたが、思いつくままに雑感を並べる。

アメリカ人の肥満と内向化

第1は、アメリカ人の肥満度がますます進行していることだ。ワシントンでは週末だったのでメジャーリーグ野球観戦や動物園の見物に出かけたが、メタボリック症候群のオンパレードだ。特に中学生くらいの子供たちは肥満児が多い。

マンハッタンの街中も同様で、相変わらずチーズたっぷりのピザや具だくさんのホットドックをほおばるニューヨーカーが多い。このままだと肥満がアメリカを滅ぼすという説が現実に思えてくる。

第2に、マンハッタンにアメリカ人の「お上りさん」が増えた。5番街は以前にましてにぎわっているが、観察していると地方からのアメリカ人観光客が多く、日本などからの外国人は急減していることに気づく。8月28日付の日本経済新聞朝刊は、2006年中のアメリカへの旅行客が同時テロ前の2000年に比べ、日本、ドイツ、フランスからでそれぞれ27%、23%、28%減少したと報じているが、そのとおりの実感だ。

外国の観光客は入国審査が煩雑で危険が多いアメリカを敬遠し、一方のアメリカ人はテロを恐れて海外旅行を敬遠しているのだろう。ますますアメリカ人の内向化が進行しているようだ。

ここまできた貧富の格差拡大

第3に、この5、6年間見かけなかった物ごいがマンハッタンに出現した。彼らは昔と同じように地下鉄のホームや街角に座り込んでいるが、「金でも食料でも何でもいいから恵んでください」と書いた看板を首からかけた少女の姿は哀れを誘う。

デパートものぞいてみたが、メーシーズなどの大衆デパートは食料品売り場を除けば空いている。高級デパートとされるサックス・フィフス・アベニューでも、活気があるのは高級衣料品売り場くらいだ。

一方で、超高級デパートのバーグドルフ・グッドマンは、以前にましてにぎわっている。メンズ館で観察していると、高級なスーツを着込んだ「勝ち組」の紳士たちが、3000ドルのベストや6000ドルもするジャケットを気楽に買っていく。

アメリカの貧富の格差は、われわれ日本人の想像を超えて拡大しているようだ。

米製造業の終わりの始まり

第4は日本車の急増だ。ワシントンでは大げさでなく、街中を走る車の半分近くが日本車だ。友人の住むコンドミニアムの駐車場はユダヤ人が多いせいもあってか、実に8割が日本車で、特にトヨタのレクサスが圧倒的に多い。ニューヨークではミニバン型のタクシーの急増に驚いたが、その2割程度はトヨタ車だった(写真)。

日米貿易摩擦問題ピーク時の1990年前後にニューヨークに駐在していた筆者にとっては、日本車のイエローキャブがマンハッタンを走るなど夢想だにしなかったことであり、実に感慨深い。

だが一方で、アメリカ製造業の消滅が最終章を迎えていることを実感する。

金融機関の寡占が進む中での銀証一体化

第5は、マンハッタンの街にシティバンク、JPモルガン・チェース、バンク・オブ・アメリカという3つの巨大金融機関の支店が急増していたことだ。アメリカではこの数年金融機関の再編が加速し、いまや巨大金融機関はこの3社に集約され、リストラ一辺倒だった支店数も拡大路線に転換している。

銀行の支店に入ってみると1階は通常の銀行窓口だが、2階は資産運用など証券業務の営業窓口になっており、今は退職したベビーブーマー世代の401K(年金)資金の獲得が最重要戦略だという。銀行業務と証券業務の一体化は顧客サービスを向上させるかもしれないが、半面、これだけ金融機関の集約が進むと、寡占による弊害が心配になる。

不動産投資は「バカラ」から「ババ抜き」へ

第6は、アメリカ一般国民の不動産投資熱がようやく冷め始めたということだ。2年前にはアメリカ人の友人が3人も集まれば不動産投資の話で持ちきりだったが、今回は沈黙だ。無理やり聞き出すと、フロリダなど特定地域を除く全米で、ニューヨークなど主要都市の不動産価格が頭打ちになってきたので心配だという。

彼らはこれまで保有不動産の価格上昇で生まれた担保余力で銀行借り入れをし、その資金で別の物件に投資したり車を買ったりしていたが、銀行の貸し出しスタンスも急に渋くなってきたと愚痴をこぼす。

最近では水面下で不動産の売却案件が急増しているともいう。アメリカ国民はこれまで楽しんできたカジノを「バカラ」から「ババ抜きゲーム」に切り替え始めたようだ。

今回の定点観測を総合すると、「アメリカは好景気の陰で危険なマグマを蓄積しており、しかも地表近くまで隆起している」というのが実感だった。

サブプライム問題を機に噴出したマグマの正体は

「これは何か起きる」という思いを抱きながら帰国した直後、サブプライムローン問題を発端にした世界金融市場の大混乱がぼっ発した。

筆者は一昨年11月のこのコラムで「米連邦準備理事会(FRB)議長交代直後の1、2年はアメリカ発の経済混乱に要注意」と書いたが、不幸にして不安が的中した。歴史は繰り返したのである。

筆者はつい先般も月刊誌「諸君」(文芸春秋)7月号で、「米国流投資ビジネスは必ず破綻する」という趣旨の1文を寄稿して警鐘を鳴らした。この悪い予感も現実化し始めたようだ。

今回の金融混乱については多くの議論が展開されているが、歴史的な視点やアメリカ経済の構造要因にまで言及したものは少ないように思う。だが、筆者のような長年のアメリカ・ウォッチャーにとっては、複雑な金融理論うんぬんよりも、その底流や震源の分析のほうがはるかに重要だ。

今回の事件は、アメリカが官民一体で金融ビジネスを急拡大した結果生じた、必然的なひずみに思えてならない。それだけに正常化には相当の時間とエネルギーを要するだろう。

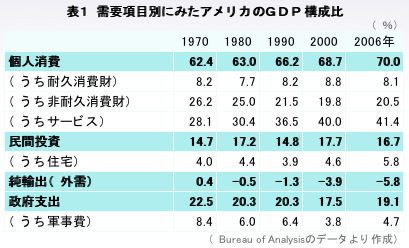

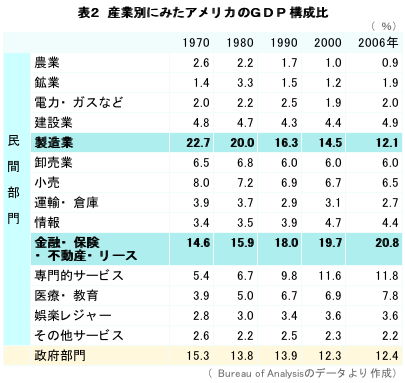

筆者のビジネスマン人生は、アメリカ経済の衰退やドル凋落(ちょうらく)の歴史とぴったり符合する。表1、2は、筆者が70年に長銀に入行してビジネスマン人生をスタートしてから今日までの、36年間のアメリカ経済を俯瞰(ふかん)したものだが、構造変化は誰の目にも顕著だ。

異常な個人消費と軍事費がけん引するいびつな成長

第1に、好況が続くアメリカ経済も、実態は次のとおり脆弱(ぜいじゃく)で不健全である(表1参照)。

(1) 経済成長のけん引車は個人消費であり、特に80年代以降は国内総生産(GDP)に占める割合が急増して、今や実に70%という異常な水準(日本は2006年度55.2%)。中でも医療費と住居費の伸びは顕著で、データは割愛するが、例えば医療費は80年からの26年間で8.6倍に急増し、今や個人消費の最大項目(この間GDPの伸びは4.7倍)。

(2) 一方、貿易赤字の急増は経済成長のマイナス要因となっているが、個人消費の伸びがこれを相殺するという構造。

(3) 財政支出は、クリントン時代の軍縮で軍事費が急減したが、アフガン・イラク戦争後再び急増し、GDPを大きく押し上げている。一方では当然ながら、財政赤字の拡大要因に。

主役は製造業から金融・不動産業に交代

アメリカ経済の第2の構造変化は、80年代以降急速に経済のソフト化が進展し、今や金融業と不動産業が国家の大黒柱になったことだ(表2参照)。

(1) 製造業の地盤沈下は著しく、データは割愛するが2005年の自動車産業のGDPへの寄与率はわずか0.8%。もはやトヨタがGMを凌駕(りょうが)しても国民は騒がないだろう(政治的ポーズは別として)。

(2) 一方、特に80年代以降の金融・不動産業は驚異的に進展。データは割愛するが、中でも証券業などの投資業務は80年からの15年間で14.6倍、ファンドビジネスは16.3倍と急拡大(この間のGDPの伸びは4.7倍)。この結果、金融・不動産業のGDP構成比は20%超とアメリカ最大の産業に躍進。アメリカでは金融と不動産は一心同体である。

(3) 弁護士やコンサルタント、さらには企業経営などの専門的サービス業も同期間で7.8倍に急拡大しているが、この背後にも金融・不動産業の隆盛があると推測。

経済力衰退の過程で頭をもたげる不安心理

ここではデータを割愛するが、財政・貿易の双子の赤字は拡大一方であり、世界のGDP合計額に占めるアメリカのシェアも急速に縮小していることは周知のとおり。アメリカの経済力は着実に衰退している。

アメリカ経済はこうした長期低落と構造変化の中で、FRB議長交代などを契機に世界経済に混乱を引き起こしてきた。潜在的不安心理が周期的に顕在化するのだ。

詳細は第66回の本コラムを参照していただきたいが、この不安心理には2つの震源が存在する。

いつかは崩壊する宿命の「ドルの帝国循環」

第1は、今のアメリカ経済は基軸通貨国であり覇権国であるがゆえに、世界中の資金が集まることで支えられているが、この「帝国循環」がいつか崩壊するのではないかという不安だ。

国家も企業も個人も金繰りさえ回っていれば破綻することはないが、歴史的に見れば、かつてのイギリス同様、経済が長期凋落する中で永久に覇権を握り続けることは不可能である。

結局はローレンス・サマーズ元財務長官が喝破したように、「アメリカ国民は一時的な苦痛を覚悟しても消費を抑え、地道な生活に戻ることから始めるしかない」というのが、筆者の実感だ。だが、本当に実行したら、世界経済が大混乱に陥ることは間違いない。

官民挙げてフル展開した期待の金融ビジネスだが・・・

第2は、製造業の凋落をカバーする形で急成長した金融ビジネスが臨界状態に達し、制御不能になりつつあるのではという不安だ。

今振り返ると80年代は、アメリカが経済の基礎競争力復活に死力を尽くした最後の時代だった。80年代初頭には20%という超高金利政策を断行してインフレを抑制し、80年代半ばにはプラザ合意でドルを切り下げて輸出競争力の復活をもくろみ、さらに80年代末にはスーパー301条まで発動して日本の輸出競争力を直接減殺しようとした。

当事長銀の行員だった筆者は、こうしたアメリカのなりふり構わぬ攻撃に目をむいたものだ。だが、アメリカは80年代も終わりのころになると、結局いくらドルを切り下げても輸出競争力は回復せず、双子の赤字も解消しないことを思い知る。

一方、新しい金融ビジネスが急成長したのもこの80年代だ。71年のニクソン・ショック直後に誕生した為替や債券の売買取引(ディーリング)は、80年代に入るとデリバティブの進展との相乗効果で急拡大した。70年代末に住宅ローン債権から始まった証券化も、80年代になると、その対象がリースや不動産など、あらゆる資産に拡大し、それらを組み込んだ投資市場も急拡大していった。

さらに、レバレッジの金融手法が確立したのもこの時代だ。自己資金にその数倍の借入金を加えて巨額投資を行うというこの金融手法も、余剰資金の運用に悩む金融機関との呉越同舟で急膨張した。

筆者に言わせれば、このデリバティブ、証券化、レバレッジの3つの金融技術こそが、アメリカ発の3大金融革命であり、ハイリスク・ハイリターンのアメリカ型投資ビジネスのバックボーンだ。80年代後半からニューヨークに駐在した筆者はこうした革命的な金融技術の仕組みを理解するだけで精一杯であり、わが国銀行界との彼我の格差に愕然(がくぜん)とするだけだった。

アメリカ金融界は90年代に入るや、この新金融技術を組み込んだ投資ビジネスをフル展開して、瞬く間に世界を席巻した。政府は製造業の復権を断念した代わりに、新しい基幹産業として金融界の育成に全力投入する。93年に就任したクリントン大統領が、ロバート・ルービン・ゴールドマン・サックス会長(当時)を財務長官に抜てきしたのは、その象徴だ。

そしてこの最強コンビは、98年、当時の法律では違法だったトラベラーズとシティコープの大合併(現シティグループ)を、後追いの法改正で合法化するという離れ業で実現させた(グラム・リーチ・ブライリー法)。その後アメリカ金融界黄金時代は全盛期を迎える。

金融技術の魔法が解けるとき

だが、この3大金融技術は麻薬にもなり、劇薬にもなり、また時には強力なウイルスにもなる。

98年に破綻したヘッジファンド、ロングターム・キャピタル・マネジメント(LTCM)は、ふたを開けてみると自己資金22億ドルに対して借入金1250億ドルと実に57倍ものレバレッジをきかせていた。

デリバティブも少ない元手で無限に投資規模を膨らますことができる魔法の技術だが、LTCMの天才たちが精緻(せいち)に構築したデリバティブは、ロシアの金融危機で瞬時に崩壊した。デリバティブの市場は、LTCMが破綻した当時は約30兆ドルだったが、昨年6月末には370兆ドルにまで急膨張している。世界のGDP43.6兆ドルの実に8.4倍という巨大な虚構の世界が広がっているのだ。

証券化もリスキーなビジネスだ。最大の問題は対象の資産や債権の信用管理が甘くなることだ。アメリカではクレジットカード・ローンの証券化が進展した結果、カード会社の審査が甘くなり、焦げ付きが増大した。一方証券会社は証券化の中身など無関係で、ともかく売却すれば手数料が入るうえ、リスクからも開放される。証券化ビジネスはババ抜きゲームと表裏一体の関係だ。

今回のサブプライムローンも証券化を前提にしたからこそ、銀行や住宅金融会社はリスキーな住宅ローンを実行したに相違ない。その意味では、本来証券化になじまない債権を強引に商品化したとも言える。

かくして、この3大金融技術は金融のプロたちが倫理観を失った瞬間、凶器に変わるが、いまや相互に絡み合って世界中の金融市場に深くビルトインされている。金融リスクは世界中に拡散し、「北京の蝶のはばたきがウォール街に洪水をもたらす」時代に突入しているのだ。

それでも投資ビジネスは止まらない

だが、金融のプロたちは、投資ビジネスのアクセルを緩めることはない。彼らはボーナス数億円という生活を捨てられないし、投資家や株主からも絶えず高業績へのプレッシャーがかかるからだ。

アメリカ政府も本気でブレーキを踏むことはしないだろう。これまでもグリーンスパン前FRB議長はデリバティブやヘッジファンドの規制に反対してきたし、バーナンキ議長もヘッジファンドに対する情報開示に否定的だ。まして、ポールソン財務長官は直前までゴールドマン・サックス会長だった人物であり、ルービン元財務長官は現在シティグループの取締役会議長である。

そのシティグループは純利益215億ドルと世界最大企業にのしあがり、バンク・オブ・アメリカが第2位、JPモルガン・チェースは第5位と、世界ランキング上位5社にアメリカの3大金融機関が顔を並べる(第3位はHSBC、第4位はGE)(Forbes Global 2000)。

今やアメリカにとって金融業はまさに国家の屋台骨であり、その原動力である投資ビジネスへの攻撃に対しては、官民挙げて大反撃するに違いない。

ブラックマンデーの悪夢再来はあるか

だが、今回のサブプライムローン問題では、ヨーロッパを中心に、世界中の金融機関が大きなダメージを受けた。欧州中央銀行(ECB)は混乱直後の4日間で、実に2100億ユーロ(約35兆円)を超える巨資を市場投入した。

10年前のLTCM事件のときは関与した金融機関が限定的であり、わずか(?)36億ドルの緊急融資と3回のフェデラルファンド(FF)金利引き下げで問題解決したことと比べると、今のアメリカ型投資ビジネスは臨界点に達していると見るべきだ。

9月7日のウォール・ストリート・ジャーナルによれば、グリーンスパン前FRB議長は今回の混乱を「87年のブラックマンデーや98年のLTCM破綻時の混乱と酷似」さらには「1929年の金融恐慌とも類似する」と指摘したという。

「あなたが先送りした問題だろう。よく言うよ」と皮肉りたくなるが、筆者の実感を裏付ける有力な論評であることは確かだ。

筆者の脳裏には87年のブラックマンデー直後に赴任したときの、ニューヨークのすさんだ光景がよみがえる。ウォール街にはレイオフ旋風が吹き荒れ、不動産価格は暴落し、街中に物ごいがあふれるなどアメリカ中が大不況に陥った。

筆者のいやな予感が外れることを祈るのみだ。

アローコンサルティング事務所 代表

箭内 昇氏

(やない・のぼる)

1947年生まれ。70年東京大学法学部卒、日本長期信用銀行入行。法律室配属を皮切りに、広島支店、企画部、人事部、公共金融部、ニューヨーク支店副支店長、企画部企画室長などを経て、97年に取締役営業2部長。同新宿支店長を経て98年4月に執行役員新宿支店長となるが、同年7月に当時の経営陣を批判して辞職。

現在はアローコンサルティング事務所代表として経営コンサルティングを手がける。りそなHD社外取締役。

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

題名には必ず「阿修羅さんへ」と記述してください。

題名には必ず「阿修羅さんへ」と記述してください。

掲示板,MLを含むこのサイトすべての

一切の引用、転載、リンクを許可いたします。確認メールは不要です。

引用元リンクを表示してください。